Анализ основных характеристик и функций облигаций на российском рынке

1 Общая характеристика облигаций

1.1 Виды облигаций

1.2 Стоимостная оценка облигаций

1.3 Доход по облигации

2 Практическая часть

2.1 Рынок облигаций федерального займа

2.2 Рынок корпоративных облигаций

3 Основные проблемы рынка облигации в РФ

3.1 Налогообложение

3.3 Ликвидность

Заключение

Инвестиции в облигации - наиболее надежное вложение средств на рынке ценных бумаг. Этот инструмент рекомендуется для тех, кому важна полная сохранность капитала с доходом несколько выше, чем по вкладу в банке.

Привлекательность облигаций состоит в том, что они удостоверяют отношения займа между ее владельцем (инвестором) и лицом, выпустившим облигации (эмитентом). Эмитент, выпустивший облигации, обязуется погасить в определенный срок ссуду и выплатить ссудный процент, который представляет собой часть чистой прибыли, полученной благодаря займу.

Следующая черта привлекательности в том, что инвестор может получить два вида дохода: проценты, которые выплачиваются ежегодно, ежеквартально и т.д. и доход в виде дисконта, который представляет собой положительную разницу между ценой приобретения (ниже номинальной стоимости) облигации. Привлекательность инвестиции в облигации и в том, что можно получать сложные проценты, которые выплачиваются по облигациям, представляют собой проценты, которые начисляются по постоянной ставке с учетом доходов, начисленных в виде процентов по предыдущим срокам выплат.

Этот инструмент очень похож на банковский вклад - деньги в него вкладываются на определенный срок под заранее известный процент. Но у облигаций есть два основных преимущества: как правило, более высокая доходность по корпоративным выпускам облигаций и возможность забрать деньги без потери набежавших процентов. Если при досрочном закрытии срочного счета в банке проценты теряются, то облигации полностью ликвидны - их всегда можно продать без потери причитающихся процентов за каждый день владения облигацией.

Поэтому данная тема весьма актуальна в наши дни, так как в течение многих лет облигации считались достаточно примитивным и негибким способом вложения капитала, способным лишь обеспечить текущий доход и практически ничего сверх того. Однако такое положение сохранялось недолго; сегодня облигации относятся к одному из наиболее конкурентоспособных инвестиционных инструментов, обладающих потенциальными возможностями обеспечения привлекательной доходности в виде текущих процентов и/или прироста капитала. Инвестор обязательно должен знать, во что он собирается вкладывать деньги, и какими качествами обладает данный объект инвестирования, поскольку множество представляющихся незначительными моментов может оказывать чрезвычайно большое воздействие на судьбу выпуска и на доход от конкретных инвестиций.

Поэтому целью написания данной курсовой работы является раскрытие роли и функций облигаций, более детальное рассмотрение основных характеристик облигаций, а также анализ их доходности.

Задачи, которые были поставлены мною в процессе написания курсовой работы, сводятся к следующему:

· во-первых, это общая характеристика облигаций, как финансового инструмента на рынке ценных бумаг;

· во-вторых – рассмотрение основных классификаций облигаций по различным признакам;

· в-третьих, это детальное изучение основных характеристик облигаций;

· изучение наиболее распространенных на данный момент в России государственных и корпоративных облигаций с точки зрения наивысшей доходности и ликвидности

· в-четвертых, это рассмотрение динамики корпоративных облигаций и облигаций федерального займа. Анализ изменений, произошедших на этих сегментах рынка в 2009 году.

· Так же необходимо выявить те факторы, которые в большей степени влияют на рынок облигаций в РФ; рассмотрим меры, которыми правительство старается регулировать данные проблемы.

1 Общая характеристика облигаций

Важным объектом торговли на рынке ценных бумаг являются облигации. Облигация - ценная бумага, удостоверяющая отношения займа между ее владельцем (кредитором) и лицом, выпустившим ее (заемщиком). Действующее российское законодательство определяет облигацию как «эмиссионную ценную бумагу, закрепляющую право ее держателя на получение от эмитента облигации в предусмотренный ею срок ее номинальной стоимости и зафиксированного в ней процента от этой стоимости или иного имущественного эквивалента». Таким образом, облигация это долговое свидетельство, которое непременно включает два главных элемента:

• обязательство эмитента вернуть держателю облигации по истечении оговоренного срока сумму, указанную на титуле (лицевой стороне) облигации;

• обязательство эмитента выплачивать держателю по облигации фиксированный доход в виде процента от номинальной стоимости или иного имущественного эквивалента.

Принципиальная разница между акциями и облигациями заключается в следующем. Покупая акцию, инвестор становится одним из собственников компании-эмитента. Купив облигацию компании-эмитента, инвестор становится ее кредитором. Кроме того, в отличие от акций облигации имеют ограниченный срок обращения, но истечении, которого гасятся. Облигации имеют преимущество перед акциями при реализации имущественных нрав их владельцам: в первую очередь выплачиваются проценты по облигациям. Если акции, являясь титулом собственности, предоставляют их владельцам право на участие в управлении компанией-эмитентом, то облигации, будучи инструментом займа, такого права не дают. Облигации выступают главным инструментом мобилизации средств правительствами, различными государственными органами и муниципалитетами. К организации и размещению облигационных займов прибегают и компании, когда у них возникает потребность в дополнительных финансовых средствах. Выпуск облигаций содержит ряд привлекательных черт для компании- эмитента: посредством их размещения хозяйственная организация может мобилизовать дополнительные ресурсы без угрозы вмешательства их держателей- кредиторов в управление финансово-хозяйственной деятельностью заемщика. Однако займы компаний следует рассматривать как дополнение к заемным средствам, получаемым в виде банковских кредитов. Даже в странах с развитым фондовым рынком посредством выпуска облигаций компании покрывают далеко не всю потребность в заемных средствах. Поскольку облигационный заем выражает отношения по поводу возвратного движения ссуженной стоимости, то он по своей сути и назначению схож с банковской ссудой. В этой связи следует заметить, что право на эмиссию облигаций может быть предоставлено только таким компаниям, которые отвечают требованию кредитоспособности. Порядок выпуска облигаций акционерными обществами регламентируется Федеральным законом «Об акционерных обществах». В соответствии с названным Законом при выпуске облигаций акционерными обществами должны быть соблюдены следующие дополнительные условия:

• номинальная стоимость всех выпущенных обществом облигаций не должна превышать размер уставного капитала общества либо величину обеспечения, предоставленного обществу третьими лицами для целей выпуска;

• выпуск облигаций допускается после полной оплаты уставного капитала;

• выпуск облигаций без обеспечения допускается на третьем году существования общества и при условии надлежащего утверждения к этому времени двух годовых балансов общества;

• общество не вправе размещать облигации, конвертируемые в акции общества, если количество объявленных акций общества меньше количества акций, право на приобретение, которых предоставляют облигации.

Резюмируя сказанное выше об облигации, мы можем рассматривать облигацию как:

• долговое обязательство эмитента;

• источник финансирования расходов бюджетов, превышающих доходы;

• источник финансирования инвестиций акционерных обществ;

• форму сбережений средств граждан и организаций и получения ими

дохода.

1.1 Виды облигаций

Поскольку существует большое разнообразие облигаций,для описания их различных видов классифицируем облигации по рядупризнаков. Чтобы дать развернутую классификацию облигаций, используемне только пока еще небольшой опыт функционирования российскогооблигационного рынка, но и богатый зарубежный опыт организацииоблигационных займов. Можно предложить следующую классификацию:

• В зависимости от эмитента различают облигации:

государственные;

корпоративные;

иностранные.

• В зависимости от сроков, на которые выпускается заем, облигации условно можно разделить на две большие группы:

А. Облигации с некоторой оговоренной датой погашения, которые всвою очередь делятся на:

краткосрочные;

среднесрочные;

долгосрочные.

Временные рамки, ограничивающие перечисленные облигационныегруппы, для каждой страны различны и определяются законодательством,действующим в этой стране, и сложившейся практикой.

Б. Облигации без фиксированного срока погашения включают:

бессрочные, или непогашаемые;

отзывные облигации могут быть востребованы (отозваны) эмитентомдо наступления срока погашения. Еще при выпуске облигации эмитент устанавливает условия такого востребования —по номиналу или с премией;

облигации с правом погашения предоставляют право инвесторуна возврат облигации эмитенту до наступления срока погашенияи получения за нее номинальной стоимости;

продлеваемые облигации предоставляют инвестору право продлитьсрок погашения и продолжать получать проценты в течение этогосрока;

отсроченные облигации дают эмитенту право на отсрочку погашения.

· В зависимости от порядка подтверждения права владения облигациимогут быть:

именные, права владения которыми подтверждаются внесениемимени владельца в текст облигации и в книгу регистрации, которуюведет эмитент;

на предъявителя, права владения которыми, подтверждаются простымпредъявлением облигации.

· По целям облигационного займа облигации подразделяются на:

обычные, выпускаемые для рефинансирования имеющейся у эмитентазадолженности или для привлечения дополнительных финансовыхресурсов, которые будут использованы на различные многочисленныемероприятия;

целевые, средства от продажи которых, направляются на финансированиеконкретных инвестиционных проектов или конкретныхмероприятий (например, строительство моста, проведение телефоннойсети и т. п.).

· По способу размещения различают:

свободно размещаемые облигационные займы;

займы, предполагающие принудительный порядок размещения.

Принудительно размещенными чаще всего являются государственныеоблигации.

· В зависимости от формы, в которой возмещается позаимствованнаясумма, облигации, делятся на:

с возмещением в денежной форме;

натуральные, погашаемые в натуре.

· По методу погашения номинала могут быть:

облигации, погашение номинала которых производится разовымплатежом;

облигации с распределенным по времени погашением, когда за определенныйотрезок времени погашается некоторая доля номинала;

облигации с последовательным погашением фиксированной долиобщего количества облигаций (лотерейные или тиражные займы).

· В зависимости от того, какие выплаты производятся эмитентомпо облигационному займу, различают:

облигации, по которым производится только выплата процентов,а капитал не возвращается, точнее, эмитент указывает на возможностьих выкупа, не связывая себя конкретным сроком. К этойгруппе облигаций бессрочного займа относятся, например, английскиеконсоли, выпущенные еще в середине XVIII в. и обращающиесядо настоящего времени;

облигации, по которым лишь возвращается капитал по номинальнойстоимости, но не выплачиваются проценты. Это так называемыеоблигации с нулевым купоном;

облигации, по которым проценты не выплачиваются до момента их погашения, а при погашении инвестор получает номинальнуюстоимость облигации и совокупный процентный доход. К такимоблигациям можно отнести сберегательные сертификаты серии Е,выпускаемые в США;

облигации, по которым возвращается капитал по номинальнойстоимости, а выплата процентов не гарантируется и находитсяв прямой зависимости от результатов деятельности компанииэмитента, т.е. от того, получает компания прибыль или нет.Такие облигации называются доходными или реорганизационными,так как выпускаются, как правило, компаниями, которым грозитбанкротство;

облигации, дающие право их владельцам на получение периодическивыплачиваемого фиксированного дохода, а номинальной стоимостиоблигации — в будущем, при ее погашении. Этот вид облигациинаиболее распространен в современной практике во всехстранах.Периодическая выплата доходов по облигациям в виде процентовпроизводится по купонам. Купон представляет собой вырезной талонс указанной на нем цифрой купонной (процентной) ставки.

· По способам выплаты купонного дохода облигации подразделяются на:

облигации с фиксированной купонной ставкой;

облигации с плавающей купонной ставкой, когда купонная ставказависит от уровня ссудного процента;

облигации с равномерно возрастающей купонной ставкой по годамзайма. Такие облигации еще называют индексируемыми, ониобычно эмитируются в условиях инфляции;

облигации с минимальным или нулевым купоном (мелкопроцентныеили беспроцентные облигации). Рыночная цена по таким облигациямустанавливается ниже номинальной, т.е. предполагаетскидку. Доход по этим облигациям выплачивается в момент еепогашения по номинальной стоимости и представляет разницумежду номинальной и рыночной стоимостью;

облигации с оплатой по выбору. Владелец этой облигации можетдоход получить как в виде купонного дохода, так и облигацияминового выпуска;

облигации смешанного типа. Часть срока облигационного займавладелец облигации получает доход по фиксированной купоннойставке, а часть срока - по плавающей ставке.

• По характеру обращения облигации бывают:

неконвертируемые;

конвертируемые, предоставляющие их владельцу право обмениватьих па акции того же эмитента (как на обыкновенные, так ина привилегированные). Важное значение, для держателей конвертируемыхоблигаций имеют конверсионный коэффициент и конверсионнаяцена. Конверсионный коэффициент показывает, какоеколичество акций можно получить в обмен на такую облигацию.Конверсионнаяцена представляет собой отношение номинальной цены облигациик конверсионному коэффициенту.

• В зависимости от обеспечения облигации делятся на два класса:

А. Обеспеченные залогом:

обеспечиваются физическими активами: в виде недвижимости; ввиде оборудования (облигации с подобным залогом чаще всеговыпускаются транспортными организациями, которые в качествеобеспечения используют суда, самолеты и т. п.). Облигации подзалог физических активов (как в виде вещного имущества, так ив виде оборудования) включают так называемые облигации подпервый заклад и второзакладиые облигации, или облигации подвторой заклад. Облигации под второй заклад стоят на второмместе после первозакладных и называются еще общезакладными.Претензии по облигациям под второй заклад рассматриваютсяпосле расчетов с держателями облигаций под первый заклад, нодо расчетов с прочими инвесторами;

облигации с залогом фондовых бумаг обеспечиваются находящимисяв собственности эмитента ценными бумагами какой-либодругой компании (неэмитента);

облигации с залогом пула закладных (ипотек). Такие облигациивыпускаются кредитором, на обеспечении у которого находитсяпул ипотек под выданные им ссуды под недвижимость. Поступлениеплатежей по этим ссудам является источником погашения, ивыплаты процентов по облигационному займу, обеспеченномупулом закладных.

Б. Необеспеченные залогом:

облигации, не обеспеченные какими-либо материальными активами.Они подкрепляются «добросовестностью» компании-эмитента,т.е. обещанием этой компании выплатить проценты и возместитьвсю сумму займа понаступлении срока погашения;

облигации под конкретный вид доходов эмитента. По этим облигациям эмитент обязуется выплачивать проценты и погашать заемза счет каких-либо конкретных доходов;

облигации под конкретный инвестиционный проект. Средства, полученныеот реализации данных облигаций, направляются эмитентомна финансирование какого-либо инвестиционного проекта.

Доходы, полученные от реализации этого проекта, эмитентиспользует на погашение займа и выплату процентов;

гарантированные облигации. Облигации не обеспечены залогом,но выполнение обязательств по займу гарантируется не компанией - эмитентом, а другими компаниями. Чаще всего гарантом являетсяболее сильная с экономической точки зрения компания, чтоделает дальнейшие облигации более надежными;

облигации с распределенной или переданной ответственностью.По этим облигациям обязательства по данному займу либо распределяютсямежду некоторым числом компаний, включая эмитента,либо целиком принимают на себя другие компании, исключаяэмитента;

застрахованные облигации. Данный облигационный заем компания-эмитент страхует в страховой компании на случай возникновениякаких-либо затруднений в выполнении обязательств по этомузайму.

· В зависимости от степени защищенности вложений инвесторов различают:

облигации, достойные инвестиций, — надежные облигации, выпускаемыекомпаниями с твердой репутацией и имеющие хорошееобеспечение;

макулатурные облигации, носящие спекулятивный характер. Вложенияв такие облигации всегда сопряжены с высоким риском.

1.2 Стоимостная оценка облигаций

Облигации имеют нарицательную цену (номинал) ирыночную цену. Номинальная ценаоблигации напечатана на самой облигациии обозначает сумму, которая берется взаймы и подлежит возвратупо истечении срока облигационного займа. Номинальная ценаявляется базовой величиной для расчета, принесенного облигацией дохода.

Процент по облигации устанавливается к номиналу, а прирост(уменьшение) стоимости облигации за соответствующий период рассчитываетсякак разница между номинальной ценой, по которой облигациябудет погашена, и ценой покупки облигации. Для облигаций номинальная стоимость являетсяочень важным параметром, значение которого не меняется на протяжениивсего срока облигационного займа. Именно по изначально зафиксированнойвеличине номинала облигации будут гаситься по окончаниисрока их обращения.

Как уже отмечалось ранее, облигации являются привлекательнымдля покупателей объектом инвестирования, а значит, товаром, предметомперепродажи. С момента их эмиссии и до погашения они продаютсяи покупаются по установившимся на рынке ценам. Рыночная цена вмомент эмиссии (эмиссионная цена)может быть ниже номинала, равнаноминалу и выше номинала. В дальнейшем рыночная ценаоблигацийопределяется исходя из ситуации, сложившейся на рынке облигаций ифинансовом рынке в целом к моменту продажи, а также двух главныхэлементов самого облигационного займа. Этими элементами являются:

• перспектива получить при погашении номинальную стоимость облигации(чем ближе в момент покупки облигации срок ее погашения,тем выше ее рыночная стоимость);

• право на регулярный фиксированный доход (чем выше доход, приносимыйоблигацией, тем ниже ее рыночная стоимость).

Рыночная цена облигаций зависит и от ряда других условий, важнейшимиз которых является надежность (степень риска) вложений.Поскольку номиналы у разных облигаций могут существенно различатьсямежду собой, то часто возникает необходимость в сопоставимомизмерителе рыночных цен облигаций. Таким показателем являетсякурс.Курсом облигации называется значение рыночной цены облигации,выраженное в процентах к ее номиналу:

![]() ,

,

где Ко— курс облигации, %;

Ц— рыночная цена облигации, руб.;

N — номинальная цена облигации, руб.

В зарубежной практике, помимо номинальной и рыночной, употребляетсяеще одна стоимостная характеристика облигаций — их выкупнаяцена, по которой эмитент по истечении срока займа погашаетоблигации. Выкупная цена может совпадать с номинальной, а можетбыть выше или, наоборот, ниже ее. Российское законодательство исключаетсуществование выкупной цены, так как Федеральный закон«О рынке ценных бумаг» от 22 апреля 1996 г. № 39-ФЗ с последующимиизменениями и дополнениями закрепляет право держателя наполучение от эмитента ее номинальной стоимости. Это означает, чтооблигации могут погашаться (выкупаться) только по номинальнойстоимости.

1.3 Доход по облигации

Облигации, являясь, как и другие ценные бумаги, объектоминвестирования на фондовом рынке, приносят своим держателямопределенный доход.

Общий доход от облигации складывается из следующих элементов:

• периодически выплачиваемых процентов (купонного дохода);

• изменения стоимости облигации за соответствующий период;

• дохода от реинвестирования полученных процентов.

Рассмотрим каждый из перечисленных элементов дохода в отдельности.

Федеральный закон «О рынке ценных бумаг», статья 2.

Облигация, в отличие от акции, приносит владельцу фиксированныйтекущий доход. Этот доход представляет собой постоянные аннуитетыгодовые фиксированные выплаты в течение ряда лет. Как правило,проценты по облигациям выплачиваются 1 2 раза в год. При этом,чем чаще производятся процентные выплаты, тем больший потенциальныйдоход приносит облигация, ведь полученные процентные выплатымогут быть реинвестированы.Размер купонного дохода по облигациям зависит, прежде всего, отнадежности облигации, иначе говоря, от того, кто является ее эмитентом.Чем устойчивее компания-эмитент и надежнее облигация, тем нижепредлагаемый процент. Кроме того, существует зависимость междупроцентным доходом и сроком обращения облигации: чем больше отдаленсрок погашения, тем выше должен быть процент, и наоборот.

Процентные (купонные) выплаты по облигациям условно можноразделить па три группы:

• фиксированные ежегодные выплаты по ставке, установленной эмитентомпри выпуске облигаций;

• индексируемые ежегодные выплаты. Процентный индекс по облигациямопределяется эмитентом чаще всего в соответствии с государственныминфляционным индексом. Индексация позволяет инвесторамполучать стабильный доход в реальном выражении, защищенныйот инфляционных колебаний цен на основные товары и услуги.

Ставка процента по облигациям может также индексироваться нанекоторую величину, непосредственно связанную с целевым назначением займа. В эту же группукупонных выплат можно отнести возрастающие во времени процентныевыплаты, выплачиваемые одновременно с основной суммой долга.

Облигация может также приносить доход в результате изменениястоимости облигации с момента ее покупки до продажи. Разница междуценой покупки облигации (Цу) и ценой, по которой инвестор продаетоблигацию (Ц), представляет собой прирост капитала, вложенного инвесторомв конкретную облигацию (Д = Ц, - Цд).Данный вид дохода приносят, прежде всего, облигации, купленныепо цене ниже номинала, т.е. с дисконтом. При продаже облигаций сдисконтом важным моментом для эмитента является определение ценыпродажи облигации. Иными словами, по какой цене следует продатьоблигацию сегодня, если известны сумма, которая будет получена вбудущем (номинал), и базовая норма доходности (ставка рефинансирования).Подсчет этой цены называется дисконтированием, а сама ценасегодняшней стоимостью будущей суммы денег.

Дисконтирование осуществляется по формуле

где Цод— цена продажи облигации с дисконтом, руб.;

N— номинальная цена облигации, руб.;

t — число лет, по истечении которых облигация будет погашена;

с — норма ссудного процента (или ставка рефинансирования), %.

Разность (Цн – Цод) является дисконтом и представляет собой доходпо данному виду облигации.

Последний элемент совокупного дохода — доход от реинвестицийполученных процентов — присутствует лишь при условии, что полученныйв виде процентов текущий доход по облигации постоянно реинвестируется.Данный вид дохода может иметь довольно существенноезначение при покупке долгосрочных облигаций.Общий, или совокупный, доход по облигациям обычно ниже, чем подругим ценным бумагам. Это объясняется, прежде всего, тем, что облигацииобладают большей, по сравнению с другими видами ценных бумаг,надежностью. Доходы по облигациям меньше подвергнуты циклическимколебаниям и не так зависимы от конъюнктуры рынка.

1.4 Доходность облигаций

В практической деятельности довольно часто, например, при определении эмитентом параметров выпускаемого облигационногозайма, выборе инвестором при покупке той или иной облигациии формировании профессиональными участниками рынка оптимальныхинвестиционных портфелей, возникает потребность установить финансовуюэффективность облигационного займа, что сводится к определениюдоходности облигаций.

В общем виде доходность является относительным показателем ипредставляет собой доход, приходящийся на единицу затрат. Различаюттекущую доходность и полную, или конечную, доходность облигаций.

Показатель текущей доходности характеризует годовые (текущие)поступления по облигации относительно произведенных затрат на ее покупку.

Текущая доходность облигации рассчитывается по формуле

где Дх— текущая доходность облигации, %;

С — сумма выплаченных в год процентов, руб.;

Цо— цена облигации, по которой она была приобретена, руб.

Для принятия инвестиционного решения — оставить данную облигациюили продать и вложить деньги в другие ценные бумаги — доходностьоблигации нужно сравнить с доходностью других инструментов в настоящиймомент.

Для этого определяют текущую рыночную доходность какотношение процентного дохода к текущей рыночной цене облигации:

где Дхр— текущая рыночная доходность облигации, %;

С— сумма выплаченных в год процентов, руб.;

Цр— текущая рыночная цена облигации, руб.

Текущая доходность облигации является простейшей характеристикойоблигации. Пользуясь только этим показателем, нельзя выбратьнаиболее эффективную для инвестирования средств облигацию, таккак в текущей доходности не нашел отражения еще один источник дохода— изменение стоимости облигации за период владения ею. Поэтомупо облигациям с нулевым купоном текущая доходность равнанулю, хотя доход в форме дисконта они приносят.Оба источника дохода отражаются в показателе конечной, или полнойдоходности, характеризующей полный доход по облигации, приходящийсяна единицу затрат на покупку этой облигации в расчете нагод.

Показатель конечной доходности определяется по формуле

где Дхк— конечная доходность облигации, %;

Цпр— цена продажи, руб.;

Цпок— цена покупки, руб.;

В — купонные платежи за год, руб.;

Т — количество лет нахождения облигации у инвестора.

Известны более сложные математические формулы расчета конечногодохода, в том числе с учетом третьей составляющей совокупного дохода,приносимого облигацией, — реинвестирования процентных поступлений.

Существуют два важных фактора, влияющих на доходность облигаций.Это инфляция и налоги. Если доход от облигации равен 14% в год, ауровень инфляции — 13%, то реальная доходность составит только 1%.Если уровень инфляции повысится до 14% и выше, то инвесторы — держателиоблигаций с фиксированным 14%>-ным доходом — будут иметьперспективу получить нулевой доход или даже понести убытки. Поэтомув условиях инфляции инвесторы избегают вложений в долгосрочные облигации(хотя эмитентам они, несомненно, интересны), чтобы доходностьсобственных инвестиций поддержать на уровне, соизмеримом с базовойставкой доходности — ставкой рефинансирования.Налоги уменьшают доход по облигациям, а значит, и их доходность.Учитывая все вышесказанное, реальная доходность тех или иных облигацийдолжна рассчитываться после вычета из дохода выплачиваемыхналогов с учетом инфляции. Эти показатели доходности следует сравнивать,выбирая наиболее эффективные для инвестирования объекты.

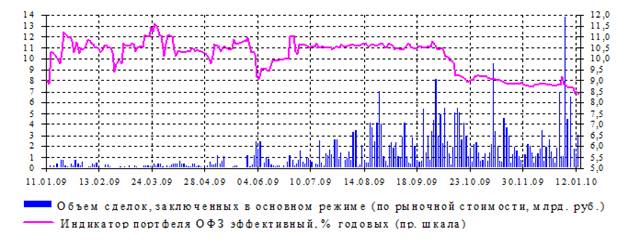

2.1 Рынок облигаций федерального займа

В течение 2009 года на рынке государственных ценных бумаг выделялись два периода с разной инвестиционной активностью участников. В I полугодии спрос на гособлигации оставался низким. Во II полугодии активность участников рынка существенно возросла, что было обусловлено увеличением объема ликвидных рублевых ресурсов в банковском секторе при сохранении положительного дифференциала внешних и внутренних процентных ставок. В результате по итогам 2009 года значения показателей рыночной активности несколько превысили аналогичные показатели предыдущего года. Средний дневной оборот вторичного рынка ОФЗ в 2009 году составил 1,26 млрд. руб. против 1,2 млрд. руб. в 2008 году. Совокупный оборот вторичного рынка увеличился на 4,5% до 311,7 млрд. рублей.

Эффективный индикатор рыночного портфеля ОФЗ, рассчитываемый Банком России, по итогам 2009 года снизился на 47 базисных пунктов (б.п.) до 8,64% годовых.

Рис.1 - Объем торгов и валовая доходность рублевых государственных облигаций России

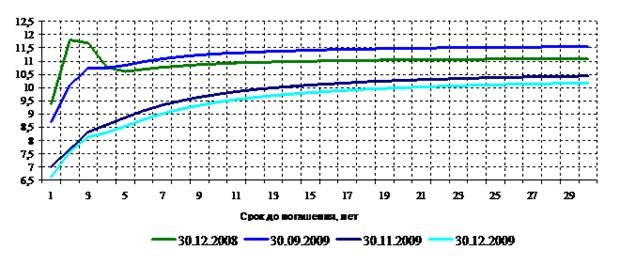

В 2009 году кривая бескупонной доходности сместилась вниз (в среднем на 150 б.п.) по всем временным сегментам. Наиболее существенно она сместилась по выпускам ОФЗ со сроками до погашения от 2 до 3 лет (на 422 и 354 б.п. соответственно).

Рис. 2 - Кривая бескупонной доходности рынка ОФЗ, % годовых

облигация корпоративный федеральный заем

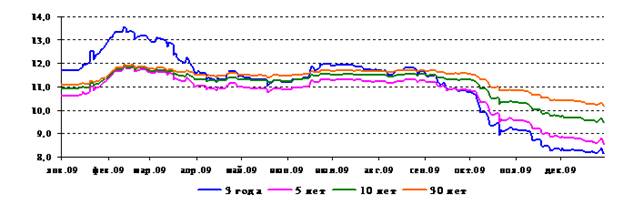

Рис. 3 - Бескупонная доходность на различные сроки, % годовых

В 2009 году состоялось 42 аукциона по размещению ОФЗ на первичном и вторичном рынках, в ходе которых эмитент привлек 305,3 млрд. руб., при этом 11 аукционов (на общую сумму 113,2 млрд. руб.) были проведены в IV квартале. В течение 2009 года были размещены 9 новых выпусков.

Кроме того, в 2009 году Банк России осуществлял доразмещения на рынке государственных ценных бумаг по принципу прямых продаж. Совокупный объем привлечения средств посредством таких операций в 2009 году составил 121,6 млрд. рублей.

Объем купонных выплат по ОФЗ в 2009 году составил 81 млрд. рублей. В 2009 году было осуществлено погашение пяти выпусков ОФЗ на общую сумму 74,8 млрд. рублей: в марте – выпуска ОФЗ-ФД 27026 объемом 16 млрд. руб., в апреле – выпуска ОФЗ-ПД 25060 объемом 41 млрд. руб., в мае – выпуска ОФЗ-ПД 28004 объемом 8,8 млрд. руб., в июне – выпуска ОФЗ-ПД 28005 объемом 9 млрд. руб., в ноябре – выпуска ОФЗ-ПД 26178 объемом 5,0 млн. рублей. Кроме того, в июле был частично погашен выпуск ОФЗ-АД 46003 объемом 18,6 млрд. рублей.

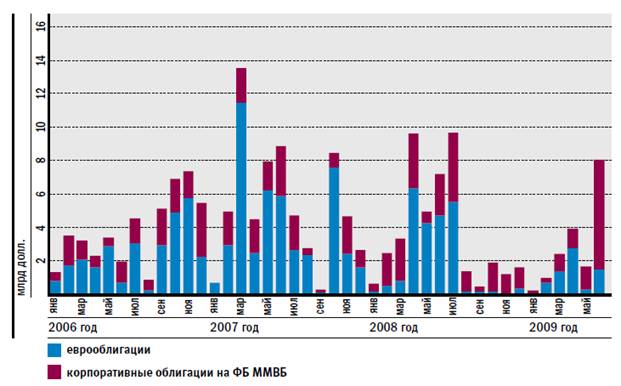

2.2 Рынок корпоративных облигаций

В конце 2008 - начале 2009 годов на фоне оттока капитала и стремительной девальвации рубля ликвидность банковской системы значительно сократилась. В такой ситуации многие институциональные инвесторы были вынуждены продавать бумаги со значительным дисконтом, в результате чего котировки под давлением низкой ликвидности падали и доходность облигаций первого эшелона доходила до 16-17% годовых. Активность торгов долговыми инструментами в начале года была невысокой. Однако, начиная со II квартала 2009 г., выпуски облигаций первого эшелона на вторичном рынке стали торговаться более активно, на рублевые облигации появился значительный спрос, и он поддерживался до конца 2009 года. Среди основных факторов, позволивших стабилизировать положение, необходимо отметить оперативные действия монетарных властей, которые смогли вернуть веру участников рынка в рубль и стали активно пополнять банковскую систему ликвидностью.

В апреле возобновилась активность на рынке первичных размещений, хотя их было немного. Самым значительным размещением стал выпуск облигаций "Газпром нефти", которые пользовались существенным спросом.

В июне количество и объем новых размещений были рекордными. Свои выпуски разместили РЖД, "ВТБ-Лизинг", ЛУКОЙЛ и "Газпром". При этом спрос на бумаги, как правило, превышал предложение в два раза. Это обеспечило позитивную ценовую динамику выпусков указанных эмитентов на вторичном рынке. Среди эмитентов второго эшелона на первичный рынок вышла торговая сеть Х5 RetailGroup.

Рис. 4–Объем размещений корпоративных облигаций на внутреннем и внешнем рынке

Ударным по объему новых размещений вышел и декабрь. Среди общего объема размещений в 185 млрд. руб. в качестве наиболее крупных выпусков нужно отметить Башнефть (3 выпуска объемом 50 млрд. руб.), Атомэнергопром (20 млрд. руб.), АФК Система (19 млрд. руб.), РЖД и ВТБ-24 (по 15 млрд. руб.). Указанные эмитенты вошли и в десятку крупнейших по объему выпусков облигаций за весь 2009 год.

Табл.1 - Топ-5 эмитентов по объему выпусков облигаций в 2009 году, млдр. руб.

| Эмитент | Объем эмиссий, |

| млрд. руб. | |

| РЖД | 145 |

| Транснефть | 135 |

| Башнефть | 50 |

| Лукойл | 50 |

| АФК Система | 39 |

Подобные работы: