Теоретический анализ особенностей формирования и управления заемным капиталом организации

1. Сущность и принципы формирования заемного капитала

1.1 Формы заемных средств предприятия

1.2 Политика привлечения заемных средств

1.3 Оценка стоимости отдельных элементов заемного капитала

2. Анализ финансового состояния и проблем формирования заемного капитала предприятия

2.1 Характеристика предприятия

2.2 Финансовый анализ предприятия

2.3 Пути совершенствования финансового состояния и принципов формирования заемного капитала

Список литературы

В условиях рыночной экономики процесс формирования капитала, оптимизации его структуры, установления рационального соотношения различных источников финансирования и, в связи с этим, качество управления ресурсами приобретают особую важность. Полагаясь на исследования зарубежных и российских ученых, следует подчеркнуть значимость оптимальной структуры капитала для эффективной деятельности организации, а также недостаточность научной проработки вопросов поиска финансовых источников в условиях их ограниченности, определения влияния факторов внешней среды на процедуру их мобилизации.

При этом, достаточный уровень капитала способствует поддержанию жизнеспособности хозяйствующего субъекта в течение всего периода функционирования, сохраняя его ликвидность, устойчивость и платежеспособность, от размера собственных средств зависит возможность увеличения вложений в экономику страны, расширение рынка товаров и услуг.

Использование заемного капитала организацией обусловлено в основном временным недостатком у нее собственных оборотных средств.

Цель работы – определение теоретических и практических особенностей формирования и управления заемным капиталом организации.

Задачи работы:

- изучение сущности и принципов формирования заемного капитала предприятия;

- анализ практических особенностей формирования заемного капитала ОАО «Назаровское молоко».

1. Сущность и принципы формирования заемного капитала

1.1 Формы заемных средств предприятия

Эффективная финансовая деятельность предприятия невозможна без постоянного привлечения заемных средств. Использование заемного капитала позволяет существенно расширить объем хозяйственной деятельности предприятия, обеспечить более эффективное использование собственного капитала, ускорить формирование различных целевых финансовых фондов, а в конечном счете - повысить рыночную стоимость предприятия.

Хотя основу любого бизнеса составляет собственный капитал, на предприятиях ряда отраслей объем используемого заемного капитала значительно превосходит объем собственного капитала. В связи с этим управление привлечением и эффективным использованием заемного капитала является одной из важнейших функций финансового менеджмента, направленной на обеспечение достижения высоких результатов хозяйственной деятельности предприятия.

Заемный капитал, используемый предприятием, характеризует общий объем его финансовых обязательств. Эти обязательства дифференцируются следующим образом:

1. Долгосрочные финансовые обязательства. Включают все формы функционирующего на предприятии заемного капитала со сроком использования более 1-го года. Основными формами этих обязательств являются долгосрочные кредиты банков и долгосрочные заемные средства (задолженность по налоговому кредиту; задолженность по эмитированным облигациям, задолженность по финансовой помощи, предоставленной на возвратной основе и т.п.), срок погашения которых еще не наступил или не погашенные в предусмотренный срок.

2. Краткосрочные финансовые обязательства. Включают все формы привлеченного заемного капитала со сроком использования до 1-го года. Основными формами этих обязательств являются краткосрочные кредиты банков и краткосрочные заемные средства (как предусмотренные к погашению в предстоящем периоде, так и не погашенные в установленный срок), различные формы кредиторской задолженности предприятия (по товарам, работам и услугам; по выданным векселям; по полученным авансам; по расчетам с бюджетом и внебюджетными фондами; по оплате труда; с дочерними предприятиями; с другими кредиторами) и другие краткосрочные финансовые обязательства.

В процессе развития предприятия по мере погашения его финансовых обязательств возникает потребность в привлечении новых заемных средств. Привлекаемые предприятием заемные средства классифицируются:

а) по целям привлечения: для обеспечения воспроизводства внеоборотных активов, для пополнения оборотных активов, для удовлетворения иных хозяйственных или социальных потребностей;

б) по источникам привлечения: из внешних источников, из внутренних источников (внутренняя кредиторская задолженность);

в) по периоду привлечения: долгосрочные (более 1 года), краткосрочные (до 1 года);

г) по форме привлечения: в денежной форме (финансовый кредит), в форме оборудования (финансовый лизинг), в товарной форме (коммерческий кредит), в иных материальных или нематериальных формах;

д) по форме обеспечения: необеспеченные, обеспеченные поручительством или гарантией, обеспеченные залогом или закладом.

1.2 Политика привлечения заемных средств

Управление привлечением заемных средств представляет собой целенаправленный процесс их формирования из различных источников в соответствии с потребностями предприятия в заемном капитале.

Политика привлечения заемных средств представляет собой часть общей финансовой стратегии, заключающейся в обеспечении наиболее эффективных форм и условий привлечения заемного капитала.

Формирование политики привлечения заемных средств включает следующие этапы.

1. Анализ привлечения и использования заемных средств в предшествующем периоде. Целью такого анализа является выявление объема, состава и форм привлечения заемных средств предприятием, а также оценка эффективности их использования.

На 1-й стадии анализа изучается динамика общего объема привлечения заемных средств в рассматриваемом периоде; темпы этой динамики сопоставляются с темпами прироста суммы собственных финансовых ресурсов, объемов операционной и инвестиционной деятельности, общей суммы активов предприятия.

На 2-й стадии определяются формы привлечения заемных средств, анализируются в динамике удельный вес сформированных финансового кредита, товарного кредита и внутренней кредиторской задолженности в общей сумме заемных средств, используемых предприятием.

На 3-й стадии определяется соотношение объемов используемых предприятием заемных средств по периоду их привлечения, изучается динамика соотношения кратко- и долгосрочных заемных средств предприятия и их соответствие объему используемых оборотных и внеоборотных активов.

На 4-й стадии изучается состав кредиторов предприятия и условия предоставления ими различных форм финансового и товарного кредитов. Эти условия анализируются с позиций их соответствия конъюнктуре финансового и товарного рынков.

На 5-й стадии анализа изучается эффективность использования заемных средств в целом и отдельных их форм на предприятии. В этих целях используются показатели оборачиваемости и рентабельности заемного капитала. Первая группа этих показателей сопоставляется со средним периодом оборота собственного капитала.

Результаты анализа служат основой оценки целесообразности использования заемных средств на предприятии в сложившихся объемах и формах.

2. Определение целей привлечения заемных средств в предстоящем периоде. Заемные средства привлекаются предприятием на строго целевой основе. Это является одним из условий их эффективного использования. Целями привлечения заемных средств может быть:

а) пополнение необходимого объема постоянной части оборотных активов. В настоящее время большинство производственных предприятий не имеют возможности финансировать полностью эту часть оборотных активов за счет собственного капитала. Значительная часть этого финансирования осуществляется за счет заемного капитала;

б) обеспечение формирования переменной части оборотных активов. Какую бы модель финансирования активов не использовало предприятие, во всех случаях переменная часть оборотных активов частично или полностью финансируется за счет заемного капитала;

в) формирование недостающего объема инвестиционных ресурсов. Целью привлечения заемных средств в этом случае выступает необходимость ускорения реализации отдельных инвестиционных проектов предприятия (новое строительство, реконструкция, модернизация); обновления основных средств (финансовый лизинг) и т.п.

г) обеспечение социально-бытовых потребностей персонала предприятия. В этих случаях заемные средства привлекаются для выдачи ссуд своим работникам (на индивидуальное жилищное строительство, обустройство садовых и огородных участков);

д) другие временные нужды. Принцип целевого привлечения заемных средств обеспечивается и в этом случае, хотя такое их привлечение осуществляется обычно на короткие сроки и в небольших объемах.

3. Определение предельного объема привлечения заемного капитала. Максимальный объем привлечения диктуется в основном двумя условиями:

а) предельным эффектом финансового рычага. Так как объем собственных финансовых ресурсов формируется на предшествующем этапе, общая сумма используемого собственного капитала может быть определена заранее. По отношению к ней рассчитывается КФР (коэффициент финансирования), при котором эффект финансового рычага будет максимальным. С учетом суммы собственного капитала в предстоящем периоде и рассчитанного КФР вычисляется предельный объем заемного капитала, обеспечивающий эффективное использование собственного капитала;

б) обеспечением достаточной финансовой устойчивости предприятия. Она должна оцениваться не только с позиций самого предприятия, но и с позиций возможных его кредиторов, что обеспечит впоследствии снижение стоимости привлечения заемных средств.

С учетом этих требований предприятие устанавливает лимит использования заемных средств в своей хозяйственной деятельности.

4. Оценка стоимости привлечения заемного капитала из различных источников. Результаты такой оценки служат основой для выбора альтернативных источников привлечения заемных средств.

5. Определение соотношения объемов заемных средств, привлекаемых на кратко- и долгосрочной основе. Расчет потребности в объемах кратко- и долгосрочных заемных средствах основывается на целях их использования. На долгосрочный период (свыше 1 года) заемные средства привлекаются, как правило, для расширения объема собственных оборотных средств и формирования недостающего объема инвестиционных ресурсов (хотя при консервативном подходе к финансированию активов заемные средства на долгосрочный основе привлекаются и для обеспечения формирования оборотных активов). На краткосрочный период заемные средства привлекаются для всех остальных целей их использования.

Расчет необходимого размера заемных средств в рамках каждого периода осуществляется в разрезе отдельных целевых направлений их предстоящего использования. Задачей этих расчетов является установление сроков использования привлекаемых заемных средств для оптимизации соотношения их долго- и краткосрочных видов. В процесс этих расчетов определяются полный и средний срок использования заемных средств.

Полный срок использования заемных средств представляет собой период времени с начала их поступления до окончательного погашения всей суммы долга. Он включает в себя три временных периода:

а) срок полезного использования СПИзс - это период времени, в течение которого предприятие непосредственно использует предоставленные заемные средства в своей хозяйственной деятельности;

б) льготный (грационный) период ЛП - это период времени с момента окончания полезного использования заемных средств до начала погашения долга. Он служит резервом времени для аккумуляции необходимых финансовых средств;

в) срок погашения t пог - это период времени, в течение которого происходит полная выплата основного долга и процентов по заемным средствам. Этот показатель используется в тех случаях, когда выплата основного долга и процентов осуществляется не одномоментно после окончания срока использования заемных средств, а частями в течение определенного периода по предусмотренному графику.

Расчет полного срока использования заемных средств осуществляется в разрезе перечисленных элементов, исходя из целей их использования и сложившейся на финансовом рынке практики установления льготного периода и срока погашения.

Средний срок использования заемных средств ССИзс представляет собой средний расчетный период, в течение которого они находятся в использовании на предприятии

СПИзс t пог

ССИзс = --------- + ЛП + ------- .

2 2

ССИзс определяется по каждому целевому направлению привлечения этих средств; по кратко- и долгосрочным заемным средствам; по сумме заемных средств в целом.

Соотношение заемных средств, привлекаемых на кратко- и долгосрочной основе, может быть оптимизировано также с учетом стоимости их привлечения.

6. Определение форм привлечения заемных средств. Выбор форм привлечения заемных средств (финансового кредита; товарного кредита, и т.п.) предприятие осуществляет, исходя из целей и специфики своей хозяйственной деятельности.

7. Определение состава кредиторов. Этот состав определяется формами привлечения заемных средств. Основными кредиторами предприятия являются обычно его постоянные поставщики, с которыми установлены длительные коммерческий связи, а также коммерческий банк, осуществляющий его расчетно-кассовое обслуживание.

8. Формирование эффективных условий привлечения кредитов. К числу важнейших условий относятся: срок предоставления кредита, ставка процента за кредит, порядок выплаты суммы процента, условия погашения основной суммы долга, прочие условия получения кредита.

Срок предоставления кредита является одним из определяющих условий его привлечения. Оптимальным считается срок предоставления кредита, в течение которого полностью реализуется цель его привлечения (например, ипотечный кредит - на срок реализации инвестиционных проектов; товарный кредит - на период полной реализации закупленных товаров и т.п.).

СПК характеризуется 3-мя основными параметрами: ее формой, видом и размером.

По применяемым формам различают процентную ставку (для наращивания суммы долга) и учетную ставку (для дисконтирования суммы долга). Если размер этих ставок одинаков, то предпочтение должно быть отдано процентной ставке, т.к. в этом случае расходы по обслуживанию долга будут меньшими.

По видам различают фиксированную СПК (устанавливаемую на весь срок кредита) и плавающую СПК (с периодическим пересмотром ее размера в зависимости от изменения учетной ставки ЦБР, темпов инфляции и конъюнктуры финансового рынка). Время, в течение которого СПК остается неизменной, называется процентным периодом. В условиях инфляции для предприятия предпочтительнее фиксированная ставка или плавающая ставка с высоким процентным периодом.

Размер СПК является определяющим условием при оценке его стоимости. По товарному кредиту он оценивается на основе ценовой скидки ЦС продавца за осуществление немедленного расчета за поставленные товары.

Порядок выплаты суммы процента характеризуется 3-мя вариантами:

а) выплата всей суммы процента в момент предоставления кредита;

б) выплата суммы процента равномерными частями (в форме аннуитета);

в) выплата всей суммы процента в момент уплаты основной суммы долга.

При прочих равных условиях предпочтительным является 3-й вариант.

Условия погашения основного долга характеризуется 3-мя вариантами:

а) определенными частями в течение кредитного периода;

б) сразу же после окончания кредитного периода;

в) с предоставлением льготного периода по истечении СПИзс.

При прочих равных условиях 3-й вариант является для предприятия предпочтительней.

Прочие условия получения кредита могут предусматривать необходимость его страхования, выплаты дополнительного комиссионного вознаграждения банку, разный уровень размера кредита по отношению к сумме заклада или залога и т.п.

9. Обеспечение эффективного использования кредитов. Критерием такой эффективности выступают показатели оборачиваемости и рентабельности заемного капитала.

10. Обеспечение своевременных расчетов по полученным кредитам. С этой целью по наиболее крупным кредитам может заранее резервироваться специальный возвратный фонд. Платежи по обслуживанию кредитов включаются в платежный календарь и контролируются в процессе мониторинга текущей финансовой деятельности.

На предприятиях, привлекающих большой объем заемных средств в форме финансового и товарного кредита, общая политика привлечения заемных средств может быть детализирована в разрезе различных форм кредита.

1.3 Оценка стоимости отдельных элементов заемного капитала

Многообразие источников и условий предложения заемного капитала определяет необходимость осуществления сравнительной оценки эффективности формирования заемного капитала в разрезе отдельных его видов и форм. Основу такой оценки составляет определение стоимости отдельных элементов привлекаемого заемного капитала.

Оценка стоимости заемного капитала имеет следующие особенности:

а) простота формирования базового показателя оценки стоимости, в качестве которого принимают стоимость обслуживания долга в форме процента за кредит, купонной ставки по облигации и т.п. Этот показатель, подлежащий последующей корректировке, оговорен условиями кредитного договора, условиями эмиссии или другими формами контрактных обязательств предприятия;

б) учет в процессе оценки стоимости заемных средств налогового корректора. Так как выплаты по обслуживанию долга относятся на себестоимость продукции, они уменьшают размер налогооблагаемой базы предприятия, а соответственно снижают размер стоимости заемного капитала на ставку налога на прибыль СНпр. Как и в формуле расчета эффекта финансового рычага налоговый корректор представляет собой множитель: (1 - СНпр);

в) стоимость привлечения заемного капитала существенно зависит от уровня кредитоспособности предприятия. Чем выше этот уровень по оценке кредитора (т.е. чем выше его кредитный рейтинг на финансовом рынке), тем ниже стоимость привлекаемого этим предприятием заемного капитала (наименьшая СПК в любой его форме - ставка «прайм райт» - устанавливается кредиторами для так называемых «первоклассных заемщиков»);

г) привлечение заемного капитала всегда связано с возвратным денежным потоком не только по обслуживанию долга, но и по погашению обязательства по основной его сумме. Это генерирует особые виды финансовых рисков, наиболее опасных по своим последствиям (приводящим иногда к банкротству предприятия).

Снижение уровня этих рисков вызывает, как правило, повышение стоимости заемного капитала. Так, ставка процента по долгосрочному кредиту во всех его формах, позволяющих предприятию снизить риск неплатежеспособности, всегда выше, чем по краткосрочному.

Оценку стоимости проводят по следующим элементам заемного капитала: финансовому кредиту, капиталу, привлекаемому за счет эмиссии облигаций, коммерческому кредиту, внутренней кредиторской задолженности.

1. Стоимость финансового кредита оценивается в разрезе двух основных источников его предоставления - банковского кредита и финансового лизинга (такие оценки могут проводиться и при привлечении предприятием финансового кредита из других источников).

а) стоимость банковского кредита СтБК определяется на основе СПКБ, которая формирует основные затраты по его обслуживанию. СПКБ в процессе оценки требует внесения двух уточнений: она должна быть увеличена на размер других затрат предприятия, обусловленных кредитным соглашением (например, страхование кредита за счет заемщика) и уменьшена на СНпр с целью отражения реальных затрат предприятия.

С учетом этого

СПКБ * (1 – СНпр)

СтБК = ------------------------ , %

1 - ЗПБ

где ЗПБ - уровень расходов по привлечению банковского кредита к его сумме, выраженный десятичной дробью.

Управление СтБК сводится к выявлению таких его предложений на финансовом рынке, которые минимизируют эту стоимость как по СПКБ, так и по другим условиям его привлечения.

б) стоимость финансового лизинга СтФЛ определяется на основе годовой лизинговой ставки ЛС. Эта ставка включает две составляющие:

1) ежегодный возврат суммы основного долга. Он представляет собой годовую норму амортизации актива НА, привлеченного на условиях финансового лизинга, в соответствии с которыми после его оплаты он передается в собственность арендатору;

2) стоимость непосредственного обслуживания лизингового долга.

Отсюда:

(ЛС – НА) * (1 – СНпр)

СтФЛ = --------------------------------- , %

1 - ЗПФЛ

где ЗПФЛ - уровень расходов по привлечению актива на условиях финансового лизинга к стоимости этого актива, десятичная дробь.

Управление СтФЛ основывается на двух положениях:

1) СтФЛ не должна превышать СтБК, предоставляемого на аналогичный период (иначе предприятию выгодней получить долгосрочный банковский кредит для покупки актива в собственность);

2) в процессе использования финансового лизинга должны быть выявлены такие предложения, которые минимизируют его стоимость.

2. стоимость заемного капитала, привлекаемого за счет облигационного займа СтОЗ, оценивается либо на базе ставки купонного процента по облигации Скуп, формирующего сумму периодических купонных выплат, либо на базе среднегодовой суммы дисконта по облигации Дг, выплачиваемой при погашении.

В 1-ом случае:

СкУП * (1 – СНпр)

СтОЗкуП = ----------------------- , %

1 – Эзо

где ЭЗо - уровень эмиссионных затрат по отношению к объему эмиссии, десятичная дробь.

Во 2-ом случае:

Дг * (1 – СНпр) * 100

СтОЗД = ------------------------------ , %

(Но – Дг) * (1 – ЭЗо)

где Но - номинал облигации, подлежащей погашению.

Управление стоимостью облигационного займа сводится к разработке эмиссионной политики, обеспечивающей полную реализацию эмитируемых облигаций на условиях, не хуже среднерыночных.

3. Стоимость коммерческого кредита оценивается для двух его форм:

1) в форме краткосрочной отсрочки платежа:

2) в форме долгосрочной отсрочки платежа, оформленной векселем.

1) стоимость товарного кредита, предоставляемого в форме краткосрочной отсрочки платежа СтТКк, на первый взгляд представляется нулевой, т.к. в соответствии со сложившейся практикой отсрочка расчетов за поставленную продукцию в пределах обусловленного срока (как правило, до 1-го месяца) дополнительной платой не облагается. Т.е., внешне эта форма кредита выглядит как бесплатно предоставляемая поставщиком финансовая услуга.

Однако в реальности СтТКк оценивается размером ценовой скидки ЦС при осуществлении наличного платежа за продукцию. Если по условиям контракта отсрочка платежа допускается в пределах месяца со дня поставки (получения) продукции, а размер ЦС за наличный платеж составляет 5%, это и будет составлять месячную СТК. В расчете на год эта стоимость будет составлять: 5% * 360/30 = 60%.

Таким образом, бесплатное на первый взгляд предоставление такого товарного кредита, может оказаться самым дорогим по стоимости привлечения источником заемного капитала.

Учитывая вышесказанное,

(ЦС * 360) * (1 – СНпр)

СтТКк = ------------------------------- , %

ПО

где ПО - период предоставления отсрочки платежа за продукцию, в днях.

Таким образом, основу управления СтТКк составляет оценка ее в годовой ставке по каждому предоставляемому товарному кредиту и ее сравнение со стоимостью привлечения аналогичного банковского кредита. Практика показывает, что во многих случаях выгодней взять банковский кредит для немедленной оплаты продукции и получения соответствующей ЦС, чем пользоваться такой формой товарного кредита.

б) стоимость товарного кредита в форме долгосрочной отсрочки платежа с оформлением векселем СТКв формируется на тех же условиях, что и банковский кредит. Однако при этом она должна учитывать потерю ЦС за наличный платеж за продукцию.

СПКв * (1 – СНпр)

СтТКв = ---------------------------- ,

1 - ЦС

где СПКв - ставка процента за вексельный кредит, %; ЦС - размер ценовой скидки, предоставляемой поставщиком при осуществлении наличного платежа за продукцию, десятичная дробь.

Управление СтТКв сводится к поиску вариантов поставок продукции, минимизирующих размеры этой стоимости.

4. Стоимость внутренней кредиторской задолженности предприятия при определении ССтК учитывается по нулевой ставке, т.к. представляет собой бесплатное финансирование предприятия за счет этого вида заемного капитала. Сумма этой задолженности условно приравнивается к собственному капиталу только при расчете норматива обеспеченности предприятия собственными оборотными средствами. Во всех остальных случаях эта часть так называемых «устойчивых пассивов» рассматривается как краткосрочно привлеченный заемный капитал (в пределах одного месяца). Так как сроки выплат этой начисленной задолженности (по зарплате, налогам, страхованию и т.п.) не зависят от предприятия, она не относится к управляемому финансированию с позиций оценки СтК.

С учетом оценки стоимости отдельных составных элементов заемного капитала и удельного веса каждого из этих элементов в общей его сумме определяется средневзвешенная стоимость заемного капитала предприятия.

2. Анализ финансового состояния и проблем формирования заемного капитала предприятия

2.1 Характеристика предприятия

ОАО «Назаровское молоко» - это хорошо известное предприятие, заслуживающее доверия и уважения не только потребителей, но и профессионалов. Тому есть объективные подтверждения в виде многочисленных наград международных и специализированных выставок.

Так, в 1997 году ОАО «Назаровское молоко» награждено почетным призом «Золотая пальма» в рамках международной программы «Партнерство ради прогресса».

Полное официальное наименование общества – открытое акционерное общество «Назаровское молоко» (ОАО «Назаровское молоко»).

Местонахождение общества – 662200 Красноярский края, город Назарово, улица Арбузова, дом 56.

Локализация завода - г. Назарово, у железнодорожной Станции Назарово.

Площадь земельного участка ОАО «Назаровское молоко» составляет 96000 квадратных метров. Подъездные пути составляют 1946 метров. Источник энергоснабжения – Назаровская ГРЭС. Сырьевая база находится на расстоянии 12-220 километров. Источник топлива – Назаровский, Березовский разрезы. Поставщик жести Карагандинский металлургический комбинат. Поставщик сахара «ООО Регион», город Красноярск.

ОАО «Назаровское молоко» создано в июле 1992 года в результате реорганизации Назаровского молочно-консервного комбината. Молочно-консервный комбинат начали строить в 1937 году. Первую продукцию комбинат выдал в годы войны - в октябре 1944 г., тогда она была особенно необходима: сгущенное молоко и прочие молочные продукты длительного хранения были куда – как кстати. В первый год комбинат произвел 283 тыс. банок сгущенного молока.

В последующие годы в связи с увеличением объемов выпуска молочных консервов, расширился ассортимент производимой продукции. Все это достигалось за счет модернизации устаревшего оборудования на более производительное.

С 1981 года пущен в эксплуатацию отдельный цельномолочный цех с творожным участком проектной мощностью 50 тонн перерабатываемого молока в смену, который вырабатывает следующую продукцию:

- молоко питьевое 3,25%, 2,5% жирности,

- сметана 10% , 20%, 25%, 30% жирности,

- творог жирный и обезжиренный,

- кефир 2,5%, 3,2% жирности и нежирный.

В 1996 году на комбинате построен цех сухого молока и уже в 1997 году получено первое сухое молоко. За летний период цех производит более 1000 тонн сухого обезжиренного молока. Это позволит уйти от сезонности и не снижать производство сгущенного молока. С этой целью на комбинате разработана технология получения сгущенного молока из сухого. В 1999 году на комбинате запущен цех по производству сыра.

Однако основным видом выпускаемой продукции по-прежнему остается производство сгущенных молочно-консервных продуктов и сливочного масла. Этот ассортимент имеет около 20 наименований. Рынком сбыта молочных консервов традиционно являются такие регионы, как Дальний Восток, Иркутская и Читинская область, Красноярский край. Реализуется продукция в Новосибирскую область и Алтайский край.

Назаровский район – из тех, где сохранились еще традиции успешного хозяйствования на земле. Комбинат находится в окружении передовых сельскохозяйственных предприятий края – это акционерные общества «Подсосенское», «Владимировское», «Краснополянское», «Крутоярское», «Назаровское». ОАО «Назаровское молоко» может переработать в сутки 400 тонн молока. Для того, чтобы сохранить поставщиков сырья, руководство ОАО «Назаровское молоко» в равной мере думает не только о своих, но и об их интересах находит удобные формы работы, оптимальные варианты расчетов.

Сегодня ОАО «Назаровское молоко» может производить молочных консервов до 50 тыс. туб, масло животного 1000 т, цельномолочной и нежирной продукции 5500 т.

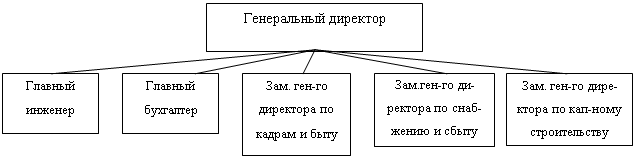

ОАО «Назаровское молоко» состоит из головного предприятия; имеет сеть торговых магазинов; производственную базу и базу складов готовой продукции и материалов. Имеет социальную сферу, в состав которой входит столовая, медпункт. Схема управления предприятием представлена на рис. 1.

Рисунок 1 - Организационная структура управления ОАО

«Назаровское молоко»

Предприятие до 30 % выработанной продукции реализует в Красноярском крае и 70 % за пределами Красноярского края в Восточные регионы и на Север. Продукция ОАО «Назаровское молоко» по качеству конкурентно способная. Основными конкурентами в регионе являются ОАО «Филимоновский молочно-консервный комбинат» и ОАО «Кузбасконсервмолоко». Продукция реализуется без затруднений. Сроки достаточно высокие.

Руководство текущей деятельностью ОАО «Назаровское молоко» осуществляется генеральным директором. Как видно из приведенной структуры предприятия, ему подчинены:

- главный инженер, который отвечает за технику безопасности на предприятии, за правильную эксплуатацию оборудования, за соблюдение всех технологических режимов и за качество продукции;

- главный бухгалтер, который отвечает за все финансовые операции предприятия, занимается их контролем;

- заместитель генерального директора по кадрам и быту, в службе которого находятся отдел кадров, торговый отдел, материально-технические склады (в основном торговые), дом быта, детский сад, медсанчасть, ЖКО, оздоровительно-культурный комплекс;

Производственная структура предприятия представлена на рисунке 2.

Рисунок 2 - Производственная структура предприятия

- заместитель генерального директора по снабжению и сбыту, который отвечает за работу отделов снабжения и сбыта, а также за нормальное функционирование всех складов предприятия;

- заместитель генерального директора по капитальному строительству, которому подчинены отдел капитального строительства и производственно-технический отдел.

В связи с возникшим структурным курсом экономики на предприятии была принята программа по углубленной переработке молока. В рамках данной программы проведены следующие мероприятия:

- построен и введен в эксплуатацию в 1997 году цех по производству обезжиренного сухого молока,

- в 1999 году построен цех по производству твердых сыров с мелкой фасовкой,

- приобретены необходимые производственные и складские помещения с холодильной камерой емкостью 600 т,

- производится реконструкция и модернизация существующего технологического оборудования основного производства.

В связи с уменьшением поставок молока в зимний период предприятие с 1997 года освоило выпуск сгущенных консервов из восстановленного молока.

В состав ОАО «Назаровского молоко» входит 12 хозяйств поставщиков сырья, которые экономически (на правах совместной собственности) связаны с предприятием. Управляет ОАО «Назаровское молоко» Совет директоров в количестве 17 человек. ОАО «Назаровское молоко» осуществляет свою деятельность на основании Устава акционерного общества и закона об Акционерном обществе.

Общая численность работников предприятия 661 человек, в том числе рабочих 521 человек. Из общей численности работников имеют высшее образование 74 человека, средне-специальное - 185 человек.

2.2 Финансовый анализ предприятия

Проведем анализ и представим в таблице 1 уплотненный баланс исследуемого предприятия.

Таблица 1 - Уплотненный баланс ОАО «Назаровское молоко»

| Показатели | на 01.01. 2007г. | на 01.07. 2008г. | Отклонение (+;-) |

| 1 | 2 | 3 | 4 |

| 1.ВНЕОБОРОТНЫЕ АКТИВЫ | |||

| Основные средства | 75 809 | 76 437 | 628 |

| Незавершенное строительство | 444 | 73 | -371 |

| Долгосрочные финансовые вложения | 0 | 11 490 | Анализ и оценка конкурентоспособности организации Анализ проблемы лидерства в современной управленческой литературе Оценка инновационной привлекательности Республики Башкортостан Разработка стратегии развития персонала предприятия на примере ООО "Гламур"

Актуально:

|