Особенности операций ЦБ на открытом рынке

Россия становится частью мировой финансовой системы. Значение фондового рынка для экономики нашей страны возрастает с каждым годом. Эмитенты, инвесторы и профессиональные участники рынка ценных бумаг участвуют в первичных размещениях ценных бумаг на крупнейших фондовых биржах мира, совершают многомиллионные сделки и разрабатывают новые инструменты инвестирования. Российский рынок ценных бумаг на мировой арене оценивают как молодой и развивающийся. Его внутренние процессы направлены на ежедневное совершенствование и протекают с огромной быстротой.

Объектом исследования в настоящей работе выступают операции Центрального Банка с ценными бумагами. Предметом исследования является один из наиболее распространенных инструментов финансового рынка, специфическая сделка с ценными бумагами – сделка РЕПО.

Операции РЕПО для российского банковского сектора являются новым видом банковских операций с ценными бумагами, однако данный инструмент нашел широкое применение, используется и коммерческими банками, и финансовыми компаниями, и Центральным Банком РФ, а так же другими участниками фондового рынка.

Актуальность данной работы обусловлена тем, что рынок РЕПО, несмотря на все возникающие сложности, имеет хорошие перспективы развития и постепенно может превратиться в один из больших секторов финансового рынка. Кроме этого операции РЕПО имеют важное макроэкономическое значение, поскольку применяются для управления ликвидностью банковской системы в целом.

Эта сфера операций РЕПО чрезвычайно важна, потому что расширяет круг операций на открытом рынке, позволяет более гибко и с наименьшими затратами достигать намеченных целей. Коммерческие банки получают возможность с меньшими потерями и рисками размещать временные свободные ресурсы, Банк России в свою очередь имеет возможность сглаживать возникающие колебания.

Целью настоящего исследования является изучение природы сделок РЕПО в современных условиях.

Для достижения этой цели требуется решить следующие задачи:

1) изучить основы осуществления операций Центрального Банка на открытом рынке;

2) рассмотреть понятие сделки в целом, и на его основе дать общее

понятие сделки РЕПО;

3) изучить сделку РЕПО с точки зрения российского обязательственного права, в том числе существенные условия сделки РЕПО;

4) проанализировать современное состояние и исследовать тенденции развития сделок РЕПО.

Теоретическую основу курсовой работы составляют, во-первых нормативно-законодательные акты и федеральные законы, например, такие как «О Центральном банке РФ (Банке России)» от 10 июля 2002 г. №86-ФЗ и другие. Во-вторых, учебники и учебно-методическая литература. В-третьих, научные статьи из журналов экономического содержания, а так же интернет-ресурсы.

1 Теоретические основы осуществления операций центрального банка на открытом рынке

1.1 Понятие Центрального банка и его функции в экономике

Центральный банк страны – это основной проводник денежно-кредитной политики, направленной на стабилизацию денежного обращения. Первичная обязанность его в рыночной экономике – защищать стоимость и покупную способность денег и создавать нормальные условия функционирования финансовых рынков.

Возникновение центральных банков связано с необходимостью централизации банковской эмиссии и организации денежного обращения в стране, проведения кредитной политики в рамках всего народного хозяйства и функционирования системы денежных расчетов, а также с необходимостью защиты и обеспечения устойчивости национальных валют.

В соответствии с этой задачей ЦБ проводит постоянный поиск оптимальных методов и инструментов управления, сочетая как прямые административные, так и косвенные методы регулирования деятельности коммерческих банков и других кредитных учреждений. Защищая и обеспечивая устойчивость рубля, ЦБ регулирует совокупную денежную массу, от динамики которой зависит изменение различных компонентов совокупного платежеспособного спроса. Развивая и укрепляя банковскую систему России, ЦБ эффективно воздействует на хозяйственную активность и деятельность банковских институтов, в первую очередь коммерческих банков. Через эту систему он обеспечивает эффективное и бесперебойное функционирование системы расчетов. Банк России образует единую децентрализованную систему с вертикальной структурой управления.

В систему Банка России входят центральный аппарат, территориальные учреждения, расчетно-кассовые центры, вычислительные центры, полевые учреждения и другие предприятия, учреждения и организации, включая подразделения безопасности. Через эту систему ЦБ и осуществляет свою деятельность, выполняя функции, возложенные на него законом.

Роль Центрального банка в экономике любой страны по мере ее развития усиливается, так как именно через деньги, через денежно – кредитный механизм идет регулирование развития. Центральный банк России по сути организует экономическую жизнь общества, обеспечивая необходимые условия для функционирования созданной им денежной системы страны. Наиболее полно роль Центрального банка проявляется при выполнении тех функций по обеспечению работы каждого составного элемента национальной денежной системы, которые он реализует через национальную единицу валюты – рубль.

Курс рубля в экономическом механизме страны многообразен, так как по тому, как он изменяется, можно судить о состоянии экономики, о ее стоимостных пропорциях и неувязках, об эффективности внешнеэкономической деятельности, о перераспределении международных притоков капитала. Это присуще рублю в силу той эволюции денег, которая обусловила переход от товар – денег (золота) к кредитным деньгам. А кредитные деньги – это форма проявления денежного капитала, они не только обслуживают обращение товара и капитала, но и ведут себя как капитал.

Для государства в целом деньги используются как важнейший фактор защиты национальной экономики от кризисов, инфляции и негативных внешних воздействий.

Статьей 75 Конституции Российской Федерации установлен особый конституционно-правовой статус Центрального банка Российской Федерации, определено его исключительное право на осуществление денежной эмиссии (часть 1) и в качестве основной функции – защита и обеспечение устойчивости рубля (часть 2). Статус, цели деятельности, функции и полномочия Центрального банка Российской Федерации определяются также Федеральным законом «О Центральном банке Российской Федерации (Банке России)» и другими федеральными законами.

В соответствии со статьей 3 Федерального закона «О Центральном банке Российской Федерации (Банке России)» целями деятельности Банка России являются: защита и обеспечение устойчивости рубля; развитие и укрепление банковской системы Российской Федерации и обеспечение эффективного и бесперебойного функционирования платежной системы.(1)

Ключевым элементом правового статуса Центрального банка Российской Федерации является принцип независимости, который проявляется прежде всего в том, что Банк России выступает как особый публично-правовой институт, обладающий исключительным правом денежной эмиссии и организации денежного обращения. Он не является органом государственной власти, вместе с тем его полномочия по своей правовой природе относятся к функциям государственной власти, поскольку их реализация предполагает применение мер государственного принуждения. Функции и полномочия, предусмотренные Конституцией Российской Федерации и Федеральным законом «О Центральном банке Российской Федерации (Банке России)», Банк России осуществляет независимо от федеральных органов государственной власти, органов государственной власти субъектов Российской Федерации и органов местного самоуправления. Независимость статуса Банка России отражена в статье 75 Конституции Российской Федерации, а также в статьях 1 и 2 Федерального закона «О Центральном банке Российской Федерации (Банке России)».

Нормотворческие полномочия Банка России предполагают его исключительные права по изданию нормативных актов, обязательных для федеральных органов государственной власти, органов государственной власти субъектов Российской Федерации и органов местного самоуправления, всех юридических и физических лиц, по вопросам, отнесенным к его компетенции Федеральным законом «О Центральном банке Российской Федерации (Банке России)» и иными федеральными законами. Банк России в соответствии с Конституцией Российской Федерации не обладает правом законодательной инициативы, однако его участие в законодательном процессе, помимо издания собственных правовых актов, обеспечивается также и тем, что проекты федеральных законов, а также нормативных правовых актов федеральных органов исполнительной власти, касающиеся выполнения Банком России своих функций, должны направляться за заключением в Банк России.

Банк России является юридическим лицом. Уставный капитал и иное имущество Банка России являются федеральной собственностью, при этом Банк России наделен имущественной и финансовой самостоятельностью.(2) Полномочия по владению, пользованию и распоряжению имуществом Банка России, включая золотовалютные резервы Банка России, осуществляются самим Банком России в соответствии с целями и в порядке, которые установлены Федеральным законом «О Центральном банке Российской Федерации (Банке России)». Финансовая независимость Банка России выражается в том, что он осуществляет свои расходы за счет собственных доходов. Банк России вправе защищать интересы в судебном порядке, в том числе в международных судах, судах иностранных государств и третейских судах.

Государство не отвечает по обязательствам Банка России, так же, как и Банк России – по обязательствам государства, если они не приняли на себя такие обязательства или если иное не предусмотрено федеральными законами. Банк России не отвечает по обязательствам кредитных организаций, а кредитные организации не отвечают по обязательствам Банка России, за исключением случаев, когда Банк России или кредитные организации принимают на себя такие обязательства.

В своей деятельности Банк России подотчетен Государственной Думе Федерального Собрания Российской Федерации, которая назначает на должность и освобождает от должности Председателя Банка России (по представлению Президента Российской Федерации) и членов Совета директоров Банка России (по представлению Председателя Банка России, согласованному с Президентом Российской Федерации); направляет и отзывает представителей Государственной Думы в Национальном банковском совете Банка России в рамках своей квоты, а также рассматривает основные направления единой государственной денежно-кредитной политики и годовой отчет Банка России и принимает по ним решения. На основании предложения Национального банковского совета Банка России Государственная Дума вправе принять решение о проверке Счетной палатой Российской Федерации финансово-хозяйственной деятельности Банка России, его структурных подразделений и учреждений. Кроме того, Государственная дума проводит парламентские слушания о деятельности Банка России с участием его представителей, а также заслушивает доклады Председателя Банка России о деятельности Банка России при представлении годового отчета и основных направлений единой государственной денежно-кредитной политики.(3)

Банк России осуществляет свои функции в соответствии с Конституцией Российской Федерации и Федеральным законом «О Центральном банке Российской Федерации (Банке России)» и иными федеральными законами. Согласно статье 75 Конституции Российской Федерации, основной функцией Банка России является защита и обеспечение устойчивости рубля, а денежная эмиссия осуществляется исключительно Банком России. В соответствии со статьей 4 Федерального закона «О Центральном банке Российской Федерации (Банке России)», Банк России выполняет следующие функции:

– во взаимодействии с Правительством Российской Федерации разрабатывает и проводит единую денежно-кредитную политику;

– монопольно осуществляет эмиссию наличных денег и организует наличное денежное обращение;

– является кредитором последней инстанции для кредитных организаций, организует систему их рефинансирования;

– устанавливает правила осуществления расчетов в Российской Федерации;

– устанавливает правила проведения банковских операций;

– осуществляет обслуживание счетов бюджетов всех уровней бюджетной системы Российской Федерации, если иное не установлено федеральными законами, посредством проведения расчетов по поручению уполномоченных органов исполнительной власти и государственных внебюджетных фондов, на которые возлагаются организация исполнения и исполнение бюджетов;

– осуществляет эффективное управление золотовалютными резервами Банка России;

– принимает решение о государственной регистрации кредитных организаций, выдает кредитным организациям лицензии на осуществление банковских операций, приостанавливает их действие и отзывает их;

– осуществляет надзор за деятельностью кредитных организаций и банковских групп;

– регистрирует эмиссию ценных бумаг кредитными организациями в соответствии с федеральными законами;

– осуществляет самостоятельно или по поручению Правительства Российской Федерации все виды банковских операций и иных сделок, необходимых для выполнения функций Банка России;

– организует и осуществляет валютное регулирование и валютный контроль в соответствии с законодательством Российской Федерации;

– определяет порядок осуществления расчетов с международными организациями, иностранными государствами, а также с юридическими и физическими лицами;

– устанавливает правила бухгалтерского учета и отчетности для банковской системы Российской Федерации;

– устанавливает и публикует официальные курсы иностранных валют по отношению к рублю;

– принимает участие в разработке прогноза платежного баланса Российской Федерации и организует составление платежного баланса Российской Федерации;

– устанавливает порядок и условия осуществления валютными биржами деятельности по организации проведения операций по покупке и продаже иностранной валюты, осуществляет выдачу, приостановление и отзыв разрешений валютным биржам на организацию проведения операций по покупке и продаже иностранной валюты. (Функции по выдаче, приостановлению и отзыву разрешений валютным биржам на организацию проведения операций по покупке и продаже иностранной валюты Банк России будет выполнять со дня вступления в силу федерального закона о внесении соответствующих изменений в Федеральный закон «О лицензировании отдельных видов деятельности»);

– проводит анализ и прогнозирование состояния экономики Российской Федерации в целом и по регионам, прежде всего денежно-кредитных, валютно-финансовых и ценовых отношений, публикует соответствующие материалы и статистические данные;

– осуществляет иные функции в соответствии с федеральными законами.(4)

Исходя из вышесказанного можно с уверенностью утверждать, что Центральный Банк РФ – главный банк страны, эмиссионный центр Российской Федерации, орган денежно-кредитного регулирования, банковского регулирования и надзора за деятельностью кредитных организаций, проведения валютной политики страны, государственного валютного регулирования и валютного контроля, координации, регулирования и лицензирования расчетных, в том числе клиринговых систем.

Банку России предоставлены широкие полномочия в области регулирования и надзора за деятельностью кредитных организаций, при этом он руководствуется цепью поддержания стабильности банковской системы и защиты интересов вкладчиков и кредиторов.

1.2 Операции Центрального банка с ценными бумагами

Одним из самых важных средств регулирования денежного обращения являются операции на открытом рынке, которые заключаются в продаже или покупке центральным банком у коммерческих банков государственных ценных бумаг, банковских акцептов и других кредитных обязательств по рыночному или заранее объявленному курсу. В случае покупки центральный банк переводит соответствующие суммы коммерческим банкам, увеличивая тем самым остатки на их резервных счетах. При продаже центральный банк списывает суммы с этих счетов. Таким образом, указанные операции отражаются на состоянии резервной позиции банковской системы и используются как метод ее регулирования.

В России под операциями на открытом рынке понимается купля-продажа Центральным банком РФ государственных ценных бумаг, которые обладают высокой степенью ликвидности и доходности. Коммерческие же банки являются основными инвесторами на рынке ценных бумаг, что расширяет регулирующее воздействие Банка России на их кредитные возможности.

Суть операций на открытом рынке заключается в том, что, покупая ценные бумаги на рынке, Центральный банк дополнительно направляет в оборот соответствующую сумму денег и этим увеличивает сначала банковские резервы, а затем и общую массу денег при прочих неизменных условиях.

Продавая ценные бумаги из своего портфеля, он изымает на соответствующую сумму банковские резервы, а затем уменьшается и общая масса денег в обороте. В результате этих операций соответственно увеличивается или уменьшается предложение денег на рынке, что влияет в конечном итоге на конъюнктуру товарных рынков.

В современной рыночной экономике одним из основных эмитентов ценных бумаг, как известно, становится государство. В распространении и обращении государственных ценных бумаг значительную роль играют коммерческие банки, приобретающие и продающие их на фондовых рынках. Такие банки занимают одно из ведущих мест среди держателей рассматриваемых бумаг. Еще более велика роль коммерческих банков как дилеров, через руки которых проходит очень большое количество государственных ценных бумаг.

Государственные ценные бумаги – облигации, казначейские векселя и другие государственные обязательства, эмитируемые центральными правительствами, местными органами власти с целью покрытия бюджетного дефицита от имени правительства или местных органов власти, но непременно гарантированные правительством.

К числу государственных ценных бумаг относятся следующие:

1. Казначейские векселя – краткосрочные государственные обязательства, погашаемые обычно в пределах года и реализуемые с дисконтом, т.е. по цене ниже номинала, по которому они погашаются.

2. Среднесрочные казначейские векселя, казначейские боны – казначейские обязательства, имеющие срок погашения от одного до пяти лет, выпускаемые обычно с условием выплаты фиксированного процента.

3. Долгосрочные казначейские обязательства – со сроком погашения до десяти и более лет; по ним уплачиваются купонные проценты. По истечении срока обладатели таких государственных ценных бумаг имеют право получить их стоимость наличными или рефинансировать в другие ценные бумаги. В некоторых случаях долгосрочные обязательства могут быть погашены при наступлении предварительной даты, т.е. за несколько лет до официального срока погашения.

4. Государственные (казначейские) облигации – по своей природе и назначению близки к среднесрочным и долгосрочным казначейским обязательствам. Отдельные виды государственных облигаций, в частности сберегательные облигации, могут распространяться на нерыночной основе.

В настоящее время широкое распространение получили договоры с обязательством обратного выкупа, именуемые РЕПО. Существо их заключается в том, что хозяйствующий субъект (как правило, кредитная организация) приобретает какое-либо имущество и одновременно, обычно в том же договоре, обязуется продать то же имущество продавцу по первому договору. Формально такая сделка представляет собой два договора купли-продажи, отличающихся друг от друга лишь ценой (в договоре обратного выкупа она выше цены первого договора), а также сроками передачи имущества и денежного возмещения. По сути, в такой сделке уплата покупной цены по первому договору равнозначна выдаче кредита, разница между ценой первого и ценой второго договоров – плате за пользование банковским кредитом, а временной интервал между сроками платежа за товар по первому и второму договорам – сроку кредитования. Имущество же, выступающее в качестве предмета договора купли-продажи, выполняет функцию обеспечения возврата кредита, аналогичную той, которую выполняет залог. Договором, как правило, устанавливается, что в случае неуплаты покупной цены (то есть фактически невозвращения «кредита» в срок) банк может отказаться от договора и распорядиться имуществом по своему усмотрению.

РЕПО представляет собой краткосрочные операции – от однодневной (overnight) до нескольких недель. С помощью РЕПО дилер может финансировать свою позицию для приобретения ценных бумаг.

Существует понятие «обратное РЕПО». Это соглашение о покупке бумаг с обязательством продажи их в последующем по более низкой цене. В данной сделке лицо, покупающее бумаги по более высокой цене, фактически получает их в ссуду под обеспечение денег. Второе лицо, предоставляющее кредит в форме ценных бумаг, получает доход (процент за кредит) в сумме разницы цен продажи и выкупа бумаг.(5)

Сделки РЕПО позволяют как кредитным, так и некредитным организациям кредитовать своих контрагентов при условии получения высоколиквидных залогов. Такие операции, получившие общемировое признание в качестве мобильного финансового инструмента, используются для того, чтобы, во-первых, обойти ограничения, связанные с особой правосубъектностью кредитных организаций, и, во-вторых, не использовать громоздкую и неэффективную систему залога, принятую в российском праве.

Целью операций РЕПО, проводимых Банком России, является предоставление участникам рынка возможности более оперативного регулирования своей ликвидности без использования кредитов со стороны Центрального банка РФ. Банком России был подготовлен ряд нормативных документов, регламентирующих проведение подобных операций, в частности, Указание Банка России от 17.09.1999 г. №640-У «О проведении операций междилерского РЕПО с ГКО-ОФЗ». Однако стоит отметить, что в 1999 г. операции междилерского РЕПО с ГКО-ОФЗ практически не использовались из-за проблемы обеспечения сделок РЕПО вследствие низкой ликвидности рынка ГКО-ОФЗ, а также роста избыточной ликвидности у кредитных организаций, что временно снизило их интерес к возможности привлечения краткосрочных займов.

Ключевой отличительной особенностью операций анонимного междилерского РЕПО является гарантированный возврат кредитов (гарантированное исполнение вторых частей сделок РЕПО), без чего привлекательность и значимость данного рынка существенно снижается.

Используемая технология, нормативная и договорно-правовая схема операций РЕПО позволяют фактически исключить риски, возникающие при проведении данных операций как у участников, так и у Банка России. Гарантированное исполнение вторых частей РЕПО достигается, в первую очередь, в результате резервирования необходимых для этого ценных бумаг и проверки соответствия денежных позиций лимитам, установленным Банком России, а также автоматического исполнения вторых частей РЕПО.

При этом ММВБ и Банк России участвуют в обеспечении исполнения вторых частей РЕПО следующим образом: ММВБ осуществляет техническое обеспечение проведения операций РЕПО по правилам, установленным Банком России; Банк России определяет позиционные (общие и индивидуальные) и ценовые лимиты, при необходимости в действующем в настоящее время порядке предоставляет денежные ресурсы для закрытия коротких денежных позиций (в пределах установленных лимитов) путем проведения операций РЕПО против Банка России, а также, в случае невозможности участия какого-либо Дилера в операциях РЕПО (например, при аресте его счетов), осуществляет «замещающие» сделки с контрагентами этого Дилера.

В настоящее время практикуются также операции биржевого модифицированного РЕПО (регулируются Положением Банка России «О порядке продажи Банком России государственных ценных бумаг с обязательством обратного выкупа» от 11 января 2002 г. №176-П)(6). Биржевое модифицированное РЕПО заключается в продаже кредитным организациям государственных ценных бумаг из портфеля Банка России с предложением об обратном выкупе этих бумаг (офертой) в фиксированный срок (один или два месяца). Таким образом на рынке появляются надежные и сверхкороткие ценные бумаги, на недостаток которых указывали профессиональные участники.

Представляется целесообразной разработка и внедрение на рынке новых рыночных механизмов поддержания участниками своей ликвидности, более адаптированных к реальным условиям проведения операций на рынке. К ним в первую очередь относятся: адресные операции РЕПО «все против всех»; кредитование ценными бумагами; кредитование под залог ценных бумаг. Будучи одинаково широко распространенными в мировой практике и являясь близкими по своей экономической сути, перечисленные выше механизмы имеют различную юридическую природу и последствия. Это делает необходимым их одновременное присутствие на рынке, что создает для участников возможность выбора.

В ближайшей перспективе основные усилия должны быть сосредоточены, по моему мнению, на восстановлении и развитии на рынке государственных ценных бумаг полного спектра операций РЕПО. В первую очередь операций РЕПО между Банком России и дилерами (прямого и обратного) и так называемых операций РЕПО «все против всех» (между дилерами, между дилерами и их клиентами, между клиентами разных дилеров).

Операции РЕПО широко применяются центральными банками в мире и рекомендованы Европейским Центральным банком для всех центральных банков, входящих в Европейскую систему центральных банков. В документе «Основные направления единой государственной денежно-кредитной политики на 2009 г.» отмечалось: «Мировой опыт показывает, что операции РЕПО являются наиболее действенным инструментом с точки зрения достижения оперативных целей денежно-кредитной политики»(7). Операции РЕПО предусмотрены и в документе «Основные направлениях единой государственной денежно-кредитной политики на 2010 год и период 2011 и 2012 годов».

Говоря об операциях РЕПО «все против всех», подразумевается механизм заключения адресных (а не анонимных) сделок. Важность этого аспекта отмечали сами дилеры в процессе многочисленных дискуссий. Впоследствии, по мере развития операций РЕПО, со стороны Банка России и ММВБ будут внедряться механизмы гарантии исполнения вторых частей сделок РЕПО, например, на базе маржевых взносов участников и / или системы гарантийных фондов.

Итак, РЕПО – еще один вид кредитования. Так как сделки РЕПО представляют собой кредитование, то наиболее распространенная задача, которую решают эти операции для заемщика, – это покрытие временно образовавшегося дефицита рублевой ликвидности, а для кредитора – размещение избыточных средств на короткие сроки под рыночный процент.

Таким образом, основная функция операций РЕПО – краткосрочное кредитование со всеми вытекающими особенностями этих операций. Этот фактор и определяет стоимость такого кредитования. При совершении операций РЕПО ориентиром для них служат ставки на рынке МБК с соответствующим сроком кредитования.

2. Операции на открытом рынке как инструмент денежно-кредитной политики

2.1 Анализ состояния операций Банка России с ценными бумагами

Операции РЕПО – востребованный и динамично развивающийся инструмент современного российского фондового рынка. Рост рынка РЕПО, в том числе его биржевой составляющей, доказывает, что Россия следует в русле общемировых тенденций трансформации финансовых рынков. За время существования РЕПО доказал свою состоятельность и как внутренний механизм стабилизации рынка, и как важный инструмент финансового инжиниринга.

Впервые в России биржевые технологии для заключения сделок РЕПО начали применяться на ММВБ на рынке государственных ценных бумаг. С октября 1996 г. площадка ММВБ использовалась для заключения сделок прямого РЕПО с Банком России, а уже с сентября 1997 г. Начали проводить аукционы прямого РЕПО. РЕПО на рынке государственных бумаг продолжало активно развиваться и после кризиса 1998 г. Так, например, с декабря 2001 г. участникам рынка государственных ценных бумаг стала доступна возможность заключения сделок обратного РЕПО с Банком России, а с 2003 г. начали осуществляться сделки междилерского РЕПО. На рынке негосударственных ценных бумаг (рынок акций, корпоративных и муниципальных облигаций, а также облигаций субъектов федерации) РЕПО появилось в 2002 г.(8)

В условиях финансового кризиса, который «догнал» российский рынок в середине сентября 2008 года, значение операций РЕПО как основного инструмента «поставки» ликвидности в падающую банковскую систему возросло. При этом основным (а в некоторые периоды и единственным) источником ликвидности с сентября 2008 года стал Банк России. Доказательством тому служат данные ММВБ об объеме операций РЕПО с акциями в сентябре-октябре 2008 года.

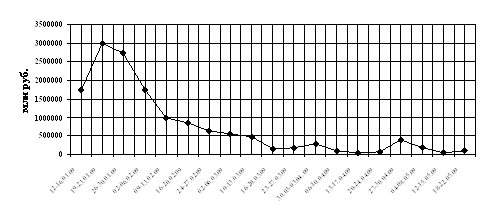

В 2009 году финансовые институты в значительной степени адаптировались к экономической ситуации и высокой. В минувшем 2009 году итоги аукционов прямого РЕПО Банка России также подтверждают гипотезу о том, что государство, в лице ЦБ РФ, остается для банковской системы основным источником ликвидности. Интересно проанализировать динамику объемов сделок прямого РЕПО Банка России с рынком в этот период. На рисунке 1 видно, как постепенно рынок насыщается ликвидностью и, по мере насыщения, падает объем сделок прямого РЕПО.

Рисунок 1 – Общий объем заключенных сделок с 12.01.2009 по 22.05.2009 понедельно

В анализируемый период наибольший объем сделок приходится на интервал с 19 по 23 января текущего года – 2 946 232 млн руб. При этом средняя средневзвешенная ставка составила 9,422% годовых. Как видно из графика, в течение следующих месяцев объем сделок прямого РЕПО снижался (исключение составляет март) и по состоянию на 25 мая составляет менее 200 млрд руб. в неделю.

Характерно, что финансовые институты используют сделки прямого РЕПО с Банком России в основном для поддержания мгновенной ликвидности: из общего объема заключенных сделок львиная доля – однодневные сделки. Это видно по данным Таблицы 1. Ставка варьировалась от 9,22 до 12,14% годовых. При этом преобладали операции сроком 1 день, операций сроком 3, 4, 7 дней значительно меньше. Операции РЕПО сроком 91 день проводились Банком России в анализируемый период только 13 марта на общую сумму более 166 млрд руб. Именно в этом случае отмечена самая высокая стоимость денег – 12,24% годовых.

Таблица 1 – Данные по сделка прямого РЕПО, проведенным в январе – мае 2009 г.*

| Срок сделок РЕПО | Общий объем заключенных сделок за период с 11.01.2009 по 26.05.2009 | Количество сделок | Средняя средневзвешенная ставка, % |

| 1-дневные | 11 118 889, 18 | 147 | 10,935 |

| 3-дневные | 2 190 750, 97 | 30 | 10,865 |

| 4-дневные | 303 833,9 | 8 | 11,344 |

| 7-дневные | 899 267,74 | 20 | 10,809 |

| 91-дневные | 166 069,84 | 1 | 12,14 |

Подобные работы:

Оценка надежности и устойчивости КБ "Юниаструм банк" за 2008-2009 гг.

Роль и место современных Интернет-технологий в развитии банковских услуг

Роль и функции валютного рынка и валютного регулирования в современной российской экономике

Система социального страхования Российской Федерации

Системы рефинансирования Центральным банком кредитных организаций