Учет прочих внешнеэкономических операций

Учет прочих внешнеэкономических операций

План

1.1 Учет лизинговых операций

1.2 Учет реэкспортных и реимпортных операций

1.3 Учет консигнационных и комиссионных операций

1.4 Учет комплексного строительства объектов за границей, предоставления и получения технической и гуманитарной помощи

1.5 Учет международных автотранспортных перевозок

1.6 Учет расчетов по командировкам за границу

1.1 Учет лизинговых операций

Лизинг - разновидность предпринимательской деятельности, которая направленная на инвестирование средств в движимое и недвижимое имущество, которое специально передается по договору физическим и юридическим лицам на соответствующий период для использования в предпринимательских целях.

Объектом лизинга является любое движимое и недвижимое имущество, которое может быть отнесено к основным средствам (машины, оборудование, транспортные средства, вычислительная и другая техника, системы телекоммуникации и т.п.), не запрещенное к свободному обороту на рынке.

Все объекты лизинга в общем виде можно классифицировать за разными признаками.

Классификация объектов лизинга

| № | Признаки классификации | Характеристика |

|

| 1 | Функциональное назначение | Использование для предпринимательских целей | |

| 2 | Оборотность | Участие в многих производственных циклах | |

| 3 | Состояние формы потребления | Не потребляются в процессе использования | |

| 4 | Степень движимости | Движимое и недвижимое имущество | |

| 5 | Отраслевая принадлежность | Промышленные, строительные, сельскохозяйственные и прочие | |

| 6 | Форма собственности | Государственн, частная, коллективная | |

| 7 | Способ перенесения стоимости в производственном процессе | Постепенно по мере износа | |

| 8 | Степень сложности | Отдельное имущество, совокупность вещей | |

Лиинговыми операциями занимаются большие фирмы, банки, а также специализированные лизинговые компании.

Субъектами лизинга могут быть:

1) лизингодатель - субъект предпринимательской деятельности, в т.ч. банковское или небанковское финансовое учреждение, которое передает в пользование объекты по договору лизинга;

2) лизингополучатель - субъект предпринимательской деятельности, который получает в пользование объекты по договору лизинга;

3) продавец лизингового имущества - субъект предпринимательской деятельности, который изготовляет имущество, являющееся объектом лизинга.

В оформлении лизинговых операций выделяют два этапа:

1) первый - оформление всех документов, которые необходимо подготовить к заключению лизингового договора. Юридическое оформление данных документов удостоверяет создание необходимых условий для заключения лизингового договора;

2) второй - оформление и заключение лизингового договора, а также документов, которые создают благоприятные условия для успешного выполнения обязательств относительно лизингового договора. На этом этапе осуществляется процесс закрепления лизингового соглашения в трех - и двусторонних договорах.

Перечень документов, которыми оформляются лизинговые операции

| Первый этап | Второй этап |

| 1. Заявка о предоставлении лизинговых услуг | 1. Договор лизинга |

| 2. Заказ-наряд на поставку имущества, которое передается в лизинг | 2. Договор купли-продажи имущества, которое передается в лизинг |

| 3. Заявка лизинговой компании банку о предоставлении кредита | 3. Акт введения объекта лизинга в эксплуатацию |

| 4. Выводы о платежеспособности лизингополучателя и эффективности лизингового соглашения | 4. Кредитный договор между лизинговой компанией и банком о предоставлении займа |

| 5. Договор о техническом обслуживании переданного в лизинг имущества | |

| 6. Договор о страховании объекта лизинга |

Виды лизинговых контрактов

| ЛИЗИНГОВОЕ СОГЛАШЕНИЕ | ||

| Между лизингополучателем и лизингодателем | Между лизингодателем и банком | Между продавцом лизингового имущества и лизингодателем |

Перед заключением соглашения проводится тщательный анализ клиента, в который входит:

Ø оценка клиента с точки зрения способности уплаты лизинговых платежей и доходов, которые предполагаются от использования оборудования, которое передается в лизинг;

Ø оценка товаров (спрос на них с точки зрения возможной перепродажи), изготовленных на оборудовании, полученном в лизинг.

Договор лизинга заключается в форме многостороннего соглашения с участием лизингодателя, лизингополучателя, продавца или двустороннего соглашения между лизингодателем и лизингополучателем. Договор лизинга должен быть заключен в письменной форме и отвечать требованиям законодательства Украины. Таможенное оформление по договорам, которые не отвечают законодательству не осуществляются.

Среди основных условий договора лизинга можно выделить следующие:

- предмет лизинга (всегда строго индивидуализирован);

- срок лизинга (в случае финансового лизинга зависит в основном от вида оборудования и определяется периодом его физической и морального износа);

- размер лизингового платежа;

- содержание оборудования в надлежащем состоянии соответственно правилам эксплуатации, осуществление ремонта, приобретение запасных частей и т.п.;

- страхование имущества, которое передается в пользу лизингодателя, уплата связанных с ним налогов и т.п.;

- возвращение оборудования, полученного в лизинг, в нормальном состоянии с учетом износа по окончании срока лизинга.

Лизинговые договора могут содержать и другие условия.

Виды и формы лизинга

Наиболее распространенными видами лизинга являются финансовый и оперативный.

Финансовый лизинг - договор лизинга, в результате заключения которого лизингополучатель на свой заказ получает в платное пользование от лизингодателя объект лизинга на срок, не меньший срока, за который амортизируется 60 процентов от стоимости объекта лизинга, определенной в день заключения договора.

Финансовый лизинг состоит в пользовании на компенсационной основе определенным имуществом с обретением права собственности после окончания действия договора лизинга. При этом весь риск внезапной гибели и повреждения объекта аренды, все виды гражданской ответственности, которые могут возникнуть в связи с использованием имущества, переданного в лизинг, а также затраты на ремонт несет лизингополучатель.

Лизинг считается финансовым, если договор лизинга предусматривает наличие хотя бы одного из следующих условий:

Ø право собственности на имущество, переданное в лизинг, полностью переходит к лизингополучателю по окончанию срока лизинга;

Ø лизингополучатель имеет возможность и намерение приобрести объект лизинга по цене, ниже его справедливой стоимости на дату приобретения;

Ø срок лизинга составляет большую часть срока полезного использования (эксплуатаци) объекта лизинга;

Ø настоящая стоимость минимальных лизинговых платежей с начала срока лизинга равняется или превышает справедливую стоимость объекта лизинга.

Классификация видов лизинга

| по форме организации соглашения | Прямой |

| обратный | |

| лизинг поставщику | |

| косвенный | |

| по сроку соглашения | оперативный |

| финансовый | |

| по объему обслуживания | чистый |

| с полным набором услуг | |

| с частичным набором услуг | |

| генеральный | |

| по типу имущества | лизинг движимого имущества |

| лизинг недвижимого имущества | |

| по сфере рынка | внутренний |

| внешний | |

| по условиям амортизации | с неполной амортизацией |

| с полной амортизацией | |

| по отношению к налоговым льготам | фиктивный |

| действительный | |

| по форме платежа | денежный |

| компенсационный | |

| смешанный |

Оперативный лизинг — это договор лизинга, в результате заключения которого лизингополучатель на свой заказ получает в платное пользование от лизингодателя объект лизинга на срок, меньший срока, за который амортизируется 90 процентов от стоимости объекта лизинга, определенной в день заключения договора.

Этот вид лизинга не предусматривает перехода права собственности на объект лизинга к лизингополучателю после окончания срока действия договора, но дает возможность повторной передачи в пользование лизингополучателю объекта лизинга после окончания действия договора.

Среди форм лизинга выделяют обратный, паевой и международный лизинг.

Международный лизинг - это договор лизинга, который осуществляется субъектами лизинга, которые находятся под юрисдикцией разных государств, или в случае если имущество или платежи пересекают государственные границы.

Международный лизинг находит довольно широкое распространение прежде всего по той причине, что в соответствии с правилами Международного валютного фонда обязательства, которые вытекают из лизинга, не включаются в объем внешней задолженности государства.

В случае, если лизинговая компания покупает оборудование отечественной фирмы, а потом предоставляет его лизингополучателю за границу, мы имеем дело с экспортным лизингом.

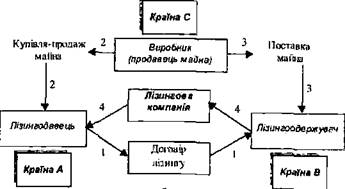

Порядок осуществления экспортного лизинга

Если происходит покупка оборудования у иностранной фирмы и предоставляется после этого отечественному лизингополучателю, то в этом случае речь идет об импортном лизинге .

Отличие между экспортным и импортным лизингом определяется страной местонахождения лизингодателя и лизингополучателя. При импортном лизинге производитель (продавец) находится за границей, а при экспортном - зарубежным партнером являет лизингополучатель.

Порядок осуществления импортного лизинга

Транзитный международный лизинг имеет место в тех случаях, если лизингодатель одной страны берет кредит или покупает необходимое имущество в другой стране и поставляет его лизингополучателю, который находится в третьей стране.

Порядок осуществления транзитного лизинга

Транзитные операции контролируются транснациональными корпорациями и банками, которые имеют дочерние лизинговые фирмы с разветвленной сетью зарубежных филиалов и представительств, которые взаимодействуют с местными лизингополучателями.

Для международного вида лизинга в особенности важные:

Ø выбор валюты контракта;

Ø оценка риска изменения курса валюты;

Ø таможенный режим лизингополучателя;

Ø налоги на фирму - лизингодателя;

Ø наличие соглашений о неприменении двойного налогообложения между странами фирм-партнеров по лизингу;

Ø защита права собственности иностранного лизингодателя в стране лизингополучателя.

Лизинговые платежи

Лизингополучатель за пользование объектом лизинга вносит периодические лизинговые платежи, которые включают:

Ø сумму, которая - возмещает при любом платежи часть стоимости объекта лизинга, который амортизируется за срок, за который вносится лизинговый платеж;

Ø сумму, которая платится лизингодателю как процент за привлеченный им кредит для приобретения имущества по договору лизинга;

Ø платеж как вознаграждение лизингодателю за полученное в лизинг имущество;

Ø возмещение страховых платежей по договору страхования объекта лизинга, если объект застрахован лизингодателем;

Ø другие затраты лизингодателя, предусмотренные договором лизинга.

Расчеты по операциям международного лизинга должны осуществляться в иностранной валюте и лишь через уполномоченные банковские учреждения. Осуществление таких расчетов в валюте Украины требует получения индивидуальной лицензии Национального банка Украины.

Несоблюдение этих требований влечет наложение штрафных санкций на резидента в размере, эквивалентной сумме валютных ценностей, которые применяются при расчетах, перечисленной в валюту Украины по обменному курсу НБУ на день осуществления таких операций. Сумма штрафа должна быть уплачена не позднее пяти дней со дня вручения резиденту решения о наложении штрафа.

Таможенное оформление лизинговых операций

Таможенное оформление объектов оперативного лизинга, которые ввозятся на Украину и подлежат обязательному обратному вывозу за ее границы на протяжении одного года, по заявлению лизингополучателя может осуществляться соответственно таможенному режиму временного ввоза, соответственно которого при ввозе имущества на Украину ввозная таможенная пошлина не взыскивается.

Без уплаты таможенной пошлины через таможню Украины пропускаются товары и прочие предметы, которые временно ввозятся на таможенную территорию Украины и предназначены для вывозы за ее границы в установленные сроки в неизмененном состоянии или отремонтированные, а также товары и прочие предметы, которые временно вывозятся с территории Украины и предназначенные для возвращения на территорию Украины в установленные сроки в неизменном состоянии.

В бухгалтерском учете операции по начислению НДС при ввозе объекта лизинга на территорию Украины отображаются в зависимости от характера соглашения - оперативного или финансового лизинга (табл. 1.3).

Таблица 1.3 Учет НДС при ввозе объектов лизинга по договорам международного лизинга

| № | Содержание хозяйственной операции | Корреспонденция счетов | |

| Д-т | К-т | ||

| 1 | Начислено НДС при ввозе объектов оперативного и финансового лизинга | 644 | 641 |

| 2 | Уплачены соответствующие суммы НДС | 641 | 311 |

| 3а | При международном финансовом лизинге: получено право на налоговый кредит | 641 | 644 |

| 3б | При международном оперативном лизинге (отображены суммы уплаченного НДС) в составе затрат отчетного периода | 949 | 644 |

При оперативном лизинге как при таможенном режиме временного ввоза, так и при таможенном режиме выпуска для свободного оборота (импорта) сумма НДС, уплаченная лизингополучателем, в налоговый кредит не включается, тогда как по договору финансового лизинга сумма уплаченного НДС может включаться в налоговый кредит на основании того, что объект финансового лизинга включается в состав основных средств лизингополучателя и затраты на его приобретение подлежат амортизации.

Из подакцизных товаров (продукци) при их импорте (ввозе, пересылке) взимается акцизный сбор.

Акцизный сбор не взимается с объектов оперативного лизинга, ввезенных на территорию Украины по договорам лизинга соответственно режиму временного ввоза, и которые подлежат обратному вывозу за ее границы на протяжении одного года.

Таможенное оформление объектов международного лизинга при их обратном ввозе (или при вывозе украинскими лизингодателями) осуществляется на основании грузовой таможенной декларации соответственно режиму экспорта.

Учет лизинговых операций

Бухгалтерский учет в условиях лизинга аналогичен учету в условиях обычной аренды, которая широко применяется в отечественной практике (табл. 1.4).

Таблица 1.4. Учет операций финансового лизинга

| № | Содержание хозяйственной операции | Корреспонденция счетов | |||

| Д-т | К-т | ||||

| 1 | . 2 | 3 | 4 | ||

| У лизингополучателя | |||||

| 1. | Счет, транспортный документ Акцептован счет-фактура иностранной фирмы - лизингодателя за импортное оборудование, которое получается в финансовый лизинг | 152 | 531 | ||

| 2. | Выписка банка Уплачены лизингополучателем затраты по доставке оборудования в таможню | 152 | 312 | ||

| 3. | Платежное поручение, выписка банка Уплачена таможенная пошлина и таможенные сборы | 642 | 311 | ||

| 4. | ГТД Начислено НДС при ввозе объекта лизинга | 644 | 641 | ||

| 5. | Платежное поручение, выписка банка Уплачен НДС | 641 | 311 | ||

| 6. | ГТД, справка бухгалтерии Начислена таможенная пошлина и таможенные сборы | 152 | 642 | ||

| 7. | ГТД Отображено право на налоговый кредит при международном финансовом лизинге | 641 | 644 | ||

| 8. | Акт ввода в эксплуатацию Введено в эксплуатацию оборудование, полученное в финансовый лизинг | 10 | 152 | ||

| 9 | Справка бухгалтерии Отображена часть долгосрочной задолженности, которая подлежит погашению в текущем году | 531 | 611 | ||

| 10 | Расчет бухгалтерии Начислена амортизация объекта финансового лизинга | 23,91, 92,93 | 131 | ||

| У лизингодателя | |||||

| 11 | Платежные поручения, выписка банка Уплачены затраты на приобретение объектов финансового лизинга в т.ч. НДС | 631 | 311 |

| |

| 12 | Накладная, акт приема-передачи ОС Оприходован объект финансового лизинга, в т.ч. НДС | 104 | 631 |

| |

| 13 | ГТД Объект финансового лизинга переданный лизингополучателю по стоимости, которая состоит из справедливой стоимости объекта и суммы арендной ставки процента (финансового дохода за весь срок действия договора аренды) | 161 | 104 |

| |

| 14 | Расчет бухгалтерии Начислена сумма дохода за пользование объектом финансового лизинга, которая относится к отчетному периоду | 377 | 732 |

| |

| 15 | Выписка банка Получены платежи от лизингополучателя в сумме, которая погашает справедливую стоимость объекта и сумму арендной ставки процента отчетного периода , | 311 311 | 161 377 |

| |

Учет лизинговых платежей рассмотрен на примерах 1.1 и 1.2.

Пример 1.1

ООО «Юнис» по договору финансового лизинга в соответствии с графиком 31-го марта 2009 г. насчитало лизинговый платеж, который необходимо уплатить иностранному лизингодателю в размере 9800 евро, в том числе 7000 евро - возмещение стоимости объекта лизинга, 2800 евро - вознаграждение (лизинговый процент). Налог на репатриацию доходов составляет 15 % от суммы вознаграждения. Его уплата была осуществлена 6-го апреля 2009 г.

Объект лизинга используется в хозяйственной деятельности лизингополучателя.

Курсы НБУ на даты осуществления операций

| Дата | Курс НБУ, грн./ евро |

| 31.03 | 5,65 |

| 6.04 | 5,68 |

Журнал регистрации хозяйственных операций ООО "Юнис" за март-апрель 2009 г.

| №оп. | Дата | Содержание хозяйственной операции | Сумма | Корреспонденция счетов | ||

| евро | грн. | Д-т | К-т | |||

| 31.03 | Справка бухгалтерии Начислена сумма лизинговых платежей: а) на сумму возмещения стоимости объекта лизинга 7000 х 5,65=39550; | 7000 | 39550 | 531 | 684 | |

| б) на сумму вознаграждения 2800х5,65=15820 | 2800 | 15820 | 952 | 684 | ||

| 2. | 31.03 | Расчет бухгалтерии Начислен налог на репатриацию доходов 2800х0,15х5.65=2373 | 420 | 2373 | 684 | 641 |

| 3. | 31.03 | Платежное поручение, выписка банка Перечислен в бюджет налог на репатриацию доходов | 2373 | 641 | 311 | |

| 4. | 06.04 | Заявление па перевод, выписка банка Перечислены лизинговые платежи нерезиденту (9800 - 420) х 5.68 = 53278,4 | 9380 | 53278,4 | 684 | 312 |

| 5. | 06.04 | Расчет бухгалтерии Определена курсовая разница по лизинговым платежам 9380 х (2,68-2,65) = 281,4 | 281,4 | 974 | 684 | |

Пример 1.2

ООО «Юнис» 31-го марта 2009 г. по договору оперативного лизинга начислен лизинговый платеж в размере 9800 евро. Налог на репатриацию доходов по ставке 15 % начисляется от всей суммы платежа. Его уплата была осуществлена 6-го апреля ц г.

Объект лизинга используется в хозяйственной деятельности лизингополучателя.

Курсы НБУ на даты осуществления операций

| Дата | Курс НБУ, грн. / евро |

| 31 03 | 5,65 |

| 0604 | 5,68 |

Подобные работы: