Основные пути исследования финансового состояния организаций

В условиях рыночной экономики существенно возрос интерес участников экономического процесса к объективной и достоверной информации о финансовом состоянии и деловой активности предприятия.

Финансовое состояние предприятия характеризуется системой показателей, отражающих состояние капитала в процессе его кругооборота и способность субъекта хозяйствования финансировать свою деятельность на фиксированный момент времени.

В процессе снабженческой, производственной, сбытовой и финансовой деятельности происходит непрерывный процесс кругооборота капитала, изменяются структура средств и источников их формирования, наличие и потребность в финансовых ресурсах и как следствие финансовое состояние предприятия, внешним проявлением которого выступает платежеспособность.

Финансовое состояние может быть устойчивым, неустойчивым (предкризисным) и кризисным. Способность предприятия своевременно производить платежи, финансировать свою деятельность на расширенной основе, переносить непредвиденные потрясения и поддерживать свою платежеспособность в неблагоприятных обстоятельствах свидетельствует о его устойчивом финансовом состоянии, и наоборот.

Анализ финансового состояния предприятия направлен на установление объективной оценки использования финансовых ресурсов на предприятии, выявление внутрихозяйственных резервов, установление рациональных отношений предприятия с внешними финансовыми и кредитными организациями, поэтому изучение вопросов анализа финансового состояния является актуальным в настоящее время(1). Целью данной работы является оценка и анализ финансового состояния организации на примере Муниципального унитарного предприятия г. Владивостока «Аптека №12 – Привокзальная».

Для достижения намеченной цели в работе поставлены следующие задачи:

- изучить информационную базу анализа финансового состояния организации;

-рассмотреть методики анализа финансового состояния организации;

- дать технико–экономическую характеристику исследуемой организации;

- провести оценку имущества организации и источников ее формирования;

- оценить финансовую устойчивость и платежеспособность организации;

- пути совершенствования анализа определить финансовое состояние организации.

Глава 1. Методологическая основа оценки финансового состояния организации

1.1 Бухгалтерская финансовая отчетность как информационная база анализа

Получив широкую экономическую свободу, субъекты хозяйствования оказались перед проблемой самостоятельного выбора стратегии развития, поиска источников финансирования, реконструкции и расширения производства, полностью ощутили бизнес-риски всех уровней – коммерческие, финансовые, валютные. В этих условиях была глубоко осознана значимость получения такой информации, которая позволила бы всесторонне обосновать финансовые стратегические и текущие решения, снизить информационный риск при разработке стратегии развития и бизнес-планирования, выбрать надежных партнеров и предвидеть финансовые результаты своей деятельности. Новые условия хозяйствования потребовали изменений в системе бухгалтерской-аналитической работы, включая развитие новых направлений анализа, поиска новой информации и методов ее обработки. В основе такой информации лежит бухгалтерская финансовая отчетность.

Бухгалтерская отчетность представляет собой единую систему данных об имущественном и финансовом состоянии организации и о результатах ее хозяйственной деятельности и формируется на основе данных бухгалтерского учета по установленным формам.(2)

Бухгалтерская (финансовая) отчетность является связующим звеном между организацией и другими субъектами рынка. Недостаток информации, предоставляемой пользователям, может стать серьезным препятствием для развития деятельности организации.

Структура пользователей бухгалтерской (финансовой) отчетности представлена на рис 1.

Рис 1. Структура пользователей бухгалтерской отчетности.

Изучая бухгалтерскую отчетность, субъекты рыночных отношений преследуют различные цели: деловых партнеров интересует информация о возможности своевременно погашать долги; инвесторов – перспективы организации, финансовая устойчивость; акционеров – цена акции, размеры и порядок выплат дивидендов.

Для всех субъектов хозяйствования состав и содержание бухгалтерской (финансовой) отчетности установлены Законом «О бухгалтерском учете» и Положением бухгалтерского учета ПБУ 4/99, Приказом Министерства финансов «О формах бухгалтерской отчетности организации».

Согласно п. 1 ст. 13 Закона РФ "О бухгалтерском учете", все организации обязаны составлять на основе данных синтетического и аналитического учета бухгалтерскую отчетность. Эта норма Закона носит декларативный характер, обязывая все организации, независимо от организационно-правовой формы, составлять отчетность на основе данных бухгалтерского учета.

В соответствии с положением по бухгалтерскому учету "Бухгалтерская отчетность организации" ПБУ 4/99 (утвержденным Приказом Министерства финансов Российской Федерации от 6 июля 1999 г. N 43н;), для организаций, являющихся юридическими лицами по законодательству Российской Федерации (кроме кредитных организаций, страховых организаций и бюджетных учреждений) утверждены формы включаемые в состав промежуточной и годовой бухгалтерской отчетности:

ü Бухгалтерский баланс (ф. № 1);

ü Отчет о прибылях и убытках (ф. № 2);

ü Приложения к бухгалтерскому балансу.

Включаемые в состав приложений к бухгалтерскому балансу и отчету о прибылях и убытках бухгалтерской отчетности являются:

ü Отчет об изменениях капитала (ф. № 3);

ü Отчет о движении денежных средств - (ф. № 4);

ü Приложение к бухгалтерскому балансу – (ф.№ 5);

ü Отчет о целевом использовании полученных средств – (ф.№ 6);

ü пояснительная записка;

ü аудиторское заключение, подтверждающее достоверность бухгалтерской отчетности организации, если она в соответствии с федеральными законами подлежит обязательному аудиту.

Основными источниками информации для анализа финансового состояния предприятия служат: бухгалтерский баланс; отчет о прибылях и убытках; отчет о движении капитала; отчет о движении денежных средств; приложение к бухгалтерскому балансу; пояснительная записка.

Наиболее информативной формой для анализа и оценки финансового состояния предприятия является бухгалтерский баланс (форма №1). Актив характеризует имущественную массу предприятия. Пассив - состав и состояние прав на эти ценности, возникающие в процессе хозяйственной деятельности предприятия у различных других участников коммерческого дела. Баланс позволяет оценить эффективность размещения капитала предприятия, его достаточность для текущей и предстоящей финансовой деятельности, оценить размер и структуру заемных источников, а также эффективность их привлечения. Бухгалтерский баланс должен характеризовать финансовое положение организации по состоянию на отчетную дату.

Отчет о прибылях и убытках (форма №2) характеризует финансовые результаты деятельности организации за отчетный период. Здесь показаны величины бухгалтерской прибыли или убытка и слагаемые этого показателя. В форме №2 представлены также выручка нетто от реализации продукции, товаров, работ, услуг, затраты предприятия на производство реализованной продукции (работ, услуг) коммерческие расходы, управленческие расходы, суммы налога на прибыль и отвлеченных средств, нераспределенная прибыль.

Форма №3 "Отчет о движении капитала" показывает структуру собственного капитала предприятия, представленную в динамике. По каждому элементу собственного капитала в ней отражены данные об остатке на начало года, пополнении источника собственных средств, его расходование и остатки на конец года.

Форма №4 "Отчет о движении денежных средств" отражает остатки денежных средств на начало года и конец отчетного периода, и потоки денежных средств (поступление и расходование) в разрезе текущей, инвестиционной и финансовой деятельности.

Приложение к балансу (форма №5) информация, содержащаяся в данной форме, дополняет бухгалтерский баланс и отчет о прибылях и убытках, позволяет провести достаточно детальный анализ финансового состояния организации и увидеть движение средств и их источников за отчетный период.

Характеристиками финансового положения предприятия являются текущая платежеспособность и ликвидность, деловая активность, долгосрочная платежеспособность, финансовая структура и доходность.

Для отражения информации об имущественном положении предприятия используются бухгалтерский баланс и приложения к нему, для оценки текущей платежеспособности привлекается информация бухгалтерского баланса (с уточняющими приложениями), а также информация отчета о движении денежных средств.

Для оценки деловой активности используются данные, как бухгалтерского баланса, так и отчета о прибылях и убытках.

Характеристика финансовой структуры предприятия производится с помощью информации баланса и отчета о движении капитала.

Анализ доходности деятельности возможен на основе информации баланса, отчета о прибылях и убытках и отчета о движении капитала.

Необходимым элементом информации для анализа является пояснительная записка, которая содержит сведения, позволяющие раскрыть, уточнить, дополнить данные всех остальных отчетных форм.

Главная цель анализа – своевременно выявлять и устранять недостатки в финансовой деятельности и находить резервы улучшения финансового состояния предприятия и его платежеспособности.(3)

При этом необходимо решать следующие задачи:

1. На основе изучения причинно-следственной взаимосвязи между разными показателями производственной, коммерческой и финансовой деятельности дать оценку выполнения плана по поступлению финансовых ресурсов и их использованию с позиции улучшения финансового состояния предприятия.

2. Прогнозирование возможных финансовых результатов, экономичесой рентабельности исходя из реальных условий хозяйственной деятельности и наличия собственных и заемных ресурсов; азработка моделей финансового состояния при разнообразных вариантах использования ресурсов.

3. Разработка конкретных мероприятий, направленных на более эффективное использование финансовых ресурсов и укрепление финансового состояния предприятия.Формирование статей бухгалтерской (финансовой) отчетности зависти от ежегодно утверждаемого положения об учетной политики для бухгалтерского учета. Данное Положение устанавливает основы формирования и раскрытия учетной политики организации, которая представляет собой совокупность принципов и правил, определяющих методологию и организацию бухгалтерского учета организации. По статье «Основные средства» раздела первого актива баланса отражается часть имущества, используемая в качестве средств труда при производстве продукции (работ, услуг) либо для управления организацией в течении периода, превышающего 12 месяцев, и стоимостью более 20000 рублей. Основные средства принимаются к бухгалтерскому учету по первоначальной стоимости. Амортизация объектов основных средств начисляется линейным способом исходя из первоначальной стоимости.Не относятся к основным средствам и учитываются в составе средств в обороте предметы, используемые в течении периода менее 12 месяцев независимо от их стоимости, а также канцелярские принадлежности независимо от их стоимости. Данные объекты отражаются по статье «Сырье, материалы и другие материальные ценности» второго раздела актива баланса.По статье «Готовая продукция и товары для перепродажи» второго раздела актива баланса отражаются товары для перепродажи. Товары, приобретенные для перепродажи в системе розничной торговли, оцениваются по продажным ценам, т.е. по стоимости их приобретения с добавлением торговой наценки, НДС. Затраты обусловленные процессом организации обслуживания и управления производством(управленческие расходы) отражаются в составе статьи «Коммерческие расходы» отчета о прибылях и убытках.Доходы организации учитываются методом начисления.

1.2 Методики анализа финансового состояния организации

При анализе бухгалтерской (финансовой) отчетности используются общенаучные и специальные методы, которые характерны для всех направлений экономического анализа, но преобладающая роль принадлежит балансовому и другим идентичным методам.

Метод анализа – это системный комплексный подход к изучению результатов деятельности хозяйствующего субъекта, выявлению и измерению противоречивого влияния на них отдельных факторов, обобщению материалов анализа в виде выводов и рекомендаций на основе обработки специальными приемами всей имеющейся информации о результатах этой деятельности.

Анализ финансовой состояния проводится с помощью разного типа моделей, позволяющих структурировать и идентифицировать взаимосвязи между основными показателями отчетности. Можно выделить три основных типа моделей, которые используются в анализе финансовой отчетности:

1. Дескриптивные модели;

2. Предикативные модели;

3. Нормативные модели;

Дескриптивные модели – это модели описательного характера. Они являются основными для оценки финансового состояния организации. К ним можно отнести построение системы отчетных балансов, представление финансовой отчетности в разрезах, вертикальный и горизонтальный анализ отчетности, систему аналитических коэффициентов, аналитические записи к отчетности.

Горизонтальный (временной анализ) – это сравнение каждой позиции отчетности с аналогичной ей позицией в предыдущем периоде или за более длительный промежуток времени. В зависимости от вкладываемого смысла горизонтальным анализом также называют сравнение статей актива и пассива баланса и сравнительный анализ статей форм отчетности одного предприятия с другими предприятиями данной отрасли.

Вертикальный анализ – это определение структуры итоговых финансовых показателей с выявлением изменения каждой позиции по сравнению с предыдущим периодом.

Трендовый анализ – это сравнение каждой позиции отчетности с аналогичной ей позицией ряда предыдущих периодов и определение тренда, т.е. основной тенденции динамики показателя, очищенной от случайных влияний и индивидуальных особенностей отдельных периодов. С помощью тренда формируются возможные значения показателей в будущем.

Анализ относительных показателей (коэффициентов) – это расчет соотношений отдельных показателей, позиций отчета с позициями разных форм отчетности, определение взаимосвязей показателей. Относительные показатели подразделяются на коэффициенты распределения и коэффициенты координации. Коэффициенты распределения применяются в том случае, когда требуется определить, какую часть тот или иной абсолютный показатель финансового состояния составляет от итога включающей его группы абсолютных показателей. Коэффициенты координации используются для выражения соотношений разных по существу абсолютных показателей или линейных комбинаций, имеющих различный экономический смысл.

Сравнительный анализ – это и внутрихозяйственный анализ сводных показателей отчетности по отдельным показателям фирмы, дочерних фирм, подразделений, цехов, и межхозяйственный анализ показателей данной фирмы в сравнении с показателями конкурентов, со среднеотраслевыми и средними общеэкономическими данными.

Факторный анализ – это анализ влияния отдельных факторов на результативный показатель с помощью детерминированных или стохастических методов исследования. Он может быть прямым (анализ) и обратным (синтез).

Предикативные модели – это модели прогностического характера, которые используются для прогнозирования доходов предприятия и его будущего финансового состояния. Наиболее распространенными из них являются: расчет точки критического объема продаж, построение прогнозных финансовых отчетов, модели динамического анализа, модели ситуационного характера.(4)

Нормативные модели – позволяю сравнить фактические результаты деятельности предприятия с ожидаемыми, рассчитанными по бюджету. Эти модели используются во внутреннем финансовом анализе. Их сущность сводится к установлению нормативов по каждой статье расходов и к анализу отклонений фактических данных от их нормативов.

В процессе анализа реализуется переход от общего ознакомления с финансовым состоянием к выявлению и измерению противоречивого влияния отдельных факторов на его характеристики и к обобщению материалов анализа в виде конечных выводов и рекомендаций. При этом необходимо использовать в анализе всю имеющуюся информацию о результатах деятельности хозяйствующего субъекта после ее обработки специальными приемами.

1.3 Технико-экономическая характеристика МУПВ Аптека №12 – Привокзальная

Муниципальное унитарное предприятие г. Владивостока «Аптека №12 – Привокзальная» (юридический адрес: г. Владивосток ул.Фокина д.27), именуемое в дальнейшем МУПВ «Аптека №12 – Привокзальная» было создано на основании распоряжения комитета по управлению муниципальным имуществом администрации г. Владивостока от 02.06 1993 года.

Основным видом деятельности МУПВ «Аптека №12 – Привокзальная» в соответствии с утвержденным Уставом является – розничная торговля фармацевтическими товарами.

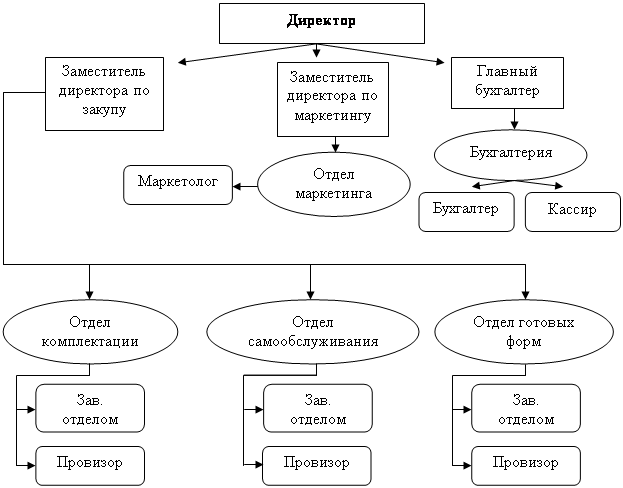

В настоящее время МУПВ «Аптека №12 – Привокзальная» осуществляет розничную торговлю, активно сотрудничает с учреждениями здравоохранения г. Владивостока. Структура предприятия представлена на рис 2. Директор МУПВ «Аптека №12 – Привокзальная» осуществляет оперативное руководство деятельностью предприятия и наделяется в соответствии с законодательством РФ всеми необходимыми полномочиями для решения этой задачи. Директор осуществляет свою деятельность в строгом соответствии с действующим законодательством и Уставом унитарного предприятия, реализует свои обязанности на принципе единоначалия, несет персональную ответственность за деятельность предприятия.

Рис 2. Структура МУПВ «Аптека №12 – Привокзальная»

Основной функцией заместителя директора по закупу является бесперебойное и своевременное обеспечение предприятия необходимыми товарами. Отдел маркетинга проводит активную работу, направленную на увеличение потребительского спроса и решение проблемы сбыта продукции.

Главный бухгалтер руководствуется положением о бухгалтерском учете и отчетности, нормативными документами, утвержденными в установленном законом порядке, несет ответственность за соблюдение содержащихся в них методологических принципов бухгалтерского учета. Также, им обеспечивается контроль и отражение на счетах бухгалтерского учета всех осуществляемых предприятием хозяйственных операций, предоставление оперативной отчетности, проведение экономического анализа финансово-хозяйственной деятельности совместно с другими отделами по данным бухгалтерского учета и отчетности.Основные экономические показатели деятельности МУПВ «Аптека №12 – Привокзальная» за период 2008-2009 год представлены в таблице 1.

Результаты хозяйственной деятельности свидетельствуют о том, что предприятие развивается с положительной динамикой. Выручка от продаж за 2007-2008г. увеличилась на 8%, что составило 5216 тыс. руб., а за 2008-2009г. увеличилась на 14%, что составило 9838 тыс. руб. Это свидетельствует о том что предприятие на протяжении трех отчетных периодов наращивает объем реализованных товаров, это подтверждает пропорциональный рост себестоимости реализованных товаров. Прибыль от продаж за 2007-2008г. увеличилась на 15%, что составило 634 тыс. руб., а за 2008-2009г. увеличилась на 2%, что составило 113 тыс. руб. Это говорит от том, что рост прибыли от продаж из периода в период положительный, но за 2008-2009г отмечается снижение темпов роста. Идентичные тенденции наблюдаются и за ростом прибыли до налогообложения. На протяжении трех отчетных периодов стоимость имущества растет, в 2007-2008г. стоимость имущества увеличилась на 23%,что составило 1810 тыс. руб., а в 2008-2009г. стоимость имущества увеличилась на 17%, что составило 1706 тыс. руб. Рентабельность активов на протяжении трех отчетных периодов снижается, за 2007-2008г снизилась на 3,2%, за 2008-2009г. снизилась на 4,9%. Это говорит о том что эффективность использования имущества организации из периода в период снижается. Рентабельность продаж за 2007-2008г. увеличилась на 0,45%, а за 2008-2009г. снизилась на 0,73%. Это говорит о том, что за 2008-2009г. эффективность продаж снизилась ниже уровня 2007г.

Для более точной оценки результатов хозяйственной деятельности, а так же выявления и оценки влияния факторов повлиявших на снижение темпов роста основных экономических показателей МУПВ «Аптека №12 – Привокзальная» требуется провести полный анализ финансовой отчетности организации.

Таблица 1.1

Динамика основных экономических показателей деятельности МУПВ «Аптека №12 – Привокзальная» за период 2008-2009 год.

| Показатели | Ед. изм. | Года | (+-) изменения | 2008 к 2007 % | 2009 к 2008 % | |||

| 2007 | 2008 | 2009 | 2008 к 2007 | 2009 к 2008 | ||||

| Выручка | тыс. руб. | 63808 | 69024 | 78862 | 5216 | 9838 | 108,1 | 114,2 |

| Себестоимость продаж | тыс. руб. | 47650 | 51454 | 58710 | 3804 | 7256 | 108 | 114,1 |

| Прибыль от продаж | тыс.руб. | 4118 | 4752 | 4865 | 634 | 113 | 115,3 | 102,3 |

| Прибыль до налогообложения | тыс. руб. | 3985 | 4589 | 4843 | 631 | 254 | 115,1 | 105,5 |

| Стоимость имущества | тыс. руб. | 7848 | 9658 | 11364 | 1810 | 1706 | 123,1 | 117,6 |

| Рентабельность активов | % | 50,7 | 47,5 | 42,6 | -3,2 | -4,9 | - | - |

| Рентабельность продаж | % | 6,45 | 6,9 | 6,17 | 0,45 | -0,73 | - | - |

Основная цель отчета о движении денежных средств состоит в предоставлении информации об изменениях в денежных средствах и их эквивалентах для характеристики способности организации генерировать денежные средства. Денежные потоки в организации классифицируются в разрезе текущей, инвестиционной и финансовой деятельности.

Под денежными средствами понимают наиболее ликвидную категорию активов, которая обеспечивает организации наибольшую степень ликвидности. Денежные средства являются результатом начала и конца коммерческого цикла организации. В процессе осуществления всех видов хозяйственных операций организация генерирует движение денежных средств в форме их поступления или расходования (притока и оттока). Этот процесс является непрерывным во времени и характеризуется понятием «денежный поток».

Приток денежных средств в разрезе операционной (текущей) деятельности происходит за счет продажи товаров, реализации услуг, получения гонораров, комиссионных и пр. Отток – в результате расчетов с поставщиками, работниками и погашения налоговых обязательств.

Приток денежных средств по инвестиционной деятельности происходит за счет продажи нематериальных активов, получения доходов от финансовых вложений и погашения ссуд. Отток – в связи с приобретением внеоборотных активов, покупкой ценных бумаг, предоставления ссуд.

Финансовая деятельность заключается в привлечении денежных средств за счет выпуска акций и поступлений от ранее выданных кредитов. Расход осуществляется в виде возврата заемных средств и платежей по финансовому лизингу.

Денежные средства – остаток денежных средств и денежных эквивалентов на расчетных, валютных и специальных банковских счетах, в кассе.

Эквиваленты денежных средств – краткосрочные, высоколиквидные вложения, легко обратимые в определенную сумму денежных средств и подвергающиеся незначительному риску изменения ценности, со сроком размещения обычно не более 3-х месяцев.

Текущая деятельность – основная, приносящая доход, и прочая деятельность, кроме инвестиционной и финансовой.

Инвестиционная деятельность – приобретение и реализация долгосрочных активов и других инвестиций, не относящимся к денежным эквивалентам.

Финансовая деятельность – деятельность, которая приводит к изменениям в размере и составе собственного и заемного капиталов организации.

Эффективное управление денежными потоками обеспечивает финансовое равновесие предприятия в процессе его стратегического и текущего развития. Темпы этого развития, финансовая устойчивость предприятия в значительной мере определяются тем, насколько различные виды потоков денежных средств синхронизированы между собой по объемам и во времени. Высокий уровень такой синхронизации обеспечивает существенное ускорение реализации целей развития предприятия.

Отчет о движении денежных средств позволяет финансовому аналитику получить информацию о:

- Способности организации получить прирост денежных средств в ходе своей деятельности; Способности организации сейчас и в перспективе отвечать по своим финансовым обязательствам, платить дивиденды и оставаться кредитоспособной;

- Возможных расхождениях между величиной годовой чистой прибыли/убытка и реальным чистым денежным потоком по основной (текущей) хозяйственной деятельности и причинах этого несоответствия;

- Влиянии на финансовое состояние организации ее инвестиционных и финансовых операций, связанных и не связанных с движением денежных средств;

- Воздействии на будущее финансовое состояние организации принятых в прошлые периоды решений в области инвестиций и финансирования;

- Величине предполагаемой потребности во внешнем финансировании.

Не меньший интерес для анализа денежных потоков представляет информация о внутренних и внешних источниках финансирования организации и направлениях использования ее финансовых средств.

Внешние источники финансирования – рост величины собственного капитала (в первую очередь уставного) и заемного (прежде всего общей суммы кредитов и займов). Снижение же величины собственного и заемного капитала можно, соответственно, считать внешним использованием денежных средств.

К внутренним финансовым источникам относятся денежные средства на начало отчетного периода, выручка от продажи (т.е. дезинвестиции) внеоборотных активов и чистый денежный поток от текущей деятельности. Последний является основным источником самофинансирования организации и поэтому должен составлять существенную долю в структуре внутреннего финансирования любого хозяйствующего субъекта.

Активное самофинансирование организации – использование прежде всего собственных средств (чистой прибыли и амортизационных отчислений); скрытые финансовые источники – те, которые могут быть на определенном отрезке времени приравнены к собственным, например, изменение величины собственного оборотного капитала, доходы будущих периодов.

Изменение величины собственного оборотного капитала как основного скрытого финансового источника можно рассчитать как суммарную величину изменения размера оборотных активов и кредиторской задолженности.

Рост величины оборотных активов (материальных оборотных активов и дебиторской задолженности) считают инвестиционными вложениями (инвестициями), а ее снижение – напротив, дезинвестициями.

1.Инвестиции – увеличение размера материальных оборотных активово(запасов сырья, материалов, полуфабрикатов,готовых изделий и товаров

- Увеличение дебиторской задолженности, в том числе авансов выданных.

2.Дезинвестиции – уменьшение разиера материальных оборотных активов (запасов сырья, материалов, полуфабрикатов,готовых изделий и товаров)

- Уменьшение кредиторской задолженности, в том числе авансов выданных.

Увеличение кредиторской задолженности, в том числе авансов полученных, принято называть финансированием, а ее снижение – соответственно дефинансированием.

1. Дефинансирование – уменьшение кредиторской задолженности по поставкам продукции, товаров и услуг

- уменьшение авансов полученных

2. Финансирование – увеличение кредиторской задолженности по поставкам продукции, товаров и услугам

- увеличение авансов полученных.

Наибольший же интерес в финансовом анализе представляет информация о возможности организации за счет чистого денежного потока по текущим операциям обеспечить будущие выплаты по основной деятельности, инвестиции в долгосрочные активы, выплату дивидендов собственникам.

Именно поэтому чистый денежный поток от текущей деятельности является одним из важнейших внутренних источников финансирования организации и составляющей всех «денежных» показателей.

Положительный чистый поток денежных средств в результате операционной (текущей) деятельности, характеризуя степень самофинансирования организации, является предпосылкой гарантии стабильности ее существования в долгосрочной перспективе(5).

В результате операционной (текущей) деятельности может быть получен и отрицательный чистый денежный поток по текущим операциям, т.е. чистый отток денежных средств. Он покрывается за счет сокращения инвестиционных вложений и/или источников внешнего финансирования.

Отдельное рассмотрение денежных потоков в инвестиционной области деятельности дает представление об инвестиционной политике, в том числе и о размере тех инвестиций, с помощью которых будут достигнуты будущие поступления денежных средств и их выплаты(6).

Изучение финансовой области позволяет не только проанализировать финансовую политику и возможности организации, но и ее состоятельность в выплате дивидендов. Следует помнить, что финансирование представляет собой сначала приток денежных средств, но в будущем (как в долгосрочной, так и в краткосрочной перспективе) – денежный отток.

Глава 2. Практическая оценка финансового состояния организации

2.1 Оценка имущества организации и источников его формированиях

Финансовое состояние предприятия характеризуется размещением и использованием средств (активов) и источниками их формирования (собственного капитала и обязательств, то есть пассивов). Эти сведения представлены в балансе предприятия.

Информация об имуществе предприятия нужна, прежде всего, руководителю самого предприятия для планирования деятельности при составлении Бизнес-плана и для принятия правильных управленческих решений по итогам года, а также коммерческим банкам, кредитующим предприятие, партнёрам. Для решения этого вопроса составим таблицы.

Основным источником аналитической информации является бухгалтерский баланс (форма №1), который представляет собой сгруппированные в определенном порядке и обобщенные сведения о величине средств предприятия в едином денежном измерителе на конкретный момент времени. Форма №1 приведена в приложении №1. Другим источником информации является «Отчет о прибылях и убытках» (форма №2). Из этой формы получаем сведения о выручке от реализации, себестоимости, балансовой и чистой прибыли и другие. Форма №2 приведена в приложении №2

Для оценки и анализа имущественного потенциала МУПВ «Аптека №12 – Привокзальная Аптека №12 – Привокзальная» нами был составлен аналитический баланс представленный в таблице 2.1.

За исследуемый период объем ресурсов МУПВ «Аптека №12 – Привокзальная» увеличился на 1706 тыс.руб. или на 17,6%. В этом периоде стоимость внеоборотных активов снизилась на 89 тыс.руб. или на 2,5%, но при этом стоимость основных средств увеличилась на 1012 тыс.руб. или 55%.

Существенное увеличение стоимости основных средств обусловлено введением в эксплуатацию объектов незавершенного строительства на сумму 1637 тыс.руб.

За отчетный период сумма оборотных активов увеличилась на 1795 тыс.руб. или на 29%. Общая стоимость имущества в большей степени изменилась за счет увеличения стоимости мобильных активов.

При этом в отчетном периоде стоимость запасов снизилась на 959 тыс.руб. или на 20%, а сумма денежных средств возросла на 2423 тыс.руб. или на 461%. Сумма дебиторской задолженности в отчетном периоде увеличилась на 383 тыс.руб. или на 302%.

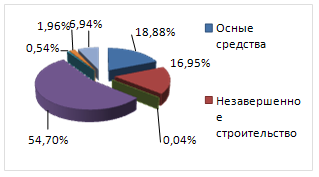

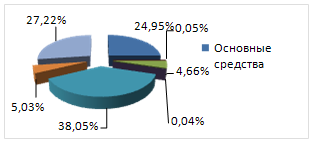

Структуру имущества организации МУПВ «Аптека №12 – Привокзальная» представим на рисунках 2 и 3.

Рис 2. Структура имущества МУПВ «Аптека №12 – Привокзальная» в 2008 году.

Рис 3. Структура имущества МУПВ «Аптека №12 – Привокзальная» в 2009 году.

Исходя из представленной на рисунках 2 и 3 структуры имущества организации можно сделать следующий вывод: структура активов предприятия за два отчетных периода остается преимущественно мобильной, т.е. в структуре имущества наибольшую долю занимают оборотные средства. В 2008 году эта доля составила 64%, а в 2009 году – 70%.

За исследуемый период отмечены следующие изменения в структуре оборотных средств: сумма запасов в отчетном периоде снизилась на 18% и составила 54% от общей суммы оборотных средств. На снижение доли запасов наибольшее влияние оказало снижение доли товаров для перепродажи от общей суммы оборотных средств на 18%. Сумма денежных средств увеличилась в 4,5 раза и составляет 39%; оставшиеся 7% составляет дебиторская задолженность.

Значительное увеличение доли денежных средств, а также параллельное снижение доли товаров для перепродажи в структуре оборотных активов говорит о том что предприятие, вероятно, собирается в ближайшее время осуществить расчеты с кредиторами и пополнить запас товаров для их последующей реализации.

За анализируемый период сумма источников формирования имущества организации увеличилась на 1706 тыс.руб. или на 17,6%.

В анализируемом периоде имущество организации формировалось в большей степени за счет капитала собственников. Его доля в общей стоимости источников формирования ресурсов организации составляет 87% или 8406 тыс.руб. в 2008г, и 89% или 10716 тыс.руб. в 2009г.

В анализируемом периоде сумма долгосрочных обязательств осталась неизменной и составила 561 тыс.руб. Сумма кредиторской задолженности увеличилась на 246 тыс.руб. или на 61%, и составила 648 тыс.руб. Задолженность перед учредителями по выплате доходов в 2008г. Составила 289 тыс.руб. а к 2009 г. была полностью погашена.

Структуру источников формирования имущества организации МУПВ «Аптека №12 – Привокзальная» представим на рисунке 4.

Исходя из представленной на рисунке 4 структуры источников формирования имущества организации можно сделать следующий вывод: на протяжении двух отчетных периодов структура источников не изменилась. В отчетном году к