Обоснование введения конкурсного производства на примере ОАО "Кимрыинжсельстрой"

ГЛАВА 1. ОСНОВАНИЯ ДЛЯ ВВЕДЕНИЯ КОНКУРСНОГО ПРОИЗВОДСТВА ИЛИ ОТКАЗА ОТ НЕГО.

1.1. Особенности процедуры конкурсного производства по сравнению с другими процедурами банкротства.

1.2. Основания для введения процедуры конкурсного производства, полученные в ходе анализа финансового состояния предприятия на стадии наблюдения.

1.3. Влияние решения первого собрания кредиторов на выбор процедуры банкротства.

1.4. Основания для обращения в арбитражный суд о переходе к внешнему управлению в ходе процедуры банкротства.

ГЛАВА 2. ОСНОВАНИЯ ДЛЯ ВВЕДЕНИЯ КОНКУРСНОГО ПРОИЗВОДСТВА ОАО «КИМРЫИНЖСЕЛЬСТРОЙ»

2.1. Общая характеристика ОАО «Кимрыинжсельстрой.

2.2. Основания для введения конкурсного производства полученные в результате анализа динамики ликвидности и структуры баланса.

2.3. Анализ обоснованности решения первого собрания кредиторов.

ГЛАВА 3. ПРЕДЛОЖЕНИЯ ПО СОВЕРШЕНСТВОВАНИЮ ПОДХОДОВ К ОБОСНОВАНИЮ ВВЕДЕНИЯ КОНКУРСНОГО ПРОИЗВОДСТВА.

3.1. Рекомендации по оценке финансовых результатов.

3.2. Применение горизонтального трендового анализа.

3.3. Применение парно-корреляционного анализа для обоснования введения конкурсного производства

3.4. Анализ налогового законодательства. Возможность предоставления отсрочки на примере ОАО «Кимрыинжсельстрой».

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ И ЛИТЕРАТУРЫ.

Введение

Практика применения закона о банкротстве 1998 года показала, что он не лишен существенных недостатков и пробелов. Президентом Российской Федерации в посланиях Федеральному Собранию Российской Федерации было отмечено несовершенство указанного закона. В частности, в послании Президента Российской Федерации к Федеральному Собранию Российской Федерации на 2000 год отмечено, что необходимо «устранить избирательное применение процедур банкротства» и в развитие указанного положения в послании на 2001 год подчеркнуто, что «права собственности еще по-прежнему плохо защищены». В 2002 году в своем послании Федеральному Собранию Российской Федерации Президент Российской Федерации указал на необходимость коренной реформы законодательства о банкротстве и принятие новой редакции закона о банкротстве, заявив: «Что касается банкротства, то в этой сфере необходимо срочно навести порядок - и, прежде всего, ... в законодательстве. "Поточное" банкротство предприятий уже успело стать доходным бизнесом. Мы обязаны сделать механизм проведения процедуры банкротства и оздоровления предприятий прозрачным, рыночным, а значит, - невосприимчивым к коррупции.» (1)

Действительно, практика применения Закона о банкротстве 1998 года показала негативные стороны института банкротства. Кредиторы стремились получить свои средства и часто злоупотребляли своим правом. Законом о банкротстве 2002 года были внесены существенные изменения в законодательство о банкротстве в следующих целях:

обеспечение защиты в процедурах банкротства интересов должника, его учредителей (участников, акционеров), а также собственника имущества должника

В указанных целях законом о банкротстве:

- учредители (участники) должника, а также собственник имущества должника - унитарного предприятия наделены правом участия в процессе по делу о банкротстве;

- установлена возможность возбуждения дела о банкротстве по заявлению кредитора только в случае, если требования кредитора подтверждены вступившим в силу судебным актом;

- установлена возможность отстранения арбитражным судом органов управления должника от управления должником в ходе процедуры наблюдения только в случае нарушения требований закона о банкротстве;

- введена новая реабилитационная процедура банкротства - финансовое оздоровление;

- введена возможность погашения учредителями (участниками) должника всех требований кредиторов в ходе любой процедуры банкротства.

- формирование профессионального сообщества арбитражных управляющих и наделение саморегулируемых организаций арбитражных управляющих полномочиями по контролю за профессиональной деятельностью своих членов, а также установление механизма ответственности саморегулируемых организаций за деятельность их членов — арбитражных управляющих.

создание «прозрачного» механизма реализации имущества должника в процедурах банкротства

В соответствии с законом о банкротстве все имущество, за исключением имущества, балансовая стоимость которого составляет менее 100 тыс. руб., подлежит обязательной оценке с привлечением независимого оценщика и может быть продано только на открытых торгах.

Законом о банкротстве установлен новый механизм формирования конкурсной массы, позволяющий сохранить бизнес, а также рабочие места, -замещение активов.

Также предусмотрена обязательная публикация всех сведений о процедурах банкротства и продаваемом имуществе.

Таким образом, при решении введения конкурсного производства, возможность злоупотребления кредиторов своими правами в Новом законе о банкротстве уменьшена. Это связано с большей правоспособностью должника, возможностью восстановления платёжеспособности при финансовой поддержке третьих лиц. Арбитражный управляющий является независимой фигурой, задача которого примирить требования кредиторов и уполномоченных органов, с возможностью восстановления платёжеспособности должника. Учёт мнений всех заинтересованных лиц является важным моментом действующего Закона о банкротстве.

На примере конкурсного производства ОАО «Кимрыинжсельстрой» мы показали применение норм действуещего Закона о банкротстве на практике. Для обоснования введения конкурсного производства ОАО «Кимрыинжсельстрой» необходим анализ нормативно-правовой базы и финансового состояния предприятия. Исходя из этого, сформулированы следующие цель и задачи.

Цель: Проанализировать обоснованность введения процедуры конкурсного производства на примере ОАО «Кимрыинжсельстрой».

Задачи:

1. На базе нормативно-правовой базы проанализировать обоснованность введения процедуры конкурсного производства.

2. На базе анализа финансово-хозяйственных показателей и структуры баланса проанализировать невозможность восстановления платёжеспособности.

3. Сформулировать рекомендации по совершенствованию подходов к обоснованию конкурсного производства.

В работе использовались следующая методическая и нормативно-правовая база:

1. Гражданский кодекс Российской Федерации часть первая от 30 ноября 1994 г. N 51-ФЗ, часть вторая от 26 января 1996 г. N 14-ФЗ и часть третья от 26 ноября 2001 г. N 146-ФЗ

2. Федеральный Закон "о несостоятельности (банкротстве)"от 26.10.2002 N 127-ФЗ

3. "Налоговый кодекс Российской Федерации" (НК РФ) Часть 1 от 31.07.1998 N 146-ФЗ

4. Федеральный закон от 26 декабря 1995 г. N 208-ФЗ

"Об акционерных обществах"(с изменениями от 13 июня 1996 г., 24 мая 1999 г.)

5. Система критериев, утвержденная Постановлением Правительства РФ №498 от 20.05.1994 года "О некоторых мерах по реализации законодательства о несостоятельности (банкротстве) предприятий";

6. Методические положения по оценке финансового состояния предприятий и установлению неудовлетворительной структуры баланса (утверждено распоряжением Федерального управления по делам о несостоятельности (банкротстве) от 12.08.1994 года №31-р)

7. Постановление Правительства РФ от 25 июня 2003 г. N 367 "Об утверждении Правил проведения арбитражным управляющим финансового анализа"

Глава 1. Основания для введения конкурсного производства или отказа от него

1.1. Особенности процедуры конкурсного производства по сравнению с другими процедурами банкротства

1.1.1. Правоспособность должника при конкурсном производстве по сравнению с другими процедурами банкротства

Конкурсное производство, как определено в ст.2 Закона о банкротстве, это процедура банкротства, применяемая к должнику, признанному банкротом, в целях соразмерного удовлетворения требований кредиторов. В конкурсном производстве удовлетворение требований кредиторов является первостепенной задачей. Конкурсное производство – это такая стадия, когда о спасении должника речи уже не идёт. В отличии от конкурсного производства процедуры финансового оздоровления и внешнего управления вводятся для восстановления платёжеспособности предприятия, а следовательно имеется возможность дальнейшего функционирования предприятия. Основная задача наблюдения – сохранение имущества должника.

Попробуем установить оценку установленных Законом о банкротстве пределов возможного поведения юридического лица, признанного банкротом.

Из п. 1 ст. 126 Закона о банкротстве вытекает, что у юридического лица – банкрота отсутствует какая – либо свобода воли, свобода действий, т.е. то, что составляет основу гражданской правовой дееспособности. На данном этапе все действия подчинены закону, все они осуществляются в строгой, определённой Законом о банкротстве последовательности все они подчинены одной цели – соразмерное удовлетворение требований кредиторов. Правоспособность и дееспособность должника при этом предельно сужается(2).

С введением процедуры банкротства арбитражным судом назначается конкурсный управляющий. С даты принятия арбитражным судом решения о признании должника банкротом и об открытии конкурсного производства прекращаются полномочия руководителя должника, иных органов управления должника и собственника имущества должника – унитарного предприятия. Таким образом, ни руководителя должника, ни других органов управления должника на стадии конкурсного производства нет(3). При процедуре внешнего управления полномочия руководителя и иных органов управления должника также прекращаются, однако могут осуществлять некоторые полномочия ( п. 1 ст. 94 Закона о банкротстве). Перечень этих полномочий содержится в п.2. ст. 94.

Однако «шапка» п.2. ст. 94 Закона о банкротстве не совсем ясна. В ней указывается, что « органы управления должника в пределах компетенции, установленной федеральным законом, вправе принимать решения» и т.д.

Что означают выделенные слова? Федеральный закон может содержать либо прямое предписание, касающееся компетенции того или иного органа юридического лица, либо общим образом указывать на то, что определенному органу может принадлежать та или иная функция.

Примером первого случая может служить норма п.1 ст. 103 ГК, установившая, что : « К исключительной компетенции общего собрания акционеров относится.. изменение размера уставного капитала».

Примером второго случая может служить норма п.3 ст. 110 ГК, которая устанавливает, что «Законом о производственных кооперативах и уставом кооператива к исключительной компетенции общего собрания может быть также отнесено решение иных вопросов».

В этой связи возникает проблема: может ли орган управления должника принимать решения, относящиеся к п.2. ст. 94 Закона, если эти решения отнесены к компетенции этого управления уставом, что не противоречит федеральному Закону? Полагаем, что ответ на поставленный вопрос должен быть отрицательным; в п.2 ст. 94 Закона о банкротстве речь идёт о решениях, принимаемых органами управления должника в пределах своей компетенции, прямо установленной федеральным законом.

При финансовом оздоровлении органы управления должника остаются, но вводятся ограничения, которые состоят в необходимости согласования некоторых категорий сделок с определёнными лицами – либо собранием (комитетом) кредиторов, либо с административным управляющим, либо с лицом (лицами), предоставившими обеспечение. Эти ограничения содержатся в ст. 82 Закона о банкротстве. Основная цель этих ограничений – контроль за сохранностью имущества должника, а также контроль над платёжеспособностью и защита интересов кредиторов и лиц, предоставивших финансовую помощь.

При процедуре наблюдения сделки, установленные в п.2. ст. 64, контролируются временным управляющим. п.3 ст. 64 устанавливает абсолютный запрет совершения определённых сделок, поскольку основная цель процедуры наблюдения – сохранения имущества должника.

Лишь в трёх случаях на стадии конкурсного производства проявляется правоспособность должника.

Первый такой случай – обжалование: решение арбитражного суда о признании должника банкротом может быть обжаловано в аппелиционном и кассационной инстанциях должником – руководителем должника, его представителем, арбитражным управляющим(4). Действительно кредиторы могут злоупотребить своим правом и при возможности погашения долгов проголосовать за конкурсное производство. Это может быть результатом некомпетентности арбитражного управляющего, который не смог адекватно оценить ресурсы предприятия.

Второй такой случай предусмотрен в ст. 125 Закона о банкротстве. Здесь устанавливается, что по соглашению с конкурсным управляющим собственник имущества должника – унитарного предприятия, учредители (участники) должника либо третьи лица вправе в любое время до окончания конкурсного производства удовлетворить все требования кредиторов в соответствии с реестром требований кредиторов или предоставить должнику, средства, достаточные для удовлетворения всех требований кредиторов в соответствии с реестром требований кредиторов. На стадии внешнего управления предусмотрено аналогичное решение – ст. 113 Закона о банкротстве. При внешнем управлении удовлетворение требований кредиторов осуществляется согласно плану внешнего управления, при финансовом оздоровлении – согласно графику погашения задолженности. Таким образом погашение обязательств растянуто во времени, при внешнем управлении – 18 месяцев ( может быть продлено на шесть месяцев), при финансовом оздоровлении – 2 года. Предоставленная финансовая помощь может частично погашать обязательства. Также возможно удовлетворение требований кредиторов за счёт реструктуризации активов и прибыли предприятия. Таким образом восстановление «юридической личности» должника при конкурсном производство можно сравнить с воскрешением, а при внешнем управлении и финансовом оздоровлении с реабилитацией хронического больного.

Третий случай сохранения элементов правоспособности должника на стадии конкурсного производства предусмотрен в абзаце 1 п. 2 ст. 126 Закона о банкротстве, где устанавливается, что полномочия руководителя и органов управления должника прекращаются «за исключением полномочий органов управления должника, уполномоченных в соответствии с учредительными документами принимать решения о заключении крупных сделок, принимать решения о заключении соглашений об условиях предоставления денежных средств третьим лицом или третьими лицами для исполнения обязательств должника».

Эта норма по сути дела отсылает к норме, содержащей в последнем абзаце п. 4 ст. 113, относящейся к стадии внешнего управления. Таким образом, эта норма о сохранении правоспособности органов управления должника, содержащаяся в абз. 1 п. 2 ст. 126, является проявлением «остаточной» правоспособности должника, первоначально возникшей на стадии внешнего управления.

Мировое соглашение может заключаться на любой стадии рассмотрения арбитражным судом дела о банкротстве (п.1 ст.150 Закона о банкротстве). При процедурах внешнего управления и конкурсного производства мировое соглашение заключает арбитражный управляющий. При этом необходимо согласование решения с руководителем должника (или с лицом, исполняющим его обязанности) и заинтересованными третьими лицами. При наблюдении и финансовом оздоровлении мировое соглашение заключает руководитель должника.

1.1.2. Особенности проведения процедур банкротства

Правовые последствия открытия конкурсного производства определены п. 1 ст. 126 Закона о банкротстве. Рассмотрим некоторые из них.

1. Прекращается начисление неустоек (штрафов, пеней), процентов и иных финансовых санкций по всем видам задолженности должника.

Эта норма Закона о банкротстве повторяет норму, содержавшуюся в ст. 98 Закона о банкротстве 1998 г. Последняя норма вызвала критику в литературе. Указывалось, что «законодатель, недвусмысленно закрепив прекращение начисления неустоек и иных финансовых и экономических санкций с момента открытия конкурсного производства, в то же время не дал чёткого ответа на вопрос, прекращают ли начисляться с указанного момента и проценты как плата за кредит в широком смысле слова (заём, банковский кредит, коммерческий кредит)»(5). М. В. Телюкина, признавая справедливость этой критики, вместе с тем отмечала, что если конкурсное производство открывается после внешнего управления, то данная проблема не возникает, поскольку в части 3 п. 2 70 Закона о банкротстве 1998 г. в качестве одного из последствий введения внешнего управления называется не только прекращение начисления неустоек (штрафов, пени) и иных финансовых санкций за неисполнение или ненадлежащее исполнение уплате процентов. Вместе с тем М.В. Телюкина полагает, что применительно к ситуации, когда конкурсное производство вводится после наблюдения ( и добавим после финансового оздоровления), проблема остаётся; при этом приходится расширительно толковать норму части 3 п. 1 ст. 98 Закона о банкротстве 1998 г., т.е. считать «проценты», относящиеся не к финансовым санкциям, а в широком смысле ко всем процентам по договорам.(6)

Если согласиться с этими двумя мнениями и переложить их на Закон о банкротстве 2002 года, то придётся признать, что указанная проблема сохранилась и теперь, что указанное противоречие существует и по новому Закону о банкротству.

На самом деле авторы и первого, и второго мнения не правы; никаких противоречий в Законе о банкротстве 1998 года не было. Нет их и в новом Законе о банкротстве.

Проценты по договору займа (ст. 809 ГК), проценты по кредитному договору (ст.819 ГК) равно как и другие проценты, не являющиеся санкцией, на самом деле не должны начисляться, поскольку срок исполнения денежных обязательств, возникших до открытия конкурсного производства, считается наступившим. А это означает, что на указанную дату эти денежные обязательства определяются в виде конкретных сумм ( в данном случае – путём начисления процентов) исключается.

В литературе широко распространено мнение, что продолжение начисления финансовых санкций в ходе процедуры внешнего управления и финансового оздоровления обычно делает невозможным восстановление платёжеспособности и, кроме того ставит кредиторов в неравное положение. В этой связи начисление на долг процентов в едином размере для всех кредиторов, причём процентов, размер которых сейчас в период экономической стабильности не очень велик – это разумный подход, обеспечивающий интересы, как должника, так и кредиторов. Начисление процентов связано с продолжением хозяйственной деятельности должника.

2. Сведения о финансовом состоянии должника прекращают относиться к сведениям, признанных конфиденциальными или составляющими коммерческую тайну. Практически это исключает возможность заключения должником новых хозяйственных договоров. Также это является контролирующим механизмом над злоупотреблением прав кредиторами.

3. Совершение сделок, связанных с отчуждением имущества должника или влекущих за собой передачу его имущества третьим лицам в пользование, допускается исключительно в порядке, предусмотренным главой VII « Конкурсное производство» Закона о банкротстве 2002 г.

Практически это означает, что указанное имущество подлежит реализации конкурсным управляющим в целях получения денежных средств для расчётов кредиторов. Характерная черта конкурсного производства – это принудительная ликвидация производства.

Продажа предприятия, продажа части имущества возможно и при внешнем управлении. Однако эти процедуры должны быть согласованы с планом внешнего управления. К тому же у органов управления должника остаётся остаточная правоспособность распоряжения своим имуществом (п.2. ст. 94).

При финансовом оздоровлении отчуждение имущества возможно только с согласия собрания кредиторов. Причём стоимость отчуждаемого имущества должна составлять не более 5 % стоимости активов должника на последнюю отчётную дату, предшествующую заключении сделки.

Важным моментом конкурсного производства является очерёдность удовлетворения требований кредиторов.

Закон 2002 г. включает внеочередные платежи (погашаемые вне очереди), а также говорит о наличии ещё трёх очередей удовлетворения требований кредиторов. Первая очередь – расчёты по требованию граждан, перед которыми должник несёт ответственность за причинение вреда жизни или здоровью, а также компенсация морального вреда. Вторая очередь – расчёты по выплате выходных пособий и оплате труда лиц, работающих или работавших по трудовому договору и по выплате вознаграждений по авторским договорам. Третья очередь – расчёты с другими кредиторами (ст.134 Закона).

Кроме того, особую очередь составляют требования кредиторов по обязательствам, обеспеченным залогом имущества должника. Эти требования в основном погашаются перед третьей очередью.

Требования кредиторов третьей очереди в свою очередь делятся на две группы: вначале погашается основная сумма задолженности и причитающие проценты, а затем убытки в форме упущенной выгоды, неустойки (пени, штрафы) и иные финансовые санкции, в том числе за неисполнение или ненадлежащее исполнение обязанности по уплате обязательных платежей (п. 3 ст. 137).

При этом предусматривается возможность неполного удовлетворения требований кредиторов. Это регламентируется п.3 ст. 142 Закона о банкротстве: «При недостаточности денежных средств должника для удовлетворения требований кредиторов одной очереди денежные средства распределяются между кредиторами соответствующей очереди пропорционально суммам их требований, включенных в реестр требований кредиторов».

При внешнем управлении также устанавливается очерёдность погашения обязательств (ст. 134 – 138 Закона о банкротстве.). Однако, очерёдность удовлетворения кредиторов одной очереди и пропорции определяются Арбитражным судом ( ст. 122 Закона о банкротстве).

При финансовом оздоровлении вводится временное ограничение погашения требований первой и второй очереди – 6 месяцев. Также устанавливается пропорциональное погашение обязательств. ( ст. 84 Закона о банкротстве).

Предполагается, что при процедурах финансового оздоровления и внешнего управления происходит полное погашение обязательств. При невозможности удовлетворения требования кредиторов вводятся иные процедуры банкротства, внешнее управление или конкурсное производство при нарушении плана погашения задолженностей при процедуре финансового оздоровления, или конкурсного производства при процедуре внешнего управления.

1.2. Основания для введения процедуры конкурсного производства, полученные в ходе анализа финансового состояния предприятия на стадии наблюдения

1.2.1. Определение неудовлетворительной структуры баланса предприятия. Оценка реальных возможностей восстановления платёжеспособных предприятий

Рекомендации ФУДН устанавливает систему критериев, которые позволяют установить наличие реальной возможности утраты платежеспособности предприятия, когда оно в ближайшее время не сможет выполнить свои обязательства перед кредиторами. Система критериев включает в себя следующие показатели: текущая ликвидность, обеспеченность собственными средствами и способность восстановить (утратить) платежеспособность. Это необходимо для обоснования введения процедур банкротства, в том числе и конкурсного производства.

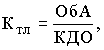

Коэффициент текущей ликвидности характеризует общую обеспеченность предприятия оборотными средствами для ведения хозяйственной деятельности и своевременного погашения его срочных обязательств. Коэффициент текущей ликвидности определяется как отношение фактической стоимости находящихся у предприятия оборотных средств в виде производственных запасов, готовой продукции, денежных средств, дебиторской задолженности и прочих оборотных активов к наиболее срочным обязательствам предприятия в виде краткосрочных кредитов банков, краткосрочных займов и кредиторской задолженности. Формула расчета коэффициента текущей ликвидности выглядит так:

(1)

(1)

где ОбА - оборотные активы, принимаемые в расчет при оценке структуры баланса - это итог второго раздела баланса формы № 1 (строка 290) за вычетом строки 230 (дебиторская задолженность, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты).

КДО- краткосрочные долговые обязательства - это итог четвертого раздела баланса (строка 690) за вычетом строк 640 (доходы будущих периодов) и 650 (резервы предстоящих расходов и платежей).

Коэффициент обеспеченности собственными средствами характеризует наличие собственных оборотных средств у предприятия, необходимых для обеспечения его финансовой устойчивости.

Коэффициент обеспеченности собственными средствами определяется как отношение разности между объемами источников собственных средств и физической стоимостью основных средств и прочих внеоборотных активов к фактической стоимости находящихся в наличии у предприятия оборотных средств в виде производственных запасов, незавершенного производства, готовой продукции, денежных средств, дебиторской задолженности и прочих оборотных активов.

Формула расчета коэффициента обеспеченности собственными средствами следующая:

![]() (2)

(2)

где СКО - сумма источников собственного капитала - это разность между итогом четвертого раздела баланса (строка 490) и итогом первого раздела баланса (строка 190).

Структура баланса предприятия признается неудовлетворительной, а предприятие - неплатежеспособным, если выполняется одно из следующих условий:

· коэффициент текущей ликвидности на конец отчетного периода имеет значение менее 2;

· коэффициент обеспеченности собственными средствами на конец отчетного периода имеет значение менее 0,1. (7)

Однако, существует мнение, что нормативное значение коэффициента текущей ликвидности представлено завышенным - у большинства предприятий этот коэффициент ниже 2, хотя в их платежеспособности сомневаться не приходится.

Признание предприятия неплатежеспособным не означает признания его несостоятельным, не влечет за собой наступления гражданско-правовой ответственности собственника. Это лишь зафиксированное органом ФУДН состояние финансовой неустойчивости. Поэтому нормативные значения критериев установлены так, чтобы обеспечить оперативный контроль за финансовым положением предприятия и заблаговременно осуществить меры по предупреждению несостоятельности, а также стимулировать предприятие к самостоятельному выходу из кризисного состояния.

В случае если хотя бы один из указанных коэффициентов не отвечает установленным выше требованиям, рассчитывается коэффициент восстановления платежеспособности за предстоящий период (6 месяцев). Если коэффициент текущей ликвидности больше или равен 2, а коэффициент обеспеченности собственными средствами больше или равен 0,1, то рассчитывается коэффициент возможной утраты платежеспособности за предстоящий период (3 месяца). Таким образом, наличие реальной возможности у предприятия восстановить (или утратить) свою платежеспособность в течение определенного, заранее назначенного периода выясняется с помощью коэффициента восстановления (утраты) платежеспособности.

Коэффициент восстановления платежеспособности определяется как отношение расчетного коэффициента текущей ликвидности к его установленному значению. Расчетный коэффициент текущей ликвидности определяется как сумма фактического значения этого коэффициента на конец отчетного периода и изменение этого коэффициента между окончанием и началом отчетного периода в пересчете на период восстановления платежеспособности (6 месяцев). Формула расчета следующая:

(3)

(3)

где Ктл.к - фактическое значение (на конец отчетного периода) коэффициента текущей ликвидности,

Ктл.н - значение коэффициента текущей ликвидности на начало отчетного периода,

Т - отчетный период, мес.,

2 - нормативное значение коэффициента текущей ликвидности,

6 - нормативный период восстановления платежеспособности в месяцах.

Коэффициента восстановления платежеспособности, принимающий значения больше 1, рассчитанный на нормативный период, равный 6 месяцам, свидетельствует о наличии реальной возможности у предприятия восстановить свою платежеспособность. Если этот коэффициент меньше 1, то предприятие в ближайшее время не имеет реальной возможности восстановить платежеспособность.

1.2.2. Анализ структуры баланса

Анализ структуры баланса ОАО «Кимрыинжсельстрой» необходим для определения возможности погашения обязательств. Для этого учитываются возможности погашения обязательств: продажа имущества предприятия, реализация товара, взыскание дебиторской задолженности, наличные средства. Также необходимо учитывать возможность удовлетворение требований кредиторов за сёт средств, полученных от ведения хозяйственной деятельности предприятия. Невозможность полного погашения долгов за определённый Законом о банкротстве срок является основанием для введения конкурсного производства.

1. Коэффициент автономии характеризует зависимость предприятия от внешних займов.

Помимо собственных средств, финансирование текущей производственной деятельности организации может осуществляться за счет заемных источников. При этом существует две точки зрения по вопросу соотношения собственных и заемных средств. Одни считают, что предприятие должно финансироваться исключительно за счет собственных источников, другие считают, что высокий уровень заемных средств свидетельствует о высоком уровне доверия к предприятию со стороны кредиторов. Кроме того, эффективное использование заемных средств позволяет предприятию получать так называемый «налоговый щит» в виде уменьшения налоговой базы по налогу на прибыль за счет включения в себестоимость продукции расходов на оплату процентов за пользование кредитами (только в размере ставки рефинансирования ЦБ плюс три процентных пункта). С другой стороны, при убыточном функционировании предприятия плата за использование заемных средств только способствует ухудшению его финансового состояния. В российской практике принято считать, что деятельность стабильного предприятия на 60% должна финансироваться за счет собственных средств, а на 40% - за счет заемных.

Коэффициент автономии показывает долю собственных средств в общей сумме источников финансирования. Данный финансовый коэффициент позволяет оценить зависимость предприятия от внешних источников финансирования, т.е. возможность осуществления деятельности без дополнительного привлечения заемного капитала. С другой стороны, коэффициент автономии показывает, на сколько финансовые обязательства предприятия могут быть покрыты за счет собственного капитала. Коэффициент автономии рассчитывается как отношение собственного капитала ко всем активам. Расчет осуществляется по данным формы № 1 бухгалтерской отчетности.

2. Рентабельность активов рассчитывается как отношение балансовой прибыли (стр. 140 отчета о прибылях и убытках (форма № 2 бухгалтерской отчетности)) к средней за период величине валюты баланса (стр. 300 бухгалтерского баланса (форма № 1 бухгалтерской отчетности)).

Данный показатель показывает, какой объем прибыли приносит 1 руб. суммарных активов предприятия. Целесообразность использования данного показатели при оценке инвестиционной привлекательности обусловлена тем, что он позволяет оценить эффективность использования всего имущества предприятия (прибыльность суммарных активов). С помощью тех же активов предприятие будет получать доходы и в последующие периоды деятельности. Таким образом, рентабельность активов дает возможность оценить эффективность использования активов и их прибыльность, а следовательно, оказывает влияние на инвестиционную привлекательность предприятия.

3. При анализе структуры краткосрочной кредиторской задолженности учитываются: краткосрочные кредиты банков и различные займы, задолженность перед другими предприятия, задолженность перед бюджетом, соц. Страхом, внебюджетными фондами , задолженность по оплате труда и тенденции ее изменения. (8)

Негативным моментом является большая доля просроченных краткосрочных обязательств. Общий срок исковой давности составляет три года. Учитывая, что максимальный срок внешнего управления и финансового оздоровления составляет два года, то вероятность погашения обязательств является достаточно низкой.

Задолженность перед бюджетом являются крайне негативным моментом. Во первых, несвоевременно погашенные обязательные платежи грозят значительными штрафными санкциями. Во вторых, в арбитражной практике признание обязательных платежей является первостепенной задачей.

Высокая доля заёмных средств грозит начислением значительных штрафных санкций, что значительно ухудшает финансовое состояние предприятия.

4. Степень платежеспособности по текущим обязательствам. Представляет собой отношение краткосрочных обязательств к среднемесячной величине выручки от реализации. Если степень платежеспособности по текущим обязательствам больше 3, т.е. для покрытия краткосрочных обязательств предприятию требуется больше трех месяцев, баланс предприятия считается неудовлетворительным.

1.2.3. Методика кредитного скоринга

Как правило, финансовое оздоровление вводится в тех случаях, когда-либо учредители (участники) должника, либо третьи лица предоставляют обеспечение исполнения должником обязательств в соответствии с графиком погашения задолженности. Введение процедуры финансового оздоровления без обеспечения исполнения должником обязательств хотя и допускается по Закону о банкротстве, но практически маловероятно.

Исполнение должником обязательств в соответствии с графиком погашения задолженности может быть обеспечено залогом (ипотекой), банковской гарантией, государственной или муниципальной гарантией, а также иными способами обеспечения обязательств, за исключением удержания, задатка и неустойки.

Предоставление финансовой помощи возможно и при внешнем управлении( ст. 113 Закона о банкротстве).

Методика кредитного скоринга была предложена американским экономистом Д. Дюраном. Сущность этой методики – классификация предприятий по степени риска исходя из фактического уровня показателей финансовой устойчивости и рейтинга каждого показателя, выраженного в баллах на основе экспертных оценок.

Рассмотрим простую скоринговую модель с тремя балансовыми показателями (условные данные приведены в таблице 1).

I класс – предприятия с хорошим запасом финансовой устойчивости, позволяющим быть уверенным в возврате заёмных средств.

II класс – предприятия, демонстрирующие некоторую степень риска по задолженности, но ещё рассматривающиеся как рискованные;

III класс – проблемные предприятия;

IV класс – предприятия с высоким риском банкротства даже после принятия мер по финансовому оздоровлению. Кредиторы рискуют потерять свои средства и проценты;

V класс – предприятия высо