Міжнародні валютні ринки та їх функції

Курсова робота

На тему: «Міжнародні валютні ринки та їх функції»

План

Вступ. 3

1. Основні характеристики валютного ринку. 4

1.1. Поняття валютного ринку. 4

1.2. Структурна характеристика валютного ринку. 13

1.3. Функції валютного ринку. 19

2. Механізм функціонування міжнародного валютного ринку на сучасному етапі глобалізації світової економіки. 21

2.1. Обсяги та структура валютних операцій. 21

2.2. Валютний ринок у системі світової фінансової системи. 24

2.3.Україна на світовому валютному ринку. 28

Висновок. 31

Додаток 1. 33

Додаток 2. 34

Список використаної літератури: 35

Вступ

На певному історичному етапі збільшення кількості міжнародних господарських зв'язків неминучо призвело до підвищення ролі валютно-фінансової сфери у світовому масштабі. Процес міжнародного руху товарів, послуг, капіталу, виробнича і науково-технічна співпраця, міграція робочої сили, розвиток туризму привели до виникнення суспільних відносин, пов'язаних з грошовими вимогами і відповідними зобов'язаннями учасників міжнародних економічних відносин. Саме міжнародний платіжний оборот, пов'язаний з оплатою грошових зобов'язань юридичних і фізичних осіб різних країн, і обслуговується валютним ринком.

У літературі існує декілька різних тлумачень поняття валютного ринку внаслідок того, що законодавчого визначення поки ще немає. Різні автори пропонують різноманітне тлумачення цієї категорії. Так, наприклад, А.Г. Наговіцин і В.В. Іванов визначають валютний ринок просто як «ринок, на якому продається і купується валюта різних країн». І.І. Платонова розглядає валютний ринок складніше, а саме, в трьох аспектах: у широкому значенні слова, у вузькому значенні слова і з організаційної точки зору. Валютні ринки розглядаються як офіційні центри, де відбувається конвертація іноземних валют на національну, по курсу, що складається на основі попиту і пропозиції.

Поняття валютного ринку є системним і як будь-якій системі йому властиві характеристики структурності і функціональності. Метою моєї курсової роботи є вивчення структури і функцій валютного ринку.

У першому розділі представлені теоретичні поняття пов'язані з характеристиками валютного ринку. У другому представлений огляд основних функцій валютного ринку, а в третьому описуються основні центри зосередження міжнародних ринків і зокрема Нью- Йоркська, Токійська і Лондонська фондові біржі, як основні осередки міжнародного валютного ринку.

1. Основні характеристики валютного ринку

1.1. Поняття валютного ринку

Зовнішньоторговельні операції, зарубіжні інвестиції і кредитування, вивіз капіталів, прибутків і доходів в різних формах з країни в країну вимагають проведення різних операцій з валютами. Валютні операції є операціями по купівлі-продажу валюти. Ці операції розрізняються по видах залежно від цілей і термінів їх здійснення. Вони мають на меті придбання валют для комерційної діяльності або наживи від спекулятивного прибутку за рахунок курсової різниці, а також для страхування від валютного ризику. Валютні операції сприяють конвертованості валют, своєчасності міжнародних розрахунків, міжнародному руху капіталів.

Обмін валют і операції з ними здійснюються на специфічному ринку - валютному. Валютний ринок є системою (сукупність) економічних і організаційних відносин, що складаються на основі купівлі і продажу іноземних валют. Валютний ринок - це, також особлива сфера діяльності, яка забезпечує зіставлення попиту іноземної валюти з її пропозицією і визначає її курс щодо національної грошової одиниці даної країни.

З погляду макроекономіки, тобто загальної структури господарства окремої країни, валютний ринок є частиною фінансового ринку, існуючого разом з іншими видами ринків, такими як ринки засобів виробництва, робочої сили, послуг, технологій, споживацький ринок та ін. Міжнародний валютний ринок охоплює валютні ринки всіх країн світу. Під міжнародним валютним ринком також слід розуміти ланцюг тісно зв'язаних між собою системою кабельних і супутникових комунікацій світових регіональних валютних ринків. Між ними існує “перекачка” засобів залежно від поточної інформації і прогнозів провідних учасників ринку щодо можливого положення окремих валют.

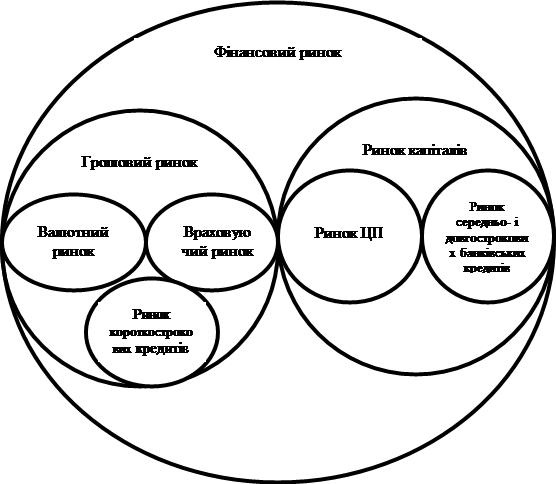

Загальну структуру фінансового ринку і місце в ньому валютного ринку можна представити у вигляді схеми:

Автори вітчизняних видань, в яких висвітлюються проблеми функціонування валютного ринку, звертають увагу на необхідність розмежувати такі поняття, як "національний валютний ринок" і " міжнародний валютний ринок"(4;c167). При цьому під національним валютним ринком розуміється сфера здійснення валютних операцій перш за все всередині країни, приводяться різні критерії класифікації валютних ринків.

Експерти центральних банків і фахівці фінансової сфери країн Західної Європи, і перш за все держав - членів Європейського союзу (ЄС), подібної чіткої грані між названими різновидами валютного ринку, як правило, не проводять. Аналізуючи різні аспекти діяльності валютного ринку, вони розуміють перш за все єдиний, тобто міжнародний, валютний ринок. Річ у тому, що, по-перше, валютний ринок не має чітких географічних меж, певного місця розташування, оскільки носить міжнародний характер. В той же час він функціонує в умовах існування безлічі окремих суверенних держав і різноманіття національних валют. Саме завдяки такій суперечливій єдності - поєднанню міжнародного характеру ринку і національної приналежності валюти певній державі - виникають обмінні операції, існує і сам валютний ринок.

По-друге, операції з іноземною валютою складаються на основі процесів міжнародної торгівлі, руху капіталів і робочої сили, передачі технологій, все більше об'єднуючи національні господарства окремих країн в єдиний світовий економічний простір, тобто світове господарство. Наприклад, щоденно центральні банки та інші фінансові інститути, а також експортери та імпортери - компанії різних країн, що беруть участь в міжнародних операціях, - одержують або виплачують значні суми у валюті. Тому однією із зв'язуючих ланок світового господарства і є міжнародний валютний ринок, який лише досить умовно можна поділити на якісь національні і регіональні ринки валют.

По-третє, необхідно мати на увазі, що ступінь залученості різних країн в світове господарство, у тому числі і їх участі у валютно-фінансовому обміні, неоднаковий. Якщо йдеться про країни з частково конвертованою і замкнутою валютою, то це означає певну їх відособленість, усуненість від міжнародного валютного ринку. Держави, валюта яких вільно конвертується, є, як правило, економічно розвиненими країнами і виступають як найактивніші учасники валютного ринку. Звідси стає зрозуміло, чому фахівці в області валютних операцій розвинених країн дотримуються думки, згідно з якою міжнародний валютний ринок і аналогічний ринок усередині країни складають єдине ціле. Разом з тим, якщо країна недостатньо тісно пов'язана з світовим господарством по будь-яким параметрам, то її внутрішній валютний ринок набуває самостійного значення для її економіки, до певної міри відособлюється від міжнародного ринку.(21;c257)

Об'єктом валютного ринку є комплекс суспільних відносин (в основному у сфері економіки та її регулювання державами) з приводу обслуговування міжнародного обороту товарів, послуг, робіт; своєчасного здійснення міжнародних розрахунків; стихійного визначення валютних курсів шляхом балансування попиту і пропозиції різних валют; надання механізмів захисту від валютних ризиків; диверсифікації валютних резервів банків, підприємств і держав; проведення валютних інтервенцій; використовування ринку державами для цілей їх грошово-кредитної і економічної політики; отримання прибутку у вигляді різниці курсів валют і процентних ставок. Приведений перелік заходів, реалізованих на відкритому валютному ринку, звичайно не повний.

Предметом, яким оперують суб'єкти міжнародного валютного ринку в процесі реалізації суспільних відносин, що також є об'єктом - є валюти різних країн, цінні папери, виражені в іноземних валютах, а також валютні цінності. На світових валютних ринках операції проводяться, як правило, з валютами, що найбільш широко використовуються в світовому платіжному обороті. Так, на чотири валюти — долар США, ієну, фунт стерлінгів, євродолар доводиться до 90% всього міжнародного обороту. На регіональних і місцевих ринках здійснюються операції з конкретними конвертованими валютами, такими як сінгапурський долар, саудівський реал, кувейтський динар, російський рубель і т.д.

Міжнародні валютні ринки можна класифікувати по цілому ряду ознак: по сфері розповсюдження, по відношенню до валютних обмежень, по видах валютних ресурсів, по ступеню організованості.(20;c98)

Розподіл валютних ринків по видах і формах функціонування.

По сфері розповсюдження, тобто по широті охоплення, можна виділити міжнародний (міжнародні фінансові центри) і внутрішній валютні ринки. Так міжнародні (світові) валютні ринки зосереджені в основних фінансових центрах Західної Європи, США, Близького Сходу, Східної Азії. Найбільші центри розташовані в Лондоні, Нью-Йорку, Франкфурті-на-Майні, Парижі, Цюріху, Токіо, Сінгапурі та ін. За деякими оцінками на Лондонський ринок доводиться від однієї третини до половини річного обороту. Його поступово наздоганяє Нью-йоркський ринок.

У свою чергу, як міжнародний, так і внутрішній ринки складаються з ряду регіональних ринків, які утворюються фінансовими центрами в окремих регіонах світу або даної країни.

По відношенню до валютних обмежень можна виділити вільний і скований валютні ринки (це відноситься до регіональних і національних валютних ринків) залежно від відсутності або наявності на ньому валютних обмежень.(7;c53)

Регулювання валютних операцій в зарубіжних країнах здійснюється, як правило, на двох рівнях. Це державне регулювання, що проводиться в рамках валютної політики держави, і обмеження, що вводяться безпосередньо банками для страхування своєї діяльності від можливих збитків. Валютна політика будь-якої держави є, перш за все, елементом економічної стратегії уряду, що перебуває при владі.

У найзагальнішому плані валютна політика розвинених держав є цілеспрямованим використанням владою певних механізмів для досягнення цілей економічної політики — стимулювання темпів економічного зростання, зайнятості населення і боротьби з інфляційними тенденціями. В цілому валютна політика покликана регулювати зовнішню конкурентоспроможність держави, забезпечувати захист економіки від негативної дії валютної нестійкості та негативних дій будь-яких зовнішніх чинників.

Валютні обмеження — це система державних заходів (адміністративних, законодавчих, економічних, організаційних) по встановленню порядку проведення операцій з предметом операції (іноземною валютою, цінними паперами, вираженими в ній, валютними цінностями) в окремих країнах, поставлених національним законодавством. Валютні обмеження включають заходи по цільовому регулюванню платежів і переказів національної та іноземної валюти за межу, а також встановлення порядку розрахунків у валюті на внутрішньому ринку.

Валютний ринок з валютними обмеженнями називається скованим ринком, а за відсутності їх — вільним валютним ринком.

По видах вживаних валютних курсів валютний ринок може бути з одним режимом і з подвійним режимом.

Ринок з одним режимом — це валютний ринок з вільними валютними курсами, тобто з плаваючими курсами валют, котирування яких встановлюється на біржових торгах.

Валютний ринок з подвійним режимом — це ринок з одночасним застосуванням фіксованого і плаваючого курсу валюти.(8;c169)

За ступенем організованості валютний ринок буває біржовий і позабіржовий.

Біржовий валютний ринок — це організований ринок, який представлений валютною біржею. Валютна біржа — підприємство, що організовує торги валютою і цінними паперами у валюті. Біржа не є комерційним підприємством. Її основна функція полягає не в отриманні високого прибутку, а в мобілізації тимчасово вільних грошових коштів через продаж валюти і цінних паперів у валюті та в встановленні курсу валюти, тобто її ринкової вартості.

Біржовий валютний ринок має ряд переваг: є найдешевшим джерелом валюти і валютних засобів; заявки, що виставляються на біржові торги, володіють абсолютною ліквідністю (ліквідність валюти і цінних паперів у валюті означає здатність їх швидко і без втрат в ціні перетворюватися на гроші).

Позабіржовий валютний ринок організовується дилерами, які можуть бути або не бути членами валютної біржі і ведуть його по телефону, телефаксу, комп'ютерним мережам. Це так званий валютний дилінг (ForEx DEALING). Після 1973 року ціни валют перестали визначатися золотими запасами країн (Brenton Wood Agreement).

Ринок ForEx можна розділити на чотири «ешелони» (сегменти).

- крупний (margin =10 mm. $);

- середній (margin = 0,5 mln. $);

- малий (margin = 0,005 mln. $);

- «стартовий» (margin = 1 $).

Основні ігрові валюти: USD — долар США; GBP — англійський фунт; JPY — японська ієна; EU- євродолар.

Звичайно, будучи протилежними сторонами однієї медалі, біржовий і позабіржовий ринки (хоча певною мірою і суперечать один одному) в той же час взаємно доповнюють один одного. Це пов'язано з тим, що, виконуючи загальну функцію по торгівлі валютою і обігу цінних паперів у валюті, вони застосовують різні методи і форми реалізації валюти і цінних паперів у валюті.(2;c178)

Переваги позабіржового валютного ринку полягають в:

- досить низькій собівартості витрат на операції по обміну валют. Дилери банків часто використовують очні валютні аукціони на біржі для зниження власних витрат на валютну конверсію шляхом укладення договорів куплі-продажу валюти за біржовим курсом до початку торгів на біржі. На біржі з учасників торгів знімаються комісійні, сума яких знаходиться в прямій залежності від суми проданих валютних і грошових ресурсів;

- більшої швидкості розрахунків, ніж при торгівлі на валютній біржі. Це зв'язано, перш за все, з тим, що позабіржовий валютний ринок дозволяє проводити операції протягом всього операційного дня, а не в суворо визначений час біржової сесії.

По видах валютних ресурсів:

При класифікації валютних ринків слід, також, виділити ринки євровалют, єврооблігацій, євродепозитів, єврокредитів, а також «чорний» і «сірий» ринки.

Ринок євровалют — це міжнародний ринок валют країн Західної Європи, де здійснюються операції у валютах цих країн. Функціонування ринку євровалют зв'язане з використанням валют в безготівкових депозитно-позикових операціях за межами країн-емітентів даних валют.

Ринок єврооблігацій виражає фінансові відносини за борговими зобов'язаннями при довгострокових позиках в євровалюті, що оформляються у вигляді облігацій позичальників. Облігація містить дані про суму боргу, умови і терміни його погашення, порядку отримання відсотків відповідно до купонів (купон — частина облігаційного сертифікату, яка при відділенні від нього дає власнику право на отримання відсотка).

Ринок євродепозитів виражає стійкі фінансові відносини по формуванню внесків у валюті в комерційних банках іноземних держав за рахунок засобів, що обертаються на ринку євровалют.

Ринок єврокредитів виражає стійкі кредитні зв'язки і фінансові відносини за поданням міжнародних позик в євровалюті комерційними банками іноземних держав.

Термінова торгівля останніми роками є найважливішим сегментом розвитку фінансових ринків. Швидкому розвитку термінових ринків сприяє існуюча непостійність і швидка мінливість цін товарів і фінансових інструментів.

При характеристиці термінових ринків можна виділити:

- ринок форвардних контрактів;

- ринок ф'ючерсів;

- ринок опціонів.

Форвардні операції, або термінові операції за готівковий розрахунок, відповідно до яких покупець і продавець погоджуються на поставку товару або валюти на певну дату в майбутньому, є альтернативою ф'ючерсам, що практикуються на біржі, і опціонам, а також однієї з перших форм термінового контракту, які виникли як реакція на значну зміну цін.

Ринок ф'ючерсів. Одним з найуспішніших і в той же самий час найбільш суперечливих нововведень на світових фінансових ринках в останні десятиліття став початок торгівлі фінансовими ф'ючерсами, тобто такими ф'ючерсними контрактами, в основі яких лежать фінансові інструменти з фіксованою відсотковою ставкою і валютні курси.

Ф'ючерсний контракт — це юридично обгрунтована угода між двома сторонами про поставку або отримання того або іншого товару певного об'єму і якості за наперед узгодженою ціною в певний момент або певний ряд моментів в майбутньому.

Фінансовий ф'ючерс — це угода про покупку або продаж того або іншого фінансового інструменту за наперед узгодженою ціною протягом певного місяця в майбутньому (у певний день місяця).

Ринок ф'ючерсних контрактів служить для двох основних цілей:

1. Він дозволяє інвесторам страхувати себе від несприятливої зміни цін на ринку спот в майбутньому (операції хеджерів).

2. Він дозволяє спекулянтам відкривати позиції на великі суми під незначне забезпечення.

Ринок опціонів. Одним з видів термінових операцій є опціони. Опціон — це двосторонній договір про передачу прав (для покупця) і зобов'язання (для продавця) купити або продати певний фінансовий актив по фіксованому курсу в наперед узгоджену дату або протягом узгодженого періоду часу.

Ринок валютних опціонів одержав широкий розвиток у середині 70-х рр. XX ст., після введення в більшості країн замість фіксованих валютних курсів - плаваючих (з березня 1973 р.).

Валютний опціон — це контракт, що дає право (але не зобов'язання) одному з учасників операції купити або продати певну кількість іноземної валюти за фіксованою ціною (ціна виконання опціону) протягом деякого періоду часу, тоді як інший учасник за грошову премію зобов'язується при необхідності забезпечити реалізацію цього права, будучи готовим продати або купити іноземну валюту за встановленою договірною ціною.(4;c182)

1.2. Структурна характеристика валютного ринку

Учасники ринку.

Щоб дати повнішу структурну характеристику валютного ринку, необхідно перерахувати його учасників і розглянути деякі особливості їх діяльності. Як правило, виділяють три основні групи учасників, кожна з яких не є однорідною по своєму складу.

Валютний ринок є переважно міжбанківським ринком. Тому як його основні діючі особи перш за все виступають банки і інші фінансові установи, які складають першу групу його учасників. Вони можуть здійснювати операції як у власних цілях, так і на користь своєї клієнтури. При цьому учасники можуть працювати на ринку, вступаючи в прямий контакт один з одним, або діяти через посередників. У цій категорії перш за все виділяються комерційні банки, особливе місце в ній займають центральні банки країн. Крім того, значну роль виконують різні фінансові установи, такі як фінансові філіали крупних промислово-фінансових груп, що вийшли на світову арену. Масштаби їх діяльності на валютному ринку постійно зростають, особливо швидко вони зростали в останнє десятиліття. Наприклад, великі компанії, діючі в якій-небудь галузі виробництва (електроніка, аерокосмічна техніка, хімічне виробництво, енергетика, автомобілебудування, здобич і переробка енергоносіїв і ін.) мають свої банки або фінансові підрозділи, що працюють на валютному ринку.

Для проведення валютних операцій великі комерційні банки мають в своєму розпорядженні депозити в зарубіжних фінансових установах, що є їх кореспондентами. В той же час далеко не всі навіть крупні банки країн Західної Європи виступають як постійні учасники валютного ринку. Наприклад, у Франції ними є лише декілька банків: Креді Ліонне, Паріба, Сосьете женераль, Банк Насьональ де Парі, Ендосюез і деякі інші.(14;c231)

Як вже наголошувалося, до першої групи діючих на валютному ринку учасників відносяться і центральні банки. Вони займають в цій групі особливе положення. Перш за все, за своїм статусом вони не є комерційними установами і вже з цієї причини істотно відрізняються від комерційних банків і інших фінансових інститутів. Центральні банки також володіють в своїй структурі підрозділом дилінга. Проте валютні операції займають підпорядковане місце в діяльності центральних банків, оскільки служать для них переважно лише засобом здійснення основних функцій і, як правило, не мають на меті безпосередньої наживи.

Крім того, центральні банки мають в своєму розпорядженні контрагентів іншого роду і виконують інші функції. З одного боку, вони керуються розпорядженнями свого уряду (у тих країнах, де центральний банк не користується повною самостійністю) або беруть участь в проведенні узгодженої з ним економічної політики (у державах, де центральний банк більш незалежний). Вони також координують свої дії на валютному ринку з політикою центральних банків інших країн (зокрема при проведенні валютних інтервенцій) і керуються положеннями нормативних документів міжнародних фінансових організацій.(11;c231)

З другого боку, функцією центральних банків є спостереження за станом валютного ринку і його регулювання. Перш за все це торкається курсу національної валюти, коректування якого в бажаному напрямі здійснюється, зокрема, за допомогою інтервенцій на валютному ринку, а також за допомогою валютних резервів центрального банку. Крім того, це може зачіпати і операції комерційних банків країни та інших фінансових установ, а також брокерів, які зобов'язані беззастережно надавати центральному банку відповідну інформацію.

Другу групу учасників валютного ринку складають незалежні брокери і брокерські фірми. Крім проведення власних валютних операцій вони здійснюють інформаційну і посередницьку функції, які тісно взаємозв'язані. Їх інформаційна функція полягає у тому, що вони повідомляють іншим учасникам ринку курси валют, по яких останні готові здійснювати операції. Посередницька функція полягає у тому, що брокери зосереджують в своїх руках розпорядження про продаж і купівлю валют і надають корисну інформацію дилерам банків, що значно полегшує діяльність останніх. І окремі брокери, і брокерські фірми мають в своєму розпорядженні широку мережу кореспондентів і одержують дохід (брокерські комісійні) по кожній операції як від продавця, так і від покупця валюти.

Авторитет того або іншого брокера на валютному ринку, як правило, залежить від масштабів його діяльності, чисельності і солідності його клієнтури, а імена кореспондентів є предметом комерційної таємниці. Подібна практика представляє особливий інтерес для деяких фінансових установ, не охочих до певного моменту розкривати свою позицію по якій-небудь валюті. В області валютних операцій брокерські фірми, як і банки, мають свою структуру, що складається з відділів, кожний з яких працює з однією або декількома валютами. Найбільші та найвідоміші з брокерських фірм Західної Європи зосереджені в Лондоні. Це фірми міжнародного масштабу, що мають представників або філіали не тільки при лондонській, але і при інших валютних біржах

У третю групу учасників валютного ринку включають всіх, хто особисто не здійснюють операції з валютами, тобто тих, хто не виступає тут безпосередньо, а користується послугами банків. Перш за все до них відносяться юридичні особи (підприємства промисловості, торгівлі та інших секторів економіки, деякі фінансові небанківські установи), а також фізичні особи.(5;c133)

На валютному ринку здійснюються різні за змістом операції, які об'єднані відповідними сегментами ринку. Основними сегментами міжбанківського валютного ринку є касовий ринок (ринок операцій по поточному курсу, або операцій телеграфного переказу, іменований в західній літературі також як ринок "спот") і терміновий ринок (або ринок операцій на термін).

На касовому ринку (ринку "слот") покупка і продаж валют відбувається на умовах розрахунку протягом двох робочих днів після дати заключення операції та по курсу на момент її заключення.

Наявний ринок, будучи частиною валютного ринку, функціонує також безперервно. Це означає, що його учасники можуть купувати або продавати валюту протягом всього часу його роботи.

Курс будь-якої валюти встановлюється на ринку "спот" по відношенню до долара США, тоді як між іншими валютами в певний момент прямого співвідношення може і не існувати. Не дивлячись на безперервний характер валютних операцій і постійне визначення курсів валют, в деяких фінансових центрах існує процедура так званого "фіксингу", тривалість якої в різних країнах різна. "Фіксинг - це процес офіційного визначення курсів різних валют, тобто їх котирування під час періодичних зустрічей основних учасників ринку, які проводяться в кожному фінансовому центрі. Наприклад, в Парижі в приміщенні фондової біржі з 1977 р. процедура фіксингу відбувається щодня по робочих днях на протязі приблизно 30 хвилин (початок в 13.30 - в зимовий час, і в 14.00 - в літній). При цьому представник Французького об'єднання бірж оголошує курси основних валют (курс продажу і курс купівлі по кожній з валют).

Різниця між курсом продавця та курсом покупця носить назву "спред, чи "маржа" та представляє собою дохід банка, що використовує згадані котировки при проведенні валютних операцій. Подібна офіцальна котировка валют дозволяє клієнтурі комерційних банків краще зорієнтуватися відносно коньюнктури валютного ринку та точніше сформулювати свої розпорядження банкам. Курс будь-якої валюти (як правило, по відношенню до долара США) виражається цифрою, що включає чотири знаки після коми, тобто десятитисячними долями одиниці. В цьому зв`язку в професійній термінології дилерів використовують поняття "пип", тобто "пункт", що означає 1/10000 курсу валюти. Наприклад, курс французького франка по відношеню до долара США можна виразити цифрами 5,5950-5,5958, де перша відповідає курсу покупки, а друга - продажу. При цьому курс франка можна представити так само і у вигляді наступного виразу: 5,5950/08, де 08 - це число "піпів", що складають різницю між курсом продажу і курсом купівлі, чи "спред"("маржа").

На даний момент касовий ринок (ринок "спот") як і раніше є найбільшим сегментом валютного ринку. Не дивлячись на те, що за останні роки об'єм торгів тут збільшувався повільніше, ніж в інших сегментах (ринки валютних ф'ючерсів і опціонів), на частку касового ринку доводиться небагато чим менше половини (близько 49%) сукупного обороту валютного ринку.

Іншим важливим сегментом валютного ринку є терміновий ринок (операції на термін). Учасники цього ринку приймають на себе зобов'язання купити і продати валюту по курсу, встановленому у момент висновку операції, але з умовою взаємної поставки валют в обумовлений термін. Операції полягають або на термін від трьох до семи днів, або на 1, 2, 3, 6, 9, 12 і 18 місяців, або на два або три роки, на п'ять років.

Об'єктом подібних операцій звичайно може служити будь-яка вільно конвертована валюта. Проте чим довший термін операції, тим на менше число валют вона може розповсюджуватися. Річ у тому, що однієї з двох основних цілей термінових операцій, крім наживи від спекулятивного прибутку, є перш за все страхування від можливого ризику, викликаного зміною курсів валют. Тому при термінах від трьох днів до шести місяців можливо укладати угоди практично по всіх конвертованих валютах, що використовуються в міжнародних розрахунках. У контрактах на термін понад два роки застосовуються лише провідні валюти: долар США, японська єна та англійський фунт стерлінгів.(1;c267)

Операції на будь-який термін понад два робочі дні одержали назву форвардних операцій. При цьому якщо курс валюти по них вище діючого курсу "спот", то говорять, що така валюта котирується з премією, якщо ж він нижчий за курс по касових операціях, то йдеться про дисконт.

В умовах стабілізації кон'юнктури валютного ринку об'єм термінових операцій скорочується в порівнянні з наявними операціями. Навпаки, при значних коливаннях курсів валют на ринку "спот" об'єм форвардних операцій зростає. Так, останніми роками у зв'язку з посиленням явищ на валютному ринку, що дестабілізують об'єм термінових операцій збільшувався швидше, ніж об'єм касових операцій.

На форвардному ринку мають місце два види валютних операцій. До першого виду відносяться звичні форвардні операції, які передбачають покупку або продаж валюти з термінами виплати більше двох днів. Другий вид - це операції "своп", що є одночасною покупкою і продажем валюти з різними термінами розрахунків. При цьому як контрагент завжди виступає одна і та ж особа. Операція "своп" може бути визначена і як поєднання операцій типу "спот" і форвардних операцій (класичний вид операції: "своп"= операція "спот" + "форвард).

Необхідно відзначити, що крім традиційних операцій типу "спот" і форвардних операцій в 70-х роках на валютному ринку з'явилися відносно нові види операцій (так звані стандартні контракти): валютні ф'ючерси і опціони. На їх основі склалися відповідні сегменти ринку.

Валютні ф'ючерси надають власнику право і накладають на нього зобов'язання по поставці деякої кількості валюти до певного терміну в майбутньому по узгодженому валютному курсу.

Валютні опціони дають власнику право, але не накладають ніяких зобов'язань по покупці (операція з попередньою премією, опціон покупця) і з продажу (операція із зворотною премією, опціон продавця) валюти до певного терміну в майбутньому по узгодженому валютному курсу.

Основними відмінностями між ф'ючерсами і опціонами є наступні:

- володар опціону має нагоду купити або продати валюту, але не зобов'язаний робити цього;

- для того щоб купити або продати опціон, необхідно заплатити одній із сторін додаткову премію. Це означає, що опціон на відміну від ф'ючерсу має певну ціну;

- торги по опціонах в основному проводяться на позабіржовому ринку цінних паперів.

Розглянуті сегменти валютного ринку в сучасних умовах зазнають подальшої еволюції. Як вже йшлося, касовий ринок практично все ще зберігає перше місце за об'ємом операцій серед інших сегментів в загальному обороті валютного ринку. В той же час форвардний ринок на початку 90-х років розвивався значно швидше, ніж касовий ринок. Об'єм операцій з валютними опціонами також істотно зріс, хоча щодо інших сегментів його частка в загальному обороті валютного ринку поки ще залишається скромною.(3;c138)

1.3. Функції валютного ринку

Валютний ринок виконує наступні основні функції:

1. обслуговування міжнародного обороту товарів, послуг і капіталів;

2. формування валютного курсу на основі попиту і пропозиції на валюту;

3. хеджування (страхування) від валютних і кредитних ризиків;

4. проведення грошово-кредитної політики (центральні банки, казначейства);

5. отримання прибутку у вигляді різниці курсів валют і відсоткових ставок за різними борговими зобов'язаннями (комерційних банків, підприємств).

З організаційно-функціональної точки зору (як результат реалізації економічних функцій) валютні ринки забезпечують обслуговування міжнародного обороту товарів, послуг, робіт; своєчасне здійснення міжнародних розрахунків; взаємозв'язок різних ринків; стихійне визначення валютних курсів шляхом балансування попиту і пропозиції; надання механізмів захисту від валютних ризиків; диверсифікацію валютних резервів банків, підприємств і держави; валютну інтервенцію; використання ринку державами для цілей їх грошово-кредитної і економічної політики; отримання прибутку у вигляді різниці курсів валют і процентних ставок; регулювання валютних курсів національної валюти до іноземних валют (державне і ринкове); проведення валютної політики, направленої на державне регулювання вказаної області економіки і інші заходи. (див. Додаток 1,2)

З організаційно-інституційної точки зору валютні ринки є сукупністю уповноважених банків, інвестиційних компаній, бірж, брокерських контор, іноземних банків, що здійснюють валютні операції.

З організаційно-технічної точки зору валютний ринок є сукупністю комунікаційних систем, що зв'язують між собою банки різних країн, що здійснюють міжнародні розрахунки і інші валютні операції.

2. Механізм функціонування міжнародного валютного ринку на сучасному етапі глобалізації світової економіки

2.1. Обсяги та структура валютних операцій

Сучасний валютний ринок являє розгалужену систему механізмів, функціонування яких покликане забезпечити купівлю і продаж національних грошових одиниць та іноземних валют з метою їх використання для обслуговування міжнародних платежів.

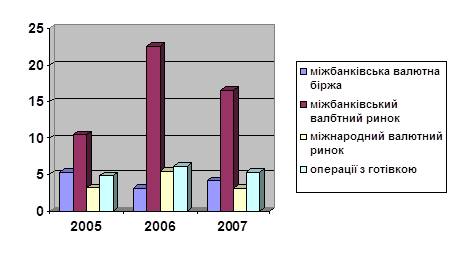

Динаміка обороту на валютному ринку України наведено в таблиці 1.

Аналізуючи динаміку обороту на валютному ринку України можна зробити наступні висновки:

Таблиця 1.

Динаміка обороту на валютному ринку України, млн. дол.

| Сегменти валютного ринку | 2005 p. | 2006 p. | 2007 p. | відхилення, +,- | темпи росту показники, % | ||

| 2006 до 2005 | 2007 до 2006 | 2006 до 2005 | 2007 до 2006 | ||||

| Українська міжбанківська валютна біржа | 5,3 | 3,1 | 4,1 | -2,2 | 1 | 58,49 | 132,26 |

| Міжбанківський валютний ринок | 10,5 | 22,6 | 16,6 | 12,1 | -6 | 215,24 | 73,45 |

| Міжнародний валютний ринок | 3,2 | 5,4 | 3,1 | 2,2 | -2,3 | 168,75 | 57,41 |

| Операції з готівкою | 4,8 | 6,1 | 5,3 | 1,3 | -0,8 | 127,08 | 86,89 |

| Разом | 20,9 | 37,2 | 29,1 | 16,3 | -8,1 | 177,99 | 78,23 |

Рис. 1. Динаміка валютного ринку України

- обсяг обороти валюти на міжбанківській валютній біржі у 2005 році становив 5,3 млн. дол., у 2006 році обсяг обороту зменшився на 2,2 млн. дол. та становив 3,1 млн. дол. (темп падіння 58,49%), у 2007 році – 4,1 млн. дол., що на 1 млн. дол. більше ніж у 2006 році;

- на міжбанківському валютному ринку спостерігається нестабільна тенденція: у 2006 році зростання до 22,6 млн. дол., а у 2007 році – зменшення до 16,6 млн. дол., зменшення до попереднього року становить 6,0 млн. дол.;

- міжнародний валютний ринок протягом даного періоду майже не змінився. Якщо у 2005 році оборот на даному сегменті ринку становив 3,2 млн. дол.., то у 2007 році – 3,1 млн. дол.;

- операції з готівкою мають нестабільну динаміку: 2006 рік – зростання показника (6,1 млн. дол.), 2007 рік – спад (5,3 млн. дол.);

- в цілому оборот на валютному ринку України з 2005 року (20,9 млн. дол.) до 2007 року (29,1 млн. дол.) зріс на 8,2 млн. дол.

Структуру обороту на валютному ринку України наведено в таблиці 2.

Щодо структури валютного ринку то він характеризується такими даними:

- в динаміці відбувається зменшення частки сегменту української міжбанківської валютної біржі з 25,36% (2005 р.) до 14,09% (2007 р.);

- питома вага міжбанківського валютного ринку навпаки зросла з 50,24% (2005 р.) до 57,04% (2007 р.);

- з розвитком періоду зменшується частка операцій міжнародного валютного ринку та операцій з готівкою. Питома вага даних показників у 2007 році відповідно становила 10,6