Міжнародні фінансово-кредитні організації та їх аналіз

МІНІСТЕРСТВО ОСВІТИ ТА НАУКИ УКРАЇНИ

ХМЕЛЬНИЦЬКИЙ НАЦІОНАЛЬНИЙ УНІВЕРСИТЕТ

Кафедра економічної теорії

КУРСОВА РОБОТА

з економічної теорії на тему:

«Міжнародні фінансово-кредитні організації та їх аналіз»

2009

Вступ

Міжнародні та регіональні фінансово-кредитні організації – це установи, які створені на базі багатосторонніх угод між державами. Найважливішу роль серед них у сучасний період відіграють Міжнародний валютний фонд (МВФ) і Міжнародний банк реконструкції та розвитку (МБРР). Останній сьогодні є головною установою Групи Світового банку. Штаб-квартири організацій розташовані у Вашингтоні. Вказані установи було засновано на Міжнародній валютно-фінансовій конференції, яка відбулася у 1944 р. у Бреттон-Вудсі (США). СРСР та Україна хоча і брали участь у конференції, але не ратифікували угоди про МВФ та МБРР і не вступили до складу цих організацій.

Наслідком стала багаторічна ізоляція СРСР та його союзників від світової економічної та валютно-фінансової системи, що значною мірою було зумовлено політичними та ідеологічними мотивами. У 1992 р. у практиці міждержавних валютних відносин сталася досить значна подія: членами МВФ прийнято країни, що входили до колишнього СРСР, у тому числі й Україну.

Завдяки цьому фактично завершено процес глобалізації економічного простору валютного регулювання, що здійснюється цією важливою міжнародною організацією.

Характерною рисою сучасних міжнародних фінансових відносин є динамічний розвиток нових банківських продуктів та технологій. Це вимагає використання нових концепцій, методологічних і методичних підходів до вивчення можливостей та стратегій їх здійснення комерційними банками України. Вихід України у глобальне економічне середовище викликав ряд принципово нових проблем та задач, які постали перед комерційними банками. Для нормального функціонування економіки постійно необхідна мобілізація, розподіл і перерозподіл фінансових ресурсів між її сферами і секторами. В останнє десятиріччя суб’єкти господарської діяльності, громадяни нашої країни все ширше залучаються до фінансових операцій на внутрішньому та світовому ринках. Вони активно діють на міжнародних валютних ринках, світових ринках капіталу та цінних паперів і виступають суттєвим сегментом споживання фінансових послуг. В Україні операції з надання фінансових послуг здійснюються переважно комерційними банками. Вони є головними посередниками і при проведенні міжнародних операцій на світовому ринку фінансових послуг. Здійснюючи ці операції, комерційні банки використовують конкретні стратегії, в яких обґрунтовуються довготривалі заходи, що зорієнтовані на отримання оптимального фінансового результату. Спираючись на світовий досвід, застосування та подальший розвиток прогресивних банківських технологій у практиці роботи комерційних банків повинно слугувати поштовхом в розвитку економіки України. Тому проведення аналізу комплексу операцій на ринку фінансових послуг та пошук шляхів його використання в повному обсязі в умовах ринкової трансформації економіки України є своєчасним та актуальним як з теоретичних, так, особливо, і з прагматичних позицій.

Все це актуалізує тематику нашого дослідження і ставить питання необхідності формування дієздатної фінансової стратегії здійснення операцій комерційними банками України на світовому фінансовому ринку.

Значний внесок у розробку питань функціонування фінансового ринку та діяльності комерційних банків на ньому зробили сучасні західні економісти Марковіц Г., Мертен Р., Мишкін Ф., Петерс Е., Роуз П., Фабоцци Ф., Фома Ю., Фішер І., Шарп У. Дослідженню теорії та практики організації фінансового ринку України, функціонуванню комерційних банків у його межах в умовах наближення до міжнародних стандартів, сприяють праці вітчизняних вчених-економістів Андрущенка В., Білоруса О., Боринця С., Будкіна В., Гаврилюка О., Гальчинського А., Геєця В., Даниленка А., Кістерського Л., Клочка В., Лук’яненка Д., Новицького В., Пахомова Ю., Плотнікова О., Поручника А., Рогача О., Румянцева А., Сікори В., Степаненка В., Федосова В., Філіпенка А., Шарова О., Шниркова О., Юрія С. та інших. Серед російських вчених слід виділити роботи А.І. Басова, В.І. Колеснікова, Ю.І. Львова, Я.М.Міркіна, В.С. Торкановского та інших.

Мета дипломної роботи полягає в системному дослідженні процесу інтеграції вітчизняної банківської системи у світовий фінансовий простір.

У відповідності з поставленою метою визначені такі задачі дослідження:

· дослідити суть, функції та структуру світового фінансового ринку в контексті процесу глобалізації, що відбувається у світі;

· розкрити теоретичні аспекти формування стратегії комерційними банками України на світовому фінансовому ринку;

· визначити основні моделі інтеграції комерційного банку у світовий фінансовий простір та провести їх аналіз;

· визначити основні переваги та недоліки надання фінансових послуг комерційними банками України;

· встановити передумови виходу українських банків на світовий ринок фінансових послуг.

вивченню поставленої проблеми. У висновках сформульовано основні результати дипломного дослідження.

1. Міжнародний валютний фонд і його діяльність в Україні

Міжнародний валютний фонд було створено з метою регулювання валютних відносин між країнами-членами. МВФ повинен відігравати подвійну роль: з одного боку, стежити за виконанням своїми членами визначених правил поведінки в галузі валютно-фінансових відносин, а з іншого – надавати ресурси для фінансування дефіцитів платіжних балансів тим країнам, які цього потребують.

При наданні кредитів МВФ ставить перед країнами-боржниками деякі політичні та економічні умови, які втілюються у програмах перебудови економіки. Цей порядок називається принципом обумовленості. Як правило, вказані програми охоплюють заходи, що належать до сфери бюджетно-податкової, кредитно-грошової політики, цінового механізму, зовнішньої торгівлі, міжнародних кредитних та валютно-розрахункових відносин. Вони пов'язані зі зменшенням державних витрат, підвищенням податків і ставки позичкового процента, зміною валютного курсу та ін.

Кожна країна-учасниця, вступаючи у Фонд, робить відповідний внесок, який визначається встановленою квотою. Розмір такої квоти, що переглядається з періодичністю у п'ять років, розраховується на основі оцінки економічного потенціалу окремих країн у світовому господарстві. Відносно до розміру квот визначається «вага» голосу кожної країни в керівництві Фондом та обсяг її можливих запозичень. Квота України на кінець 1992 р. становила 0,7%. Відповідно до цієї квоти вступний внесок для України було визначено у розмірі 911 млн. дол. США. Згідно з існуючим положенням з визначеної суми лише 22,7% виплачується у вільно конвертованій валюті (ВКВ), а решта – у національній грошовій одиниці. Враховуючи гостру нестачу ВКВ, Україна скористалася так званим Фондом запозичення при МВФ для країн-членів, що зазнають фінансових труднощів. Необхідний внесок оформлено як борг, під який Україні надано безпроцентний і безстроковий кредит, що по можливості буде погашено.

Рішенням Ради керуючих МВФ від 22 січня 1999 р. передбачено зростання сумарного капіталу МВФ до 210943,0 млн. СДР проти 145321,0 млн. СДР. Унаслідок цього квота України в МВФ зросла з 997,3 млн СДР до 1372,0 млн, що дає змогу помітно розширити обсяг її можливих запозичень у МВФ.

Ставши членом МВФ, Україна водночас увійшла до структури Світового банку, їй виділено квоту в 10 678 акцій на загальну суму в 1,3 млрд. дол. США. Валютну готівку за членство України в банку на суму 7,9 млн. дол. США внесли Нідерланди, що є країною-опікуном нашої держави у цій банківській структурі.

На початку своєї діяльності, в кінці 40-х років, практично не було розвинутої системи міжнародних фінансових приватних ринків. Тому МВФ був джерелом коштів як для розвинутих країн, так і для країн, що розвиваються. Протягом останніх 40–50-ти років одним з найцікавіших аспектів економічного розвитку у світі стала дуже швидка інтернаціоналізація приватного фінансового ринку. І сьогодні більшість розвинутих країн не потребують фінансових ресурсів Фонду, бо вони мають доступ до приватних фінансових ринків. Тому МВФ від фінансування всіх країн-членів зараз переключився на підтримку країн, що розвиваються, тобто тих країн, які не мають доступу до приватних фінансових ринків. Відбулась переорієнтація МВФ від статусу, так би мовити, міжнародного банкіра до організації, що сприяє економічному розвитку країн, які самі не в змозі вийти на фінансові ринки і потребують офіційної підтримки Фонду.

У рамках такої еволюції можна зрозуміти відносини МВФ і з Україною. По-перше, Україна як держава поки що фактично не має реального доступу на міжнародні фінансові ринки. Зовнішнє фінансування вона може отримати переважно з офіційних джерел. А головне офіційне джерело – це МВФ. І навіть можливе однобічне фінансування з боку таких країн, як США, Японія, як правило, пов'язане з домовленостями з Фондом. По-друге, політика Фонду, яка проводиться в Україні і пов'язана з грошовою підтримкою, спрямована на стабілізацію соціально-економічної ситуації в Україні.

Фінансові ресурси МВФ спрямовуються для надання допомоги країнам-членам, які намагаються подолати проблеми платіжного балансу, а також для сприяння у пом'якшенні наслідків реалізації стабілізаційних програм. МВФ надає фінансування як зі своїх загальних ресурсів, так і в межах механізмів пільгового фінансування, управління якими здійснюється окремо. Держави-члени, які користуються загальними ресурсами МВФ, «купують» (тобто позичають) валюту інших держав-членів або СДР в обмін на еквівалентну суму у своїй власній валюті. МВФ стягує плату за такі позики та вимагає, щоб держави-члени в межах визначеного терміну «викупили» свою валюту у МВФ (тобто погасили заборгованість), використовуючи для цього валюту інших держав-членів або СДР. Пільгове фінансування надається у вигляді кредитів під низькі проценти.

Відносини МВФ з країнами колишнього СРСР, у тому числі з Україною, будуються відповідно до трьох типів програм. Програму першого типу створено спеціально для цих країн та країн Східної Європи. Вона є своєрідною підготовчою програмою, відносно простою у своїх вимогах. Виконання такої програми не потребує складного інвестиційного апарату в країні. Це первісна програма – програма системної трансформації економіки (Systemic Transformation Fasility – STF), реалізація якої дає змогу країні і Фонду співпрацювати.

Наступний крок – це досить стандартна програма, яка має назву «стенд-бай» (Stand-by). Це програма короткострокового фінансування; як правило, вона триває від 12 до 13 місяців і спрямована на здійснення першочергових заходів, необхідних для досягнення макроекономічної стабілізації.

Після реалізації цієї програми країна може укласти з МВФ угоду про програму розширеного фінансування (Extanded Fund Facility – EFF). Вона розрахована на три роки і спрямована на закріплення досягнень початкової стабілізації за програмою «стенд-бай». Одночасно значно більше уваги приділяється структурним змінам в економіці, тим елементам, які становлять базу (основу) подальшого економічного зростання.

2. Світовий банк

Світовий банк являє собою групу споріднених організацій, тому досить часто говорять про групу Світового банку. До неї входять: Міжнародний банк реконструкції та розвитку (саме його інколи називають скорочено Світовим банком), Міжнародна асоціація розвитку, Міжнародна фінансова корпорація, Багатостороння агенція гарантування інвестицій, а також Міжнародний центр урегулювання інвестиційних конфліктів.

Офіційні цілі членів Групи Світового банку – зменшення бідності і підвищення життєвих стандартів країн-членів шляхом сприяння економічному розвитку останніх і залучення ресурсів з розвинутих країн до країн, що розвиваються. Зазначимо, що основна різниця між Світовим банком і МВФ полягає в тому, що МВФ більше концентрує свою увагу на питаннях короткострокової фінансової стабільності в країнах, тоді як Світовий банк зосереджується переважно на середньо – та довгострокових (за терміном реалізації) проектах структурних та галузевих перетворень в економіках країн. Ось чому, коли йдеться про фінансову стабілізацію в Україні, то це питання насамперед стосується діяльності МВФ. Коли ж мова йде про структурні і галузеві реформи, то тут на перший план серед міжнародних фінансових організацій постає Світовий банк, який концентрує свою увагу на перетвореннях на мікро рівні, на питаннях приватизації, дерегуляції галузевих перетворень, сприяє реформуванню енергетичної галузі, сільського господарства, соціального сектора тощо.

Міжнародний банк реконструкції та розвитку (МБРР) на початку своєї діяльності був призначений стимулювати приватні інвестиції у західноєвропейських країнах після Другої світової війни.

МБРР надає довгострокові позички країнам-членам та гарантує кредити, які надані цим країнам приватними банками та іншими кредиторами на двосторонній основі. Право брати участь у діяльності банку мають тільки члени МВФ. Право голосу в органах МБРР визначається розміром внеску до його капіталу.

Статутний капітал МБРР формується шляхом підписки держав-членів на його акції. Квоти держав у капіталі банку встановлюються на основі квот у МВФ. За станом на 1 липня 1998 р. статутний капітал МБРР складався з 1581724 акцій номінальною вартістю 0,1 млн. СДР кожна. Загальна сума підписаного капіталу становить 186,4 млрд. дол. Голоси в МБРР, як і в МВФ, розподіляються залежно від розміру внеску. Держава-член має 250 голосів плюс 1 додатковий на кожну придбану нею акцію. Підписка України становить 10 908 акцій (1315,9 млн. дол.), тобто вона має в МБРР 11 158 голосів (0,7% від загальної кількості). Сплачений внесок – 79,3 млн. дол.

Діяльність банку зосереджена на двох сферах – макроекономічна стабілізація та інституційні зміни. Активніше МБРР діє в інституційній сфері: надає допомогу в здійсненні приватизації, зміні форм власності, упровадженні антимонопольних заходів та ін. Позики надаються на 15–20 років, включаючи п'ятирічний термін відстрочення платежів.

МБРР отримує більшість своїх ресурсів завдяки операціям на світових фінансових ринках. Банк продає бони та інші гарантії заборгованості пенсійним фондам, страховим компаніям, корпораціям, іншим банкам, а також фізичним особам.

На початок 1998 р. сума позик МБРР країнам-членам банку становила 107 млрд дол. США. До суми позики банку входять комісійні – 0,75% від невибраних залишків кредиту.

Певна частина кредитів банку надається на розвиток малорентабельних галузей з високим строком окупності витрат, куди приватний капітал не вкладається: інфраструктура, сільське господарство. Але без розвитку цих галузей неможливе економічне будівництво у країнах, що розвиваються. МБРР бере високу плату за кредити – на рівні ринкових умов.

Міжнародна асоціація розвитку (МАР) була створена як філія МБРР у 1960 р. з метою зберегти вплив розвинутих західних держав на країни, що розвиваються. МАР надає безпроцентні кредити на строк до 50 років (з 1986 р. – строк надання кредитів скорочено до 40 років для найменш розвинутих країн та до 35 років – для інших країн «третього світу»). Погашення кредитів починається з 11-го року після початку їх використання. МАР надає кредити урядам та приватним організаціям найбідніших країн, що розвиваються. Право на отримання таких кредитів мають країни з річним доходом на душу населення, що не перевищує 835 дол. США.

Міжнародна фінансова корпорація (МФК) була організована у 1959 р. за ініціативою США з метою заохочування розвитку приватних підприємств у країнах, що розвиваються. МФК надає кредити високорентабельним приватним підприємствам без гарантії уряду на строк від п'яти до 15 років за умови, що частину акцій компанії-позичальники продають МФК. Рівень процентів відповідає процентам, що існують на міжнародних фінансових ринках.

Статутний капітал МФК створено з внесків країн-членів, їх розмір пропорційний частці їх внесків до МБРР. У МФК беруть участь тільки члени МБРР.

Багатостороння агенція гарантування інвестицій (БАГІ) здійснює страхування капіталовкладень від політичного ризику на випадок експропріації, війни, зриву контрактів.

Міжнародний центр урегулювання інвестиційних конфліктів (МЦУІК) засновано в 1966 р. для сприяння припливу міжнародних інвестицій шляхом створення умов для припинення й урегулювання спорів між урядами та іноземними інвесторами. За станом на червень 1997 р. членами МЦУІК були 128 країн. Найбільшою філією групи Світового банку є Міжнародний банк реконструкції та розвитку. Він є основною позиковою організацією. Це найбільша установа, що надає позики на розвиток країнам з середнім рівнем доходів, а також відіграє роль головного каталізатора щодо фінансування з інших джерел. Позики Світового банку є досить привабливим джерелом зовнішнього фінансування як дефіциту державного бюджету, так і реформування економіки України. Фінансові умови, на яких Світовий банк надає позики Україні, є вигіднішими, ніж більшість інших зовнішніх Джерел запозичення, доступних для України в даний час.

Проекти МБРР в Україні можна поділити на системні та інвестиційні.

Системні проекти призначені для реформування цілих секторів економіки, і гроші за ними траншами направляються безпосередньо в Держбюджет України. А потім вже Мінфін зі свого бюджету повинен передбачити фінансування зазначеної в проекті програми – що і є основною метою кредитів МБРР. За інвестиційними проектами схема надання коштів МБРР дещо інша. Ще в процесі підготовки проекту визначаються пакети закупівель, які необхідні для його впровадження, та джерела фінансування. Потім створена українською стороною робоча група управління проектом (інколи за участю консультантів МБРР) готує тендерну документацію, оскільки всі закупівлі робляться за принципом проведення відкритих міжнародних конкурсних торгів.

3. Сучасний стан інтеграції банківської системи України у світовий фінансовий простір

Світовий фінансовий ринок у ході посилення глобалізації економіки набуває справді всесвітнього характеру. Змінився традиційний склад факторів виробництва. Тепер до них долучилася інформація як могутня і, у багатьох випадках, основна умова вирішення економічних, соціальних і політичних проблем.

Розв’язання цієї проблеми можливе не лише за рахунок прибутків банків та додаткових внесків акціонерів, а й за умови довіри суспільства до вітчизняних банків як до надійних грошово-кредитних установ. Він пропонує здійснювати нарощення капіталу відкрито і публічно, щоб населення знало організаційну форму банків, їх власників, зокрема й реальних. Окрім того, банки мають щомісячно оприлюднювати власні активи, широко використовувати фондовий ринок (більш як 90 комерційних банків – це ВАТ) для визначення реальної вартості банківських акцій.

Щоправда, систематичне спрямування прибутку на поповнення капіталу (а отже, несплата дивідендів) знижує привабливість банківських акцій для потенційних інвесторів. За таких обставин стимулом для відповідного розподілу прибутку на користь капіталізації може бути запровадження певних пільгових умов для оподаткування тієї його частини, яку спрямовують на збільшення банківського капіталу

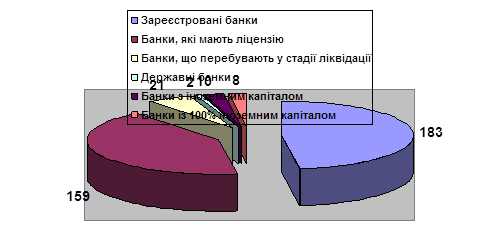

Станом на 01.10.2006 року в Україні було зареєстровано 183 банки (Рис. 2.1).

Рис. 2.1 Динаміка кількості банківських установ в Україні за станом на 01.01.2007 рр. (35)

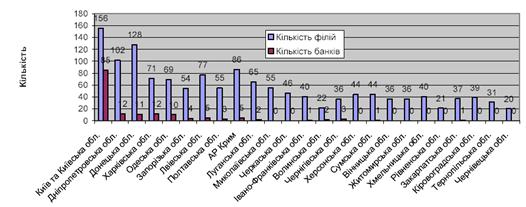

Разом із тим, якщо поглянути на кількість банків та їх філій у розрізі регіонів (рис. 2.2), то бачимо, що фактично кожен регіон характеризується досить високою концентрацією банківських установ, які в основному представлені філіями банків, майже усі головні офіси банківських установ розташовані у м. Київ.

По суті, така велика кількість банківських установ повинна була б повністю забезпечувати потреби населення у банківських послугах. Але, як відомо, якість банківських послуг лише до певної міри залежить від кількості банківських установ представлених на ринку послуг для фізичних осіб.

Отриманий банками прибуток за групами розподіляється нерівномірно. Так, банки І групи, на які припадає 54,1% банківських активів, одержали його на суму 480,520 млн. грн., або 49,9% від загального показника; банки II групи (активи становлять 14,7%) – 164,144 млн. грн. (17,06%); банки III групи (активи – 17,4%) – 196,634 млн. грн. (20,4%); IV групи (активи – 13,8%) – 120,798 млн. грн. (15,55%). Як свідчать наведені дані, найвищою є рентабельність діяльності банків III групи (35).

Доходи зростали дещо вищими темпами, ніж витрати, що зумовило поліпшення співвідношення витрат і доходів, яке на 01.10.2006 р. становило 54,19% (на – 01.01.2005 р. – 93,5%; на 01.01.2004 р. – 93,8%) (35).

Рис. 2.2 Кількість банків та філій банків за регіонами за станом на 01.10.2006 р. (35)

Порівняно з попереднім періодом дещо поліпшилися результативні показники діяльності банків. Рентабельність капіталу збільшилася із 7,50% у 2005 році до 9,36% у 2006, рентабельність активів зросла у порівнянні із 2003 роком на 1,27%. Чиста процента маржа зменшилася з 6,31% у 2001 році до 4,93% на початок 2007 року.

Як бачимо, банки України зберегли рентабельність своїх активів на рівні минулого року попри зменшення процентної маржі, що свідчить про збільшення обсягів активних операцій та про виваженішу політику процентних ставок (табл. 2.1).

Основними шляхами покращення результативних показників у подальшому мають бути прогресивні структурні зміни в активах, капіталі, зобов'язаннях банків, підвищення дохідності активів за рахунок скорочення частки недохідних і проблемних активів, а також зниження вартості запозичених та залучених коштів витратності діяльності, насамперед унаслідок скорочення адміністративних витрат тощо.

Таблиця 2.1. Основні результативні показники діяльності банків (35)

| Показники | 01.01.03 | 01.01.04 | 01.01.05 | 01.01.06 | 01.01.07 |

| Рентабельність капіталу | -0,45 | 7,50 | 7,97 | 7,61 | 9,36 |

| Рентабельність активів | -0,09 | 1,27 | 1,27 | 1,04 | 1,18 |

| Чистий спред | 7,10 | 8,45 | 7,20 | 6,97 | 5,76 |

| Чиста процентна маржа | 6,31 | 6,94 | 6,00 | 5,78 | 4,93 |

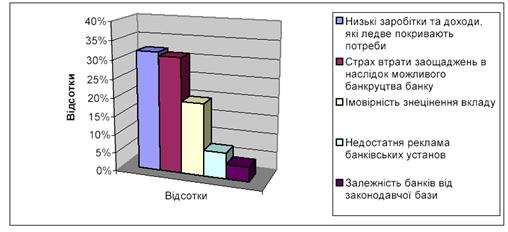

Та пори усі позитивні зміни в економіці сучасна структура грошових доходів населення України та її динаміка все ще не сприяють розвитку ринку банківських послуг для фізичних осіб (рис 3). Заробітна плата не займає ключове значення і за впливом на заощадження наближається до соціальних виплат (пенсій, стипендій). Про це свідчать і результати анкетних опитувань, проведених у 2003–2006 роках. Вони свідчать, що значна частина вкладників, майже 32% неспроможна заощаджувати кошти в зв'язку з низькими заробітками та доходами, які ледве покривають потреби (pис.2.3). Однак переконаність громадян у вигідності зберігання коштів у банках поступово міцнішає – майже 60% опитаних вважають за потрібне нагромаджувати заощадження в банківських установах, оскільки це дає змогу отримувати дохід у вигляді процентів за депозитами.

Головною причиною малої частки заощаджень населення у банківських установах є не лише низький рівень довіри до вітчизняної економіки. Нинішній рівень оплати праці та соціального захисту громадян України, їх низька купівельна спроможність є тими чинниками, що стримують розвиток грошових заощаджень населення, а отже, й розвиток виробництва, відтворення робочої сили, розв'язання найгостріших соціально-економічних проблем.

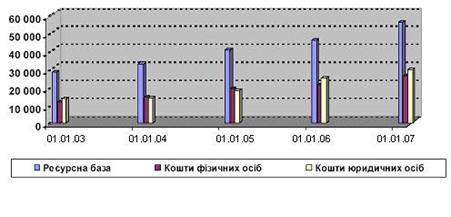

Аналізуючи стан ринку банківських послуг у аспекті залучення коштів від фізичних осіб, динаміка грошових вкладів населення за останні кілька років свідчить про зростання довіри громадян до банків і зацікавленості банкірів до збільшення частки залучених коштів населення у своїх активах (Рис. 2.5).

Рис. 2.3 Чинники, які стримують приплив грошових доходів громадян у банки (35)

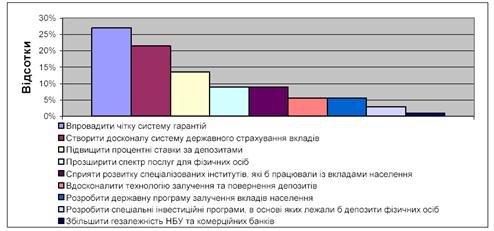

За результатами проведених досліджень, 27% респондентів нарікають на недосконалу систему гарантій за знеціненими вкладами; 20% – на непривабливість системи державного страхування вкладів (рис. 2.4).

Порівняно невелика кількість опитуваних надає перевагу спеціальним інвестиційним програмам, які базувалися б на депозитах фізичних осіб.

Рис. 2.4 Заходи для посилення припливу вкладів населення у національній валюті в банки України (35)

Рис. 2.5 Динаміка ресурсної бази банків за 2003–2007 роки (у млрд. грн.) (35)

Їх приріст за аналізований період сягнув 70,8%. При чому більша питома вага належить вкладам саме у національній валюті, що свідчить про зростання довіри громадян до національної грошової одиниці. А отже можна прогнозувати що і надалі відбуватиметься позитивний приріст вкладів населення у банках регіону (12).

Такий стан справ потребує комплексного вирішення проблеми і нового підходу як на макро рівні, де повинен здійснитися перегляд податкової політики у сфері оподаткування доходів громадян та відповідні законодавчі зміни. Так і на внутрібанківському рівні, де зміни повинні проходити у напрямку спрощення та зростання доступності операцій для фізичних осіб, а також розроблення схем ефективної співпраці з кожним клієнтом – фізичною особою та використання коштів з максимально можливою ефективністю при мінімальному рівні ризиковості цих операцій.

Підвищення довіри до банків – це актуальне завдання загальнодержавної ваги, зволікання з її вирішенням може найближчим часом відчутно загальмувати розвиток економіки країни. Тому необхідно, невідкладно вживати заходів:

· на сам перед повинні діяти самі банки створюючи нові вигідніші для вкладників пропозиції;

· потрібно підняти питання про перегляд, тої частини закону («Про податок з доходів фізичних осіб») яка стосується оподаткування доходів фізичних осіб, отриманих від депозитних операцій;

Зважаючи на необхідність підвищення рівня надійності, фінансової стійкості та конкурентоспроможності банків на внутрішньому й міжнародних ринках, необхідно вжити заходів щодо:

· підвищення рівня капіталізації банків, у т. ч. Шляхом залучення нових акціонерів, збільшення резервного фонду, результату діяльності, активізації процесів об'єднання банків, інтенсивнішого застосування процедури реорганізації банків шляхом приєднання та злиття малих і фінансове нестійких банків;

Базуючись на проведеному автором моніторингу фінансового ринку України можна виділити наступні фінансові інституції, які надають послуги маржинальної торгівлі на ринку forex: АКБ «Укрсоцбанк», АКБ «Інтеграл – банк», ТОВ «Дилінговий центр «Альпарі-Україна»», ТОВ «Телетрейд Консалтинг», ТОВ «Дилінговий центр «Trendforce»», ТОВ «Фінмаркет», ТОВ «Capital Standard», ТОВ «Компанія «Форекс»». Це є основні гравці на українському сегменті ринку forex. У таблиці 3.17 наведено порівняльну характеристику умов, за яких пропонуються даними фінансовими інституціями послуги маржинальної торгівлі.

Таблиця 2.5. Порівняльна характеристика умов надання послуг маржинальної торгівлі провідними вітчизняними фінансовими посередниками(1)

| Посередник | Мінімальна сума гарантійного депозиту | Кредитне плече | Спред |

| АКБ «Укрсоцбанк» | $200 | 1:100 | 3–20 пунктів по основних валютах |

| АКБ «Інтеграл – банк» | $200 | 1:100 | 5–10 пунктів по основних валютах |

| ТОВ «Дилінговий центр «Альпарі-Україна»» | $200 | 1:100 | 3–4 пунктів по основних валютах |

| ТОВ «Телетрейд Консалтинг» | $200 | 1:100 | 5–7 пунктів по основних валютах |

| ТОВ «Дилінговий центр «Trendforce»» | $100 | від 1:5 до 1:100 | 3 пункта по основних валютах |

| ТОВ «Фінмаркет» | $200 | від 1:1 до 1:200 | 3–5 пунктів по основних валютах |

| ТОВ «Capital Standard» | $500 | 1:100 | не більше 5 пунктів по основних валютах |

| ТОВ «Компанія «Форекс»» | $200 | 1:100 | 4–8 пунктів по основних валютах |

Відповідно до інформації наведеної в даній таблиці можна констатувати, що умови маржинальної торгівлі практично майже у всіх суб’єктів аналізу схожі. Основна відмінність полягає у кількості пунктів спреду (максимальний розрив спостерігається у АКБ «Укрсоцбанк» – 16 пунктів). Сума мінімального гарантійного депозиту практично у всіх суб’єктів становить 200 доларів США (це так званий mini forex), виключеннями є ТОВ «Дилінговий центр «Trendforce»» – 100 доларів США та ТОВ «Capital Standard» – 500 доларів США, а от кредитне плече варіюється від 1:5 до 1:200.

У силу того, що в Україні легальний вивід коштів за кордон є процедурою досить складною, дилінгові центри тими чи іншими методами змушені підстроюватися під існуючі реалії, так, на сьогодні існує чимало способів обходу законодавчих норм щодо відкриття рахунків за кордоном та переказу коштів. Проте переводячи гроші за кордон і вкриваючи прибуток від оподаткування, громадянин України змушений вступати в конфлікт із законом. Тому розраховувати на його захист у випадку несумлінного обходження з ним закордонного брокера теж не приходиться.

Займатися валютним дилінгом можна також і через українські банки. Фізичні особи, які вирішили діяти таким чином, не будуть мати проблем з українським законодавством (наприклад, у частині переказу грошей за кордон). За цією схемою клієнтські гроші не ідуть за кордон, як у дилінгових компаній, а залишаються в Україні. При такій організації торгівлі клієнт купує і продає валюту банку, а той у свою чергу проводить зворотні угоди безпосередньо з маркетмейкерами ринку forex. Для юридичних осіб цей спосіб, як і будь-який інший, за умови не вступу в конфлікт з українським законодавством, поки закритий. У випадку виникнення будь-яких фінансових проблем з банком, його вкладник законодавчо захищений від фінансових втрат з вини банківської установи. Проте, стверджувати, що така схема роботи для клієнта цілком легітимна на сьогодення не можна. Незважаючи на той факт, що діяльність банків у цій сфері регулюється рядом нормативних актів, процедура надання ними дилінгових послуг для юридичних осіб формально ніде не встановлена і не урегульована жодним законодавчим і нормативним документом

Ключовим елементом зовнішньоекономічного механізму є конкуренція між банками та небанківськими фінансово-кредитними установами, яка сприяє подальшій універсалізації банківської справи, розвитку та розширенню кола операцій та послуг, що їх може виконувати сучасний універсальний банк (37).

Валютна та фінансово-кредитна політика є складовими зовнішньоекономічної політики України. Вихідними, фундаментальними положеннями і принципами зовнішньоекономічної політики України є: забезпечення суверенітету України в світогосподарських зв’язках, гарантування її національної зовнішньоекономічної безпеки; вся розгалужена сукупність зовнішньоекономічних зв’язків повинна ґрунтуватись на суворо еквівалентному, взаємовигідному обміні, міжнародному поділі і кооперації; взаємодія із світовим господарством має спиратись на комплексну, гнучку і динамічну державну зовнішньоекономічну політику, в основі якої максимальна свобода безпосередні виробників та експортерів товарі і послуг – підприємств, фірм, банків, корпорацій тощо; відкритість економіки для широкої і взаємовигідної участі у регіональних і світових господарських і валютно-фінансових системах і структурах.

Курси валют мають першочергове значення для обміну товарами, послугами і руху капіталу між націями. Іноземна валюта купується і продається на валютному ринку за ціною, яку називають валютним (або обмінним) курсом. Якщо бути більш точним, валютний курс – це ціна на іноземну валюту в місцевій валюті, яка встановлює відповідність між доларами і британськими фунтами стерлінгів, доларами і євро і т.д. Курс для іноземної валюти базується на ціні банківських (електронних) переказів, які є найшвидшим засобом міжнародних платежів (5).

У дійсності є декілька курсів «спот» для певної валюти. Ціна банківських переказів є базовим курсом обміну. Інші засоби платежів – вексель на пред’явника та вексель на термін, як правило, продається за дисконтним курсом, нижчим від базового курсу. Знижки, пов’язані з можливими відтер мінуваннями або ризиком платежу. Порівняно з банківськими переказами, навіть здійснення платежу з використанням тратти, виставленої на банк, відправленої авіапоштою, вимагає двох-трьох днів. Протягом цього часу, дилер, який торгує іноземною валютою, може використовувати як національні гроші, заплачені за тратту, так і іноземний рахунок, на який ця тратта виставлена. Тратта на термін відкладає платіж на більш тривалий період. Знижка на певний вид іноземної валюти, скажімо, 30-денний вексель, буде залежати від поточної відсоткової ставки, оскільки, по суті, покупець векселя позичає гроші продавцеві векселя до настання терміну його погашення. Знижка у порівнянні з базовим курсом залежить також від відмінностей у ризику платежу. Через це комерційні тратти котируються нижче ніж тратти, виставлені на банк з подібним терміном погашення.

Валютний курс має особливе значення в механізмі переміщення контролю над факторами виробництва в перехідних економіках. По-перше, валютний курс забезпечує імпорт цінових пропорцій зовнішнього ринку до національної економіки. У цьому випадку він може використовуватись як антиінфляційний засіб, оскільки зумовлює зміни цін на товари і послуги, у тому числі на національних ринках з високим рівнем домінування одного чи декількох банків. По-друге, він безпосередньо впливає на конкурентоспроможність на внутрішньому і зовнішньому ринках, оскільки на його основі відбувається порівняння доходів і витрат суб’єктів господарювання. По-третє, валютний курс у цьому випадку забезпечує певний характер і рівень зовнішньоекономічної збалансованості національних господарств у цілому, співвідношення експорту та імпорту товарів, послуг, капіталів (25, c. 65).

Валютний курс у більшості країн з перехідною економікою застосовувався переважно як антиінфляційний інструмент, а не як засіб по контролю за зовнішньою збалансованістю. Це було особливо очевидно для країн, які використовували фіксований валютний курс (Чехія, Словаччина, Угорщина, Естонія, Хорватія). Але в країнах з плаваючим курсом (Албанія, Болгарія, Румунія, Латвія, Литва, Україна, Польща, Югославія, Росія) центральні банки намагались скоротити рівні знецінення і в кращому випадку зробити так, щоб темпи девальвації були нижчі темпів інфляції (62).

До валютних операцій належать: операції, пов’язані з переходом права власності на валютні цінності, за винятком операцій між резидентами у валюті