Маркетинговые исследования рынков сбыта

Актуальность исследования. В современных условиях развивающаяся рыночная экономика требует новых методов организации производства и сбыта товаров.

При плановой экономике предприятия, производя продукцию, игнорировали рынок. Это давало им возможность существовать, выпуская неконкурентоспособную продукцию. В настоящее время ситуация изменилась в корне: потребности рынка поставлены на первое место, а производство подчинено ему. Поэтому в условиях рыночной экономики от того, насколько эффективно осуществляется деятельность предприятия, зависит состояние не только самого предприятия, но состояние экономики государства и уровень благосостояния народа.

Предприятие является производителем продукции, необходимой для нормальной жизнедеятельности общества, выступает связующим звеном для всех субъектов рыночных отношений: именно предприятие является источником формирования бюджетов всех уровней.

В настоящее время российские промышленные предприятия поставлены в условия жесточайшей рыночной конкуренции не только с иностранными производителями, но и между собой.

В условиях рынка удовлетворить спрос на свою произведенную продукцию очень сложно: она должна быть конкурентоспособной. Конкурентоспособность определяется комплексом потребительских характеристик, позволяющих удовлетворить особые условия рынка. Для организаций этих условий необходим маркетинг, являющейся рыночной концепцией системного управления производственно – сбытовой деятельностью предприятия, ориентированной на максимальное удовлетворение требований существующих и потенциальных потребителей.

Маркетинг сегодня прочно вошел в сферу деятельности предприятий и организаций. Вот уже больше десяти лет в нашей стране популярность изучения рыночных законов и механизмов заслужено высока. Маркетинг и большой отечественный опыт товаропроизводителей позволяют предприятиям органично вписываться в рыночные отношения.

Первоначально под маркетингом понималась продажа товаров, для которых имелся достаточный рынок сбыта, так что усилия по сбыту в основном ограничивались работой в области распределения. По мере насыщения рынка предприятия были вынуждены проводить более систематическую работу по сбыту. Сегодня понимание маркетинга изменилось: прежде всего, это принцип поведения самого предприятия который заключается в последовательном направлении всех касающихся рынка решений на требования и нужды потребителей. С помощью затраченных усилий предприятие может при помощи комплекса специальных рыночных мероприятий получить преимущество по сравнению с конкурентами. Маркетинг и система управления понимаются в настоящее время как выражение ориентированного на рынок управленческого стиля мышления, для которого характерны творческие систематические и не редко агрессивные подходы.

Рамки маркетинга и менеджмента сегодня значительно расширились. Думаю, что недостаточно просто реагировать на развитие сложившейся вокруг предприятия обстановки, регистрировать параметры окружающей среды: предприятию необходимо изменять все свои параметры с известной долей риска на рынке в товарной продукции. Необходимо серьезно изучать потребительский спрос, разрабатывать и предлагать то, что хочет потребитель.

Управляя спросом, надо привлекательно оформлять свой продукт, интенсивно рекламировать его, используя всевозможные рекламные средства. Необходимо регулировать спрос, чтобы сделать его более равномерным в течение года или осуществить "демаркетинг товара" (т.е. уменьшить его общий уровень).

Проблема управления маркетинговой деятельностью на предприятии является сегодня очень актуальной: маркетинг – неотъемлемая категория рынка, он конкретизирует реальную деятельность предприятия по управлению спросом на результаты своей деятельности. Маркетинг как особые системы управления производства и сбыта продукции должен стать неотъемлемой частью производственной деятельности тех, кто производит и потребляет товар, кто покупает и продает его, участвуя в многогранном рыночном процессе обмена.

Несмотря на достаточно большой опыт в маркетинговой деятельности за рубежом и в нашей стране, на многих предприятиях этот механизм управления рыночным производством еще недостаточно эффективно используется, что приводит к негативным последствиям.

В развитой рыночной экономике существует множество типов предприятий, но не на одном из них нельзя обойтись без маркетинговой службы. Хотя экономисты выделяют различные пути повышения эффективности деятельности фирмы, концентрируется внимание именно на службе маркетинга, на том как специалисты этого отдела помогают предприятию повысить эффективность, а следовательно, и прибыльность фирмы. Поэтому в настоящее время в России наблюдается все больший интерес к такой дисциплине как маркетинг.

Важной функцией маркетинга является планирование, основное содержание которого состоит в разработке и реализации планов маркетинговой деятельности. Выбор целей маркетинговой деятельности, стратегий их достижения, рациональное распределение ресурсов — это те вопросы, на которые должны искать ответы предприятия и организации, работающие в условиях рынка.

Выделим следующие основные принципы маркетинга:

1. Тщательный учет потребностей, состояния и динамики спроса, рыночной конъюнктуры при принятии хозяйственных решений.

2. Создание условий для максимального приспособления производства к требованиям рынка, к структуре спроса исходя не из сиюминутной выгоды, а из долгосрочной перспективы.

3. Воздействие на рынок, на покупателя с помощью всех доступных средств, прежде всего рекламы.

Поэтому можно сформулировать четыре альтернативные цели маркетинга: максимизация потребления, максимизация степени удовлетворения потребителей, максимизация выбора потребителей, максимизация качества жизни. При этом можно выделить, что основная задача службы маркетинга заключается в том, чтобы держать курс на потребителя, постоянно следить за тем, что ему нужно, а также следить за деятельностью конкурентов, определять слабые и сильные их стороны, исходя из этого определять направление совершенствования своей деятельности, доводить эту информацию до всех других подразделений предприятия.

Это все подтверждает актуальность работы.

Целью выпускной работы является изучение организации маркетинговой деятельности Отрытого акционерного общества "НЛМК"

Для достижения этой цели необходимо решить следующие задачи:

1. Охарактеризовать роль маркетинга и его необходимость в функционировании предприятия;

2. Проанализировать маркетинговую деятельность ОАО "НЛМК"

3. Определить пути и перспективы развития маркетинговой службы на современном этапе.

Дипломная работа состоит из введения, шести глав, выводов и предложений, заключения, списка использованной литературы и приложения.

Глава 1. Анализ производственно – хозяйственной деятельности предприятия

1.1 Краткая характеристика предприятия

ОАО "НЛМК" - одна из крупнейших в мире металлургических компаний. Будучи предприятием с полным металлургическим циклом, НЛМК производит чугун, слябы, холоднокатаную, горячекатаную, оцинкованную, динамную, трансформаторную сталь и сталь с полимерным покрытием. В 2008 году Компания осуществила поставки в более чем 70 стран Европы, Южной и Северной Америки, Азии, Африки, Ближнего и Среднего Востока. Группа НЛМК производит около 15% всей российской стали.

НЛМК занимает третье место в России среди предприятий по производству стали и проката.

Основные производственные мощности находятся в Липецке, в центре европейской части России. Они расположены в 350 км от ОАО "Стойленский ГОК", являющегося основным поставщиком железорудного сырья, а также в пределах 1 500 км от ключевых потребителей продукции в России, в непосредственной близости от основных транспортных магистралей.

ОАО "НЛМК" - вертикально-интегрированная металлургическая компания, в структуру которой входят:

Сырьевые активы

ОАО "Стойленский ГОК", третий по величине производитель руды в России, ОАО "НЛМК" владеет 100% акций этой компании. В 2006 году НЛМК приобрел около 94% акций производителя кокса ОАО "Алтай-кокс", ведущего коксохимического предприятия России.

В составе НЛМК действуют ОАО "Доломит", предприятие, производящее флюсовый и конвертерный доломит, и ОАО "Стагдок", добывающее и перерабатывающее флюсовый и технологический известняк.

Прокатные мощности

В начале 2006 года компания приобрела 100% акций датского сталепрокатного предприятия DanSteel A/S. В августе 2006 года приобретена 100% доля сталепрокатного предприятия ВИЗ-Сталь в Екатеринбурге, специализирующегося на производстве электротехнической стали. Доля НЛМК и ВИЗ-Сталь на мировом рынке электротехнических сталей в 2007 году составила 9%, на внутреннем рынке - 75%.

Инфраструктура

В структуру НЛМК входит ООО "Независимая транспортная компания", которая оказывает экспедиторские услуги в части транспортировки сырья и готовой продукции НЛМК.

На собственных мощностях НЛМК вырабатывается около 43% электроэнергии потребляемой на основной производственной площадке в Липецке, и Компания стремится к увеличению этого показателя.

В число основных видов продукции Новолипецкого металлургического комбината входят передельный чугун, слябы, горячекатаная сталь, а также различные виды продукции с высокой долей добавленной стоимости, такие как холоднокатаный прокат, электротехническая сталь и другие специальные виды листового проката. НЛМК является одним из крупнейших производителей электротехнических сталей в мире, занимает лидирующие позиции в России по производству холоднокатаного, оцинкованного проката, а также стали с полимерным покрытием.

Направление деятельности

Основное предприятие полного металлургического цикла находится в Липецке, примерно в 500 км к югу от Москвы в центре Европейской части России. В его состав входит:

· Агломерационное производство с четырьмя агломашинами;

· Коксохимическое производство с четырьмя батареями (две батареи были выведены из эксплуатации в 2008 г., еще две - в феврале 2009 г.);

· Два доменных цеха с пятью доменными печами общим объемом 11.400 м3;

· Два конвертерных цеха, в состав которых входят два конвертера емкостью по 300 тонн каждый, три конвертера емкостью 160 тонн каждый, и девять УНРС: шесть криволинейного типа, одна радиального типа и две вертикального типа;

· Производство горячего проката с непрерывным широкополосным станом горячей прокатки 2000;

· Три цеха холодной прокатки, в состав которых входят два двадцати валковых стана, реверсивный стан, один непрерывный стан, полностью непрерывный стан "бесконечной прокатки".

Структура управления Новолипецким комбинатом, обеспечивает четкое разделение функций Совета директоров и Правления по стратегическому и оперативному управлению Компанией.

1.2 Обзор основных технико–экономических показателей

Ключевые показатели

Показатели * | 2008 | 2007 | 2006 | 2005 | 2004 |

| (млн.долл.США в соответствии с годовой аудированной финансовой отчетностью по US GAAP) | |||||

| ФИНАНСОВЫЕ РЕЗУЛЬТАТЫ | |||||

| Выручка от реализации продукции | 11699 | 7719 | 6046 | 4376 | 4460 |

| Валовая прибыль | 5391 | 3742 | 2971 | 2044 | 2380 |

| Операционная прибыль | 4061 | 2998 | 2243 | 1844 | 2197 |

| Прибыль до налогообложения и доли минори тарных акционеров | 3132 | 3157 | 2621 | 1892 | 2338 |

| Чистая прибыль | 2279 | 2247 | 2066 | 1381 | 1773 |

EBITDA 1 | 4538 | 3366 | 2631 | 2083 | 2379 |

Конкурентоспособность Группы НЛМК основывается на следующих преимуществах:

· Ведущий российский производитель стали с прочными позициями на внешнем рынке;

· Активы мирового класса с конкурентной себестоимостью производства;

· Существенная вертикальная интеграция с доступом к сырью и транспортной инфраструктуре;

· Одна из самых рентабельных сталелитейных компаний мира;

· Диверсификация сортамента продукции и географии основных рынков;

· Прочная основа для дальнейшего развития;

· Опытная команда менеджеров с проверенным послужным списком; и

· Приверженность экологическим и социальным стандартам.

Вертикальная интеграция является одним из ключевых элементов стратегии НЛМК, обеспечивающим снижение производственных затрат за счет доступа к сырьевым материалам и электроэнергии.

Рынки сбыта

В 2008 году Группа НЛМК поставляла металлопродукцию в более чем 70 стран мира. НЛМК поставляет свою продукцию всем промышленным секторам российской экономики - в строительстве, производстве машин и оборудования, транспортном, энергетическом и сельскохозяйственном машиностроении, производстве труб.

Сбыт осуществляется по двум каналам:

· на экспорт зарубежным потребителям через трейдинговые компании, принадлежащие компании;

· напрямую отечественным заказчикам и оптовикам.

Служба вице-президента по продажам НЛМК отвечает за разработку и внедрение политики ценообразования, а также сбыт продукции. В её состав входят также два сервисных центра в г.г. Липецке и Уссурийске.

Сбытовая политика Компании основана на развитии долгосрочных взаимоотношений с заказчиками, включая конечных потребителей, которые закупают продукцию через наших партнеров-оптовиков посредством обеспечения стабильного качества, конкурентных цен и своевременных поставок.

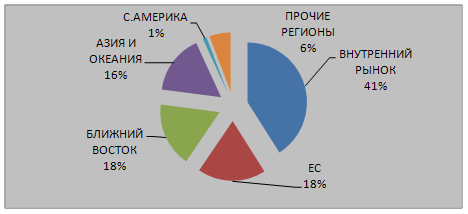

Рис.1.1. Продажи по регионам в 2008 г. (данные на основании физических объемов поставок продукции)

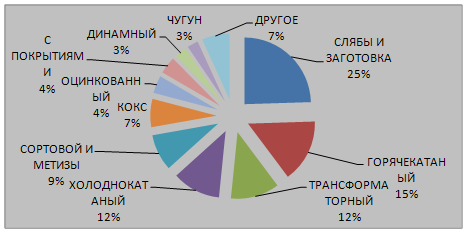

Рассмотрим в процентном отношении выручку по регионам и по видам продукции.

Выручка по регионам в 2008 г.

Выручка по видам продукции в 2008 году

Таблица 1.1 Основные технико-экономические показатели предприятия

№ п/п | Показатели | Ед. изм. | 2007год | 2008год | Абсолютное отклонение | Темп прироста, % |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 1 | Выручка от реализации продукции | млн. руб. | 154880,5 | 202102,7 | +47222,2 | +30,5 |

| 2 | Валовая прибыль | млн. руб. | 61831 | 86995,5 | +25165 | +40,7 |

| 3 | Себестоимость общая | млн. Руб. | 93 050 | 115 107 | +22 057 | +23,7 |

| 4 | Чистая прибыль, (П) | млн. руб. | 40423,9 | 71675,9 | +31252 | +44 |

| 5 | Основные производственные фонды. (ОПФ) | млн. руб. | 27796,2 | 34033,2 | +6237 | +22,4 |

| 6 | Численность ППП | Чел | 34,9 | 34,2 | -0,7 | -2 |

| 7 | Общий ФЗП с начислениями | тыс. руб. | 8794,8 | 10670,4 | +1875,6 | +21,3 |

| 8 | Средняя зарплата одного работника | руб./чел | 21000 | 26000 | +5000 | +23,8 |

| 9 | Фондоотдача | руб./руб. | 7,3 | 4,6 | -2,7 | -37 |

| 10 | Фондоемкость | руб./руб. | 0,14 | 0,22 | +8 | +60 |

| 11 | Рентабельность продукции | % | 35 | 26 | -9 | -26 |

| 12 | Рентабельность производства | % | 43 | 40 | -3 | -9 |

| 13 | фондовооружённость | тыс.руб/ чел. | 795 | 995 | +200 | +25 |

Выручка от реализации увеличилась примерно на 30%, валовая прибыль – на 41%, общая себестоимость и основные производственные фонды увеличились соответственно на 59 и 22%.

Общий фонда заработной платы, средняя заработная плата увеличились на 23,8%.

Фондоёмкость увеличилась на 60%, а рентабельность и производства и продукции уменьшились соответственно на 26 и 9 %.

Чистая прибыль увеличилась на 44%.

Численность персонала уменьшилась на 2%.

Фондоотдача также уменьшилась на 37% по сравнению с прошлым годом.

Глава 2. Анализ и диагностика финансово- хозяйственной деятельности

2.1 Аналитическая группировка и анализ статей актива баланса

Анализ финансового состояния предприятия начинается с изучения динамики и структуры имущества предприятия и источников его формирования. Следует сгруппировать статьи баланса в отдельные специфические группы (составить агрегированный баланс). Это позволяет провести анализ упорядоченно и в то же время избежать излишней детализации. Для группировки статей баланса и проведения расчетов рекомендуется составить таблицы 2.1 и 2.2.

Таблица 2.1 - Аналитическая группировка и анализ статей актива баланса

| Актив баланса | 2007 г. | 2008 г. | Изменение, руб., +, - | Темп роста, % | ||

| тыс. руб. | % | тыс. руб. | % | |||

| Имущество - всего | 224349,252 | 100 | 327949,551 | 100 | 103600,299 | 46 |

| 1. Внеоборотные активы | 155063,363 | 69 | 193025,170 | 29,5 | 37961,807 | 24,5 |

| 2. Оборотные активы | 69285,889 | 31 | 134924,381 | 70,5 | 65638.492 | 9,4 |

| 2.1. Материальные оборотные средства (запасы) | 30424,821 | 13,6 | 81400,416 | 42,6 | 50975,595 | 167,5 |

| 2.2. Дебиторская задолженность | 38207,290 | 17 | 52909,025 | 26,6 | 14701,735 | 38,5 |

| 2.3. Денежные средства | 653,778 | 7,4 | 614,940 | 1,3 | -38.838 | -60,9 |

1. В балансе предприятия (ОАО НЛМК) преобладают внеоборотные активы (69 % на начало 2008 года и 58 % на начало 2009 года), к концу отчётного периода их доля в имуществе предприятия увеличилась, темп роста составил 24%.

2. В оборотных активах на начало периода преобладает дебиторская задолженность. В начале 2008 года их доля в имуществе НЛЗК составила 17%. К началу 2009 года доля несколько снизилась, темп снижения составил 16,1%. что не может явиться причиной неплатёжеспособности предприятия к концу отчётного периода.

3. К концу отчетного периода наблюдается преобладание материальных активов (24,8%)

4. Внеоборотные активы увеличились, а денежные средства уменьшились к концу 2008 года,

2.2Аналитическая группировка статей пассива баланса

Таблица 2.2 - Аналитическая группировка статей пассива баланса

| Пассив баланса | 2007 г. | 2008 г. | Изменение, руб., +,- | Темп роста, % | ||

| тыс. руб. | % | тыс. руб. | % | |||

| Источники имущества – всего | 224349,252 | 100 | 327949,55 | 100 | 103600,299 | 46 |

| 1. Собственный капитал | 181724,454 | 81 | 232424,04 | 71 | 50699,587 | 28 |

| 2. Заемный и привлеченный капитал | 42624,798 | 19 | 95525,510 | 29 | 52900,712 | 124 |

| 2.1. Долгосрочные обязательства | 16344,046 | 7,3 | 50216,986 | 15 | 33872,940 | 207 |

| 2.2. Краткосрочные кредиты | 5074,904 | 2,3 | 18994,272 | 5,8 | 13919,368 | 274 |

| 2.3. Кредиторская задолженность и прочие краткосрочные пассивы | 21205,848 | 9,4 | 26314,252 | 8,2 | 5108,404 | 24 |

За отчётный период источники средств увеличились, темп роста составил 46%

Ÿ В источниках средств преобладает собственный капитал (81 % в начале 2008 года и 71% в начале 2009 года. К началу 2009 его доля немного уменьшается, но не настолько, чтобы повлиять на финансовое состояние предприятия);

Ÿ В заёмном и привлечённом капитале на начало 2008 года большую часть составляла кредиторская задолженность и прочие краткосрочные пассивы (9,4%), долгосрочные обязательства составили 7,3 %.

Ÿ К началу 2009 года большую часть составляли уже долгосрочные обязательства, которые увеличили свою долю в имуществе с 7,3% до 15%. Кредиторская задолженность к 2009 году составила 8.2 % от всего имущества.

2.3 Оценка типа финансовой ситуации

Оценка типа финансовой ситуации проводится на основе балансовой модели:

F + EM + EP = CC + CD + C K + CP

где F - стоимость внеоборотных активов (с. 190); - 155063363 руб., 193025170 руб.

EM - стоимость производственных запасов (с. 210 + 220); 25172213 руб. 31335658 руб.

EP - денежные средства, краткосрочные финансовые вложения, дебиторская задолженность и прочие оборотные активы (с. 230 + 240 + 250 + 260 + 270);44113676 руб. 103588723 руб.

CC - источники собственных средств (с. 490);181724454 руб. 52697 руб.

CD - долгосрочные обязательства (с. 590);16344046 руб. , 50216986.руб.

CK - краткосрочные займы и кредиты (с. 610);5074904 руб. 18994272, руб.

CP - кредиторская задолженность и прочие краткосрочные пассивы (с. 690 – 610).21205848руб. , 26314252 руб.

Учитывая, что собственные средства и долгосрочные кредиты направляются в основном на формирование внеоборотных активов, балансовую модель преобразуют:

EM + EP = ((CC + CD) - F) + (CK + CP)

31335658 + 103588723 = ((232424041 + 50216986) – 193025170) + (18994272 + 26314252)

EC = 198068500 тыс.руб. , 282641027 руб.

CO = -1551428 руб. , -5704057 руб. (стр.620-(230+240)

Показатель EC, равный (CC+CD) – Fназывают собственными оборотными средствами. Он отражает величину источников собственных средств, оставшихся в распоряжении предприятия после полного обеспечения внеоборотных активов. Этот остаток находится в мобильной форме и может быть направлен на формирование оборотного капитала (в первую очередь, производственных запасов).

Из преобразованной балансовой модели следует, что при EM![]() EC(полной обеспеченности запасов собственными источниками финансирования) будет выполняться условие платежеспособности предприятия EP

EC(полной обеспеченности запасов собственными источниками финансирования) будет выполняться условие платежеспособности предприятия EP![]() CK+CP (денежные средства, краткосрочные финансовые вложения и прочие оборотные активы полностью покроют краткосрочную задолженность)

CK+CP (денежные средства, краткосрочные финансовые вложения и прочие оборотные активы полностью покроют краткосрочную задолженность)

Таблица 2.3 – Исходные данные для оценки типа финансовой ситуации

| Показатели | Условное обозначение | Значение, тыс.руб. | |

| 2007 г. | 2008 г. | ||

| 1. Стоимость внеоборотных активов | F | 155063,363 | 193025,170 |

| 2. Стоимость запасов | EМ | 25172,213 | 31335,658 |

| 3. Денежные средства, краткосрочные вложения, дебиторская задолженность и прочие оборотные активы | EР | 44113,676 | 103588,723 |

| 3. Источники собственных средств | CС | 181724,454 | 232424,041 |

| 5. Долгосрочные обязательства | CD | 16344,046 | 50216,986 |

| 6. Краткосрочные займы и кредиты | CK | 5074,904 | 18994,272 |

| 7. Кредиторская задолженность и прочие краткосрочные пассивы | CP | 21205,848 | 26314,252 |

| 8. Собственные оборотные средства | EC = CС+CD-F | 43005,137 | 89615,857 |

| 9. Сумма источников средств, ослабляющих финансовую напряженность | СO | -1551,428 | -5704,057 |

Таблица 2. 4 – Оценка типа финансовой ситуации на предприятии

| Тип финансовой ситуации | Соответствует условию | 2007 г., тыс.руб. | 2008 г, тыс. руб. | ||

| Абсолютная устойчивость | EM < EC + CK | 25172,213 | 203143,404 | 31335,658 | 47258,37 |

| Нормальная устойчивость | EM " EC + CK | 25172,213 | 203143,404 | 31335658 | 47258,34 |

| Неустойчивое финансовое состояние | EM | 25172,213 | 46528,613 | 31335658 | 102906,0 |

| Кризисное финансовое состояние | EM > EC + CK + CO | 25172,213 | 46528,613 | 31335,658 | 102906,0 |

1. в 2007 году завод находился в неустойчивом финансовом состоянии , поскольку стоимость собственных запасов была меньше суммы собственных средств, т.е. денежные средства предприятия не могли покрыть краткосрочную кредиторскую задолженность даже за счёт привлечения источников, ослабляющих финансовую неустойчивость, т.е. предприятие не являлось платёжеспособным.

2. В 2008 году мы наблюдаем несколько иную ситуацию. Хотя третье равенство осталось в силе, выполняется равенство первое, когда материальные запасы меньше собственных средств предприятия, т.е. по результатом конца года предприятие приобрело платёжеспособность и абсолютную финансовую устойчивость.

3. Таким образом, на лицо тенденция оздоровления финансового состояния предприятия за счёт снижения материальных запасов и увеличения собственных средств. Как можно видеть, источники собственных средств пополнились за счёт увеличения собственных средств и уменьшения дебиторской задолженности. Вообще дебиторская задолженность – бич всех предприятий металлургии и машиностроительного комплекса, поэтому очень хорошо, что руководству НЛМК удалось справиться с ней и уменьшить на 46476 тыс. руб.

2.4Расчет коэффициентов устойчивости

В системе относительных показателей финансовой устойчивости предприятия выделяют ряд коэффициентов, которые следует рассчитывать на начало и конец анализируемого года и рассматривать в динамике.

1. Определяющее значение среди показателей рыночной устойчивости занимает коэффициент автономии (k1), характеризующий долю источников собственных средств в общем объеме капитала. Оптимальное значение коэффициента – не ниже 0,7-0,8, минимально допустимое – не ниже 0,5. Рассчитывается k1 по формуле:

![]()

где В - валюта (итог) баланса.

2. Коэффициент автономии дополняется коэффициентом соотношения заемных и собственных средств (k2), который показывает, какая часть деятельности предприятия осуществляется за счет заемных средств. Нормальное соотношение заемных и собственных средств – не выше 1.Определяется k2 по формуле:

![]()

3. Существенной характеристикой устойчивости финансового состояния является коэффициент маневренности (k3), показывающий, какая часть собственных средств предприятия находится в мобильной форме, позволяющей относительно свободно маневрировать этими средствами. Рассчитывается k3 по формуле:

.

.

Высокие значения коэффициента маневренности положительно характеризуют финансовую устойчивость предприятия. Оптимальное значение – не ниже 0,3.

4. Коэффициент обеспеченности запасов собственными источниками формирования (k4), рассчитывается по формуле:

![]()

Нормальное значение коэффициента – не меньше 0,5 - 0,7.

5. Степень иммобилизации (связывания) оборотных средств в расчетах характеризует показатель доли дебиторской задолженности в имуществе предприятия (k5), который рассчитывается по формуле:

![]()

где EDZ - сумма дебиторской задолженности (с.230 + с. 240) баланса. Допустимым значением показателя считается величина не более 0,1.

Расчет коэффициентов рекомендуется провести в таблице 5.

Анализ коэффициентов финансовой устойчивости заключается в проверке соответствия их фактических значений нормативным (рекомендуемым) и оценке динамики коэффициентов. На основании проведенного анализа формулируется вывод, в котором характеризуется финансовая устойчивость предприятия и ее динамика.

Таблица 2.5 – Коэффициенты финансовой устойчивости

| Показатели | Значение показателя | Изменение, +, - , тыс.руб | ||

| Рекомендуемое | Фактическое. Тыс.руб. | |||

| 2007 г. | 2008 г. | |||

| 1. Стоимость запасов | EМ | 267550 | 222673 | 44877 |

| 2. Сумма дебиторской задолженности | EР | 69901 | 138891 | 68990 |

| 3. Источники собственных средств | CС | 38880 | 52697 | 13817 |

| 4. Долгосрочные обязательства | CD | 55895 | 9419 | -46476 |

| 5. Краткосрочные кредиты и займы | CK | 117974 | 236620 | 118646 |

| 6. Кредиторская задолженность | CP | 282646 | 223018 | -59628 |

| 7. Имущество (капитал) предприятия | - | 11302 | 11302 | 0 |

| 8. Коэффициент автономии | не ниже 0,5 | 0,078 | 0,1 | 0,023 |

| 9. Коэффициент соотношения заемных и собственных средств | не выше 1 | 11,74 | 8,9 | -2,8 |

| 10. Коэффициент маневренности | не ниже 0,3 | 1 | 1,2 | 0,2 |

| 11. Коэффициент обеспеченности запасов собственными источниками формирования | не меньше 0,5 - 0,7 | 7,9 | 9 | 1,1 |

| 12. Доля дебиторской задолженности в имуществе | не более 0,1 | 0,1 | 0.1 | 0 |

1.из таблицы 2.5 видим, что только коэффициент манёвренности в норме в начале 2008 года, и в начале 2009 года, его значение к концу 2008 года увеличилось (налицо тенденция повышения манёвренности капитала)

Это говорит о том, что часть собственных средств предприятия находится в мобильной форме, позволяющей относительно свободно маневрировать этими средствами. Высокие значения коэффициента маневренности положительно характеризуют финансовую устойчивость предприятия.

2. все остальные коэффициенты тоже в норме, есть изменения в динамике коэффициента автономии и коэффициента соотношения собственных и заёмных средств ( первый из них увеличивается на 0,2, что говорит об увеличении доли собственных средств в общем объёме капитала, второй увеличивается на 0,2 , что показывает увеличение доли заёмных средств в деятельности предприятия).

3. Коэффициент обеспеченности запасов собственными источниками формирования увеличился , а доля дебиторской задолженности в имуществе осталась без изменений.

4. таким образом, по относительным показателям финансового состояния предприятия мы видим, что предприятие находится в устойчивом финансовом положении, коэффициенты финансовой устойчивости в норме и имеют положительную тенденцию в динамике.

2.5Анализ ликвидности активов

Платежеспособность предприятия анализируется в краткосрочной и долгосрочной перспективе. Оценка способности погашать краткосрочные обязательства (платежеспособность в краткосрочной перспективе) проводится на основе анализа ликвидности активов. Оценка способности расплачиваться по всем видам обязательств (платежеспособность в долгосрочной перспективе) проводится на основе анализа ликвидности баланса.

Анализ ликвидности активов позволяет оценить способность предприятия своевременно погашать краткосрочные обязательства. Для такой оценки рассчитываются следующие показатели.

1.Коэффициент абсолютной ликвидности,(Ка). Позволяет оценить способность предприятия погашать краткосрочную задолженность за счет денежных средств и краткосрочных финансовых вложений. Рассчитывается как отношение величины наиболее ликвидных активов к сумме наиболее срочных и краткосрочных обязательств (кредиторская задолженность, краткосрочные кредиты и прочие краткосрочные пассивы):

![]()

Предельное значение Ка – не менее 0,2-0,25.

2. Критический коэффициент ликвидности (промежуточный коэффициент покрытия), ККЛ. Отражает платежные возможности предприятия при условии полного использования денежных средств, краткосрочных финансовых вложений и своевременного погашения дебиторской задолженности. При расчете данного коэффициента в числитель добавляется (по сравнению с методикой расчета Ка) дебиторская задолженность:

![]()

Предельное значение ККЛ – не менее 0,7 - 0,8.

3. Общий коэффициент покрытия (или коэффициент текущей ликвидности), КТЛ.

Коэффициент текущей ликвидности показывает платежные возможности предприятия при условии полного использования денежных средств и краткосрочных финансовых вложений, своевременного проведения расчетов с дебиторами и благоприятной реализации готовой продукции, а также продажи в случае необходимости части элементов материальных оборотных средств.

Коэффициент текущей ликвидности равен отношению суммы всех оборотных средств предприятия к величине его краткосрочных обязательств:

![]()

Минимальное значение КТЛ – не меньше 1, оптимальное – не меньше 2- 2,5.

Таблица 2.6 – Анализ ликвидности активов

| Показатели | Значение показателя | Изменение , +,-, тыс.руб. | ||

| Рекомендуемое | Фактическое, тыс.руб. | |||

| 2007 г. | 2008 г. | |||

1. Денежные средства и краткосрочные финансовые вложения (наиболее ликвидные активы, А1) | - | 21479,806 | 71713,473 | 50233,667 |

2. Дебиторская задолж Подобные работы:

Актуально:

| ||||