Роль минерально-сырьевого комплекса в экономике России

К. А. Ситро, М. А. Ягольницер, кандидаты экономических наук, Институт экономики и организации промышленного производства СО РАН, Новосибирск

Современное состояние минерально-сырьевого комплекса

Минерально-сырьевой комплекс России до 90-х годов развивался как составная часть единого союзного комплекса. Распад СССР привел к разделению комплекса на части. Комбинаты, добывающие руды, оказались оторванными от предприятий переработки и обогащения первичного сырья. Так, руды Сарылахского золото-сурьмяного месторождения, расположенного в Якутии, в советские времена обрабатывались в Киргизии, на Кадамжае. Сейчас кооперация прекратилась. Оторванными от сырьевой базы оказались и многие другие предприятия по производству металлов, так как все главные мощности по переработке свинцово-цинковых руд, например, были сосредоточены в Казахстане. А весь Южно-Уральский металлургический район остался без гарантированных поставок железных руд.

Приватизация отдельных металлургических предприятий, являющихся звеньями единой технологической цепочки, привела к разрушению связей. Все стадии технологических цепочек стали независимыми производителями. Эти связи не восстановлены и по сей день. Вместе с тем почти все добывающие предприятия за рубежом интегрированы в крупные компании, включающие мощности по добыче и обогащению руд, производству металлов и их обработке.

Разрыв экономических и технологических связей привел к структурной деформации всей постсоветской экономики. Этот перекос усугубился стремительным удорожанием энергетических ресурсов и перевозок и привел в результате к ценовому диспаритету. Как следствие, рентабельность производства многих видов рудного и нерудного сырья оказалась отрицательной, что в сочетании с гиперинфляцией, фискальным давлением государства и неплатежами привело к остановке производства.

Менеджмент предприятий, материально-техническая база минерально-сырьевого комплекса не были подготовлены к работе в рыночных условиях. Низкая конкурентоспособность по ряду металлов, непродуманная и неэффективная налоговая система, которая в условиях гиперинфляции начала 90-х годов оставила предприятия отрасли без оборотных средств, не позволили своевременно привлечь реальные инвестиции.

Поэтому с переходом к рыночным отношениям картина оказалась безрадостной. Полезные ископаемые сняли с государственного баланса на 20-60% как нерентабельные. В период с 1993 по 1998 гг. закрыты десятки рудников и горнообогати-тельных комбинатов по добыче олова, вольфрама, свинца и цинка, меди, редких металлов, главным образом в удаленных районах Сибири и Дальнего Востока. В результате загрузка предприятий металлургии все больше и больше зависит от импорта минерального сырья. Многие отечественные месторождения не выдержали ценовой конкуренции на мировом рынке.

Высокая себестоимость отечественной минеральной продукции связана с более низким по сравнению с конкурентами качеством минерально-сырьевых ресурсов целого ряда полезных ископаемых. К тому же добыча многих из них осложняется географическими, геологическими и природно-климатическими условиями, а также несовершенной технологией извлечения. С развалом единой геологической службы и системы отраслевых научно-исследовательских учреждений стало невозможным внедрение достижений научно-технического прогресса в производство.

Ситуация усугубляется высокими рисками. Экономические и финансовые риски горнорудный сектор делит с металлургическим: как правило, цены на руды и концентраты устанавливаются и изменяются пропорционально мировым ценам на металлы. Геологическим рискам, связанным с неподтверждением объемов запасов полезных ископаемых, конфигурацией рудного тела, среднего содержания полезных компонентов в руде и т. д., подвержены рудники и ГОКи. А добыча полезных ископаемых - процесс капиталоемкий и длительный по срокам реализации проектов. Зачастую он связан с проблемами создания не только технологической, но и социальной инфраструктуры: многие предприятия минерально-сырьевого комплекса являются градообразующими.

Возьмем, например, топливно-энергетический комплекс (ТЭК) - одну из наиболее значимых составляющих минерально-сырьевого комплекса. Доля ТЭК в объеме промышленного производства достигает сегодня 30%, в объеме ВВП - 15%, в экспортном балансе страны- более 40%. ТЭК оказывает существенное влияние на формирование бюджета страны и его региональную структуру. Отрасли данного комплекса тесно связаны со всеми отраслями экономики России, имеют большое районообразующее значение, создают предпосылки для развития топливных производств и служат базой для формирования промышленных, включая электроэнергетические, нефтехимические, углехи-мические, газопромышленные комплексы.

По объему производства, потребления и внешнеторговому обороту черные, цветные и редкие металлы, а также первичная продукция из них занимают второе место после топливно-энергетических ресурсов. Несмотря на существенное сокращение в 90-е годы производства металлов, железные руды и первичная продукция черной металлургии, алюминий, никель, медь остаются наиболее важной статьей экспорта страны. Металлургические грузы составляют около 35% грузооборота отечественных железных дорог, черная и цветная металлургия расходуют 25% ресурсов топлива и энергии, потребляемых промышленностью России. Крупные металлургические предприятия имеют большое районооб-разующее значение. При их возникновении формируется ряд взаимосвязанных отраслей - электроэнергетика, химическая промышленность, производство строительных материалов, металлоемкое машиностроение, разнообразные сопутствующие отрасли и, конечно же, транспорт.

Экспортная ориентация минерально-сырьевого комплекса

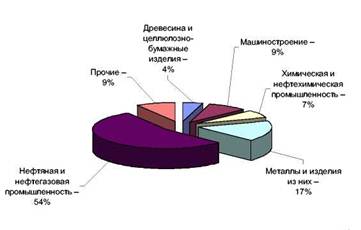

После либерализации внешней торговли нишу на мировом рынке сразу же нашли конкурентоспособные российские товары - энергоносители, металлы, удобрения. В условиях падения внутреннего спроса это в значительной степени определило динамику и структуру производства как в отраслях-экспортерах, так и в целом по промышленности. Сейчас в общем объеме российского экспорта преобладает продукция топливно-энергетических отраслей и металлургического комплекса (рис. 1).

В общем объеме экспорта высокой остается доля нефти и природного газа, а также продукции черной и цветной металлургии, химической и нефтехимической промышленности (табл. 1).

Экспортеры во многом обеспечили посткризисный экономический рост и пополнение государственного бюджета. Лидером списка экспортеров является РАО «Газпром» (табл. 2), чья доля составляет более 12% во всем товарном экспорте страны. Среди наиболее динамичных экспортеров числятся нефтяная и нефтегазовая промышленность.

Рис. 1. Структура российского товарного экспорта в 2000 г., %

Источник: ТОП 100 российских экспортеров//Эксперт. 2001. № 27.

Таблица 1

Доля экспорта в объеме производства промышленной продукции, %

| Отрасль | 1997 | 1998 | 1999 |

| Электроэнергетика | 2,2 | 2,4 | 3,1 |

| Нефтедобыча | 46,5 | 49,4 | 47,9 |

| Нефтепереработка | 22,2 | 19,6 | 20,7 |

| Газовая | 40,4 | 40,0 | 38,8 |

| Угольная | 8,3 | 8,2 | 7,8 |

| Черная металлургия | 44,2 | 42,4 | 39,4 |

| Цветная металлургия | 82,3 | 81,1 | 80,9 |

| Химическая и нефтехимическая | 37,3 | 39,9 | 39,5 |

| Машиностроение и металлообработка | 7,5 | 8,7 | 9,4 |

| Лесная, деревообрабатывающая и целлюлозно-бумажная | 38,4 | 40,3 | 41,1 |

| Легкая | 7,3 | 6,0 | 6,4 |

| Пищевая | 4,5 | 4,3 | 4,4 |

| Источник: Российский статистический ежегодник: стат. сб./Госкомстат России. М, 2000. | |||

Таблица 2

Список 20 крупнейших российских экспортеров (по объему экспорта в 1999-2000 гг.)

| № 2000 г. | Название предприятия (регион) | Отрасль | Объем экспорта за год, млн дол. | Количество стран-импортеров | |||

| 1999 | 2000 | ||||||

| 1 | «Газпром»* | Нефтяная и нефтегазовая | 10409,4 | 15933,1 | 21 | ||

| 2 | НК «ЛУКойл»* | Нефтяная и нефтегазовая | 2931,0 | 5713,8 | 35 | ||

| 3 | НК «ЮКОС»* | Нефтяная и нефтегазовая | 2548,2 | 5247,5 | 35 | ||

| 4 | Тюменская нефтяная компания* | Нефтяная и нефтегазовая | 1236,3 | 3477,5 | 26 | ||

| 5 | «Татнефть» (Татарстан) | Нефтяная и нефтегазовая | 953,4 | 2629,5 | 20 | ||

| 6 | «Норильский никель» * | Цветная металлургия | 1835,5 | 2246,9 | 10 | ||

| 7 | «Русский алюминий»* | Цветная металлургия | 2451,1 | 2161,6 | 17 | ||

| 8 | «Сургутнефтегаз»* | Нефтяная и нефтегазовая | 750,6 | 1700,5 | 10 | ||

| 9 | «Сибнефть»* | Нефтяная и нефтегазовая | 950,1 | 1699,9 | 27 | ||

| 10 | НК «Роснефть»* | Нефтяная и нефтегазовая | 752,6 | 1294,5 | 12 | ||

| 11 | «Северсталь» (Вологодская обл.) | Черная металлургия | 875,5 | 1067,1 | 91 | ||

| 12 | НГК «Славнефть»* | Нефтяная и нефтегазовая | 480,1 | 1018,1 | 14 | ||

| 13 | «Алроса» («Алмазы России - Саха») (Республика Саха) | Цветная металлургия | 730,3 | 877,4 | 8 | ||

| 14 | ОАО «Новолипецкий металлургический комбинат» (Липецкая обл.) | Черная металлургия | 619,0 | 866,0 | 71 | ||

| 15 | АНК «Башнефть»* (Башкирия) | Нефтяная и нефтегазовая | 639,9 | 858,7 | 15 | ||

| 16 | ОАО «Магнитогорский металлургический комбинат» (Челябинская обл.) | Черная металлургия | 679,0 | 849,2 | 67 | ||

| 17 | «Онако»* (Оренбургская обл.) | Нефтяная и нефтегазовая | 413,5 | 681,6 | 11 | ||

| 18 | «Сиданко»* | Нефтяная и нефтегазовая | 331,7 | 662,3 | 9 | ||

| 19 | «Итера»* | Нефтяная и нефтегазовая | 1252,5 | 657,1 | 8 | ||

| 20 | ТВЭЛ* | Машиностроение | 362,0 | 571,0 | 12 | ||

* Компании-холдинги, консолидированные данные по всем предприятиям холдинга.

Источник: Эксперт. 2001. № 27. С. 74-75.

О потенциале экспортоориентированных предприятий можно судить также по косвенным показателям активности продвижения товара на внешние рынки, географии поставок. Антидемпинговые процессы, происходящие в настоящее время во многих странах мира, ограничили возможности для экспорта российского металла, и теперь российским металлургам приходится продавать свою продукцию чуть ли не в розницу. Наиболее широкая география поставок черного металла (91 страна) - у ОАО «Северсталь».

Ресурсная ориентация российского экспорта обусловлена низкой конкурентоспособностью продукции машиностроения и перерабатывающих отраслей, а также снижением спроса на сырье внутри страны. В результате экономика России оказалась зависимой от экспорта узкого круга товаров, прежде всего топливно-сырьевой группы, и от импорта целого ряда жизненно важных продуктов, таких как продовольствие, медикаменты, импортные компоненты для отечественного производства.

Таким образом, изменения внешнего спроса на ресурсы оказывают негативное влияние на внутренний потребительский и инвестиционный спрос в России. С другой стороны, увеличиваются диспропорции между конечным спросом на ресурсы и производством, так как при критическом сокращении капитальных вложений и государственных закупок конечный спрос определяется в основном экспортом.

Разрушительное воздействие энергетических монополий на национальное производство сужает внутренний рынок, что компенсируется усиливающейся ориентацией топлив-но-сырьевого комплекса на внешних потребителей. Эта ориентация проявляется как в прямой форме - экспорт газа, нефти и нефтепродуктов, так и в косвенной (для производителей электроэнергии и тепла) - экспорт энергоемких изделий основной химии, металлургии, промышленности строительных материалов. Ценовое давление и ориентация на вывоз - вот главные факторы, определяющие самодостаточность отраслей топливно-энергетического комплекса.

В металлургическом комплексе наблюдается жесткая дифференциация предприятий: крупные открытые акционерные общества - Магнитогорский, Новолипецкий и Орско-Халилов-ский металлургические комбинаты, «Северсталь», Братский и Красноярский алюминиевые заводы и др. открыли для себя внешние рынки. И естественно, что снижение платежеспособного спроса российских потребителей повлекло сокращение присутствия этих гигантов на внутреннем рынке. Предприятия спецметаллургии и дальнейшего передела остались не только без заказов, но и без сырья. Внутреннее потребление металла сильно упало. Отрасль превратилась в анклав, слабо связанный с остальной российской экономикой. Это подтвердилось в 1997-1998 гг., когда кризис финансового рынка и банковской системы страны практически не отразился на ситуации в российской металлургии. Фактически металлургический комплекс страны включен в независимую систему финансирования, которую образуют и зарубежные кредиторы, толлингеры, «карманные» банки и т. д. Дискуссия 1999 г. по вопросу толлинга показала, что эффективность наиболее устойчивой подотрасли металлургии - алюминиевой промышленности - в значительной степени определяется не состоянием производства, а использованием особых финансовых условий.

Вопреки распространенному мнению, конкурентоспособность основной массы российских сталелитейных компаний на рынках Юго-Восточной Азии, Ближнего и Среднего Востока, Америки условная. Если внутренние цены на сырье, транспорт и энергию поднимутся до мировых, можно прогнозировать падение российского экспорта по следующим причинам.

Во-первых, большая часть крупных комбинатов расположена в центре России, то есть до портов - тысячи километров. А иностранцы давно строят комбинаты возле портов. И с этой диспропорцией придется мириться: во времена СССР комбинаты строились в расчете на внутренний спрос, возле огромных строек и военных заводов.

Во-вторых, наши комбинаты за редким исключением очень старые, например, Кузнецкий меткомбинат. Более половины выплавляемой на нем стали производится в мартеновских печах.

По указанным причинам при прочих равных мы проигрываем в себестоимости. Это повлечет сокращение российского экспорта. Действительно, ведь дефицит металла международным рынкам не грозит: текущие поставки распределены по всему миру и могут быть восполнены за счет выведения местных производств на полную мощность. Сохранить конкурентоспособность сталелитейные компании смогут лишь в результате контроля над основными статьями издержек.

Группа «ЕвразХолдинг» для решения данной задачи приобрела достаточно крупные пакеты акций компании «Куз-нецкуголь», шахты «Распадская» и некоторых других. Тем самым практически не только «закрыла» свою потребность в коксе и углях для его производства, но и нормализовала закупочную политику. Примерно так же обстоит дело и с железорудным сырьем. Покупка 21 % акций ОАО «Иркутскэнерго» позволяет «Русскому алюминию» влиять на цену электроэнергии, реализуемой Братской ГЭС БрАЗу.

В холдинг «Северсталь» помимо одноименного металлургического комбината входят сырьевые компании ОАО «Карельский окатыш» и Оленегорский ГОК, а также Череповецкий сталепрокатный завод (ЧСПЗ), транспортная компания «Северстальтранс», несколько страховых компаний, Меткомбанк, Коломенский машиностроительный завод и автомобильный завод УАЗ.

Анализ состояния экспорта позволяет сделать следующие основные выводы.

В условиях тотальных неплатежей экспорт, безусловно, был гарантией финансовой состоятельности. Однако даже в среднесрочной перспективе ориентация только на международные рынки становится существенным фактором риска. Примером тому - нефтяная отрасль. Наиболее удачным для российского экспорта за все десятилетие реформ был 2000 г. Объем его вырос по сравнению с 1999 г. на 43,1% и впервые превысил 100 млрд дол. Основой нашего благополучия стал рост мировых цен на сырьевые товары, и прежде всего на нефть. Стоимостной объем российского экспорта продукции топливно-энергетического комплекса за счет увеличения цен возрос по сравнению с 1999 г. на 71% и лишь на 5% - за счет роста его физического объема.

В структуре экспорта остается и, по-видимому, еще долгое время будет сохраняться высокая доля сырья и топливно-энергетических ресурсов при более низкой доле перерабатывающих отраслей. По прогнозу на 2005 г. добыча газа вырастет на 11,6% по отношению к 1998 г., а доля его экспорта составит 32,8%. Соответственно добыча нефти, включая газовый конденсат, вырастет на 5,6%, а доля ее экспорта составит 41,4%; угля - на 17,6%, при экспорте 7,7%; производство автомобильного бензина - на 41,3%, при экспорте 21%; дизельного топлива - на 32,5%, при экспорте 45,1% и т. д.

Минерально-сырьевой комплекс в структуре межотраслевых взаимодействий

Никакая страна не может быть конкурентоспособной во всех сферах деятельности одновременно. Богатейшая сырьевая база России способна послужить основой для интеграции многих важнейших отраслей, например машиностроения, химической промышленности, транспортного оборудования. В последние годы наблюдается укрепление производственных связей, интеграция разных ступеней производства. Началось межотраслевое объединение предприятий по технологическим цепочкам вокруг топливно-энергетических компаний.

Давайте посмотрим, что происходит?

В 2000 г. в результате многократно возросших доходов от экспорта нефти и нефтепродуктов народное хозяйство России перешло на новую, инвестиционную фазу подъема. Если в 1999 г. нефтяной сектор обеспечивал 20% всех совокупных финансовых поступлений в экономику, то в 2000 г. этот вклад возрос до 30%. Удачно сложившаяся конъюнктура мирового рынка энергоресурсов обеспечила рост прибылей в других отраслях. По объемам инвестирования (более 22% в 2000 г.) топливная промышленность значительно превзошла даже сферу жилищно-коммунального строительства (16%), ранее привлекавшую самые масштабные инвестиции. Нефтяная отрасль выступает инвестиционным мультипликатором для всей промышленности. Во многом благодаря ей заработали машиностроительные предприятия по производству нефтяного оборудования, комплектующих и оснастки. В ряду динамично развивающихся отраслей-инвесторов последнего времени определились черная и цветная металлургия, а также газовая промышленность.

Инвестиции сырьевых отраслей вызывают мощный мультипликативный эффект «разогрева» внутреннего производственно-технического спроса и оживления деловой активности. Производственно-инвестиционный потенциал ТЭК традиционно ориентируется на внутренние ресурсы. Буровые установки, тракторы, бульдозеры, грейдеры и цистерны отечественного производства пользуются повышенным спросом и у нефтяников.

Вот несколько примеров. Одним из крупнейших игроков на рынке нефтехимии стала компания «Татнефть», которой правительство Татарстана передало в управление шинный завод в Нижнекамске. В 2000 г. «Татнефть» приобрела Ефремовский завод синтетических каучуков. В конце 1999 г. в нефтехимию пришел и «ЛУКойл», дочерняя структура которого «ЛУКойл-Нефтехим» включает компании «Ставролен», «Саратоворг-синтез» и «Ставропласт». Башкирская топливная компания купила «Баш-нефтехим». «Сургутнефтегаз» производит один из видов сырья для производства синтетических моющих средств (CMC) на «Киришиоргсин-тезе».

Объектом экспансии «Газпрома» стала и химическая промышленность. Синтетический аммиак — базовое сырье для производства азотных удобрений — получают из природного газа. Привлекательность этой отрасли заключается в том, что ее продукция пользуется большим спросом на международном рынке. С начала 90-х годов из России вывозилось до 90% удобрений. Большинство предприятий отрасли стали крупнейшими должниками «Газпрома». Подконтрольная РАО «Газпром» финансово-промышленная группа «Интерхимпром» начала кооперировать крупнейшие предприятия азотных удобрений (новомосковский «Азот», череповецкий «Азот», Кирово-Чепецкий химкомбинат, пермский завод «Минудобрения», которым принадлежит около 40% рынка азотных удобрений России) для совместного экспорта продукции. Значительные пакеты акций скооперированных предприятий перешли под контроль «Газпрома», и на базе получившегося объединения «Газпром» создал дочернюю структуру «Агро-химпромхо лдинг».

Помимо азотных удобрений и нефтехимической отрасли экспансия «Газпрома» распространилась на вискозные волокона - еще одну область химической промышленности, в себестоимости продукции которой газ составляет большую долю. Через «Межрегионгаз» «Газпром» получил контроль над самыми перспективными предприятиями в этом секторе.

Экспансия естественных монополий проникает и в металлургию. На решение межотраслевых ресурсных проблем направлены инвестиционные планы предприятий-гигантов. РАО «Газпром», например, формирует чернометаллургический холдинг, в который входят Оскольский электрометаллургический комбинат, Лебединский, Стойленский и Михайловский ГОКи. Определяющие факторы - значительные потребности «Газпрома» в металлопродукции и задолженность ему ряда предприятий по поставкам газа. РАО «Норильский никель» считает приоритетным освоение Пеляткинского газоконденсатного месторождения, развитие энергетики и поддержание сырьевой базы (2/3 капитальных вложений на период до 2010 г). Большинство предприятий алюминиевой промышленности (СаАЗ, КрАЗ, БрАЗ, СУАЛ) реализуют приоритетные проекты совместно с электростанциями.

В последнее время выстраивается вертикальная интеграция предприятий черной металлургии с угледобывающими компаниями. Желание большинства металлургов взять под контроль угольные предприятия вполне понятно. Появляются рычаги управления добычей угля, ценообразованием в угольной отрасли, а в конечном итоге - возможность контролировать себестоимость металла.

Все это свидетельствует о том, что сегодня в России существует несколько «полюсов роста». Они образовались вокруг ключевых отраслей (химическая, нефтегазовая, металлургия). Эти структуры еще хрупки и вряд ли могут сравниться с настоящими точками роста, состоящими из хорошо отлаженной системы множества конкурентоспособных поставщиков и клиентов. Однако опыт показывает, что некоторые высококонкурентные ключевые отрасли в результате межотраслевого взаимодействия способствуют развитию своих поставщиков и клиентов.

Оценка влияния минерально-сырьевого комплекса на экономику страны

Начавшееся межотраслевое взаимодействие предприятий минерально-сырьевого комплекса выдвинуло задачу количественной оценки данного процесса. Для этого наиболее целесообразно использовать методологию межотраслевого баланса в различных ее модификациях и методологию оценки межотраслевых взаимодействий. В результате разработана новая методика оценивания мультипликативного эффекта воздействия минерально-сырьевого сектора на другие отрасли. Эта методика реализуется в многофакторных эко-нометрических моделях, позволяющих учитывать динамику межотраслевого взаимодействия различных отраслей. Используя многофакторные регрессионные зависимости, можно выстраивать прогнозы влияния процессов взаимодействия минерально-сырьевого комплекса с другими отраслями на валовой продукт и отраслевую структуру экономики.

Основными экзогенными переменными в моделях выступают физические объемы добычи нефти, газа, угля; производство чугуна, стали и стальных труб; производство алюминия, меди, никеля; объем производства электроэнергии. В качестве показателей динамики соответствующих отраслей используются индексы физического объема производства относительно предыдущего года.

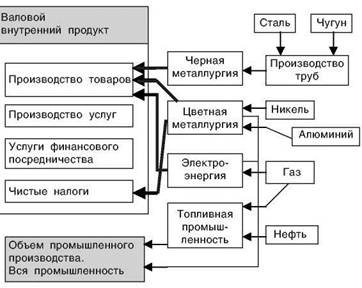

Модель реализуется в три этапа, ее общая схема представлена на рис. 2. На первом этапе с помощью статистических методов моделируются зависимости объема производства электроэнергии, топливной промышленности, черной и цветной металлургии от экзогенных переменных: добычи нефти и газа, производства чугуна и стали, алюминия и никеля. На втором — производится расчет регрессионных зависимостей составляющих валового внутреннего продукта: производства товаров, чистых налогов и промышленного производства от предопределенных переменных — производства электроэнергии, черной и цветной металлургии, топливной промышленности. На третьем этапе суммируются модельные компоненты валового внутреннего продукта в совокупный валовой продукт экономики. Таким образом, моделируется межотраслевое влияние импульса, задаваемого в добывающих отраслях, на другие отрасли и экономику в целом, а относительно простая структура модели дает наглядное представление о пути первоначального импульса.

Однако при моделировании в уравнения зависимости объемов производства товаров и индексов промышленного производства в целом не вошел показатель производства алюминия, который оказался значимым только при расчете динамики чистых налогов. Такое «поведение» алюминия в модели свидетельствует о ее адекватности реальной ситуации в алюминиевой промышленности России.

Рис. 2. Принципиальная схема модели

Сегодня алюминиевая промышленность вошла в сферу мировой торговли - за период с 1992 г. поставки алюминия на экспорт в условиях резкого падения спроса внутреннего рынка на эту продукцию возросли в общем объеме производства с 47% до 88-90%, мощности российских алюминиевых заводов на 60% загружены импортируемым сырьем из-за дефицита его в нашей стране. Вместе с тем отношение объема производства алюминия в России к объему его производства в США составляет 83,07%, а потребление -всего лишь 17,51%. Таким образом, преимущественный экспорт первичного алюминия без его глубокой переработки на территории страны, импорт алюминийсодержащего сырья без развития собственной минерально-сырьевой базы для его добычи «выключают» российскую алюминиевую промышленность из участия в межотраслевом взаимодействии. Отрасль не стимулирует рост производства в сопряженных секторах промышленности, не добавляет валового внутреннего продукта в секторах производства конечной продукции. Фактически отрасль ведет независимую, изолированную от остальной экономики производственную деятельность.

Аналогичная ситуация сложилась в черной металлургии. В полученных связях выявлена обратная зависимость валового продукта от производства черных металлов.

Анализ показал, что в 1990-1999 гг. произошло усиление структурных диспропорций в экономике России, создавших условия для работы металлургии независимо от общеэкономической ситуации в стране. Приоритет же получала та часть черной металлургии, которая в большей степени работала на потребности других стран, чем на национальную экономику. Одним из критериев эффективности развития предприятий была доля экспорта в структуре производства. Более того, в новом варианте Федеральной целевой программы предусмотрено дальнейшее увеличение доли экспорта в структуре товарной продукции черной металлургии с 48,8% (1998 г.) до 56% (2005 г.).

Полученная эконометрическая модель валового внутреннего продукта, величина которого определяется промышленным производством основных отраслей экономики, дает отклонения от реальных показателей ВВП в пределах 2%, производства товаров - 5%, объема чистых налогов - 4%. В полученных моделях все коэффициенты регрессионных уравнений значимы. Эконометрическая модель индекса промышленного производства в целом дает отклонение от действительного значения в пределах 2,8%. Величина ошибки модели существенно не изменяется в пределах моделируемого периода.

Такой подход нельзя абсолютизировать, несмотря на необходимость поступления валюты в страну, что наглядно подтвердилось отрицательным знаком в полученной модели. Экспортная ориентация металлургии приводит к диспропорциям в структуре производства и потребления металла*. Под влиянием спроса на западных рынках и трансформации отечественного внутреннего спроса снижение объемов выпуска сопровождалось ухудшением качества и упрощением сортамента металла, в структуре выпуска значительно возросла доля первичных переделов при резком снижении удельного веса конечных производств. В структуре выпуска проката сокращается удельный вес сортовой конструкционной стали, уменьшается выпуск проката из специальных сталей (подшипниковой, нержавеющей, быстрорежущей и т. д.), но растет производство катанки и арматурной стали.

В результате усиливается сырьевая направленность российской металлургии. Экспорт сырьевых ресурсов и узкого спектра металлопродукции (при наличии собственных мощностей по их переработке) подрывает основу отечественной металлургии и отрывает динамику объемов производства отрасли от динамики экономики страны. Вне металлургии использование данной металлопродукции (слитки, заготовки) практически невозможно. Утрата мощностей конечных производств (вне зависимости от масштабов первичных переделов) приводит к необходимости импорта для удовлетворения потребности внутреннего спроса.

* Специфика климатических условий предполагает значительные потребности в хладостойких сталях. Потребности в поддержании разветвленной трубопроводной сети определяют спрос на продукцию трубной промышленности, огромная территория предполагает затраты металла для отраслей транспорта.

Основные потребители российского металла - страны Юго-Восточной Азии и Китай. Страны с высокими стандартами на металлопродукцию в основном импортируют из России металлопродукцию базовых переделов. Фактор качества в рамках данных экспортных поставок не имеет большого значения. В то же время отечественные потребители металла за последние годы существенно повысили требования к уровню качества. Это стало одной из причин расширения ввоза металла в Россию (в том числе из Италии, Германии, Японии и др.) после того, как внутренние цены достигли мирового уровня (1995 г.). Другой важный фактор увеличения импорта - углубление технологической неоднородности российской металлургии: в 90-х годах в отрасли модернизировались промежуточные стадии технологического цикла, осуществлялись затраты на сертификацию продукции по западным стандартам.

Таким образом, экспорт черных металлов привел не столько к развитию металлургии, сколько к ее сдерживанию. Он негативно сказывается на динамике валового внутреннего продукта, что проявляется в структурной несбалансированности предложения и внутреннего спроса на металлопродукцию. Происходит то, что можно назвать анк-лавизацией экономики. При неудовлетворенном спросе внутри страны предприятия отрасли переключились на внешний рынок - перестроили не только ассортимент, но и технологию. Постепенно предприятия все больше изолируются от национальной экономической и технологической среды и становятся анклавом мирового хозяйства на российской территории. Массовый разрыв внутренних связей на уровне предприятий, появление разнокалиберных анклавов и дезинтеграция экономики на уровне отраслей создают эффект распадающейся экономики.

Дальнейший анализ результатов полученных межотраслевых зависимостей строится на основе возможных вариантов развития экономики и отдельных отраслей с учетом роста добычи нефти, газа, производства чугуна, стали, никеля и алюминия. По полученным эконометрическим моделям был произведен расчет и проанализировано конечное влияние минерально-сырьевого сектора на валовой внутренний продукт и отдельные отрасли промышленности (табл. 3-4).

Таблица 3

Влияние базовых изменений производства минеральных продуктов на совокупный объем промышленного производства

| Варианты изменения показателей модели, % | |||||

| I | II | III | IV | V | |

| Добыча нефти Добыча газа Добыча никеля | 5,0 5,0 5,0 | 5,0 | 5,0 | 5,0 | 5,0 5,0 |

| Электроэнергетика Цветная металлургия Топливная промышленность | 5,13 2,95 8,06 | 2,95 | 5,13 3,94 | 4,13 | 5,13 8,06 |

| Промышленное производство | 11,47 | 0,94 | 8,14 | 2,39 | 10,53 |

Таблица 4

Влияние базовых изменений производства минеральных продуктов на валовой внутренний продукт

| Вариант | изменения | |||||

| показателей модели, % | ||||||

| I | II | III | IV | V | VI | |

| Добыча газа | 5,0 |

Подобные работы:

Актуально:

| ||||