Учет, анализ и аудит налогообложения промышленных предприятий налогом на добавленную стоимость

Прежде чем начать рассмотрение проблем, связанных с учетом налога на добавленную стоимость, хотелось бы сказать об актуальности этой темы.

Налоги органично присущи рыночной экономике и составляют ее неотъемлемый элемент.

Налог на добавленную стоимость (НДС) существует во многих странах с рыночной экономикой. Этот налог представляет собой вид косвенного налога на товары и услуги, влияющего на процесс ценообразования и структуру потребления. Представляет собой форму изъятия в бюджет части прироста стоимости, которая создается на всех стадиях производства — от сырья до предметов потребления.

В украинском законодательстве этот налог появился не так давно и явился отражением глубочайших изменений, происходящих в стране. Начатые реформы сами продиктовали необходимость изменения налоговой системы страны, невозможность существования и нормального функционирования государства и субъектов экономических отношений без системы налогообложения и законодательной базы, без которой эта система не действенна вовсе. Рыночная экономика, которая так стремительно разрушала старые экономические связи, устаревшие хозяйственные отношения, не могла не повлечь за собой изменения в структуре государственных доходов, которые, как известно при директивном хозяйствовании существенно отличаются от рыночных. На первый план по значимости выходят налоговые платежи, они становятся приоритетным источником формирования доходов государственного бюджета

Переход к косвенному налогообложению в Украине обусловлен необходимостью:

-гармонизации налоговой системы страны с налоговыми системами стран Западной Европы;

-наличия стабильного источника бюджетных доходов;

-систематизации налогов.

В промышленно развитых странах удельный вес НДС в налоговых бюджетных поступлениях составляет в среднем 25% (исключение составляет Франция, где его доля в налоговых поступлениях значительно выше — около 40%). В Украине НДС занимает первое место среди налоговых поступлений в доходную часть государственного бюджета (около 45%), что составляет свыше 28% всех доходов бюджета.

На ряду с объективными причинами существует и ряд субъективных причин. Их можно объяснить изменением психологии человека в условиях рыночных отношений. Во-первых, появилось право каждого на свободную предпринимательскую деятельность. Во-вторых, изменились отношения между государством и хозяйствующим субъектом, который стал свободен. Эти причины повлекли за собой необходимость стратегического, предельно дифференцированного подхода к доходам граждан, что особенно активно претворяется сейчас. Мы наблюдаем за постепенным отлаживанием налоговой системы, появлением новых налогов и отмиранием некоторых устаревших видов налогов.

Любая бухгалтерия, как сердце предприятия, особенно чувствительна к изменениям в налогах. От четкости или не четкости налоговой системы непосредственно зависит планирование и прогнозирование в организации, зависят взаимозачеты с бюджетом, в правильности, быстроте и своевременности которых последний, на мой взгляд, заинтересован не меньше первого. Таким образом, надо решить проблемы единой ответственности всех хозяйствующих субъектов перед бюджетом, единой для бухгалтерий всех организаций форм отчетности и порядка исчисления налогов и не налоговых платежей с дифференциацией только по ставкам, а не по порядку и “технической” работе.

Налог на добавленную стоимость является одним из наиболее сложных для понимания и расчета налогов в Украине. Для понимания принципов построения налога на добавленную стоимость требуется изучить законодательную базу (закон, инструкцию, различные изменения и дополнения к этим документам), относящуюся к данному вопросу и выяснить ряд основных проблем.

Для понимания структуры налога требуется выяснить такие вопросы, как субъекты и объекты обложения налогом на добавленную стоимость, принципы определения налогооблагаемой базы, ставки и сроки уплаты налога и порядок его исчисления, порядок ведения бухгалтерского учета по данному налогу и некоторые другие.

В своей работе я рассмотрю те из перечисленных вопросов, которые кажутся мне наиболее важными и интересными.

Налог на добавленную стоимость (НДС) был введен в Украине с 1 января 1992 года в соответствии с Законом Украины “О налоге на добавленную стоимость” от 20 декабря 1991 года.

26 декабря 1992 года был подписан Декрет Кабинета Министров Украины “О налоге на добавленную стоимость”, который начал действовать с 1993 года. С учетом дополнений и изменений, которые вносились в последующих периодах, указанный Декрет регламентировал порядок исчисления и уплаты НДС на протяжении 1993 - 1997 г. (до 1 октября 1997 года).

С 1 октября 1997 года порядок исчисления и уплаты НДС регламентируется следующими основными нормативными документами:

- Законом Украины “О налоге на добавленную стоимость” от 3 апреля 1997 года;

- Законом Украины “О внесении изменений к Закону Украины “О налоге на добавленную стоимость” от 26 сентября 1997 года;

- Законом Украины “О внесении изменений в некоторые законодательные акты Украины по вопросам налогообложения” от 19 ноября 1997 года.

Поэтому тема бакалаврской работы посвященная особенностям налогообложения НДС является особо актуальной. В переходный период экономики НДС является регулятором процесса соответствия спроса и предложения.

Раздел 1

Особенности налогообложения предприятий налогом на добавленную стоимость

1.1 Понятие налога на добавленную стоимость. Предыстория НДС в странах Западной Европы и в Украине.

Плательщиком НДС является конечный потребитель, поэтому в соответствии с принятыми принципами классификации налогов НДС обычно относят к категории косвенных налогов. Вместе с тем в некоторых случаях НДС приобретает признаки прямого налога:

при реализации товаров (работ, услуг) внутри предприятия для нужд собственного потребления;

при налогообложении строительства, выполняемого хозяйственным способом.

Например, в первом случае — при реализации товаров (работ, услуг) внутри предприятия, для нужд собственного производства, затраты по которым не относятся на издержки производства, — обороты по реализации являются объектом обложения НДС, поскольку предприятие не продает произведенные товары (работы, услуги) и, следовательно, не перекладывает сумму налога на покупателя, а уплачивает НДС за счет собственной прибыли. НДС вописанной ситуации приобретает форму прямого налога.

НДС взимается с каждого акта продажи. Теоретически объектом налогообложения в данном случае является добавленная стоимость, которая определяется посредством исключения из объема продукции (в денежном выражении) стоимости потребленных на ее производство сырья, материалов, полуфабрикатов, приобретенных со стороны, и некоторых других затрат. Добавленная стоимость включает заработную плату с отчислениями на социальное страхование, прибыль, проценты за кредит, расходы на рекламу, транспорт, электроэнергию и т. п.(9)

Сумма НДС определяется на всех стадиях технологической цепочки вплоть до конечного потребителя как разница между суммами налога, полученными от покупателей за реализованные им товары (работы, услуги), и суммами налога, уплаченными поставщикам за материальные ресурсы, топливо, работы, услуги, стоимость которых относится на издержки обращения. НДС включается поставщиком (продавцом) в цену продукции, реализуемой потребителям (покупателям). При исчислении суммы НДС базой выступает прирост стоимости на данной стадии производства (перепродажи). Предприятия являются только сборщиками этого вида налога, фактическими плательщиками выступают конечные потребители товаров, работ или услуг.

НДС изобретен французским экономистом М.Лоре для замены налога с оборота и впервые введен во Франции в 1954 г. НДС — продукт длительной эволюции налога с оборота, который был введен во Франции в 1920 г., а в 1936 г. преобразован в налог на производство. После 1948 г. была предусмотрена его разбивка по срокам.

После введения НДС во Франции этот налог получил распространение в странах — членах ЕЭС (например, в Великобритании с 1973 г.) и некоторых других промышленно развитых странах мира. Переход к налогу на добавленную стоимость в странах Западной Европы происходил в период реформирования экономики и решения макроэкономических задач. Он активно используется в моделях экономических систем и выполняет важную роль в регулировании товарного спроса.

Для целей макро- и микроэкономического анализа во многих странах применялись сходные показатели. Так, в СССР с 1973 г. проводился широкомасштабный экономический эксперимент по определению в общем объеме производства машиностроительных предприятий чистой продукции, поскольку все остальные действовавшие критерии (валовая, товарная, реализованная продукция) содержали в себе прошлый, овеществленный труд, вложенныйна предприятиях — поставщиках материалов и комплектующих, что искажало их значение для оценки хозяйственной деятельности. Так как показатель чистой продукции не содержит прошлый труд, вложенный на других предприятиях, этот показатель по сравнению с другими объемными показателями точнее измеряет производительность труда. Показатель чистой продукции применялся и в других странах СЭВ — в Болгарии, Польше, Венгрии, Румынии и ГДР.(8)

Система применения НДС регулируется Законом Украины от 03.04.1997 г. № 168/97- ВР “О налоге на добавленную стоимость» (Закон о НДС) и Инструкцией(2) а также многочисленными нормативными документами. В закон и во все виды документов постоянно вносятся изменения и дополнения.

1.2 Роль налога на добавленную стоимость в странах Европейского Содружества и в формировании Государственного бюджета Украины.

Рассмотрим значение НДС в налоговой системе отдельных стран. В программе унификации налогообложения в рамках ЕС проблемы НДС занимают одно из центральных мест. Более того, наличие НДС является обязательным условием членства в Союзе. И это не случайно. В ретроспективе некоторые ведущие страны ЕС, например, Франция, к началу формирования Общего рынка широко использовали косвенные налоги. И поэтому наиболее приемлемым вариантом в постепенном сближении налогообложения стран ЕС, - а это считалось одной из важных задач с самого начала интеграционных процессов в Западной Европе, - рассматривалось формирование единых основ косвенного обложения; применительно к налогам на потребление важнейшая роль отводилась унификации использования НДС.

За время западноевропейской интеграции унификация косвенного налогообложения и особенно НДС продвинулась достаточно далеко. В большинстве стран ЕС НДС является ныне единственным налогом на потребление; в некоторых странах одновременно используется налог на продажи (например, в Германии).

Рассмотрим ставки этого налога по странам (таблица 1).

Кроме сниженных ставок по НДС, в странах ЕС используются еще два вида льгот по этому налогу - освобождение и использование так называемой нулевой ставки. В первом случае производитель продает свою продукцию без взимания НДС со своих потребителей (и соответственно не платит его в бюджет), но в то же время не получает права на возмещение НДС на материальные ценности, закупленные им для использования в процессе производства данной продукции. Иначе говоря, от НДС освобождается лишь та часть добавленной стоимости, которая относится к продаваемым товарам и услугам; но одновременно производитель должен оплачивать НДС на закупленные и использованные им сырье и материалы. Иными словами, это освобождение имеет частичный характер.

Таблица 1.1

Ставки налога на добавленную стоимость в странах ЕС, 2000 г.

| Страны | Стандартная ставка (%) | Сниженная ставка (%) | Страны | Стандартная ставка (%) | Сниженная ставка (%) |

| Австрия | 20 | 10 | Италия | 19 | 4; 9; 13 |

| Бельгия | 20.5 | 1; 6; 12 | Люксембург | 15 | 3; 6; 12 |

| Дания | 25 | Нидерланды | 17.5 | 6 | |

| Финляндия | 22 | 6; 12 | Португалия | 17 | 5 |

| Франция | 18.6 | 2.1; 5.5 | Испания | 16 | 4; 7 |

| Германия | 15 | 7 | Швеция | 25 | 12; 21 |

| Греция | 18 | 4; 8 | Великобритания | 17.5 | 8 |

| Ирландия | 21 | 2.5; 12.5 |

Третий вид льгот - нулевая ставка - полностью освобождает производителя от НДС. Одновременно производитель получает право на возмещение НДС, уплаченного им при закупке сырья и материалов.

Таблица 3 показывает широкое распространение в странах ЕС льгот в виде сниженной ставки. Нулевая ставка используется в таких странах ЕС, как Великобритания, Италия, Бельгия, Швеция, Финляндия, Ирландия.

В целом данные таблицы свидетельствуют о наличии достаточно высоких ставок НДС в странах ЕС. В некоторых из них (например, в Швеции, Финляндии, Дании) эти ставки превышают максимальные ставки, рекомендуемые руководящими органами ЕС (14-20% по основным группам товаров, при разрешении использовать более низкие ставки для некоторых социально-значимых групп). Это свидетельствует о незавершенности процесса унификации налогообложения в странах ЕС даже в сфере косвенного обложения (по прямому налогообложению межстрановые различия еще больше).

Что касается западноевропейских стран, не входящих в ЕС, то ставки НДС в них весьма различны (в Норвегии до 1 января 1955 г. 22%, в последующий период - 23%; в Швейцарии - 6.5%. Высокий уровень ставок НДС в странах ЕС виден из сопоставлений со странами, ограничивающими использование косвенных налогов вообще и НДС в частности. Так, например, в США, где НДС не используется, ставка налога на продажи колеблется по штатам от 3 до 8.25%; в Канаде ставка НДС составляет 7.5-8%, в Японии - 3%.

Фискальную роль современных налогов на потребление (с решающей долей НДС) можно выявить на базе оценки доли этих налогов в общих налоговых поступлениях. В целом по развитым странам налоги на потребление составляют около 28% всех налоговых поступлений. Однако существуют большие межстрановые колебания этого показателя (ниже 10% в США и Японии и около 15% в Канаде и Швейцарии, 40-50% в Португалии, Греции, Исландии, Ирландии). Мы видим, что налоги на потребление играют незначительную фискальную роль в США, Японии, Канаде и Швейцарии (группе стран с мощным общественным мнением против косвенного налогообложения). В остальных странах эта роль достаточно весома, по сути приближаясь к роли индивидуального подоходного налога (кроме Франции и Греции).

Рассмотрим структуру поступлений и место налога на добавленную стоимость в налоговых поступлениях в Государственный бюджет Украины.

Как видно из приведенной таблицы, часть налоговых поступлений из всех доходов Государственного бюджета не имеет стабильного значения, но в среднем колеблется вокруг 50%. В текущем году часть налоговых поступлений составляет 54,4%.

Таблица 1.2

Структуру поступлений и место налога на добавленную стоимость в налоговых поступлениях в Государственный бюджет Украины.

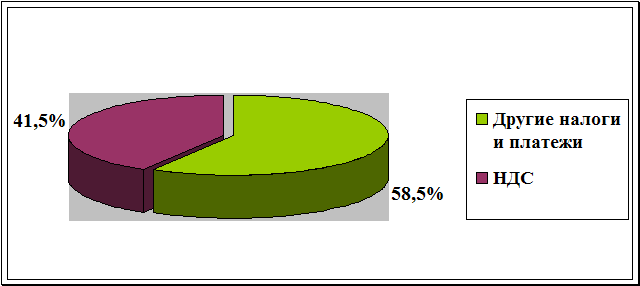

В то же время часть налога на добавленную стоимость в налоговых поступлениях тоже находится в границах 50%. В текущем году она составляет 41,5%.

В то же время часть налога на добавленную стоимость в налоговых поступлениях тоже находится в границах 50%. В текущем году она составляет 41,5%.

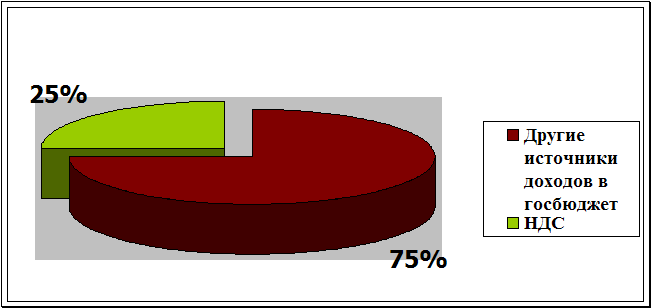

Исходя из приведенных данных можно сделать вывод, что налог на добавленную стоимость есть одним из ведущих и наиболее прибыльных для государства налогом. Так как налоговые поступления составляют приблизительно половину доходов Государственного бюджета, а налог на добавленную стоимость - половину налоговых поступлений, (рис 1 ) то выходит, что налог на добавленную стоимость составляет приблизительно 25% всех доходов Государственного бюджета Украины. (рис 2) Так своевременное и в полном объеме взыскание налога на добавленную стоимость значительным образом влияет вообще на доход бюджета.

Рис. 1.1 Удельный вес НДС во всех налоговых поступлений в госбюджет Украины

Рис. 1.2 Удельный вес НДС во всей доходной части госбюджета Украины за 2000 г.

Рис. 1.2 Удельный вес НДС во всей доходной части госбюджета Украины за 2000 г.

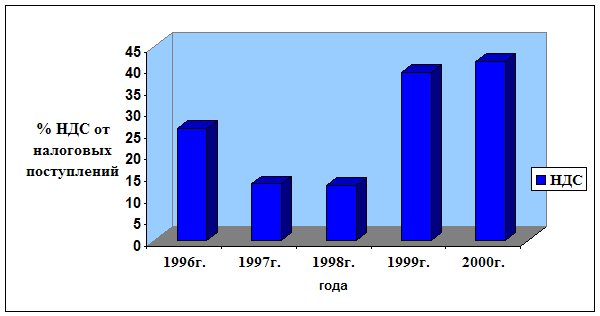

Как видно из данных выполнения Государственного бюджета Украины из поступлений налога на добавленную стоимость, ни в одном году план не был выполненный. Фактические поступления за 10 месяцев 2000 года составили 4069114,93 тысячи гривен. Это означает что в конце 2000 года бюджет не досчитался значительной суммы средств от поступлений налога на добавленную стоимость.

Рис.1.3Динамикаизменения доли НДС в налоговых поступленнях госбюджета Украины по годам

1.3 Механизм начисления и уплаты НДС

Поясним механизм уплаты НДС и порядок взаимоотношений плательщиков и бюджета на упрощенном примере (см. Приложение А). Выделим условную технологическую цепочку, включающую производство сырья, деталей и комплектующих, готовой продукции, а также движение этой продукции по товаропроводящей сети, состоящей из предприятий оптовой и розничной торговли и заканчивающейся конечным потребителем.

Конечный потребитель по закону не является плательщиком НДС, но в цене товара, приобретенного им, содержится некая сумма налога на добавленную стоимость НДС кн.

Каждое предприятие получает НДС от покупателяи в то жевремя уплачивает НДС поставщику. В бюджет предприятие перечисляет разницу (Δ) между полученными и уплаченными налогами.

На каждом этапе цепочки к стоимости приобретенного товара добавляется новая стоимость, которая является объектом налогообложения, и величину Δi можно рассматривать как налог на созданную на данном этапе добавленную стоимость. Так, Δ3 — это налог на добавленную стоимость, созданную на предприятии, производящем готовую продукцию.

Стоящее в начале цепочки предприятие не имеет поставщика( или допустим, что уплаченный НДС равен нулю), а потому полностью перечисляет в бюджет полученный НДС.

Если просуммировать платежи в бюджет всех предприятий-плательщиков:

НДСбюд = ∑ Δ1 = (НДС1 - 0) + (НДС2 – НДС1) + (НДС3 – НДС2) + (НДС4 – НДС3) + +(НДСкп – НДС4) = НДСкп, то получим, что в бюджет поступила сумма, равная НДСкп , т. е. налог в рассматриваемой цепочке полностью оплачен конечным потребителем, а суммы налога, перечисленные предприятиями-плателыциками, — это только соответственным образом распределенная между ними величина НДСкп.

Итак, НДС как одна из форм косвенных налогов попадает в бюджет от граждан — физических лиц, но сами граждане его не вносят. Однако приобретая товары, в цену которых уже включен этот налог, они являются его носителями, хотя перечисляют НДС в бюджет не они, а продавцы соответствующих товаров. НДС, как и вообще косвенные налоги, реально платят те, кто тратит свои доходы. Косвенных налогов больше платят те, кто приобретает товаров на большую сумму. Косвенные налоги — это налоги на расходы. Кто больше расходует, тот больше и платит. (8)

1.4 Плательщики, объекты, база и ставки налога

Налог на добавленную стоимость представляет собой часть новообразованной стоимости и является косвенным налогом, уплачиваемым в Государственный бюджет на каждом этапе производства товаров, выполнения работ, предоставления услуг.

Особенностью Закона о НДС является то, что его положения "вобрали" в себя все операции воедино, в отличие от предыдущих периодов, в которых почти каждая операция оговаривалась отдельным документом. Новый Закон определяет плательщиков налога на добавленную стоимость, объекты, базу и ставки налогообложения, перечень необлагаемых налогом и освобожденных от налогообложения операций, особенности обложения налогом экспортных и импортных операций, понятие налогового учета, налоговой накладной, порядок учета, отчетности и внесения налога в бюджет.(1)

Плательщики налога. В отличие от предыдущих законодательных актов в Законе появляется понятие "регистрация лиц в качестве плательщиков налога на добавленную стоимость". Иными словами, если предприятие является плательщиком налога на добавленную стоимость, то оно должно зарегистрироваться в налоговом органе как плательщик НДС.

После регистрации лицам — плательщикам НДС выдается "Свидетельство о регистрации" с присвоением индивидуального номера плательщика НДС. Свидетельство о регистрации действует до даты его аннулирования, которое происходит в случаях если:

• вновь созданный субъект предпринимательской деятельности по итогам деятельности снимается с учета как плательщик НДС;

• зарегистрированное в качестве плательщика налога лицо прекращает деятельность согласно решению о ликвидации такого плательщика налога.

Согласно статьи 2 Закона (1) которой плательщиком налога является:

• лицо, объем облагаемых налогом операций по продаже товаров (работ, услуг) которого в течение какого-либо периода из последних двенадцати календарных месяцев превышал 600 необлагаемых налогом минимумов доходов граждан. На момент вступления в силу Закона не облагаемый налогом минимум доходов граждан составлял 17 гривен, следовательно, объем, на основании которого определяется принадлежность к плательщикам НДС, составляет 10200 гривен;

• лицо, ввозящее товары на таможенную территорию Украины или получающее от нерезидента работы (услуги) для их использования или приобретения на таможенной территории Украины. ,Имеется в виду "импортный" НДС, уплачиваемый при ввозе (растамаживании) в Украину товаров. Этот "вид" НДС начал свое существование в 1994 году. Рождению "импортного" НДС мы обязаны статье 28 Закона Украины "О Государственном бюджете Украины на 1994 год". Из года в год действие положений статьи 28 продлевалось. И только с вводом в действие "нового" Закона о налоге на добавленную стоимость этот "вид" налога занял свое законное место в законодательном акте, "перекочевав" из бюджетного Закона. Что касается работ или услуг, выполненных или предоставленных нерезидентом Украины, то стоимость таковых также включается в объект налогообложения;

• лицо, осуществляющее деятельность по торговле за наличные средства, независимо от объемов продаж. Это не касается физических лиц, осуществляющих торговлю на условиях уплаты рыночного сбора. Объектами налогообложения являются операции, связанные:

• с продажей товаров (работ, услуг) на таможенной территории Украины. Под продажей товаров следует понимать любые операции, осуществляемые согласно договорам купли-продажи, мены, поставки и другим гражданско-правовым договорам, предусматривающим передачу прав собственности на такие товары за компенсацию, а также операции по бесплатному предоставлению товаров. К продаже не относятся операции по передаче товаров на условиях комиссии (консигнации), поручения, хранения, аренды, других гражданско-правовых договоров, не предусматривающих передачу права собственности на такие товары другому лицу.

Под продажей услуг (работ) следует понимать любые операции гражданско-правового характера по предоставлению услуг, работ, права на пользование или распоряжение товарами или нематериальными активами, а также по предоставлению любых иных, нежели товары, объектов собственности за компенсацию, а также операции по бесплатному предоставлению работ (услуг). В частности, к продаже услуг (работ) можно отнести предоставление права на пользование или распоряжение товарами в рамках договоров аренды (лизинга), продажу, лицензирование или другие способы передачи права на патент, авторское право, торговый знак, другие объекты права интеллектуальной собственности;

• с ввозом на территорию Украины товаров, получением работ (услуг), предоставляемых нерезидентами для их использования на таможенной территории Украины; .

• с вывозом товаров за пределы таможенной территории Украины и предоставлением услуг, выполнением работ для их использования за пределами таможенной территории Украины.

Положениями Закона разграничены операции, по которым налог на добавленную стоимость не взимается. Так, существуют операции, которые не являются объектом налогообложения, и операции, освобожденные от налогообложения. На первый взгляд, разницы между такими операциями в части налогообложения нет — ни по одним, ни по другим НДС не исчисляется. Однако операции, оговоренные статьей 5 Закона (освобождение от налогообложения), по своей сути "подходят" под определение объекта налогообложения, но по ним применяется льгота. Например, статья 5 Закона оговаривает операции по продаже и доставке периодических изданий, по продаже детского питания через специализированные молочные кухни. Операции, приведенные в статье 3 Закона (не являющиеся объектом налогообложения), по своей природе не могут быть объектом исчисления налога на добавленную стоимость. Например, предоставление услуг по страхованию и перестрахованию (п.п. 3.2.3)

Ставкиналога. Согласно Закону существуют две ставки налога на добавленную стоимость: 20% базы налогообложения и 0%.

Налог по нулевой ставке исчисляется в отношении операций по:

• продаже товаров, вывезенных (экспортированных) плательщиком налога за пределы таможенной территорий Украины;

• продаже работ (услуг), предназначенных для использования и потребления за пределами таможенной территории Украины;

• продаже товаров предприятиями розничной торговли, расположенными на территории Украины, в зонах таможенного контроля (беспошлинных магазинах);

• предоставлению транспортных услуг по перевозке пассажиров и грузов за пределами таможенной границы Украины;

• продаже угля и продуктов его обогащения, угольных и торфяных брикетов, электроэнергии и др.

База налогообложения операций по продаже товаров (работ, услуг) определяется исходя из договорной стоимости, которая включает в себя определенную по свободным или регулируемым ценам стоимость, акцизный сбор (для подакцизных товаров), ввозную таможенную пошлину, прочие налоги и сборы, за исключением налога на добавленную стоимость, включенного в стоимость таких товаров.

Для товаров, ввозимых на таможенную территорию Украины, базой для исчисления налога на добавленную стоимость является договорная стоимость таких товаров, но не ниже таможенной стоимости, указанной во ввозной таможенной декларации, с учетом расходов на перевозку, страхование, уплату таможенных сборов и пошлин, акцизного сбора (для подакцизных товаров). Определенная таким образом стоимость пересчитывается в украинские гривны по валютному курсу Национального банка Украины, действовавшему на момент растамаживания.

Для работ (услуг), выполняемых или предоставляемых нерезидентами на таможенной территории Украины, базой налогообложения является договорная стоимость с учетом акцизного сбора, а также иных налогов и сборов, за исключением налога на добавленную стоимость, включаемого в цену продажи работ (услуг) согласно законам Украины по вопросам налогообложения.

В случае продажи на таможенной территории Украины готовой продукции, изготовленной на территории Украины из давальческого сырья нерезидента, базой налогообложения является договорная стоимость. При этом налог уплачивается в бюджет в порядке, предусмотренном для налогообложения импортируемых товаров. Ответственность за уплату налога несет отечественный переработчик.

Если продажа товаров (работ, услуг) осуществляется без оплаты или с частичной оплатой их стоимости денежными средствами в рамках бартерных операций, натуральных выплат в счет оплаты труда, передачи товаров (работ, услуг) в пределах баланса плательщика налога для непроизводственного использования, расходы на которые не относятся на валовые расходы и не подлежат амортизации, а также связанному с продавцом лицу, то база налогообложения определяется исходя из фактической цены операции, но не ниже обычных цен. Под обычной ценой в данном Законе понимается цена продажи товаров (работ, услуг) продавцом за денежные средства, которая может быть получена при обычных условиях ведения хозяйственной деятельности. Плательщик налога по требованию проверяющих налоговых служб обязан предоставить обоснование уровня таких цен.

Однако в законе отсутствует алгоритм расчета "обычной" цены. Поэтому в практике применяют разные подходы к ее определению. В одних случаях это закупочная цепа для покупных ТМЦ, в других — средняя реализационная (продажная) стоимость конкретного наименования товара, которая складывается на рынке в соответствии со спросом и предложением (согласно прайс-листов или экспертных заключений специализированных организаций). Например, предприятие продало автомобиль, бывший и употреблении, своему учредителю (связанное лицо). Документальное обоснование цены такого автомобиля может дать автомобильный эксперт (экспертное бюро). При этом им должны быть учтены марка и модификация автомобиля, год выпуска, комплектация, физический и моральный износ, техническое состояние и другие факторы, влияющие на цену.

На наш взгляд, нельзя согласиться с мнением отдельных авторов, которые признают за обычные условия хозяйственной деятельности только условия при денежной форме расчетов, а бартерные исключают из "обычных" условий. Ведь на сегодняшний день для большинства наших предприятий именно бартер является обычной, а порой и единственной формой расчета. Это имеет значение в случае продажи товаров по ценам ниже себестоимости.

На практике, конечно, цена за одну и ту же единицу товара может быть разной при разных формах расчетов. К примеру, поставщик может на товар, который стоит 100 у.е. при расчете по "безналу" на условиях предоплаты предоставить скидку 10%, т.е. продать за 90 у.е. Если этот товар продается за наличные деньги, то размер скидки может быть выше.То есть, более обоснованно при установлении обычной цены исходить из аналогов, которые можно обосновать документально.

А теперь отметим, что такое "связанное лицо". В западной практике учета такое понятие применяется давно. Теперь и в учете наших предприятий и банков этот термин также применим.

Согласно закону о налогообложении прибыли предприятий (п. 1.26) связанное лицо — лицо, соответствующее какому-либо из приведенных признаков:

• юридическое лицо, которое осуществляет контроль над плательщиком налога или контролируется таким плательщиком налога. Например, юридическое или физическое лицо, будучи учредителем другого юридического лица, является связанным лицом по отношению к учрежденному предприятию;

• физическое лицо или члены семьи физического лица, осуществляющие контроль над плательщиком налога;

• должностное лицо плательщика налога, уполномоченное осуществлять от имени плательщика налога юридические действия, а

также члены семьи должностного лица.

Под осуществлением контроля следует понимать владение наибольшей долей (паем, пакетом акции) уставного фонда плательщика налога или управление наибольшим количеством голосов в руководящем органе такого плательщика налога, или владение долей уставного фонда не менее 20 процентов от размера уставного фонда плательщика налога. В каждом предприятии целесообразно утвердить перечень "связанных лиц" и контролировать расчеты с ними.(9)

Раздел 2.

Учет налогообложения Налогом на добавленную стоимость предприятия на примере ГАО “Предприятие Приднепровских магистральных нефтепроводов ”

2.1 Технико экономическая характеристика Государственного Акционерного Общества “Предприятие Приднепровских магистральных нефтепроводов”

Государственное акционерное общество “Приднепровские магистральные нефтепроводы” (далее – ГАО “ПДМН”), основано соответственно Указа Президента Украины “О реформировании нефтегазового комплекса Украины” от 25 февраля 1998г. № 151/98, постановления Кабинета Министров Украины №747 от мая 1998г.”О создании Национального акционерной компании Нефтегаз Украины” и приказу Государственного комитета нефтяной , газовой и нефтеперерабатывающей промышленности Украины от 18.08.1998г. №185 путем государственного Предприятия Приднепровских магистральных нефтепроводов (ППДМН) в Государственное акционерное общество открытого типа.

Целью деятельности ГАО”ПДМН” является: обеспечение транспортировки нефти нефтеперерабатывающим заводам Украины и на экспорт в соответствии с потребностями народного хозяйства, получение прибыли и на этой основе реализации социальных интересов предприятия.

Целью деятельности ГАО “ПДМН” является:

- транспортировка нефти;

- прием нефти по количеству и качеству от нефтедобывающих предприятий и коммерческих структур, транспортировка ее по магистральным нефтепроводам, сдача нефти по количеству и качеству нефтеперерабатывающим заводам Украины и на экспорт;

- проектирование, строительство, ремонт и эксплуатации объектов трубопроводного транспорта;

- и другое.

“ППДМН” было создано в январе 1966 года. Сегодня это предприятие, обеспечивающее поставку нефти практически на все нефтеперерабатывающие заводы Украины и значительную долю экспорта российской нефти через Одесский (Украина) и Новороссийский (Россия) морские порты.

В состав предприятия входят нефтепроводы : Лисичанск-Кременчуг, Кременчуг-Снигиревка, Снигиревка-Одесса, Снигеревка-Херсон, Гнединицы-Глинская-Кременчуг, участки мощных нефтепроводов Самара-Лисичанск, Лисичанск-Техорецк, Мичуринск-Кременчуг- всего более двух тысяч километров.

Магистральные нефтепроводы предприятия построены из труб больших диаметров- до 1200 мм и оснащены перекачивающими насосными агрегатами производительностью до 12,5 тыс.куб.м./час единичной мощностью до 8 тыс. кВт. Резервуарный парк для приема и хранения нефти составляет более 500 тыс. куб. метров.

Все объекты магистральных нефтепроводов оснащены современными средствами автоматизации, телемеханизации, измерения количества и определения качества перекачиваемой нефти.

Оперативно-диспетчерское управление технологическими процессами транспортирования и поставок нефти осуществляются из центрального диспетчерского пункта в г. Кременчуге.

ГАО “ППДМН”- это :

- 2310 км магистральных нефтепроводов;

- 7 головных и 10 промежуточных нефтеперекачивающих станций;

- 5 резервуарных парков;

- 7 автоматизированных узлов учета нефти;

- 5059 км магистральных кабелей связи.

В состав предприятия входят 4 районных нефтепроводных управления:

Кременчугское;

Лисичанское;

Сумское;

Одесское;

а также:

Ремонтно-строительное управление;

Южно-Украинское производственно-техническое управление связи.

Предприятие принимает российскую нефть от АО “Приволжские магистральные нефтепроводы”, АО “Магистральные нефтепроводы ”Дружба” а так же украинскую нефть от объединения “Укрнафта”.

Предприятие поставляет нефть:

Кременчугскому НПЗ;

Херсонскому НПЗ;

Лисичанскому НПЗ;

Одесскому НПЗ;

Северо-Кавказскому УМН для э