Подотчетные средства, как объект бухгалтерского учета

Денежные средства являются составной частью оборотных активов. Без них не может обойтись практически ни одна операция, будь то расчеты с поставщиками или покупателями, сотрудниками предприятия, расчеты с бюджетом. Везде денежные средства принимают непосредственное участие, как в наличной, так и в безналичной форме.

В процессе функционирования каждого предприятия возникают вопросы, связанные с расчётами с подотчётными лицами. В основном, это закупка товарно-материальных ценностей за наличный расчет и служебные командировки.

Контроль за правильным оформлением денежных средств, их выдачей и движением, находиться под пристальным внимание проверяющих органов, то же можно сказать и про расчеты с подотчетными лицами, а если учесть, что командировочные расходы относятся к категории затрат предприятия, регламентированных законодательством, то интерес проверяющих особо возрастает. Большинство публикаций на эти темы сводится, как правило, к рассмотрению действующих нормативных документов и описанию порядка оформления первичных документов. Несомненно, такие публикации имеют определённую значимость для практикующего бухгалтера, так как правильно организованный учет в значительной степени является залогом достоверного формирования финансовой отчетности и, соответственно, налогооблагаемой базы по ряду налогов. Однако опыт показывает, что на практике возникает более широкий спектр проблем учёта и налогообложения, чем описывается в нормативных документах. Отсюда и главная цель работы – осветить как можно шире проблемы бухгалтерского учёта денежных средств и расчетов с подотчетными лицами.

В процессе своей деятельности практически каждый бухгалтер сталкивается с проблемой правильного учета и налогообложения денежных средств и расчетов с подотчетными лицами. При этом, часто возникают вопросы в частности, как правильно отразить поступление выручки, как правильно оформить платежное поручение на перечисление налогов, что считать служебной командировкой, каков порядок командирования сотрудников предприятия, какими нормативными документами, затрагивающими вопросы денежных средств, командировочных расходов, и прочих, необходимо руководствоваться в настоящее время, а учитывая что законодатели не оставляют в покое бухгалтеров – постоянно выпуская новые документы, бухгалтерам приходится еще и разбираться с ситуациями спорными, нечетко оговоренными в нормативных актах, не стандартными.

На эти и другие типичные вопросы, связанные с учетом денежных средств и расчетов с подотчетными лицами, будут даны ответы в рамках этой работы.

бухгалтерский учет денежный командировка

Глава 1 Подотчётные средства как объект бухгалтерского учёта

1.1 Первичные документы и их учет

Счет 71 "Расчеты с подотчетными лицами" предназначен для обобщения информации о расчетах с работниками по суммам, выданным им под отчет на административно - хозяйственные и операционные расходы.

На выданные под отчет суммы счет 71 "Расчеты с подотчетными лицами" дебетуется в корреспонденции со счетами учета денежных средств. На израсходованные подотчетными лицами суммы счет 71 "Расчеты с подотчетными лицами" кредитуется в корреспонденции со счетами, на которых учитываются затраты и приобретенные ценности, или другими счетами в зависимости от характера произведенных расходов.

Подотчетные суммы, не возвращенные работниками в установленные сроки, отражаются по кредиту счета 71 "Расчеты с подотчетными лицами" и дебету счета 94 "Недостачи и потери от порчи ценностей". В дальнейшем эти суммы списываются со счета 94 "Недостачи и потери от порчи ценностей" в дебет счета 70 "Расчеты с персоналом по оплате труда" (если они могут быть удержаны из оплаты труда работника) или 73 "Расчеты с персоналом по прочим операциям" (когда они не могут быть удержаны из оплаты труда работника).

Счёт 71 - активно-пассивный, дебетовое сальдо отражает сумму задолженности подотчётных лиц предприятию, а кредитовое сальдо – сумму невозмещённого перерасхода. По дебету счёта записываются суммы возмещённого перерасхода и вновь выданные под отчёт на основании расходных кассовых ордеров, по кредиту – суммы, использованные согласно авансовым отчётам и сданные по приходным кассовым ордерам (неиспользованные).

Аналитический учет по счету 71 "Расчеты с подотчетными лицами" ведется по каждой сумме, выданной под отчет.

Любому сотруднику предприятия может понадобиться произвести какие-либо расходы для нужды самого предприятия (съездить в командировку, купить какие-то материалы, оплатить мелкие ремонтные работы и т.д.). Для подобных случаев сотруднику выдают наличные деньги. Произведя расходы, сотрудник должен отчитаться перед руководством предприятия, составив специальный отчет и приложив к нему все оправдательные документы. Выдача денег под отчет оформляется записью:

Дебет 71 "Расчеты с подотчетными лицами" Кредит 50 "Касса"

Подотчетные суммы списываются на основе отчета подотчетного лица. При этом счет 71 "Расчеты с подотчетными лицами" кредитуется, а дебетуются счета 10 "Материалы" если были приобретены какие-либо ценности и/или счета затрат. В ряде случаев сотруднику могут быть выданы деньги для приобретения товаров. В этом случае, на основании отчета составляется запись:

Дебет 41 "Товары" Кредит 71 "Расчеты с подотчетными лицами"

Неизрасходованные суммы возвращаются в кассу или удерживаются из заработной платы.

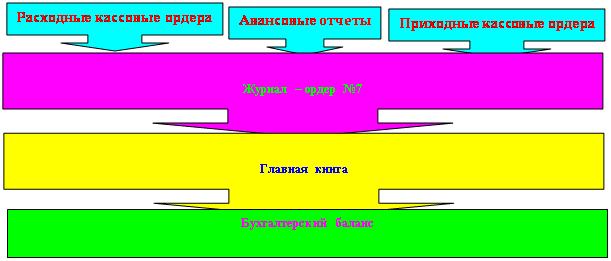

Регистром для учета операций по движению подотчетных сумм и расчетов с подотчетными лицами служит журнал-ордер № 7 — комбинированный регистр, сочетающий аналитический и синтетический учет с линейной формой записи. Следовательно, каждой выданной под отчет сумме отводится в журнале ордере одна строка и по мере представления авансового отчета, сдачи в кассу неиспользованных сумм или получения денег в погашение перерасхода записи сумм по этим операциям будут произведены на этой же строке. В то же время журнал-ордер № 7 сохраняет шахматную форму записи, заложенную в основу журнально-ордерной формы счетоводства, в части расшифровки оборота по кредиту счета 71. На оборотной стороне этого журнала-ордера проводятся сгруппированные сведения о суммах затрат предприятия на служебные командировки за отчетный месяц с начала года, что необходимо для составления отчетности и контроля за целевым использование средств.

Основанием для заполнения журнала-ордера № 7 являются расходные кассовые ордера на суммы, выданные под отчет, авансовые отчеты — на израсходованные суммы; новые приходные или расходные кассовые ордера — на расхождения в суммах, полученных и израсходованных.

Ежемесячно итоги из журнала – ордера №7 переносятся в главную книгу: дебетовые обороты - по корреспондирующим счетам, кредитовые – общей суммой. Данные из главной книги переносятся в баланс.

Движение документов представлено на рис. 1

Рис 1.Схема движения документов

Счет 71 "Расчеты с подотчетными лицами" кредитуется в корреспонденции со счетами:

Дебет 50 "Касса"

- на суммы, возвращенные в кассу;

Дебет 70 "Расчеты с персоналом по оплате труда"

- на суммы, удержанные из зарплаты;

Дебет 94 "Недостачи и потери от порчи ценностей"

- если сотрудник не отчитался за выданные ему денежные средства;

Дебет 73.2 "Расчеты по возмещению материального ущерба"

- если недостача будет удерживаться в течение нескольких отчетных периодов;

Дебет 91.2 "Прочие расходы"

- если недостачу нельзя возместить.

Но если в кассе предприятия не будет наличных денег, бухгалтер должен будет сделать записи:

Дебет счетов по учету затрат или приобретенных ценностей

Кредит 71 "Расчеты с подотчетными лицами", ибо расходы возникают не тогда, когда они оплачены, а тогда, когда возникла необходимость обязательство организации их оплатить Аналитический учет ведется в разрезе подотчетных лиц, но каждое лицо должно отчитаться по каждой отдельной выданной сумме.

Некоторые виды расходов не могут быть оплачены из кассы или безналичным путем с расчетного счета. К таким расходам могут относиться операционно-хозяйственные расходы, а также расходы на приобретение небольших партий товарно-материальных ценностей либо внеоборотных активов у других юридических лиц или населения.

К операционно-хозяйственным относятся:

¾ канцелярские расходы;

¾ почтово-телеграфные расходы;

¾ расходы на приобретение мелкого инвентаря за наличный расчет и т.д.

При приобретении вышеуказанных ценностей либо услуг у юридических лиц либо частных предпринимателей основанием для последующего списания с подотчетного лица израсходованной суммы служат:

1. Документы, подтверждающие фактически уплаченную сумму по вышеперечисленным расходам:

¾ контрольно-кассовые чеки;

¾ приходно-кассовые ордера.

2. Документы, указывающие на количество и ассортимент приобретенных ценностей, полученных услуг:

¾ товарные чеки - документы установленной формы, выписываемые продавцом магазина в подтверждение покупки товара;

¾ счета-фактуры;

¾ накладные;

¾ бланки строгой отчетности;

¾ акты выполненных работ, оказанных услуг.

При приобретении ценностей у физических лиц основанием для последующего списания с подотчетного лица израсходованной суммы служат: торгово-закупочные акты, в которых указываются количество, ассортимент и стоимость приобретенных ценностей, а также сумма денежных средств, за них уплаченная.

Кроме документов, фиксирующих факт и сумму сделки, при оформлении авансового отчета необходимо приложить складскую накладную либо приходный ордер, подтверждающий фактическое поступление товарно-материальных ценностей на склад предприятия. В том случае, когда приобретенные товары, материалы или другие предметы были переданы непосредственно в подразделения организации без оприходования на склад, к авансовому отчету должны быть приложены копии документов с распиской получателей, подтверждающие произведенные расходы.

Таким образом, для правильного отражения операций авансового отчета по списанию с подотчета сотрудника средств, потраченных на приобретение активов либо оплату работ (услуг) сторонних организаций, бухгалтеру необходимо наличие:

¾ документов, подтверждающих приобретение ценностей, работ (услуг) с указанием их стоимости;

¾ документов, подтверждающих факты потребления предприятием вышеперечисленных услуг (акт выполненных работ) или поступления ценностей на склад (приходная складская накладная);

¾ документов, подтверждающих оплату этих расходов.

1.2 Командировки по территории Российской Федерации

Служебная командировка - это поездка работника по распоряжению руководителя на определенный срок для выполнения служебного поручения вне места постоянной работы (ст. 166 ТК РФ).

Не признаются командировками служебные поездки работников, постоянная работа которых протекает в пути или имеет разъездной характер (ст. 166 ТК РФ).

Только штатные работники, находящиеся в подчинении у руководителя, могут быть отправлены им в служебную командировку.

При направлении работника в служебную командировку ему гарантируются сохранение места работы (должности) и среднего заработка, а также возмещение расходов, связанных со служебной командировкой (ст. 167 ТК РФ).

Нельзя направлять в командировки беременных женщин и работников до 18 лет (за исключением работников некоторых специальностей - ст. 259, 268 ТК РФ), женщин, имеющих детей в возрасте до трех лет, и работников, имеющих детей-инвалидов, или осуществляющих уход за больными по медицинскому заключению, направить в командировку можно только с их письменного согласия. Сказанное относится и к отцам, воспитывающим детей без матери, и к опекунам несовершеннолетних (ст. 264 ТК РФ).

Кроме письменного согласия работников этой категории на приказе о командировке, необходимо также получить их подпись дополнительно под текстом о том, что такой работник знал о своем праве отказаться от направления в командировку (ст. 259 ТК РФ).

Для остальных работников распоряжение руководителя о выезде в служебную командировку является обязательным.

В тех случаях, когда в связи с производственной необходимостью командируются граждане, работающие по договорам подряда, поручения, комиссии и т.д., действия которых регулируются нормами гражданского, а не трудового законодательства (см. гл. 39 ГК РФ), порядок компенсации дополнительных расходов, понесенных подрядчиком в связи с перемещением и выполнением работ в другой местности, должен быть оговорен дополнительно, так как такая поездка не будет считаться командировкой.

Эти дополнительные расходы могут быть оплачены подрядчику на основе подтверждающих документов или изначально учтены при определении цены договора. Размеры таких компенсаций не зависят от минимального уровня возмещения расходов, гарантированных работникам при направлении в служебные командировки. При этом выплачиваемые гражданину средства в счет понесенных расходов включаются в облагаемый налогом доход работника.

Кроме того, вознаграждения по договорам гражданско-правового характера, предметом которых является выполнение работ или оказание услуг в соответствии с п. 1 ст. 236 НК РФ, являются объектом обложения ЕСН.

Определение понятия "вознаграждения по договору гражданско-правового характера" НК РФ не содержит. Поэтому в соответствии с п. 1 ст. 11 НК РФ это понятие для целей налогообложения должно применяться в том значении, в каком оно используется в ГК РФ. Статья 709 ГК РФ определяет, что вознаграждение не включает компенсацию издержек подрядчика, предусмотренных договором. Поэтому объектом обложения ЕСН будет являться только сумма вознаграждения. При наличии документов, подтверждающих фактически произведенные затраты по договору, суммы их возмещения, ЕСН облагаться не должны.

1.3 Загранкомандировки

Согласно общим правилам, установленным Трудовым кодексом РФ, порядок и размеры возмещения командировочных расходов определяются коллективным договором или локальным нормативным актом организации.

При этом с 1 января 2005 г. из ст. 168 ТК РФ исключено положение о том, что размеры возмещения не могут быть ниже размеров, установленных Правительством РФ для организаций, финансируемых из федерального бюджета. Следовательно, действующее трудовое законодательство не ограничивает возможности работодателя устанавливать собственные размеры (как выше, так и ниже норм, определенных Правительством РФ) возмещения работнику расходов, связанных со служебными командировками. Однако следует помнить, что при установлении организацией собственных норм командировочных расходов в целях налогообложения прибыли таковые расходы нормируются постановлением Правительства РФ N 93 (редакцией постановления Правительства от 13 мая 2005 г. N 299 установлены нормы расходов организаций на выплату суточных, которые начинают применяться в целях налогообложения прибыли с 1 января 2006 г.); во всех остальных случаях могут использоваться размеры выплаты суточных, установленные приказом Минфина России от 2 августа 2004 г. N 64н на основании постановления Совета Министров - Правительства РФ от 1 декабря 1993 г. N 1261 "О размере и порядке выплаты суточных при краткосрочных командировках на территории иностранных государств".

Командировка работника за границу обязательно оформляется приказом руководителя с указанием места командирования, цели и предполагаемой ее продолжительности. Формы приказа и служебного задания при оформлении работника в заграничную командировку совпадают с применяемыми для поездок в пределах Российской Федерации и оформляются согласно утвержденному Госкомстатом России 6 апреля 2001 г. постановления за N 26 "Об утверждении унифицированных форм первичной учетной документации по учету труда и его оплаты".

Командировочное удостоверение при загранкомандировках (страны дальнего зарубежья, включая прибалтийские государства) не выписывается. Подтверждением фактического пребывания командированного работника за пределами РФ являются отметки контрольно-пропускных пунктов с датами пересечения границы, проставляемые в заграничном паспорте командированного работника. В авансовый отчет командированного лица следует приложить копию приказа на загранкомандировку и копии первой страницы загранпаспорта, страницы с визой и страницы с пограничными отметками.

Предельная длительность загранкомандировок не установлена, но при этом командировка, продолжающаяся свыше 60 дней, считается долгосрочной и оплачивается (начиная с 61-го дня) в размерах, предусмотренных для оплаты работников загранучреждений (представительств) (п. 5 постановления Совета Министров - Правительства РФ от 1 декабря 1993 г. N 1261). Срок краткосрочной командировки не должен превышать 60 дней, не считая времени нахождения в пути.

Командированному за рубеж работнику, кроме предусмотренных для командировок на территории РФ компенсаций расходов по проезду (в том числе по проезду на вокзал, в аэропорт, на пристань, а также с вокзала, из аэропорта, с пристани в пункт назначения), по найму жилого помещения и суточных, - также возмещаются следующие фактически произведенные и документально подтвержденные целевые расходы:

- сборы за услуги аэропортов,

- комиссионные сборы,

- расходы на проезд в аэропорт или на вокзал в местах отправления, назначения или пересадок,

- на провоз багажа,

- оплате услуг связи,

- получению и регистрации служебного заграничного паспорта,

- получению виз,

- расходы, связанные с обменом наличной валюты или чека в банке на наличную иностранную валюту.

Следует обратить внимание, что действующие в настоящий момент правила бухгалтерского и налогового учета предполагают возможность отражения тех или иных сумм в регистрах учета только на основании первичных учетных документов, что может быть подтверждено документально извещением об уплате государственной пошлины, кассовыми ордерами или чеками, квитанциями, выдаваемые при расчетах за получение визы, и т.п.

Таким образом, для того, чтобы возмещаемые работнику суммы (кроме суточных в пределах норм) были включены в состав затрат и не попали в налогооблагаемый доход подотчетного лица, командированный обязательно должен иметь документальное подтверждение всех фактически произведенных затрат.

При направлении сотрудника в служебную заграничную командировку ему должен быть выдан аванс в иностранной валюте на текущие расходы, рассчитанный исходя из реальных потребностей в стране пребывания (суточных, оплаты жилья, возможных непредвиденных расходов и др.). Для выдачи аванса с текущего валютного счета предприятия снимается наличная иностранная валюта либо покупается дорожный чек (платежный документ в валюте).

С 18 июня 2004 г., даты вступления в силу Федерального закона от 10 декабря 2006 г. N 173-ФЗ "О валютном регулировании и валютном контроле" это Положение, регулирующее порядок документооборота между клиентом и банком по расходам валюты на загранкомандировки, было отменено. Общий порядок снятия денег с валютных счетов в уполномоченных банках и приобретения иностранной валюты в настоящее время определен Законом о валютном регулировании.

Возникающие в бухгалтерском учете по операциям в иностранной валюте курсовые разницы отражаются в соответствии с п. 13 ПБУ 3/2000 как внереализационные доходы или внереализационные расходы, которые учитываются на счете 91 "Прочие доходы и расходы" в корреспонденции со счетом 71 "Расчеты с подотчетными лицами".

Дебет 91/2 Кредит 71 - Отражены отрицательные курсовые разницы;

Дебет 71 Кредит 91/1 - Отражены положительные курсовые разницы.

Денежные средства в иностранной валюте, выданные под отчет сотруднику необходимо учитывать в валютной и рублевой оценки на счете 71 субсчете "Расчеты с подотчетными лицами по суммам, выданным в иностранной валюте", а денежные средства в иностранной валюте находящиеся в кассе предприятия - на счете 50 субсчете "Валютная касса предприятия". Согласно п. 7 ПБУ 3/2000 пересчет стоимости денежных знаков в кассе организации, средств на счетах в кредитных организациях, денежных и платежных документов, выраженной в иностранной валюте, в рубли должен производиться на дату совершения операции в иностранной валюте, а также на отчетную дату составления бухгалтерской отчетности.

В случае изменения курса иностранных валют по отношению к рублю за время нахождения средств либо активов, выраженных в иностранной валюте, также возникают курсовые разницы, которые отражаются в учете в конце отчетного периода следующими проводками:

Дебет 91/2 Кредит 50 - отражены отрицательные курсовые разницы по остаткам средств в валютной кассе;

Дебет 50 Кредит 91/1 - отражены положительные курсовые разницы по остаткам средств в валютной кассе.

Дебет 91/2 Кредит 71 - отражены отрицательные курсовые разницы по остаткам подотчетных средств;

Дебет 71 Кредит 91/1 - отражены положительные курсовые разницы по остаткам подотчетных средств.

Учет операций по покупке валюты, согласно Плану счетов, отражается на счете 57 "Переводы в пути", на котором целесообразно выделение отдельных субсчетов для рублевых и валютных перечислений в соответствии с требованиями инструкции по применению Плана счетов.

Корреспонденция счетов по учету операций покупки иностранной валюты можно представить в следующем виде:

Дебет 57 Кредит 51 - перечислены с расчетного счета средства для покупки валюты;

Дебет 52 Кредит 57 - отражено зачисление валюты на счет по курсу ЦБ РФ на день совершения операции;

Дебет 91/2 Кредит 57 - отражена разница между курсом покупки валюты и курсом ЦБ РФ на день совершения операции;

Дебет 91/2 Кредит 51 - отражена комиссия уполномоченного банка, оплаченная с расчетного счета.

При приобретении иностранной валюты по курсу, превышающему курс, установленный ЦБ РФ, в бухгалтерском учете возникает убыток от операции по приобретению валюты. Сумма такого убытка отражается как прочие внереализационные расходы и учитывается для целей налогообложения прибыли, согласно п. 1 ст. 265 НК РФ.

Комиссионные банка при покупке валюты для целей налогообложения учитываются как операционные расходы.

При пересечении границы Российской Федерации граждане имеют право вывозить сумму, эквивалентную 3000 долл. США, не предъявляя на таможне оправдательных документов согласно Федеральному закону N 173-ФЗ "О валютном регулировании и валютном контроле".

Если сумма к вывозу превышает эквивалентную 3000 долл., но менее 10 000 долл. США, вывозимая наличная иностранная валюта подлежит декларированию таможенному органу Российской Федерации путем подачи письменной таможенной декларации.

Единовременный вывоз из Российской Федерации физическими лицами (резидентами и нерезидентами) наличной иностранной валюты в сумме, превышающей в эквиваленте 10 000 долл. США, не допускается. Исключение составляют случаи вывоза ранее ввезенной в Российскую Федерацию иностранной валюты в пределах суммы, указанной в таможенной декларации, подтверждающей ее ввоз в Российскую Федерацию.

По возвращении из загранкомандировки работник обязан представить отчет о результатах командировки, форма которого (Т-10а) не отличается от отчета по командировкам на территории РФ.

Документ, регламентирующий сроки предоставления отчета о зарубежной командировке - Положение N 62, согласно которому этот срок составлял 10 календарных дней после возвращения работника из-за границы, в настоящее время не действует.

Единственный нормативный акт, где еще прописан срок отчета по командировочным расходам, - это п. 11 Порядка ведения кассовых операций, причем в нем не уточняется, какого рода командировкам (внутри страны или зарубежным) данный срок относится. Согласно названному пункту работник должен представить авансовый отчет с оправдательными первичными документами спустя три рабочих дня после возвращения из командировки. Получается, что этот срок распространяется на все командировки.

К авансовому отчету о заграничной командировке (в страны дальнего зарубежья, включая государства Прибалтики) обязательно прилагается ксерокопия загранпаспорта, в том числе страниц, подтверждающих даты пересечения границы. В случае командирования работника в страны СНГ вместо ксерокопии загранпаспорта для подтверждения факта пребывания в месте командировки используется командировочное удостоверения, которое прикладывается к авансовому отчету вместе с другими документами, подтверждающими произведенные расходы (билеты на транспорт, счета на проживание, прочие документы, подтверждающие расходы во время командировки).

В бухгалтерии проверяются законность и целевое использование средств путем сопоставления данных авансовых отчетов и приложенных к ним оправдательных документов на оплату услуг, погашение задолженности поставщикам, приобретение материально-производственных запасов и т.д., подтверждающих произведенные расходы.

В случае неполного использования командируемым лицом полученного аванса для оплаты командировочных расходов сумма задолженности погашается путем внесения в кассу эквивалента суммы задолженности в рублях, исчисленного по курсу рубля к иностранным валютам, установленному Банком России на дату погашения задолженности либо возврату в кассу организации корпоративной банковской карты. Возникшая курсовая разница по этим операциям также отражается по счету 91 "Прочие доходы и расходы".

Для целей налогообложения, по аналогии с командировками по территории РФ, не принимаются сверхнормативные расходы (для заграничных командировок нормируются только суточные), а также все затраты, понесенные подотчетным лицом по командировкам, носящим непроизводственный характер.

Глава 2 Практическая часть с подотчетными лицами на предприятие ООО «Прометей»

2.1 Общая экономическая характеристика предприятиеза 2005-2006 гг.

Деятельностью ООО "Прометей" является(Приложение1):

-строительство (монтаж) наружных газопроводов городов и других населенных пунктов, за исключением газопроводов из полиэтиленовых труб;

-строительство, газопроводов и газового оборудования промышленных, сельскохозяйственных предприятий и предприятий бытового обслуживания, общественных зданий;

-строительство установок СУГ;

-строительство газового оборудования котельных, теплогенераторов с газогорелочными устройствами, систем отопления и обогрева с газовыми инфракрасными излучателями, настенных котлов, узлов учета газа;

-нанесение изоляционных покрытий на стальные трубы.

Уставный капитал на момент образования предприятия согласно учредительным документам, составил 10000 тысяч рублей, на сегодняшний день сформирован полностью.

Численность ООО "Прометей" составляет 50 человек

Таблица 2.1. Показатели структуры и динамики основных средств за 2005 и 2006г.

| Группы ОС | 2005 г. | 2006 г. | АО, тыс. руб. | ТР, % | ||

| тыс. руб. | % | тыс. руб. | % | |||

| 1.Производственные ОС в т.ч. | 110033 | 72 | 121700 | 81 | +11667 | 110,6 |

| 1.1. здания | 63819 | 58 | 65718 | 54 | +1899 | 103 |

| 1.2 машины и оборудования | 40492 | 36,8 | 50140 | 41,2 | +9648 | 124 |

| 1.3 прочие | 5722 | 5,2 | 5842 | 4,8 | +120 | 102,1 |

| 2.Непроизводственные ОС | 42791 | 28 | 28547 | 19 | -14244 | 66,7 |

| Итого | 152824 | 100 | 150247 | 100 | -2577 | 98,3 |

Данные таблицы показывают, что за 2006 год основные средства предприятия уменьшились на 2577 тыс. руб. или на 2,7%. Эта тенденция произошла в основном за счет снижения непроизводственных фондов предприятия, стоимость их снизилась на 14244 тыс. руб. или на 33,3%.

Наиболее высокими темпами роста шло увеличение промышленно-производственных фондов предприятия на 11667 тыс. руб. или на 10,6%. В их составе наиболее значительное увеличение произошло в активной части по группе «машины и оборудование» которые возросли на 9648 тыс. руб. или на 24%. При этом увеличилась и их доля в структуре промышленно-производственных фондов с 36,8% до 41,2%. Таким образом, именно на эту группу основных средств была направлена основная часть капитальных вложений.

2.2 Суточные расходы работников

Суточные выплачиваются командированному работнику за каждый день нахождения в командировке, включая выходные и праздничные дни, а также за все дни нахождения в пути (включая день отъезда и приезда).

Размер суточных, которые выплачиваются работникам, направляемым в командировку, устанавливается приказом руководителя.

Днем отъезда считается день отправления транспортного средства (самолета, поезда и т.д.), на котором работник отправляется в командировку, а днем приезда - день прибытия транспортного средства.

При отправлении транспортного средства до 24.00 включительно днем отъезда считаются текущие сутки, а с 00.00 и позднее - следующие.

Если станция (аэропорт, пристань) находится за чертой населенного пункта, учитывается время, необходимое для проезда до станции (аэропорта, пристани).

Аналогичные правила применяются для определения последнего дня командировки.

В апреле 2006 года работник ООО "Прометей" А.Н. Скипин был направлен в служебную командировку (Приложение 2).

Скипин выезжает в служебную командировку на поезде (приложение 3).

Вокзал находится в 30 минутах езды от города. Поезд отправляется 07 ноября 2006 года в 00.40.

В билете указано, что регистрация пассажиров заканчивается за 40 минут до отправки поезда. Таким образом, для того чтобы успеть на регистрацию, работник должен выехать из города не позднее 23.30.

Иванов вернулся из командировки 16 ноября 2006 года в 15.00.

Первым днем командировки будет считаться 07 ноября, а последним – 16 ноября 2006 года.

Бухгалтер "Прометей" должен выплатить суточные за 10 дней.

Если работник направлен в зарубежную командировку, суточные за время передвижения по территории России выплачиваются по нормам, установленным для командировок в пределах России.

День пересечения границы оплачивается по принципу страны въезда. За день пересечения границы России при выезде суточные оплачиваются в иностранной валюте по нормам той страны, куда въезжает работник. При возвращении в Россию день пересечения границы оплачивается по нормам, установленным для России.

В случае выезда за границу и возврата в Россию в один день суточные оплачиваются в размере 50% от установленной нормы для той страны, в которую командируется работник.

При направлении работника в командировку в две и более страны суточные за день пересечения государственной границы выплачиваются в валюте и по нормам той страны, в которую направляется работник.

Если работника иностранной валютой обеспечивает принимающая сторона, то суточные не выплачиваются.

Если принимающая сторона предоставляет работникам питание, то суточные выплачиваются в размере 30% от установленной нормы.