Роль синдицированного кредитования в мировой экономике

Либерализация экономической политики ведущих развитых и развивающихся стран привели к формированию мирового рынка капитала, одним из ключевых сегментов которого является мировой рынок ссудного (долгового) капитала. Сегодня, учитывая высокий уровень развития инфраструктуры, информационных технологий, средств коммуникаций и связи, а также продолжающиеся процессы глобализации и взаимной интеграции международных финансовых рынков, эмитенты, инвесторы и заемщики стали намного более мобильны и гибки в выборе того или иного инструмента привлечения финансирования.

Подавляющее большинство исследований экономического развития различных стран мира свидетельствует о том, что одним из ключевых факторов экономического роста является объем инвестиций в основной капитал. Однако, несмотря на достаточно интенсивный экономический рост, наблюдаемый в последние несколько лет во многих развивающихся странах, проблема недостаточного объема инвестиций и капитальных вложений остается весьма острой и актуальной, в том числе и для современной российской экономики. Наряду с привлечением в экономику прямых инвестиций, рынки долгового капитала во всем мире являются одним из ключевых механизмов для привлечения финансирования на цели капитальных вложений, модернизации производственных мощностей, рефинансирования и реализации стратегий развития. В этой связи залогом стабильного экономического роста страны является наличие доступа ее компаний и предприятий к внутренним и внешним источникам долгосрочного долгового финансирования.

Как показывает опыт развитых стран, долговое финансирование и, в частности банковское кредитование, способствует оживлению экономики и приданию ей конкурентоспособности. Однако сложность ситуации в настоящее время заключается в том, что активы и инвестиционные потребности наиболее крупных компаний значительно превышают возможности даже многих международных банковских институтов и, естественно, несравнимы с возможностями банков отдельно взятых стран для удовлетворения потребностей таких компаний в долгосрочном финансировании.

На этом фоне особенно актуальным представляется развитие механизма привлечения финансирования на международных рынках капитала посредством именно синдицированного кредитования, предусматривающего предоставление заемщику кредита группой банков на идентичных согласованных условиях в рамках единой кредитной документации.

Объектом исследования данной работы является международное синдицированное кредитование, как один из важнейших инструментов финансирования деятельности крупных компаний из развитых и развивающихся стран. Целью работы является изучение сущности и роли синдицированного кредитования в мировой экономике и определение места российских компаний на данном рынке. Так же для раскрытия темы необходимо определить преимущества синдицированного кредитования по сравнению с другими возможными инструментами финансирования крупных инвестиционных проектов; проанализировать структуру и ключевые этапы по организации синдицированных займов.

Глава 1. Место и роль синдицированных кредитов на международных рынках

1.1 Сущность и особенности синдицированного кредитования в мировой экономике

Синдицированный кредит (консорциальный кредит) — кредит, предоставляемый группой банков, которые не в состоянии или не желают производить полное кредитование заемщика индивидуально, применяется в том случае, когда заемщик запрашивает слишком крупные суммы кредитов, а для одного банка нежелательна такая концентрация риска кредитного портфеля. Группа банков-кредиторов объединяет на срок свои временно свободные денежные ресурсы для кредитования крупномасштабного мероприятия, которое не под силу осуществить одному банку вследствие недостаточности ресурсов или резервов ликвидности.

В зависимости от участвующих в выдаче кредита банков, синдицированный кредит может быть открытым, когда привлекаются средства всех желающих банков, либо клубными, если в состав кредиторов входит определенный и ограниченный круг банков. Синдицированные кредиты можно также разделить на обеспеченные и необеспеченные. В первом случае заемщик предоставляет ликвидный залог или гарантию правительства. В случае необеспеченных кредитов, риск кредитора напрямую связан с бизнесом заемщика. Они выдаются только высокорейтинговым компаниям, соответствующим строгим требованиям надежности. Отдельный кредитор может выделить относительно небольшую сумму — его риск вроде бы невелик. Однако он выше, чем при выдаче той же суммы в виде обычного кредита. По условиям любой синдикации заемщик возвращает деньги каждому кредитору равными долями. Если заемщик вернул только 50 процентов от всей суммы, каждый из кредиторов получит назад 50 процентов своей доли. Таким образом, индивидуальный риск кредитора напрямую связан с общим риском. Выдавая заемщику свою небольшую часть, кредитор должен быть уверен, что тот сможет вернуть всю сумму.

Кредиты типы стэнд-байпредусматривают обязательство банка в течение определенного срока предоставить заемщику кредит на оговоренных условиях в случае возникновения у клиента необходимости в использовании кредита, причем на не использованную клиентом часть кредита начисляется пониженная процентная ставка.

Срочные кредиты– единовременный кредит предоставляется на фиксированный срок с четко установленным графиком погашения.

Револьверный кредит– разнообразие сроков предоставления кредита сочетается с фиксированными периодами его погашения. Многократный кредит, возобновляемый после каждого соответствующего погашения.

Проектное кредитование– кредитование при котором обеспечением проекта целиком или частично выступает структура сделки и генерируемые ею денежные потоки.

Трансферабельные кредиты– кредиты, которые могут быть последовательно проданы другим банкам. В международной практике этот вид кредитов получил широкое распространение, поскольку позволяет кредитным организациям не только эффективно рефинансировать свои активные операции, но и открывает для многих банков доступ к высококачественным активам, минимизируя при этом операционные издержки.

Мультивалютные кредиты – любые формы кредита, содержащие мультивалютную составляющую (например, несовпадение валюты в которой кредит предоставлен с валютой, в которой кредит должен быть погашен).

Синдицированное кредитование как особый вид кредитной деятельности базируется на следующих основных принципах:

– многосторонний характер договора – кредит предоставляется несколькими банками одному заемщику. Интересы всех банков в ходе операции представляет банк-организатор (в процессе формирования синдиката) и банк-агент (в ходе обслуживания кредита);

– совместная ответственность – когда пул кредиторов выступает по отношению к заемщику как единая сторона. Кредиторы несут совместную ответственность перед заемщиком, а он – перед всеми ними одновременно;

– равноправие кредиторов - когда ни один из банков не имеет преимуществ по взысканию долга, а все средства, поступающие для погашения кредита или от реализации обеспечения, делятся между ними пропорционально предоставленной каждым сумме;

– единство документации – когда все заключаемые в рамках кредита договоры и соглашения являются многосторонними, подписываются всеми кредиторами и заемщиком без возможности заключения сепаратных соглашений;

– единство информации – когда вся информация, относящаяся к синдицированному кредиту, должна быть известна и всем кредиторам, и заемщику;

– юрисдикция – кредит может быть предоставлен как по национальному праву (по праву страны, резидентом которой является заемщик), так и по международному праву.

1.2 Преимущества и недостатки синдицированных кредитов перед другими формами долгового финансирования на мировом рынке

синдицированный кредит международный

Часто основным мотивом для компаний в их стремлении выйти на рынок синдицированных кредитов является стратегический момент, связанный с интересами не только казначейства, но и топ-менеджмента: привлечение синдицированного кредита рассматривается, как способ сформировать группу международных финансовых организаций, которые будут готовы в дальнейшем стать долгосрочными партнерами компании. В отличие от рынка облигаций, где инвесторы склонны к более меркантильному подходу, для банков – инвесторов рынка синдицированных кредитов основным мотивом участия в кредите является создание партнерских отношений, которые позволят сотрудничать с компанией на протяжении длительного периода времени и предлагать ей различные банковские продукты. Компания, в свою очередь, получает возможность расширить доступ к финансовым продуктам и услугам в целом, а также усиливает этим конкуренцию среди сотрудничающих с ней поставщиков данных продуктов. Создавая партнерские отношения с рядом банков, компания также обеспечивает себе возможность получить дополнительное финансирование в будущем, как в форме прямого кредита отданных банков, так и прибегая к их посредническим услугам для выхода на другие финансовые рынки.

Так как рынок синдицированных кредитов основан на построении долгосрочного партнерства, инвесторы участвуют в синдикации кредитов не потому, что их привлекает возможная прибыль по данным сделкам, а скорее из-за будущих возможностей для бизнеса, которые создаются в результате развития данных отношений. Подобный коммерческий подход предполагает, что банки чувствуют себя морально обязанными участвовать в синдицированном кредите, чтобы поддержать компанию, даже если прибыль от сделки не соответствует их ожиданиям. Поэтому прайсинг по синдицированным кредитам иногда характеризуется как включающий «субсидию партнерства», то есть дисконт, который предлагают банки в надежде создания более прибыльного бизнеса в будущем. Такое поведение можно сравнить с тактикой супермаркетов, выставляющих определенный товар по невыгодной цене в надежде привлечь в магазин покупателей, которые непременно купят помимо него что-то еще, и супермаркет в результате получит прибыль. Банки, занимающиеся организацией синдицированных кредитов, прекрасно знают о данном феномене, и это мотивирует их выступать андеррайтерами по кредитам с гораздо более низкой процентной ставкой, чем при размещении еврооблигаций. Для заемщика это также часто оказывается дешевле, чем привлечение двустороннего кредита. Данное преимущество синдицированных кредитов объясняет их популярность среди заемщиков, а также то, почему большинство компаний предпочитают сначала выйти на рынок синдицированных кредитов и только потом начинать диверсифицировать активы, обращаясь к другим финансовым инструментам.

Иногда компания все же может привлечь двусторонний кредит дешевле, чем синдицированный, так как в этом случае отсутствует плата за организацию рыночной сделки. Однако в большинстве случаев синдицированный кредит оказывается более выгодным по стоимости вариантом привлечения средств, чем двусторонние кредиты. Это связано с тем, что заемщики часто используют синдицированные кредиты как средство привлечения внимания общественности: по окончании синдикации выходит пресс-релиз, сообщающий о том, что компания сумела успешно привлечь финансирование на выгодных для нее условиях. Именно поэтому заемщики проявляют большую настойчивость, стремясь договориться о привлечении синдицированного кредита на выгодных для них условиях, чем при обсуждении двусторонних кредитов, которые по определению являются непубличными сделками. Банки также зачастую склонны предложить привлекательный прайсинг по синдицированному кредиту из-за конкуренции за престижное право организовать сделку. В результате оказывается, что многие компании платят более высокий процент по двусторонним, чем по синдицированным кредитам.

Еще одним важным преимуществом синдицированных кредитов по сравнению с другими инструментами является их гибкость. В частности, заемщики очень ценят то, что синдицированные кредиты в любой момент могут быть погашены досрочно без штрафных санкций, в противоположность, к примеру, еврооблигациям (где заемщик должен выплачивать фиксированный процент на протяжении всего срока обращения бумаг). Данная особенность синдицированных кредитов представляет особый интерес для заемщиков в нестабильный период, если в будущем ожидается улучшение конъюнктуры рынка. Вместо того чтобы выплачивать высокий процент до установленного срока погашения кредита, можно рефинансировать его под более низкую процентную ставку, когда ситуация на рынке улучшится, штрафы за досрочное погашение кредита при этом отсутствуют.

Гибкость синдицированных кредитов также проявляется в том, что условия кредита могут быть скорректированы с течением времени в соответствии с потребностями заемщика. Вне зависимости от типа долгового инструмента, с помощью которого компания решает привлечь финансирование, в финансовой документации будут прописаны некоторые обязательства и ограничения, которых она должна придерживаться. Таким образом, заемщик будет стремиться договориться о привлечении финансирования на таких условиях, которые позволят компании вести дела в обычном режиме на протяжении всего срока существования долгового обязательства. В то же время, бизнес со временем развивается, а значит, существует вероятность того, что через несколько месяцев или лет заемщик не сможет или не захочет придерживаться ограничений, прописанных в документации по займу (например, это может касаться обязательства придерживаться определенных финансовых показателей, иметь определенные активы и т.п.). В этом случае заемщику необходимо убедить кредиторов внести поправки в условия предоставления финансирования. Как правило, для публичных долговых инструментов (например, еврооблигаций) этот процесс является сложным и дорогостоящим в связи с большим числом держателей бумаг, среди которых есть и частные инвесторы, о которых компании может быть ничего не известно. В случае синдицированного кредита заемщик имеет дело с ограниченным кругом инвесторов, в основном состоящим из банков — партнеров компании. Эти инвесторы обычно готовы найти приемлемое для всех сторон решение, если заемщик не может более функционировать в соответствии с ограничениями, прописанными в документации по кредиту. Данная гибкость, позволяющая вносить поправки в некоторые пункты документации с течением времени, также является важным преимуществом синдицированных кредитов в сравнении с двусторонними кредитами, так как она предполагает возможность договориться сразу со значительным числом инвесторов об изменении условий кредита, так как кредиторы, как правило, принимают решение при наличии 2/3 голосов в его поддержку.

Может сложиться мнение, что у синдицированных кредитов нет фундаменальных недостатков, однако в финансовом мире не существует идеальных инструментов на все случаи жизни, а значит, нельзя утверждать, что синдицированные кредиты всегда подойдут любой компании с точки зрения требований, предъявляемых к привлечению финансирования. Поэтому вопрос скорее заключается в сравнении синдицированных кредитов с другими инструментами по ряду критериев, которые важны для заемщиков. Обратимся к списку основных критериев, по которым другие финансовые инструменты в ряде случаев могут быть более привлекательными для заемщиков, чем синдицированные кредиты.

- Срок заимствования: банковские кредиты (синдицированные, двусторонние или клубные) обычно являются краткосрочными или среднесрочными, но не долгосрочными. В России частные банки обычно могут привлечь кредит на срок до года, банки с государственным участием — на срок до трех лет, а корпоративные заемщики — на срок до пяти лет. В этом кредитный рынок коренным образом отличается от рынка еврооблигаций, где возможно привлечение средств на 10 лет и более в силу требований, предъявляемых инвесторами к еврооблигациям. Также банки-кредиторы часто настаивают на том, чтобы кредит (особенно привлеченный на срок от трех лет и более) выплачивался по амортизационной схеме, в то время как еврооблигации погашаются в полном объеме по окончании срока обращения. Это говорит о том, что еврооблигации могут оказаться более пригодными при финансировании Долгосрочных инвестиций компании.

- Финансовые ковенанты: банки обычно предоставляют финансирование под более низкий процент, чем другие инвесторы, однако в обмен на это они контролируют собственные кредитные риски, требуя, чтобы заемщик принял ряд ограничений, в частности, в отношении пропорций, связанных с долговой нагрузкой компании, денежными потоками, акциями и т.д. Данные финансовые ковенанты строже, чем ковенанты, которые институциональные инвесторы предъявляют заемщикам на рынке еврооблигаций или рублевых облигаций, так как инвесторы здесь, как правило, доверяют рейтинговым агентствам в вопросе оценки и мониторинга кредитного качества заемщика. Важно отметить, что финансовые ковенанты характерны для любого типа кредита вне зависимости от того, синдицирован он или нет, так как они являются требованиями практически всех кредитных комитетов банков.

- Технические аспекты: так как синдицированные кредиты предполагают участие нескольких кредиторов, процедура выплаты средств по кредиту должна быть простой и упорядоченной. К примеру, от заемщика требуется предоставление заявки на получение средств, по меньшей мере за три дня до их выдачи, после чего необходимо проведение специальных процедур. Когда компания привлекает прямой двусторонний кредит, в нем участвует только один банк, что предполагает в этом смысле большую гибкость сделки. Двусторонние кредиты могут быть предоставлены с овердрафтом, также компания может отправить запрос на предоставление финансирования за несколько часов до получения денег. В синдицированных кредитах эти преимущества отсутствуют. Следовательно, заемщик, стремящийся к большей гибкости в операциях фондирования, должен иметь в своем распоряжении, по меньшей мере, один или два двусторонних кредита, даже если большая часть его потребностей в финансировании удовлетворяется с помощью синдицированных кредитов.

- Четкие условия: на рынке облигаций прайсинг меняется каждую секунду, так как обычно волатильность очень высока, следовательно, заемщики уполномочивают банки организовать эмиссию, не зная точно, сколько будет стоить данное финансирование. На рынке синдицированных кредитов прайсинг меняется гораздо медленнее, а значит, банки могут оговорить этот параметр с заемщиком до подписания мандата на организацию кредита. Может создаться впечатление, что прайсинг является фиксированным и гарантирован банками. Однако это не так: синдицированные кредиты, как и еврооблигации, представляют собой рыночные сделки, где задачей организатора является найти инвесторов и проследить, чтобы сделка соответствовала их требованиям к инвестициям. На кредитном рынке сложно отследить стоимость заимствовании, так как не существует котировок, отображающихся на экранах компьютеров в банках, кроме того, синдикация обычно длится несколько недель, и ожидания рынка могут измениться в процессе привлечения кредита. В результате в практике привлечения синдицированных кредитов существует право организаторов изменять условия кредита при недостаточном уровне подписки, что позволяет им увеличивать прайсинг по кредиту, если это необходимо для успешного проведения сделки. То есть уровень прайсинга, согласованный на стадии подписания мандата, является скорее индикативным (и, как правило, соответствующим действительности), чем фиксированным параметром, вэтом онсхож с прайсингом по еврооблигациям. Единственный инструмент, который может обеспечить полную уверенность в стоимости заимствования — это двусторонний кредит, так какего привлечение проходит не на открытом рынке. Однако суммы, которые можно привлечь через двусторонний кредит, значительно ограничены, и его стоимость необязательно окажется более привлекательной.

- Требования по отчетности: так как синдицированный кредит — это своего рода знакомство заемщика с новыми инвесторами, то предполагается, что инвесторам будет предоставлен определенный объем информации. Этот уровень раскрытия информации может иногда превышать обычную для заемщика практику при привлечении двустороннего кредита: в частности, обычно требуется отчетность по МСФО на английском языке, необходимо также раскрытие списка акционеров заемщика. Однако требования к отчетности в целом не так многочисленны, как при рыночном размещении ценных бумаг. Важно отметить, что синдицированные кредиты являются частными контрактами, а следовательно, информация сообщается только конкретным инвесторам на условиях строгой конфиденциальности, о чем подписывается соответствующее соглашение.

В заключение хотелось бы подчеркнуть, что синдицированный кредит — очень многогранный инструмент, обычно предоставляющий наибольшие преимущества для заемщиков по сравнению с другими финансовыми инструментами. К счастью, рынок синдицированных кредитов в целом остается открытым даже в сложные для рынков периоды, такие как начавшийся летом 2007 года кредитный кризис, потрясший всю мировую финансовую систему. А значит, можно ожидать, что синдицированные кредиты останутся долговым инструментом, которому заемщики будут отдавать предпочтение на протяжении последующих месяцев и даже лет.

1.3 Структура и ключевые этапы организации синдицированного кредитования

Шаги, которые любая компания должна предпринять для получения международного синдицированного кредита, зависят от нескольких факторов и не являются одинаковыми для всех заемщиков. Среди основных переменных факторов — цель финансирования, планируемая сумма кредита, структура обеспечения (если имеется), а также основная деятельность компании (текущая и планируемая), структура собственности, финансовое положение, отношения с банками и общая стратегия привлечения заемных средств. Для некоторых заемщиков процесс будет дольше и потребует больше усилий, чем для других.

1. ПРЕДВАРИТЕЛЬНАЯ ПОДГОТОВКА. Сначала компания должна определить стратегические цели и финансовые планы на период существования кредита и прогнозируемые финансовые результаты, так как они будут определять уровень обязательных финансовых коэффициентов (финансовых ковенант), которые заемщик сможет принять по данному кредиту. Также должны быть рассмотрены все альтернативные способы привлечения средств (включая выпуски облигаций на внутреннем или международном рынках, двусторонние кредиты, лизинговые соглашения). Относительные преимущества синдицированного кредита будут зависеть от отрасли, в которой работает заемщик, и его кредитного профиля. После этого компания может установить основные целевые характеристики кредита: сумму, срок и валюту.

2. КОНСУЛЬТАЦИИ С БАНКАМИ. На следующем этапе заемщик должен проконсультироваться с банками, которые имеют опыт работы на рынке синдицированных кредитов. Зачастую банки привлекают своих специалистов из отдела синдицированного кредитования, которые могут посетить компанию и сделать презентацию своих возможностей, представить свой анализ текущей рыночной конъюнктуры, прогнозов и рейтингов, стратегию рефинансирования и свою оценку позиционирования заемщика на рынке.

Заемщик должен постараться получить от банков-консультантов общее представление по следующим вопросам: срок кредита, график синдикации в зависимости от «конкурирующих» сделок, приблизительный ценовой диапазон по кредиту, включая процентную маржу, единовременные комиссии и дополнительные расходы. Необходимое время в целом в пределах 1-3 недель.

3. ЗАПРОС ПРЕДЛОЖЕНИЙ (RFP). В запросе предложения (RFP) компания просит потенциальных организаторов синдиката определить условия, которые они готовы предложить по кредиту, основываясь на окончательной структуре, определенной заемщиком, а также исходя из сумм обязательств по их собственному участию в синдицированном кредите. Необходимое время: 1-3 недели, в зависимости от необходимости предоставления банками предложений, содержащих обязательства на условиях андеррайтинга (underwriting) или на основе принципа максимально возможных усилий (best effort basis). Согласно предложению на условиях андеррайтинга, банки-организаторы гарантируют конечную сумму финансирования, предоставляемого заемщику. Согласно предложению на основе принципа максимально возможных усилий, банки-организаторы не берут на себя обязательство фондировать всю сумму сделки по любой из причин, когда индикация не завершается успешно.

4. ПОДПИСАНИЕ МАНДАТНОГО ПИСЬМА И ПРЕДЛОЖЕНИЯ ПО ФИНАНСИРОВАНИЮ. Получив от банков предложения, заемщик может сократить число наиболее вероятных банков-организаторов(Mandated Lead Arranger, или MLA). Из числа банков-организаторов заемщику нужно назначить букраннеров (Bookrunner), т.е. тех организаторов синдиката, которые будут отвечать за активное привлечение перспективных банков-участников. Другие ключевые роли, такие как кредитный агент, агент по документации, фронтирующий банк и агент по связям с общественностью, должны быть определены в мандате, хотя часто группа возможных банков-организаторов распределяет эти обязанности между собой в рабочем порядке.

Мандатное письмо также определяет, будет ли синдикация на условиях андеррайтинга (в сопоставлении с предложением на основе принципа максимально возможных усилий) и, при необходимости, на каких условиях организаторы могут сократить сумму своего участия (final hold) в конце синдицирования кредита. Отдельно может быть согласован пункт об изменении рыночных условий (market flex), с помощью которого банки-организаторы могут скорректировать ценовые параметры и/или структуру сделки для обеспечения успешной синдикации. В мандатном письме также оговаривается график синдикации кредита (syndication timetable). Еще один важный вопрос — пункт о существенных неблагоприятных изменениях (material adverse change, или MAC), который в случае значительного ухудшения конъюнктуры рынка или состояния заемщика дает банкам-организаторам право аннулировать свои обязательства по мандатному письму. Необходимое время 1-2 недели в зависимости от числа банков-организаторов.

5. ЗАВЕРШЕНИЕ РАЗРАБОТКИ СТРАТЕГИИ СИНДИКАТА И ИНФОРМАЦИОННЫЙ МЕМОРАНДУМ. Как только мандатные документы подписаны фокус внимания может быть смещен на маркетинговые усилия для завершения синдикации кредита. Готовится информационный меморандум, в котором описывается компания, ее положение на рынке, финансовая ситуация, результаты и прогнозы, а также детали сделки. Информационный меморандум всегда выпускается под ответственность заемщика, который в письменном виде подтверждает точность и полноту информации, представленной в меморандуме. Параллельно банки-букраннеры готовят список банков, которые будут приглашены в синдикат, и рекомендуют суммы участия и соответствующие комиссионные за участие (participation fees). Необходимое время 1-2 недели, в зависимости от уровня необходимой информации и оперативности, с которой заемщик может проверять и одобрять информационный меморандум.

6. ЗАПУСК СИНДИКАЦИИ КРЕДИТА. Синдикация официально начинается, когда букраннеры направляют приглашения с указанием условий сделки банкам на «старшем» и «общем» этапах синдикации. Обычно предлагается два или три различных уровня сумм участия.

Информация о компании и сделке предоставляется в отраслевые издания и организации, связанные с международными синдицированными кредитами (такие как Cbonds, International Financing Review, Euroweek, Loan Pricing Corporation, Dealogic, LoanRadar и т.д.) Обычно создается веб-сайт для управления корреспонденцией и документацией по сделке. Компаниями, предлагающими эту услугу, являются, например, Intralinks и Debtdomain. Стоимость такого веб-сайта для сделки, как правило, составляет около $4000. Может быть организована встреча банков (road show), чтобы представить заемщика и сделку на рынке. Минимальная цена одной банковской встречи колеблется в пределах от $5000 до $10000. Требуемое время обычно минимум 3-4 недели, хотя на сегодняшнем рынке сроки предоставления обязательств по синдицированному кредиту часто удлиняются.

7. СОГЛАСОВАНИЕ ЮРИДИЧЕСКОЙ ДОКУМЕНТАЦИИ. Один из банков-организаторов действует в роли агента по документации, координируя переговоры по юридической документации между заемщиком и другими организаторами; это обычно происходит одновременно с этапом синдикации.

Банки-организаторы, как правило, представлены независимой юридической фирмой, чьи услуги оплачиваются заемщиком. Размер вознаграждения за услуги может варьироваться от минимального уровня $30-35 тыс. до значительно большего, в зависимости от сложности сделки и продолжительности переговоров. Банкам, как правило, необходимо не менее 3-5 рабочих дней, чтобы проанализировать юридическую документацию и получить необходимые внутренние согласования, прежде чем они смогут подписать документацию. Необходимое время значительно варьируется, как правило, проходит в течение 3-4 недель, хотя этот этап может быть начат ранее.

8. ВЫПОЛНЕНИЕ ПРЕДВАРИТЕЛЬНЫХ УСЛОВИЙ (CONDITIONS PRECEDENT) ДО ПРЕДОСТАВЛЕНИЯ КРЕДИТА. Заемщик должен предоставить различные документы, подтверждающие, что необходимые авторизации, согласования и резолюции для совершения сделки были получены на локальном уровне и на уровне правления. Необходимое время зависит от процесса получения заемщиком внутренних авторизации в отношении сделки.

9. ЗАКРЫТИЕ СДЕЛКИ И ПОДПИСАНИЕ СОГЛАШЕНИЯ. После согласования юридической документации всеми сторонами можно подписывать соглашение. Должны быть подписаны и другие документы, например письмо о комиссии за организацию, письмо об агентской комиссии, обеспечительная документация и/или гарантии, если это применимо.

Существует несколько вариантов закрытия сделки, в том числе когда стороны отправляют копии подписанных документов юридическому консультанту кредиторов по факсу, а затем предоставляют оригиналы. Порой кредиторы предоставляют по доверенности право агенту по документации подписать соглашение от их имени.

Другой вариант состоит в том, чтобы провести церемонию подписания, когда заемщик и как можно большее число кредиторов, которых возможно собрать физически в одном месте, подписывают документацию.

Независимо от того, проводится церемония подписания или нет, заемщик может организовать «торжественное» мероприятие в ознаменование завершения сделки. В зависимости от достигнутых договоренностей расходы на церемонию закрытия сделки или торжественное мероприятие могут приближаться к расходам на банковскую встречу в диапазоне $5000-10000.

10. ВЫБОРКА КРЕДИТА. Когда все предварительные условия выполнены, заемщик направляет в адрес кредитного агента официальную заявку на использование кредита не менее чем за два рабочих дня до дня предоставления кредита. Затем синдицированный кредит начинает свою жизнь. На этом этапе банки, действующие как организаторы, выполнили свои обязательства их роль в сделке сводится к роли обычного кредитора.

Глава 2. Россия на международном рынке синдицированных кредитов

2.1 Особенности и динамика развития в России синдицированных займов

В Российской Федерации в последние несколько лет, проблема недостаточного объема инвестиций и капитальных вложений остается весьма острой и актуальной для современной российской экономики. Изношенность основных фондов в ряде отраслей экономики достигла недопустимого критического значения, что обусловлено недостатком долгосрочного финансирования и, как следствие, ограниченными инвестиционными возможностями компаний. При этом высокие показатели макроэкономического развития последних лет достигнуты в большей степени за счет роста в топливно-энергетическом секторе и благоприятной внешнеэкономической конъюнктуры.

Рост большинства российских предприятий в настоящее время является экстенсивным и обеспечивается во многом за счет общего расширения рынка, которое безусловно, с течением времени станет ограниченным. Более того в условиях ужесточающейся конкуренции на мировых рынках товаров и услуг и возможного вступления России в ВТО, положительный эффект от имеющихся сегодня у российских компаний конкурентных преимуществ в виде дешевой рабочей сила, низкой стоимости электроэнергии и газа либо будет сведен к минимуму, либо вообще исчезнет. В связи с этим единственной возможностью не проиграть в конкурентной борьбе для субъектов реального сектора российской экономики является осуществление полномасштабных инвестиций в обновление основных фондов и внедрение новых технологий, которые будут призваны повысить конкурентоспособность впускаемой продукции и оказываемых услуг не только в нефтегазовой промышленности, но и в других секторах экономики.

Для осуществления данных инвестиций российские компании нуждаются в привлечение большого объема финансирования, как в форме нового акционерного капитала, так и в виде средств долговых инвесторов. Наряду с привлечением в экономику прямых инвестиций, рынки долгового капитала во всем мире являются одним из ключевых механизмов, который используют правительства, корпорации и банки для привлечения финансирования на цели капитальных вложений, модернизации производственных мощностей, рефинансирования и реализации стратегий развития. В этой связи залогом стабильного экономического роста страны является наличие доступа ее компаний и предприятий к внутренним и внешним источникам долгосрочного долгового финансирования.

На этом фоне особенно актуальным представляется развитие механизма привлечения российскими компаниями финансирования на международных рынках капитала посредством именно синдицированного кредитования, предусматривающего предоставление заемщику кредита группой банков на идентичных согласованных условиях в рамках единой кредитной документации.

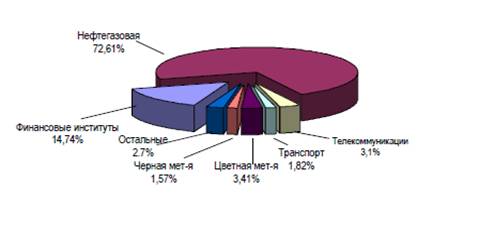

Соотношение применения синдицированных займов по отраслям

Как показывает опыт развитых стран, долговое финансирование и, в частности банковское кредитование, способствует оживлению экономики и приданию ей конкурентоспособности. Однако сложность ситуации в России в настоящее время заключается в том, что сегодня отечественные банки не в состоянии в полной мере финансировать долгосрочные производственные программы предприятий, а объем операций международных финансовых институтов остается недостаточным для удовлетворения потребностей отечественных компаний в долгосрочном финансировании.

России сегодня самое благоприятное сочетание цены и риска и это так же доказывается положительной динамикой увеличения синдицированных займов российскими компаниями:

Главные проблемы, сдерживающие внедрение механизма синдицированного кредитования, — отсутствие унифицированных процедур кредитования и сохраняющийся дефицит взаимного доверия в банковской сфере. Среди причины недостаточного развития в России международного синдицированного кредитования основными являются:

– высокие организационные издержки российских банков – участников синдиката,

– отсутствие у компаний кредитной истории на международных рынках капитала,

– недостаточный уровень прозрачности и качества корпоративного управления российскими предприятиями,

– отсутствие у большинства российских компаний истории подготовки аудированной финансовой отчетности по международным стандартам,

– длительные сроки организации (сложность поиска равнозначных по возможностям кредиторов),

– непроработанность правового обеспечения сделок п