Економічні основи функціонування ринку банківських послуг в Україні

Зміст

Вступ

Розділ 1. Економічні основи функціонування ринку банківських послуг в Україні

1.1 Сутність і класифікація банківських послуг

1.2 Ставлення ринку банківських послуг в Україні

Розділ 2. Діюча практика надання комерційними банками послуг своїм клієнтам

2.1 Депозитні послуги банків

2.2 Кредитні послуги банків

2.3 Розрахунково-касові послуги банків

2.4 Інвестиційні та інші види послуг

Розділ 3. Перспективи розвитку банківських послуг

3.1 Сучасні тенденції розвитку банківських послуг за кордоном

3.2 Шляхи подальшого розвитку ринку банківських послуг в Україні

Висновки

Список використаної літератури

Додатки

Вступ

Актуальність теми. Реформування економіки України, що супроводжується приватизацією і післяприватизаційною санацією підприємств, структурною реорганізацією галузей, в тому числі агропромислового комплексу, розвитком товарних, фондових бірж та позабіржових систем, що обслуговують рух грошей і капіталів, концентрацією інвестиційних ресурсів у вітчизняних власників та інше, потребує адекватних банківських послуг на ринку фінансових послуг. Адже тільки банки та інші фінансово-кредитні інститути як фінансові посередники на ринку грошей і капіталів здатні забезпечити своєчасне і необхідне зустрічне покриття потреби в оборотних ресурсах та інвестиціях тимчасово вільними коштами інституційних секторів економіки. Серед них кошти населення, так званих домогосподарств, і запозичення є домінуючими.

Пріоритетний розвиток банківської системи і становлення інших кредитно-фінансових інститутів відіграє ключову роль у формуванні ринків грошей і капіталів через механізми та інструменти банківських і небанківських послуг фінансового характеру. Проте сьогодні ці ринки ще ненастільки розвинені як в Польщі чи Угорщині, а щодо Франції, Німеччини, Бельгії та інших країн відставання є доволі контрасним.

За цих обставин можна вважати, що обрана тема магістерського дослідження є актуальною. Вона цікава з позиції сьогодення як деякий огляд і бачення перспективи у цивілізованому реформуванні економіки України.

Об'єктом дослідження обрано банківську діяльність щодо створення і просування банківських послуг через ринкові механізми до учасників фінансового ринку.

Предметом досліження є грошові, інвестиційні, кредитні, депозитні, трастові, гарантійні та інші види банківських послуг.

Мета дослідження - розкрити сучасний стан ринку банківських послуг в Україні та вказати на перспективи його розвитку.

Для досягнення поставленої мети необхідно вирішити наступні завдання:

- уточнити сутність банківських послуг та підходи щодо їх поділу;

- критично оглянути стан ринку банківських послуг в Україні;

- дослідити сучасні тенденції щодо створення і надання клієнтам депозитних банківських послуг;

- критично оцінити стан кредитних портфелів банків та їх зусилля з адекватного задоволення потреб підприємств та інших виробників у позичках;

- оглянути сучасні ринкові механізми банківського поточного обслуговування клієнтів;

- проаналізувати можливості банків щодо інвестиційної підтримки бізнес-проектів суб'єктів господарської діяльності;

- вивчити досвід іноземних банків щодо новітніх технологій з обслуговування клієнтів та інших контрагентів;

- вказати на перспективи подальшого розвитку ринку банківських послуг в Україні.

Методологічною і теоретичною основою магістерської роботи є закони та постанови Верховної Ради та Кабінету Міністрів, нормативні акти Національного банку України, економічна література з питань банківської справи, аналітичні, економіко-математичні, статистичні збірники, матеріали перводичної преси, статистичні методи дослідження.

Наукова новизна полягає у розкритті можливостей комерційних банків щодо гнучкого і адекватного реагування на кон'юктурні запити підприємців у веденні сучасного бізнесу в Україні та за кордоном, що грунтується на аналітичному опрацюванні значного фактичного матеріалу.

Практична цінність. Теоретичні узагальнення та практичні рекомендації, зробленні в процесі дослідження, можуть бути використанні в діяльності українських комерційних банків. Приведений світовий досвід у сфері надання банками послуг може бути критично опрацьованний та творчо використаний в Україні.

Структура роботи. Магістерська робота складається з вступу, трьох розділів, висновків, списку використаної літератури та додатків.

Розділ 1. Економічні основи функціонування ринку банківських послуг в Україні

1.1 Сутність і класифікація банківських послуг

Універсальним інститутом, що спеціалізується на наданні комплексу ділових послуг є комерційні банки, послуги яких охоплюють не лише традиційні кредитно-депозитні операції, але й розповсюджуються на задоволення потреб клієнтів в консалтингових, інвестиційних, лізингових, довірчих та інших послугах. Банківська послуга сьогодні суттєво переростає межі виключно фінансової сфери, хоча завжди носить опосередковано фінансовий характер і направлена на оптимізацію фінансових результатів від господарської діяльності.

Загалом комерційні банки в умовах ринкової економіки слід розглядати як самостійні суб'єкти господарювання, що виробляють і реалізують власний продукт із метою отримання прибутку. Тому важливим є правильне розуміння суті банківського продукту і його специфіки.

Комерційний банк здійснює свою діяльність у сфері послуг, тому банківський продукт - це, по суті, комплекс послуг банку для своїх клієнтів. Послугам властиві чотири унікальні характеристики, які відрізняють їх від товарів. Їх ще можна назвати "чотири Н-послуги". Це: Невідчутність, Невіддільність, Ненадійність якості, Незбереженість.

Невідчутність послуги означає, що її не можна продемонструвати, тому що в основі своїй вона абстрактна, не має матеріальної субстанції, її не можна побачити, спробувати і оцінити до тих пір, поки клієнт її не отримає. Тому, оскільки немає відчутних характеристик послуги до початку її покупки, ступінь невизначеності зростає.

Невіддільність. Виробництво, продаж та споживання послуги відбу-вається одночасно. Невіддільність послуг означає, що їх неможливо відокремити від джерела їхнього здійснення, незалежно від того, надає послугу машина чи людина. Контакт із споживачем часто розглядається як невід'ємна частина надання послуги. Якість кінцевого продукту-послуги залежить як від постачальника послуги, так і від споживача.

Непостійність якості. Послуги є нестандартними і дуже різноманітними. Залежно від постачальників, від часу і місця надання послуг їхня якість коливається в досить широких межах. Оскільки послуги пов'язані з людьми, які їх надають, можна говорити про широкий діапазон якості, що залежить від кваліфікації окремих виконавців.

Постачальники послуг не однаковою мірою здібні й талановиті, вони відрізняються ставленням до виконання своїх обов'язків, тому якість обслуговування буде різною в кожному відділенні банку, не зважаючи на єдину технологію продажу послуги.

Незбереженість. Послуги не можна виробляти наперед і зберігати з метою подальшої реалізації: немає споживача послуги - немає самої послуги. Це зумовлюється попередньою характеристикою послуги - невіддільністю: виробництво і постачання здійснюється одночасно.

Поряд з перерахованими характеристиками, що притаманні всім видам послуг, банківський продукт має свої специфічні особливості.

По-перше, надання банківських послуг пов'язане з використанням грошей в різних формах (готівковій, бухгалтерських записів або платіжно-розрахункових документів.

По-друге, абстрактні банківські послуги набувають реальних рис через майнові договірні відносини.

По-третє, купівля-продаж більшості банківських послуг характеризується тривалістю в часі. Як правило, угода не обмежується одноразовим актом, встановлюються більш чи менш тривалі стосунки клієнта з банком.

Всі ці специфічні властивості банківського продукту вимагають від споживачів досить високої економічної культури, викликають необхідність роз'яснення суті послуги клієнту, посилюють значення такого чинника, як довіра клієнтів. Адже клієнт, довіряючи банку свої гроші, укладає угоду, перебіг якої для нього початково неконтрольований. Як наслідок, невідчутний характер банківської послуги як би подовжується: це невідчутні дії з невідчутними активами.

Визначальними щодо суті банківського продукту є базові функції комерційного банку. Основними функціями комерційного банку, які визначають його економічну суть, слід вважати:

1) посередництво в кредиті;

2) посередництво в розрахунках;

3) випуск кредитних знарядь обігу.

Реалізація саме цих трьох функцій притаманна комерційним банкам, що й відрізняє їх від інших інститутів кредитної системи.

Функціонування кредитних установ, як і інших суб'єктів господарювання, в ринкових умовах має виробничий характер. І хоча результати цієї діяльності не набувають безпосереднього матеріального втілення у традиційному розумінні, вони мають свою вартість, зумовлену суспільними витратами. Головним продуктом банку є різноманітні послуги у вигляді надання кредитів, здійснення розрахунків, управління майном та цінностями, консультації тощо. Основою цього є торгівля грошима як особливим товаром - передумова забезпечення економіки достатньою кількістю платіжних засобів.

Специфіка функціонування банківських установ полягає в тому, що їхнім продуктом є надання різноманітних послуг шляхом проведення активних, пасивних і комісійно-посередницьких операцій з метою задоволення якоїсь потреби (схема 1). Тому серцевину продукту, його сутність складає спрямованість на розв'язання певної проблеми.

Банківські послуги можна охарактеризувати як виконання певних дій в інтересах клієнта. У дійсності клієнт одержує не продукт як такий, наділений певним набором властивостей, а здатність задовольнити якусь свою потребу. Наприклад, клієнт розміщуючи кошти на рахунку "до запитання", одержує можливість задовольнити свої потреби в розрахункових послугах, послугах інкасації, безготівковому переказі коштів тощо. Для банку величезне значення має представлення і поширення не властивостей свого продукту, а реальної користі й вигоди від нього для клієнта.

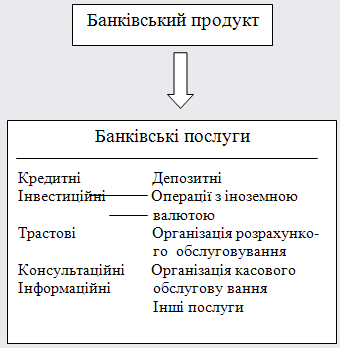

Рис. 1.1Склад банківського продукту

Якщо задоволення якоїсь потреби є змістом банківського продукту, то за формою він являє собою певний набір властивостей, що дають змогу реалізувати цю потребу. Так, строковий депозит - це послуга, яка повинна задовольняти потребу вкладника в одержанні доходу від своїх коштів, водночас за формою він може бути депозитним сертифікатом, на якому зазначені вкладена сума, відсоток, термін погашення та інші умови.

Отже, банківську послугу можна визначити, з одного боку - з погляду маркетингу - як форму задоволення потреб клієнта, а з іншого - з погляду організації виробництва - як певний порядок (регламент) взаємозв'язаних організаційних, інформаційних, фінансових та юридичних заходів, прив'язаних до місця та часу виконання і об'єднаних у єдину технологію. Кожний із цих заходів, прив'язаний до місця і часу виконання, здійснення якого неможливе без конкретного виконавця, визначимо банківською операцією.

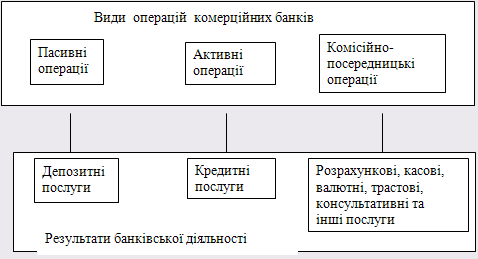

Інакше кажучи, власне, "послуга" - це кінцевий результат, готовий продукт, "товар" банку, тоді як "операції" - це свого роду виробничий процес (рис 2).

Рис. 1.2 Класифікація результатів діяльності комерційного банку

Класифікацію цього процесу доцільно проводити з урахуванням особливостей формування й розміщення ресурсів банку, що зводяться до здійснення трьох основних груп операцій: пасивних, активних і комісійно-посередницьких.

Пасивні операції полягають у залученні тимчасово вільних грошових коштів для формування своїх ресурсів. При проведенні активних операцій банки розміщують сформовані ними ресурси з метою отримання прибутку. Комісійно-посередницькі операції проводяться банком за дорученням і на користь клієнта за певну плату. Щодо останніх, то йдеться, власне, не про формування і розміщення ресурсів, а про переміщення вже наявних у банку коштів клієнта за його розпорядженням або про проведення інших операцій, безпосередньо не пов'язаних із рухом грошей (про так звані позабалансові послуги).

Кожна із цих груп операцій, що здійснюються банком, передбачає певну ступінь втягнення в них клієнтів, а отже, і певну частку пропонованих їм послуг. Це випливає з аналізу послуг банків за схемою "клієнт-банк-клієнт", оскільки саме наявність клієнта і визначає трансформацію операцій банку в його послуги.

Отже, в результаті здійснення трьох названих вище груп операцій, комерційні банки надають клієнтам різноманітні послуги, які у сукупності і становлять банківський продукт.

Виходячи з вище наведених визначень під ринком банківських послуг слід розуміти сукупність:

1) носіїв попиту і пропозиції на банківські послуги, які взаємодіють між собою;

2) пропонованих банківських послуг.

Згідно такої класифікації за двома основними ознаками розглядають інституційну і продуктову структуру ринку банківських послуг.

Розглядаючи ринкову систему з точки зору об'єктів купівлі-продажу, стає очевидним, що сучасні комерційні банки функціонують в ролі продавців чи покупців практично в усіх ринкових секторах. Отже, ринок банківських послуг не є чітко визначеним. Тому, правильніше було б говорити не про один, а про сукупність багатьох банківських ринків, які можна виділити за тією чи іншою ознакою.

1.2 Стан ринку банківських послуг в Україні

Становлення незалежної банківської системи в Україні бере свій початок від 20 березня 1991 р., з часу прийняття Закону України "Про банки і банківську діяльність". Цей Закон заклав основи для створення Національного банку України на базі українського республіканського відділення Держбанку СРСР. Національний банк України - юридично і реально центральний банк нашої держави. Відповідно до цього Закону, в нашій країні були закладені підвалини класичної дворівневої банківської системи. За роки незалежності України проведена величезна робота по становленню грошово-кредитної національної системи. Створена дворівнева банківська система, що складається з Національного банку України і системи комерційних банків. Введена в обіг національна грошова одиниця - гривня, побудована власна база для друкування паперових грошей і карбування монет, введена в експлуатацію система електронних розрахунків, запроваджена заснована на міжнародних стандартах система бухгалтерського обліку в банках, створенні валютний ринок і ринок цінних паперів.

Діяльність Національного банку України, його монетарна політика позитивно вплинули на подолання гіперінфляції, керованість інфляційними процесами. Проте подальше загострення економічної, фінансової і платіжної кризи, гальмування ринкових перетворень економіки, інвестиційного процесу, серйозні прорахунки комерційних банків у сфері кредитування, розрахунків, порушення багатьма з них вимог до ліквідності й інших економічних нормативів свідчать про необхідність удосконалення банківської справи, проведення комплексної державної програми реформування і розвитку банківської системи України. Невпорядкованість і нестабільність нормативно- правового регулювання створює додаткові труднощі у здійсненні банківської діяльності, заважає її розвитку.

Банківська система України на даному етапі розвитку ще не досягла високого рівня платоспроможності - баланси більшості великих банків містять ненадійні кредити, а баланси підприємств, відповідно, містять борги без перспектив їхньої оплати. Сьогодні чимало банків є прихованими банкрутами. Навіть частина досить великих банків практично недієздатні. Банки змушені функціонувати в інфляційному середовищі з недосконалим податковим і фінансовим законодавством.

За станом на 01.01.2006 р. в Реєстрі банків, їх філій та представництв, валютних бірж було зареєстровано 195 банків. Із них 2- державні (Ощадбанк України та Укрексімбанк), 167 - акціонерні товариства (118 відкриті, 49- закриті), 26 - товариства з обмеженою відповідальністю. В Україні зареєстровано 31 банк, створений за участю іноземного капіталу, в тому числі 7 банків - зі 100 відсотковим іноземним капіталом. Частка участі іноземного капіталу в банківській системі України на 01.01.2004 р. становила 14,5 %. Ліцензії Національного банку на здійснення банківських операцій мали 153 комерційні банки, в тому числі на здійснення операцій із валютними цінностями - 149 /11, с.131/.

У продовж 2003 року зберігалася тенденція до зменшення кількості комерційних банків. Усього за 2005 рік із Реєстру банків, їх філій та представництв, валютних бірж вилучено 9 банків: 5 ліквідовано (АКБ "Будмбанк", АБ "Ліко", АКБ "Незалежність" КБ "Черкаси", АКБ "БНП-Дрезднер Банк (Україна)"; чотири стали філіями (АБ "Поділля" - філією АБ "Укропспілка", АКБ "Аркадія" - філією АКБ "Інвестбанк", АКБ "Укрнафтогазбанк" філією АКБ "Укргазбанк", АБ "Інвест-банк Україна" філією АКБ "Тавріка").

Протягом 2003 року Національним банком України зареєстровано лише один новий комерційний банк - ЗАТ "Мікрофінансовий банк" зі статутним фондом 47,7 млн. грн. За станом на 01.01.2006 р. 63 банки віднесено до категорії проблемних (32,3% від загальної кількості комерційних банків України), тобто на 10 більше, ніж налічувалося на 01.01.2005 р. Із них 20 банків перебуває в режимі фінансового оздоровлення та особливого нагляду, один у режимі санації, у двох призначено тимчасову адміністрацію, ще два банки перебувають у стадії реорганізації, 38 - у стадії ліквідації. Протягом 2006 року сім банків виконали програму фінансового оздоровлення, тож переведені в загальний режим роботи. Виконуючи ліцензійні вимоги та нормативи Національного банку України щодо розміру капіталу, комерційні банки активно нарощують його , про що свідчить, зокрема, збільшення кількості банків із капіталом понад 5 млн. євро (табл 1).

Таблиця 1.1 Динаміка обсягу нормативного капіталу системи банків України

| Розмір нормативного капіталу | Кількість банків за станом на 01.01.2005 р. | Кількість банків за станом на 01.01.2006 р. |

| До 1 млн. євро | 14 | 6 |

| Від 1 до 2 млн. євро | 34 | 0 |

| Від 2 до 3 млн. євро | 31 | 14 |

| Від 3 до 5 млн. євро | 41 | 44 |

| 5 млн. євро і більше | 44 | 89 |

| Усього | 164 | 154 |

Подобные работы: