Организация учета, анализа и аудита расчетов ОАО МК "Азовсталь" с государственным бюджетом и внебюджетными фондами

Межрегиональная академия управления персоналом

Всеукраинский университет

Мариупольский филиал

Кузьменко Максим Викторович

Д И П Л О М Н А Я Р А Б О Т А

На тему „Организация учета, анализа и аудита расчетов предприятия с государственным бюджетом и внебюджетными фондами” (на примере ОАО „МК „Азовсталь”)

Шифр группы Ф–10–02 С5ОА

Специальность – „Учет и аудит”

Работа на получение квалификационного уровня

специалиста

за специальностью „Учет и аудит”

Мариуполь 2004

Содержание

Вступление. 3

Раздел 1. Система налогообложения_ 4

1.1. Суть и виды налогов 4

1.2. Принципы построения системы налогообложения в Украине 12

1.3. Общая характеристика некоторых налогов и платежей_ 16

Раздел 2. Учет, анализ и аудит расчетов предприятия с государственным бюджетом 31

2.1. Технико-экономические характеристики ОАО "МК "Азовсталь". 31

2.2. Учет расчетов предприятия с бюджетом. 36

2.3. Анализ расчетов с бюджетом_ 54

2.4. Альтернативные варианты возмещения НДС_ 68

2.5. Методы оптимизации налогообложения 81

2.6. Организация аудита Налога на добавленную стоимость 86

Раздел 3. Выводы и предложения. 110

Литература_ 112

Вступление.

На современном этапе экономика Украины очутилась перед решающим выбором своей направленности, а именно перед интеграцией к Европейскому Союзу. Поэтому очень актуальным встает вопрос относительно налогообложения предпринимательской деятельности, от которой зависит благосостояние государства на политическом, экономическом и социальном уровнях.

Совершенное знание системы налогообложения предприятий является обязательным для ведения бухгалтерского учета. Реформирование бухгалтерского учета и финансовой отчетности предприятий в соответствии с международными стандартами осуществляется одновременно с усовершенствованием системы налогообложения.

Раздел 1. Система налогообложения

1.1. Суть и виды налогов

Налоговая система играет ведущую роль в формировании государственных доходов, ощутимо влияет на доходы юридических и физических лиц.

Историческими предпосылками возникновения в обществе налогов были преимущественно, переход от натурального хозяйства к денежному, зарождение и формирование института государства.

Современная форма налогов является относительно новой, хотя основные элементы механизма налогообложения зародились еще в давность.

Первым в истории человечества понятия налога раскрыл Адам Смит в работе "Исследования о природе и причинах богатства народов" (В 1776 г.). который написал: "Налог – это груз. который налагается государством в форме закона, что предусматривает и его размер, и порядок уплаты".

Экономическая природа налога заключается в выяснении его назначения объекта налогообложения и источника уплаты, а также определении влияния на субъектов налогообложения и на экономику в целом. За экономическим содержанием налоги - это форма финансовых отношений между государством и членами общества.

Законом Украины "О системе налогообложения" определено, что под налогом и сбором (обязательным платежом) в бюджеты и государственные целевые фонды следует понимать обязательный взнос в бюджет соответствующего уровня или государственного целевого фонда, осуществляемый плательщиками в порядке и на условиях, которые определяются законами Украины о налогообложении.

Совокупность налогов и собраний (обязательных платежей) в бюджеты и государственные целевые фонды. что исправляются установленными законами Украины порядка, составляет систему налогообложения.

Система налогообложения – это нормативное определенные налогоплательщики их обязанности та правая, объекты налогообложения, виды налогов, собраний и платежей, а также порядок их взыскания.

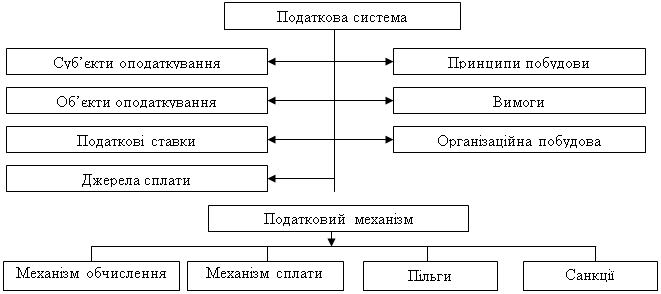

Система налогообложения характеризуется ее элементами - субъект, объект налогообложения, налоговая ставка, источник уплаты (схема 1).

Субъекты налогообложения это плательщики (физические или юридические лица), которые непосредственно платят налоги.

Объект налогообложения – это доходы (прибыль), добавленная стоимость продукции (работ, услуг), стоимость продукции (работ, услуг), специальное использование природных ресурсов, имущество юридических и физических лиц, другие объекты, определенные законодательством о налогообложении.

Налоговая ставка – размер налога из единицы объекта налогообложения.

Источник уплаты – доход (заработная плата, прибыль и тому подобное), из которого платится налог; себестоимость; часть выручки от реализации продукции.

За методами вычисления налоги можно разделить таким образом:

1.Кадастровый (от слова кадастр – таблица, справочник) когда объекты налогообложения разделены на группы за определенным признаком. Перечень этих групп и их признака заносятся в соответствующие справочники. Для каждой группы установленная индивидуальная ставка налога. Такой метод характеризуется тем, что размер налога не зависит от прибыльного и об"гкта. Примером такого налога является налог из владельцев транспортных средств. Он содержится за установленной ставкой в зависимости от объема двигателя транспортного средства и не зависит от того, используется транспортное средство или простаивает.

2.На основании декларации. Декларация – документ, в котором плательщики налога наводят расчет дохода и налог из него. Характерной чертой этого метода является то, что уплата налога происходит по получении дохода лицом, которое этот доход получает. Например, налог на прибыль предприятий.

3.Из источника выплаты дохода, что уменьшается на сумму налога. Например, подоходный налог из граждан, который платится предприятием или организацией, где работает физическое лицо. До выплаты заработной платы из нее содержится подоходный налог и перечисляется в бюджет, остальные платятся рабочему.

Сочетание в единственной системе налогообложения разнообразных за объектами налогообложения и методами вычисления налогов позволяет государству реализовать на практике основные функции налогов: фискальную, регулирующую, распределительную, стимулирующую, контрольную.

Фискальная функция – является самой важной, поскольку согласно с этой функцией налоги выполняют свог главное назначение – наполнение лоходної части бюджета, доходов государства для удовлетворения потребностей общества. Основной признак этой функции – ее стабильность, что позволяет формировать поступление налогов в бюджет на постоянной, стабильной засаде.

Регулирующая функция оказывается в предоставлении льгот из налогообложения отдельным отраслям и производителям, учитывая их перспективы, деятельность, уровень прибыльности и другое.

Рисунок 1

Структурно логическая схема элементов налоговой системы Украины

Структурно логическая схема элементов налоговой системы Украины

Распределительная функция - своеобразное отображение фискальной функции – наполнить казну государства, чтобы потом распределить полученные средства. Эта функция очень плотно переплетается с регулирующей: например, через непрямые налоги создаются условия для перераспределения средств одних плательщиков другим (акцизы).

Стимулирующая функция создает ориентиры для развития или свертывания производства, деятельности. Как и регулирующая, эта функция может быть связана с применением льгот, изменением объекта налогообложения, уменьшением базы налогообложения.

Контрольная функция обеспечивает надзор и контроль за своевременностью, полнотой уплаты налогов плательщиками в Украине.

Каждый вид налогов имеет свои специфические черты и функциональное назначение и занимает отдельное место в налоговой системе. Роль того или другого налога характеризуется его принадлежностью к определенной группе в соответствии с существующей классификацией налогов.

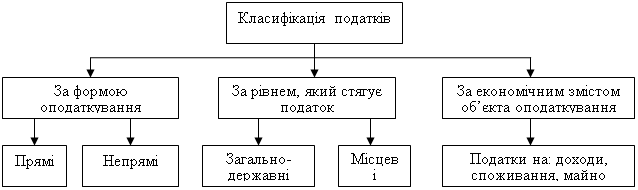

Классификация налогов проводится за несколькими признаками (схема 2): ча формой налогообложения, за экономическим содержанием объекта налогообложения, в зависимости от уровня государственных структур, которые их устанавливают.

По форме налогообложения налоги разделяются на две группы: прямые и непрямые (схема 3).

Прямые налоги устанавливаются непосредственно относительно плательщиков и платятся за счет их доходов, а сумма налога непосредственно зависит от размеров объекта налогообложения.

Непрямые налоги устанавливаются в ценах товаров и услуг и платятся за счет ценовой надбавки, а их, размер для отдельного плательщика прямо не зависит от его доходов.

Рисунок 2

Структурно-логическая схема классификации налогов

За экономическим содержанием объекта налогообложения налоги разделяются на три группы: налоги на доходы, потребление и имущество.

Налоги на доходы взыскивается из доходов физических и юридических лиц. Непосредственными объектами налогообложения являются заработная плата и другие доходы граждан, прибыль или валовой доход предприятий.

Налоги на потребление платятся не при получении доходов, а при их использовании. Они исправляются в форме непрямых налогов.

Налоги на имущество устанавливаются относительно движимого или недвижимого имущества.

В зависимости от уровня государственных структур, которые устанавливают налоги, они разделяются на общегосударственные и местные.

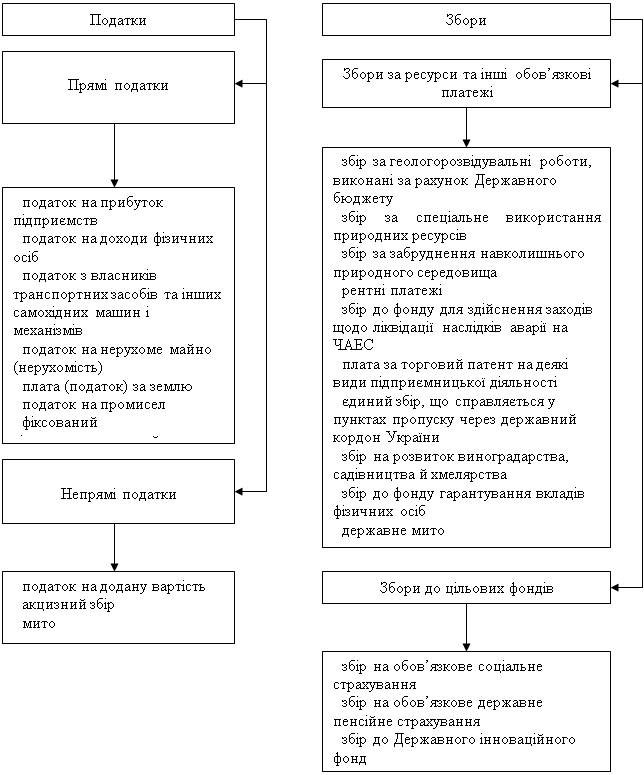

Общегосударственные налоги (схема 3) устанавливают высшие органы власти, их взыскание является обязательным на всей территории страны независимо от того, в какой бюджет (центрального или местного) они засчитываются.

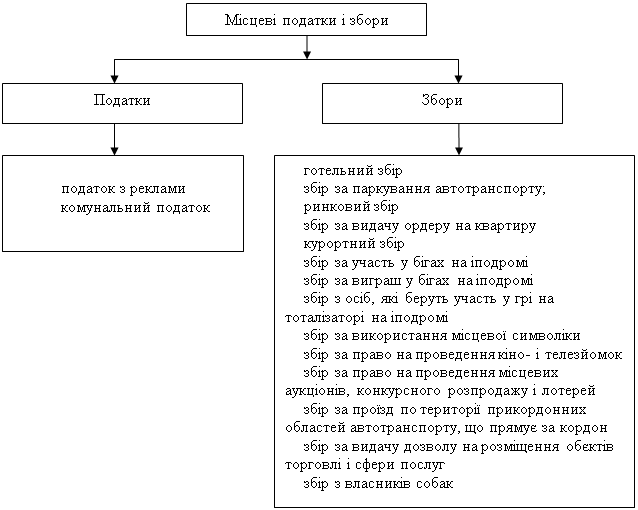

Местные налоги (схема 4) устанавливаются местными советами народных депутатов, их особенность заключается в том, что в отличие от других налогов, действующим законодательством определяются только виды местных налогов и собраний, их предельные размеры, плательщиков и порядок вычисления. Конкретные же виды налогов для каждой местности, их ставки, порядок уплаты устанавливают и определяют органы местного самоуправления в соответствии с перечнем и в пределах установленных предельных размеров.

Налоги должны быть основным инструментом государства для:

- регуляция экономики;

- стимулирование научно-технического прогресса;

- формирование доходов бюджета;

- ограничение роста цен и инфляции, и тому подобное.

В современном предпринимательском механизме основным назначением налогов должна стать защита имущественных прав и интересов налогоплательщиков – юридических и физических лиц, а также стимулирования и повышения эффективности производства.

Рисунок 3

Структурно-логическая схема общегосударственныхналогови собраний

Рисунок 4

Структурно-логическая схема местных налогов и собраний

1.2. Принципы построения системы налогообложения в Украине

Налоговая система в каждой країниі является основой экономической системы.

Ни одно государство мира не может существовать без налоговой системы, следовательно налоги – это плата общества за цивилизацию.

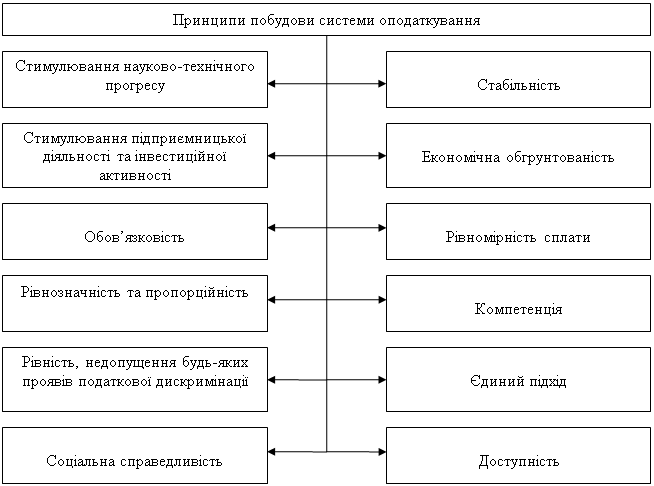

Формирование олицетворенной самостоятельной системы налогообложения в Украине началось еще в рамках прежнего СССР, когда в 1991 году был принят Закон Украинской ССР „О системе налогообложения”, в котором были впервые сформулированы принципы построения налоговой системы Украины, свойственные экономикам рыночного типа. С развитием налоговых отношений в Украине происходили изменения принципов построения и назначения системы налогообложения, которые были выложены в новой редакции закона (схемы 5), и предусматривают:

Рисунок 5

Структурно-логическая схема принципов построения системы налогообложения

Структурно-логическая схема принципов построения системы налогообложения

- стимулирование научно-технического прогресса, технологического обновления производства, выхода отечественного товаропроизводителя на мировой рынок високотех нелогичной продукции;

- стимулирование предпринимательской производственной деятельности и инвестиционной активности – введение льгот относительно налогообложения прибыли (дохода), направленной на развитие производства;

- обязательность – внедрение норм относительно уплаты налогов и собраний (обязательных платежей), определенных на основании достоверных данных об объектах налогообложения за отчетный период, и установления ответственности налогоплательщиков за нарушение налогового законодательства;

- равнозначность и пропорциональность – исправления налогов из юридических лиц осуществляются в определенной частице от полученной прибыли и обеспечения уплаты ровных налогов И собраний (обязательных платежей) на уровне прибылей и пропорционально больших налогов и собраний (обязательных платежей) – на большие доходы;

- равенство, недопущение любых проявлений налоговой дискриминации – обеспечение одинакового подхода к субъектам ведения (юридических и физических лиц, включая нерезидентов) хозяйства при определении обязанностей относительно уплаты налогов и собраний (обязательных платежей);

- социальную справедливость – обеспечение социальной поддержки малообеспеченных слоев населения путем внедрения экономически обоснованного необлагаемого минимума доходов граждан и применения дифференцированного и прогрессивного налогообложения граждан, которые получают высокие и сверхвысокие доходы;

- стабильность – обеспечение неизменности налогов и собраний (обязательных платежей) и их ставок, а также налоговых льгот на протяжении бюджетного года;

- экономическую обоснованность – установка налогов и собраний (обязательных платежей) на основании показателей развития национальной экономики и финансовых возможностей с учетом необходимости достижения сбалансированности расходов бюджета с его доходами;

- равномерность уплаты – установление сроков уплаты налогов и зборін (обязательных платежей), исходя из необходимости обеспечения своевременного поступления средств в бюджет для финансирования расходов;

- компетенция – установление и отмена налогов и собраний (обязательных платежей), а также льгот их, плательщикам осуществляются в соответствии с законодательством о налогообложении исключительно Верховной Радой Украины. Верховной Радой Автономной Республики Крым и сельскими, поселковыми, городскими советами;

- единственный подход – обеспечение единственного подхода к разработке налоговых законов с обязательным определением плательщика налога и сбора (обязательного платежа), объекта налогообложения, источника уплаты налога и сбора (обязательного платежа), налогового периода, ставок налога и сбора (обязательного платежа), сроков и порядка уплаты налога, оснований для предоставления налоговых льгот;

- доступность – обеспечение доходчивости норм налогового законодательства для плательщиков налогов и собраний (обязательных платежей).

Общеизвестно, что для эффективного функционирования системы налогообложения обязательными г также удобство и простота расчета налогов, а следовательно, И легкое понимание плательщиками.

Новый качественный этап в развитии налоговой системы Украины начался в 1997 г. и в Иенериипной время проводится разработка Налогового кодекса Украины, которым будут отрегулированы принципы налогообложения, определенные налоговые критерии, которые имеют первоочередное значение для налоговой системы.

1.3. Общая характеристика некоторых налогов и платежей

В этом разделе приведенная общая характеристика общегосударственных прямых и непрямых налогов и платежей предприятия, на примере ОАО «МК «Азовсталь». Некоторые налоги (налог на прибыль предприятия и налог на добавленную стоимость) рассмотрены более детально, поскольку составляют основную часть платежей данного предприятия, а также в связи с тем, что вопросы, связанные с расчетами с бюджетом в части уплаты налогов, требуют отдельного рассмотрения.

Налог на прибыль

Законодательно-нормативная база:

1. Закон Украины от 22.05.97 № 283/97-ВР "О налогообложении прибыли предприятий" состоянием на 01.07.02 с изменениями и дополнениями.

2. Закон Украины "О порядке погашения обязательств налогоплательщиков перед бюджетами и государственными целевыми фондами" от 21.12.2000 № 2181-ІІІ.

3. Порядок составления декларации о прибыли предприятия, утвержденной приказом ДПА от 08.07.97р. № 214, в редакции приказа ДПА от 21.01.98 № 37 с изменениями и дополнениями.

Налог на прибыль предприятий - это прямой налог, плаченный предприятиями из прибыли, полученной от реализации продукции (работ, услуг), основных фондов, невещественных активов, ценных бумаг, валютных ценностей, других видов финансовых ресурсов и материальных ценностей, а также из прибыли от арендных операций, роялти и от позареалізаційних операций.

Плательщиками налога на прибыль являются:

- из числа резидентов - субъекты предпринимательской (хозяйственной) деятельности, бюджетные, общественные и другие предприятия, учреждения и организации, то осуществляют ліяльність. направленную на получение прибыли как на территории Украины, так и за ее границами;

- из числа нерезидентов физические или юридические лица, созданные в любой организационно-правовой форме, которые получают доходы с источником их происхождения и Украины;

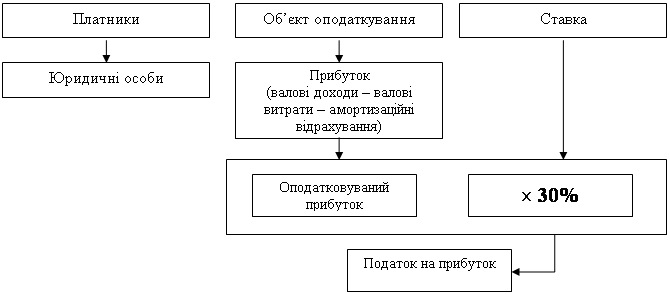

Рисунок 6

Структурно-логическая схема налогообложения

прибыли предприятия

прибыли предприятия

- филиалы, отделения и другие отделенные подразделы плательщиков налога из числа резидентов, которые не имеют статуса юридического лица, расположенные на территории другой, чем такой плательщик налога, территориального общества. Плательщик налога, что имеет такие филиалы, может принять решение относительно уплаты консолидированного налога и платить налог в бюджеты территориальных обществ за местонахождением филиалов, а также в бюджет территориального общества за своим местонахождением. При этом налог уменьшается на сумму, оплаченную в бюджеты территориальных обществ за местонахождением филиала;

- управление железной дороги га підпригмсгва железнодорожного транспорта, их структурные подразделения;

- постоянные представительства нерезидентов, которые получают доходы из источников их происхождения в Украине или выполняют агентские (представительские) функции для таких нерезидентов или их основателей;

- Национальный банк Украины и его учреждения.

Объекты налогообложения:

Объектом налогообложения является прибыль, что определяется путем уменьшения суммы откорректированного валового дохода отчетного периода на:

• сумму валовых расходов плательщика налога;

• сумму амортизационных отчислений.

Налогообложение операций особенного вида

Налогообложение товарообменных (бартерных) операций:

Доходы и расходы от осуществления товарообменных (бартерных) операций определяются плательщиком налога исходя из договорной цены такой операции, но не ниже обычных цен.

Плательщик налога ежеквартально подает расчет финансовых результатов товарообменных (бартерных) операций вместе с налоговой декларацией о прибыли в налоговый орган за местонахождением такого плательщика налога.

Налогообложение операций с расчетами в иностранной валюте

Доходы, полученные (начисленные) плательщиком налога в иностранной валюте в связи с продажей товаров (работ, услуг) на протяжении отчетного периода, перечисляются в гривне за официальным валютным (обменным) курсом Национального банка Украины, что действовал на дату получения (начисление) таких доходов, и не подлежат, перечислению в связи с изменением обменного курса гривни на протяжении такого отчетного периода

Балансовая стоимость иностранной валюты, полученной плательщиком налога в связи с такой продажей (выручка в иностранной валюте), определяется за курсом, отмеченным в абзаце первом этого подпункта.

Любая задолженность плательщика налога или перед плательщиком налога, основная сумма которой (без процентов и комиссионных вознаграждений) выражена в иностранной валюте, отображается в налоговом учете дебитора или кредитора путем пересчета суммы такой задолженности в гривне за официальным валютным курсом Национального банка Украины, что действовал на дату ее возникновения (дальше – балансовая стоимость задолженности), и не подлежит перечислению в связи с изменением обменного курса гривни на протяжении отчетного периода.

В случае, когда такая задолженность, продается (погашается) на протяжении отчетного периода, стоимость такой задолженности определяется путем пересчета ее суммы в гривне за официальным валютным (обменным) курсом Национального банка Украины, что действовал на дату продажи (погашение).

В случае купли иностранной валюты за гривни валовые расходы или валовые доходы плательщика налога не изменяются. Сумма гривен, оплаченная плательщиком налога в связи с такой куплей (без учета комиссионных или стоимости других услуг лиц, которые осуществляют конверсионные (обменные) операции по поручению плательщика налога). Считается балансовой стоимостью такой иностранной валюты.

В случае купли одной иностранной валюты за другую иностранную валюту балансовая стоимость приобретенной иностранной валюты определяется на уровне балансовой стоимости иностранной валюты, что была продана.

К валовым расходам плательщиков налога - субъектов валютного рынка относятся также любые расходы, связанные с оплатой услуг других, лиц, которые осуществляют конверсионные (обменные) операции по поручению таких плательщиков налога.

Налогообложение операций со связанными лицами

С целью налогообложения:

Доход, полученный плательщиком налога от продажи товаров (работ, услуг) связанным лицам, определяется выходя из договорных цен. но не меньше обычных цен на такие товары (работы, услуги), которые действовали на дату такой продажи

Расходы, понесенные плательщиком налога в связи с приобретением товаров (работ, услуг) у связанного лица определяются выходя из договорных цен, но не больше обычных цен, которые действовали на дату такого приобретения.

Расходы плательщика налога, понесенные по уплате процентов по депозитам, арендных платежах, гражданско-правовых договорах, связанным с плательщиком налога лицам, определяются выходя из договорных цен (процентных ставок за депозит), но не выше обычных цен (обычные процентные ставки за депозит).

В валовой доход плательщика налога включается прибыль от продажи (обмена, других видов отчуждения) основных фондов или невещественных активов, которые подлежат амортизации.

Налогообложение операций из торговли ценными бумагами и дериватом

С целью налогообложения плательщик налога ведет отдельный учет финансовых результатов операций из торговли ценными бумагами и дериватом.

В случае когда на протяжении отчетного периода затраты, понесенные (начисленные) плательщиком налога в связи с приобретением ценных бумаг и деривативів, превышают доходы, полученные под продажи (отчуждение) ценных бумаг и деривативів на протяжении такого отчетного периода, балансовые убытки переносятся на уменьшение доходов будущих периодов от таких операций на протяжении отчетных периодов.

В случае когда на протяжении отчетного периода доходы, полученные (начисленные) плательщиком налога в связи с продажей (отчуждением) ценных бумаг и деривативів, превышают расходы, понесенные (начисленные) плательщиком налога в связи с приобретением ценных бумаг и деривативів на протяжении такого отчетного периода, увеличенные не сумму некомпенсированных балансовых убытков от таких операций прошлых периодов. Прибыль включается в состав валовых доходов за результатами такого отчетного периода.

Порядок начисления и сроки уплаты налога

Плательщики налога самостоятельно определяют суммы налога, что подлежат уплате.

Налог на прибыль насчитывается за ставкой, определенной в 30% от прибыли, что подлежит налогообложению, рассчитанному с учетом всех пунктов подраздела 1.3.

Налог, что подлежит уплате в бюджет, равняется сумме, определенной согласно с предыдущим абзацем, которая уменьшена на стоимость тортовых патентов, приобретенных плательщиком налога согласно с Законом Украины "О патентовании некоторых видов предпринимательской деятельности".

Налог платится в бюджет не позже 20 числа месяца, следующего за отчетным кварталом.

Плательщики налога в сроки, определенные законом, подают в налоговый орган налоговую декларацию о прибыли за отчетный квартал, рассчитанную нарастающим итогом с начала отчетного финансового года.

В случае когда плательщик налога считает целесообразным разъяснить отдельные результаты собственной финансово-хозяйственной деятельности, отмеченные в налоговой декларации о прибыли, такой плательщик налога может по собственному желанию посланные в адрес налогового органа такое объяснение, сложенное в произвольной форме. Налоговый орган не может требовать предоставления форм налоговой отчетности, прямо не предусмотренных этим законом, в том числе бухгалтерских отчетов, балансов или другой неналоговой отчетности. Статистическая отчетность, внедренная в соответствии с Законом Украины "О государственной статистике", посылается в установленном порядке только в адрес органов государственной статистики.

Предприятия, основной деятельностью которых является производство сельскохозяйственной продукции, подают декларацию о прибыли в сроки, определенные законом для годового налогового периода за формой, что устанавливается центральным налоговым органом Украины.

Для целей налогообложения к предприятиям, основной деятельностью которых является производство сельскохозяйственной продукции, относятся предприятия, валовой доход которых от продажи сельскохозяйственной продукции собственного производства за предыдущую отчетной (налоговый) год превышает пятьдесят процентов общей суммы валового дохода.

В случае, если за отчетной (налоговый) год валовой доход таких предприятий от продажи сельскохозяйственной продукции не превышает пятьдесят процентов общей суммы валового дохода, прибыль таких предприятий от продажи продукции (работ, услуг), что не относится к сельскохозяйственной продукции, облагаются налогом в общем порядке.

Платежные поручения на перечисление налога в бюджет подаются предприятиями в банковские учреждения к наступлению срока платежа.

На протяжении отчетного (налогового) квартала плательщики налога, за исключением нерезидентов и производителей сельскохозяйственной продукции, платят в бюджет за первый и второй месяц такого квартала авансовые взносы налога на прибыль нарастающим итогом с начала года.

Авансовые взносы платятся в бюджет по итогам первого и второго месяцев отчетного (налогового) квартала к 20 числу второго и третьего месяца такого квартала соответственно.

Расчеты авансовых взносов осуществляются плательщиком налога самостоятельно, без представления декларации о прибыли. Сообщения о результатах таких расчетов посылаются налогового органа в сроки, предусмотренные для уплаты авансовых взносов. Штрафные санкции за отклонение размеров оплаченных авансовых взносов от размеров взносов, перечисленных за результатами отчетного квартала, не применяются.

Нерезиденты, которые проводят деятельность на территории Украины через постоянное представительство, ведут бухгалтерский учет и отчетность согласно с законодательством Украины, ежеквартально подают налоговым органам за местонахождением постоянного представительства декларацию о прибыли, полученной из источников в Украине, а также расчете начисленного налога на прибыль за формой, установленной центральным налоговым органом.

В случае остановки деятельности постоянного представительства к окончанию отчетного квартала, отмеченные документы подаются государственному налоговому органу на протяжении 15 календарных дней с момента такой остановки.

Налог на прибыль нерезидента ежеквартально вычисляется плательщиком налога и подлежит подтверждению налоговым органом за местонахождением постоянного представительства.

Уплата налога другими, чем плательщик налога, лицами не позволяется.

Порядок ведения и составления налоговых отчетов, деклараций о прибыли предприятий и расчетов налога устанавливается центральным налоговым органом. Срок подачи декларации за квартал – на протяжении 40 календарных дней, следующих за последним календарным днем отчетного (налогового) квартала. А за год – на протяжении 60 календарных дней за последним календарным днем отчетного (налогового) года.

Излишне внесены в бюджет суммы налога, что начислены за отчетный период нарастающим итогом с начала года, засчитываются в счет следующих платежей или возвращаются плательщику налога не позже десяти рабочих дней со дня получения письменного заявления такого плательщика налога.

Устранение двойного налогообложения

Суммы налогов на прибыль, полученную из иностранных источников, что оплачены субъектами хозяйственной деятельности за границей, засчитываются во время уплаты ими налогу на прибыль в Украине. При этом зачислению подлежит сумма налога, рассчитанная по правилам, установленным Законом "О налогообложении прибыли предприятий".

Размер зачтенных сумм налога на прибыль из иностранных источников на протяжении налогового периода не может превышать суммы налога, что подлежит уплате в Украине таким плательщиком налога на протяжении такого периода.

Не подлежат зачислению в уменьшение налоговых обязательств такие налоги, оплаченные в других странах:

налог на капитал (имущество) и прирост капитала;

почтовые налоги;

налоги на реализацию (продажа);

другие непрямые налоги независимо от того, подпадают ли они под категорию подоходных налогов, или облагаются налогом отдельными налогами согласно с законодательством иностранных государств:

суммы налога оплачены из пассивной прибыли (дивидендов, процентов, страхования, роялти).

Зачисление оплаченных за таможенной границей Украины сумм налога на прибыль осуществляется при условии представления письменного подтверждения налогового органа другой, государства относительно факта уплаты такого налога и при наличии международного договора Украины об устранении двойного налогообложения доходов, ратифицированного Верховной Радой Украины.

Ответственность плательщиков налога

Ответственность за правильность начисления, своевременность уплаты налога и соблюдения налогового законодательства несет плательщик налога в порядке и размерах, определенных Законом Украины "О порядке погашения обязательств налогоплательщиков перед бюджетами и государственными целевыми фондами" от 21.12.2000 № 2181-ІІІ.

Другие положения

Суммы выявленной скрытой (заниженного) прибыли и штрафы исправляются за все время уклонения под уплаты налога.

По окончании установленных сроков уплаты налога в бюджеты невнесенные суммы стягиваются с начислением пени, в соответствии с законом.

Сумма налоговых платежей, что излишне поступила в бюджет в результате неправильного начисления или нарушения плательщиком налога установленного порядка уплаты налога, подлежит возвращению из соответствующего бюджета на протяжении десяти рабочих дней с момента получения налоговым органом соответствующего заявления плательщика налога или зачислению на уменьшение платежей в этот бюджет будущих периодов, за выбором плательщика налога, в разе если не минул срок исковой давности. установлен законодательством.

Представление заявления о возвращении излишне оплаченных налогов перерывает ход срока исковой давности.

Сумма налога, что излишне поступила в бюджет в результате неправильного начисления (доначисление) налоговым органом, подлежит возвращению из соответствующего бюджета с учетом сумм, оплаченных за финансовыми санкциями, или зачислению на уменьшение платежей в этот бюджет будущих периодов на основании заявления, что подается плательщиком налога такому налоговому органу, если не минул срок исковой давности, установленный законодательством. При этом начиная со дня внесения отмеченных сумм в бюджет и заканчивая днем их возвращения (зачета) на отмеченную сумму проводится начисление в размере 120 процентов учетной ставки Национального банка Украины, то действовала на момент такого возвращения (зачета).

Обязательными для выполнения плательщиком налога являются только акты центрального налогового органа, выданные в случаях, прямо предусмотренных Законом, и зарегистрированы Министерством юстиции Украины.

Плата (налог) за землю

Законодательно-нормативная база:

1. Земельный кодекс Украины № 2768-ІІІ от 25.10.01, с изменениями и дополнениями от 20.12.01.

2. Закон Украины от 03.07.92 № 2535-ХІІ "О плате за землю".

3. Закон Украины от 06.10.98 .№161-XIV "Об аренде земли".

4. Постановление КМУ от 12.05.00 №783 "О проведении индексации денежной оценки земель".

5. Лист Государственного комитета Украины по земельным ресурсам от 10.01.02 № 14-22-6/186.

Плата за землю - это налог на владение и пользование землей, который исправляется из юридических и физических лиц.

Плата за землю в Украине введена с 1 июля 1992 года в соответствии с Законом Украины от 03.07.92 № 2535-ХІІ "О плате за землю". 31 января 1997 года вступила в силу новая редакция Закона Украины "О плате за землю" от 19.09.96 № 378/96-ВР, которым было изменено ставки земельного налога и порядок исправления этой платы, льготы относительно налогообложения земли и ответственность плательщиков, а также определено, что использование земли в Украине является платным.

Объектом платы за землю является земельный участок, а земельная доля (пай), которая находится в собственности или пользовании, в том числе на условиях аренды.

Плательщиком является владелец земельного участка и землепользователь, в том числе арендатор.

Плата за землю исправляется в двух формах:

- земельный налог;

- арендная плата.

Налог на доходы физических лиц

Законодательно – нормативная база:

1. Декрет Кабинета Министров Украины N 13-92 от 26.12.1992 г. "О подоходном налоге из граждан" с изменениями и дополнениями.

2. Инструкция Главной Государственной налоговой инспекции "О подоходном налоге из граждан" № 12 от 21.04.1993 г. с изменениями и дополнениями.

Подоходный налог из граждан - прямой налог, плаченный из доходов граждан, как за местом основной и неосновной работы, так и от предпринимательской деятельности.

Плательщики

Плательщиками подоходного налога (субъектами налогообложения) в Украине являются граждане Украины, иностранные граждане и лица без гражданства (в дальнейшем - граждане) как те, что имеют, так и те, что не имеют постоянного места проживания в Украине. К гражданам, которые имеют постоянное место проживания в Украине, принадлежат граждане Украины, иностранные граждане и лица без гражданства, которые проживают в Украине в целом не меньше 183 дней в календарном году.

Налог на добавленную стоимость

Законодательно-нормативная база:

1. Закон Украины "О НДС" от 03.04.1997 №168/97-ВР с изменениями и дополнениями.

2. Порядок заполнения налоговой накладной, утверждено приказом ДИИАУ от 30.05.97 № 165 с изменениями и дополнениями.

3. Постановление КМУ от 02.04.98 №417 "Об утверждении Порядка внесения НДС в бюджет во время ввоза (пересылка) товаров на таможенну