Економічний аналіз та фінансові показники підприємства

Міністерство науки та освіти України

Кафедра обліку та аналізу

КУРСОВА РОБОТА

2008

Вихідні дані

Баланс підприємства

Форма 1

| АКТИВ | на кінець періоду | ПАСИВ | на кінець періоду: | |||

| 0 | t | 0 | t | |||

| I Необоротні активи | 31220 | 33280 | I Власний капітал: | 33880 | 35840 | |

| Основні засоби | 31220 | 33280 | Статутний капітал | 25437 | 26030 | |

| Нерозподілений прибуток | 8443 | 9810 | ||||

| I I Оборотні активи: | 20280 | 30720 | I I Забезпечення майбутніх витрат і платежів | - | - | |

| Запаси | 12900 | 14020 | I I I Довгострокові зобов’язання | 7430 | 6350 | |

| Дебіторська заборгованість | 11350 | 10370 | IV Поточні зобов’язання | 19190 | 21810 | |

| Поточні фінансові інвестиції | 1720 | 1000 | Короткострокові кредити | 4800 | 9520 | |

| Грошові кошти | 3310 | 5330 | Кредиторська заборгованість | 14390 | 12290 | |

| I I I Витрати майбутніх періодів | - | - | V Доходи майбутніх періодів | - | - | |

| УСЬОГО: | 60500 | 64000 | УСЬОГО: | 60500 | 64000 | |

Звіт про фінансові результати

Форма 2

| Стаття | Код рядку | За базовий період 0 | За звітний період t |

| Доход (виручка) від реалізації продукції | 010 | 113000 | 120450 |

| ПДВ (010*0,166667) | 015 | 18833 | 20075 |

| Чистий доход (виручка) від реалізації продукції (010-015) | 035 | 94167 | 100375 |

| Собівартість реалізованої продукції | 040 | 71000 | 65900 |

| Валовий прибуток (035-040) | 050 | 23167 | 16635 |

| Адміністративні витрати | 070 | 7500 | 10000 |

| Витрати на збут | 080 | 6830 | 10130 |

| Фінансові результати від операційної діяльності (050-070-080) | 100 | 8837 | 14345 |

| Фінансові витрати | 140 | 300 | 95 |

| Фінансові результати від основної діяльності до опадатковування: (100-140) | 170 | 8537 | 14250 |

| Податок на рибуток від основної діяльності (170*25%) | 180 | 2134 | 3563 |

| Чистий прибуток | 190 | 6403 | 10687 |

Для визначення певної собівартості продукції необхідно виконати додаткові розрахунки:

| Собівартість реалізованої продукції | 040 | 71000 | 65900 |

| Адміністративні витрати | 070 | 7500 | 10000 |

| Витрати на збут | 080 | 6830 | 10130 |

| Фінансові витрати | 140 | 300 | 95 |

| Повна собівартість продукції (040+070+080+140) | 85630 | 86125 |

Калькуляція собівартості продукції

| Назва статті | За базовий період 0 | За звітний період t | ||

| грн. | % | грн. | % | |

| Собівартість, у т. ч. | 85630 | 100 | 86125 | 100 |

| - матеріали | 25689 | 30 | 28421 | 33 |

| - енерговитрати | 19695 | 23 | 18086 | 21 |

| - заробітна плата | 11988 | 14 | 14641 | 17 |

| - утримання і експлуатація обладнання | 13701 | 16 | 8613 | 10 |

| - цехові і заводські витрати | 6167 | 17 | 16364 | 19 |

1. Оцінка фінансового стану підприємства

Економічний аналіз це глибоке дослідження економічних явищ на підприємстві, тобто виявлення причин відхилення від плану і недоліків у роботі, розкриття резервів, їх вивчення, сприяння комплексному здійсненню економічної роботи і керуванню виробництвом, активний вплив на хід виробництва, підвищення його ефективності і поліпшення якості роботи.

Зниження собівартості продукції є найважливішим чинником розвитку економіки підприємства.

ТОВ „Строймаш” займається випуском строй матеріалів.

Основним фінансовим показником, що характеризує ефективність роботи підприємства, а саме – прибутковість акціонерного капіталу, вкладеного в підприємство, є норма прибутку на акціонерний капітал:

Нпак = ЧП/АК,

Де ЧП – чистий прибуток; АК – акціонарний капітал.

Нпак показує, скільки прибутку формує одна грошова одиниця вкладених власником засобів – рівень зворотності капіталу.

Так, за даними фінансової звітності підприємтсва за два тимчасових періоди цей показник дорівнює:

Нпак0=6403/33880 = 0,189; Нпакt=10687/35840 = 0,298.

Віддача на акціонерний капітал знизилась на:

0,298 – 0,189 = 0,109.

відносне відхилення характеризує індекс показника:

It= 0,298 / 0,189 = 1,577.

Відхилення індексу від одиниці, виражене у відсотках, характеризує відносна зміна показника. Так, індекс показника віддачі на акціонерний капітал говорить про те, що показник зменшився на 19,8 %.

Висновок:

Віддача на акціонерний капітал збільшилося на 57,7%. В базовому періоді акціонер отримував за кожну вкладену ним гривню – 17 коп, а в звітному періоді отримував – 30 коп за 1 гривню. Таке збільшення показника відбувалося за рахунок збільшення чистого прибутку у більшій пропорції ніж збільшення акціонерного капіталу.

Для того, щоб визначити, що впливає на Нпак, за рахунок чого може зрости або зменшитися цей показник, необхідно зробити так назване фінансове розкладання і представити НП як добуток трьох співмножників:

Нпак = (ЧП/В) * (В/А) * (А/АК),

де В – виручка від реалізації продукції; А – вартість активів.

Нпак0 = (94167/113000) * (113000/60500) * (60500/33880) = 0,83 * 1,87 * 1,79 = 2,78

Нпакt = (100375/120450) * (120450/64000) * (64000/35840) = 0,83 * 1,88 * 1,79 = 2,79.

| Рентабельність власного капіталу | 1,577 |

| Рентабельність продукції | 1,56 |

| Коефіцієнт обіговості активів | 1,005 |

| Коефіцієнт заборгованості | 1,001 |

Висновок: на підприємстві “ Строймаш ” в базовому періоді (0) і в звітному періоді (t) рентабельність власного капіталу є більше одиниці, що є позитивним, засвідчує посилену ділової активності на підприємстві. Показник рентабельності продукції і коефіціент обіговості активів також є більшим одиниці (I > 0), це свідчить про те що ці показники позитивно впливають на фінансовий стан підприємства, за рахунок чого прибуток підприємства збільшився.

Аналіз прибутковості продукції

Прибутвовість продукції підприємства за відповідні періоди часу визначилася в розмірі:

ЧП0/В0 = 6403/113000 = 0,057 ЧПt/Вt = 10687/120450 = 0,089

Прибутковість продукції знизилась на:

0,089 – 0,057 = 0,032 (грн./грн.),

відносне відхилення характеризує індекс показника:

It = 0,089/0,057 = 1,56

Висновок: прибутковість продукції збільшилась на 56 %. Таке збільшення показника відбувалося за рахунок збільшення чистого прибутку та зниження виручки від реалізації. Такий рівень рентабельності свідчить про те, що підприємство працює в сприятливій ринковій середі.

Аналіз оборотності активів

В0/А0 = 113000/60500 = 1,87; Вt/Аt = 120450/64000 = 1,88.

Коєфіцієнт оборотності активів збільшився на 0,5%:

It = 1,88/1,87 = 1,005.

Висновок: збільшення коефіцієнта оборотності активів на 0,5% свідчить про більш ефективне використання оборотних активів звітного періоду по відношенню до базового періоду. Це є результатом того, що збільшення активи звітного періоду збільшилися у меншій пропорції ніж виручка по відношенню до базового періоду.

Період оборотності запасів:

ПОЗ = (величина запасів * 360) / виручка реалізованої продукції

ПОЗ0 = (12900 * 360) / 113000 = 41 дн.;

ПОЗt = (14020 * 360) / 120450 = 42 дн..

Термін наданого кредиту (період погашення дебіторскої заборгованості):

ТНКр = (залишки на дебитових рахунках * 360) / сума продажів у кредит

ТНКр0 = (11350 * 360) / 113000 = 36 дн.;

ТНКрt = (10370 * 360) / 120450 = 31 дн.

Термін одержуваного кредиту (період погашення кредиторської заборгованності):

ТОКр = (залишки на рахунках кредиторів * 360) / сума покупок у кредит

ТНКр0 = (14390 * 360) / 59941 = 86 дн.;

ТНКрt = (12290 * 360) / 60288 = 73 дн.;

ТОКр0 = 86 – 36 = 50 дн.; ТОКрt = 73 – 31 = 42 дн..

Висновок: підприємство розраховується зі своїми постачальниками через кілька днів після отримання коштів за реалізовану продукцію (50 дн.), отже піприємство має додаткове джерело фінансування. В звітному періоді відстрочка між надходженням грошей і їхнім вибуттям знизилась на 8 дні – додаткове джерело фінансування зменшилось.

Аналіз заборгованості

Коефіцієнт заборгованості:

А0 / АК0 = 60500 / 33880 = 1,77; Аt / АКt = 64000 / 35840 = 1,79;

It = 1,79 / 1,77 = 1,011.

Висновок: коефіцієнт заборгованості в звітному періоді зріс на 1,1 % порівняно з базовим періодом. Таке збільшення коефіцієнта заборгованості відбувалося за рахунок збільшення активів і акціонерного капіталу в звітному періоді. Це свідчить про те, що в звітному періоді було запозичено більше резервного капіталу.

Коефіціент фінансової незалежності характеризує частку власного капіталу в сукупному капіталі. Чим більше значення цього показника, тим більшою є фінансова незалежність підприємства від кредиторів. Частка власного капіталу в підприємстві “Строймаш” складає 89% сукупного капіталу, задіяного в господарській діяльності. Це засвідчує можливість підприємства погасити борги власними коштами.

Норма прибутку на вкладений капітал:

НПвк = (ЧП + 5ДКР) / (АК + ДКР),

Де ДКР – довгостроковий кредит;

%ДКР – сума відсотків, виплачених за користування довгостроковим кредитом.

НПвк0 = (6403 + 1189) / (33880+ 7430) = 7592 / 41310 = 0,184 (грн./грн.),

НПвкt = (10687 + 1016) / (35840 + 6350) = 11703 / 42190 = 0,277 (грн./грн.).

Відносна зміна показника складає:

It = 0,277 / 0,184 = 1,505,

виходить, прибутковість усіх вкладених у підприємство засобів збільшилися на 50,5%.

Ставка залучення довгострокових кредитів – 16% річних. Таким чином, прибутковість вкладеного капіталу вище, ніж витрати, позв’язані з використанням позикового капіталу, - у базовому періоді 0.184 > 0.16; у звітному – 0.277 > 0.16. Отже, прибутковість акціонерного капіталу перевищує прибутковість усіх вкладених коштів, що підтверджується при порівнянні відповідних норм прибутку: 0.298 > 0.277 >0.189 > 0.184.

Ефект фінансовоговажеля:

EFL = НПак – НПвк > 0

EFL0 = 0,189 – 0,184 = 0,005; EFLt = 0,298 – 0,277 = 0,021.

EFL залежить выд диференцыала FL і плеча FL:

EFL = ДИФ. FL * Плече FL

Диф. FL = норма прибутку на вкладений капітал - % за довгостроковий кредит

Диф. FL0 = 0,184 – 0,16 = 0,024; Диф. FLt = 0,277 – 0,16= 0,017.

Плече FL = позиковий довгостроковий кредит / акціонерний капітал

Плече FL0 = 7430 / 33880 = 0,219; Плече FLt = 6350 / 35840 = 0,177;

EFL0 = 0,024 * 0,219 = 0,005; EFLt = 0,117 * 0,177 = 0,021.

Висновок: в періодах 0 і t прибутковість вкладенного капіталу вище, ніж відсотки по кредиту, тому залучення позичкового капіталу дозволяє штучно підвищити норму прибутку власного капіталу.

Аналіз платоспроможності

Коефіцієнт поточної ліквідності:

КПЛ = оборотні активи / поточні зобов’язання

КПЛ0 = 28280 / 19190 = 1,53; КПЛt = 30720 / 21210 = 1,41.

Коєфіцієнт швидкої ліквідності:

КШЛ = (оборотні активи – запаси) / поточні зобов’язання

КШЛ0 = 16380 / 19190 = 0,85; КШЛt = 16700 / 21810 = 0,77.

Коефіцієнт абсолютної ліквідності:

КАЛ = (грошові кошти + поточні фінансові інвестиції) / поточні зобов’язання

КАЛ0 = 5030 / 19190 = 0,26; КАЛt = 6330 / 21810 = 0,29.

Висновок: коєфіціенти поточної і швидкої ліквідності знижується, що характеризує зменшення спроможності підприємства за рахунок наявних оборотних активів виконувати свої грошові зобов’язання, передусім сплачувати борги. За рахунок грошових коштів від поточної реалізації оборотних активів не забезпечується своєчасне погашення поточних зобов’язань.

Значення коефіціентів ліквідності залежить передусімвід величини робочого капіталу, тобто від величини власних оборотних коштів, авансованих на формування оборотних активів. Із збільшенням величини і частка власних оборотних коштів зменшується потреба в зовнішніх інвестиціях (поточних зобов’язаннях) і підвищується їх ліквідність.

Коефіцієнт покриття основних засобів:

КПОЗ = основні засоби / акціонерний капітал

КПОЗ0 = 31220 / 33880 = 0,92; КПОЗt = 33280 / 35840 = 0,93.

Величина власного оборотного капіталу:

ВОБК = оборотні активи – поточні зобов’язання

ВОБК0 = 29280 – 19190 = 10090; ВОБКt = 30720 – 21810 = 8910.

Висновок: коефіціент покриття основних засобів показує, яка частина власного капіталу витрачена на придбання низьколіквідних активів. На підприємстві “Альфа” відбувається підвищення цього коефіцієнта, і це говорить про те, що не відбулося відносне вивільнення власного капіталу для участі в процесі обігу.

Протягом базового і звітного періодів підприємство “Аліфа” забезпечує перевищення грошових надходжень над витратами, і є платоспроможним, тобто має здатність своєчасно розраховуватися за своїми зобов’язаннями.

Висновок по розділі: після аналізу фінансового стану підприємства “ Строймаш ” можна зробити наступні висновки:

1) підприємство має позитивну динаміку норми прибутку на акціонерний капітал, що вплинуло на збільшення чистого прибутку у звітному періоді відповідно до базового на 57,7%, що було зумовлено зменшенням виручки від реалізації і зниженням собівартості продукції, а також збільшилася рентабельності продукції.

2) прибутковість продукції збільшилась на 56%, це свідчить про те, що підприємство працює в сприятливій ринковій середі.

3) підвищення коефіцієнта оборотності активів на 0,5% свідчить про більш ефективне використання оборотних активів звітного періоду, по відношенню до базового періоду.

4) підприємство розраховується зі своїми постачальниками через кілька днів після отримання коштів за реалізовану продукцію (50 дн.), отже піприємство має додаткове джерело фінансування. В звітному періоді відстрочка між надходженням грошей і їхнім вибуттям знизилась на 8 дні – додаткове джерело фінансування зменшилось.

5) коефіцієнт заборгованості в звітному періоді зріс на 1,1 % порівняно з базовим періодом. Таке збільшення коефіцієнта заборгованості відбувалося за рахунок збільшення активів і акціонерного капіталу в звітному періоді. Це свідчить про те, що в звітному періоді було запозичено більше резервного капіталу.

6) прибутковість акціонерного капіталу перевищує прибутковість усіх вкладених коштів, що підтверджується при порівнянні відповідних норм прибутку: 0.298 > 0.277 >0.189 > 0.184. При зменшені коефіціента заборгованості прибутковість власного капіталу знижується від норми прибутку на вест капітвл.

7) значення ефекту фінансового важеля позитивне, отже підприємство має можливості росту норми прибутку на акціонерний капітал.

8) коєфіціенти поточної, швидкої ліквідності знижується, що характеризує зменшення спроможності підприємства за рахунок наявних оборотних активів виконувати свої грошові зобов’язання, передусім сплачувати борги.

Підприємство є платоспроможним і здатне своєчасно розраховуватися за своїми зобов’язаннями, але це підприємство працює не рентабельно, тому покриває витрати за рахунок короткострокового кредиту банку.

2. Аналіз ефективності виробництва

У результаті аналізу виробництва представляється можливим визначити:

ефективно або неефективно здійснювалися витрати в кожнім кварталі досліджуваного року t у порівнянні з досягнутим рівнем ефективності виробництва в році 0;

фактори зміни ефективності;

фінансові результати зміни ефективності виробництва.

Таблиця 2.1.

Вихідні дані

| № | Найменування показників | Середньоквартальні значення за рік 0 | Значення показників року t за квартал: | |||

| t0 | t1 | t2 | t3 | t4 | ||

| 1. | Товарна продукція | 25100 | 25000 | 27400 | 25180 | 22795 |

| 2. | Собівартість, у т. ч.: | 23020 | 20100 | 25000 | 21300 | 19725 |

| 3. | - матеріали | 8175 | 6471 | 9200 | 7000 | 5750 |

| 4. | - енерговитрати | 5000 | 3616 | 6250 | 5220 | 3000 |

| 5. | - заробітна плата | 3800 | 3000 | 4541 | 4300 | 2800 |

| 6. | - утримання і експлуатація обладнання | 2750 | 2000 | 2500 | 2300 | 1813 |

| 7. | - цехові і заводські витрати | 4330 | 4000 | 5000 | 4380 | 2984 |

| 8. | Результат | 3440 | 4900 | 2400 | 3880 | 3070 |

Дослідження абсолютних значень показників

Показник 1. Товарна продукція

Таблиця 2.2.

Статистичні характеристики товарної продукції

| Дата | Значення (ТП) | Індекс (І) | Середне значення _ (ТП) | Середній індекс _ (І) | Середньо-квадратичне відхилення (σ) | Коефіцієнт варіації (&) |

| t0 | 25100 | 1.000 | 25094 | 0.999 | 1881 σ/2 = 940.5 | 0.075 |

| t1 | 25000 | 0.996 | ||||

| t2 | 27400 | 1.092 | ||||

| t3 | 25180 | 1.003 | ||||

| t4 | 22795 | 0.908 |

Індекс: ІТПt = ТПt / ТП0;

ІТПt1 = 25000 / 25100 = 0.996

ІТПt2 = 27400 / 25100 = 1.092

ІТПt3 = 25180 / 25100 = 1.003

ІТПt4 = 22795 / 25100 = 0.908

Середнє значення: __

ТП = Σ ТПt / n (n=4);

ТП = (25000+27400+25180+22795) / 4 = 25094

Середній індекс: _ __

ІТП = ТП / ТП0

ІТП = 25094 / 25100 = 0.999

Середньоквадратичне відхилення:

n __

σТП = √Σ (ТПt – ТП)2 / (n -1)

t=1

σТП = √(25000 – 25094)2+(27400– 25094)2+(25180 – 25094)2+(22795 – 25094)2/ 3 = 1881

Коефіцієнт варіації: __

&ТП = σТП / ТП

&ТП = 1881 / 25094 = 0.075

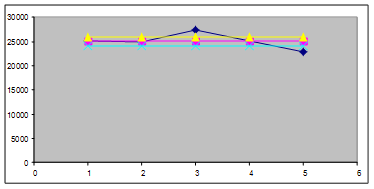

Рис. 2.1 Товарна продукція

Висновок: Товарна продукція в кварталі t1 знизилась на 0.04%, у кварталі t2 обсяг виробництва збільшився на 9.2% - це максимальне зниження за рік, у кварталі t3 обсяг виробництва виріс на 0.03%, а в четвертому кварталі знизився на 9.2% у порівняно з базовим кварталом t0. У цілому за рік випуск товарної продукції зменшився на 0.01%. Середнє значення за поточний квартал – 25094 грн. Відхилення від середнього значення – 940.5 грн., що складає 3,75%. Дана величина є резервом росту товарної продукції.

Таблиця 2.3

Статистичні характеристики прибутку

| Дата | Значення (П) | Індекс (І) | Середнє значення_ (П) | Середній індекс_ (І) | Середньоквадратичне відхилення (σ) | Коефіцієнт варіації (&) |

| t0 | 3440 | 1.000 | 3562.5 | 1.038 | 1078 σ/2 = 539 | 0.302 |

| t1 | 4900 | 1.424 | ||||

| t2 | 2400 | 0.698 | ||||

| t3 | 3880 | 1.128 | ||||

| t4 | 3070 | 0.892 |

Індекс:

ІПt1 = 4900 / 3440 = 1.424

ІПt2 = 2400 / 3440 = 0.698

ІПt3 = 3880 / 3440 = 1.128

ІПt4 = 3070 / 3440 = 0.892

Середнє значення: __

П = (4900+2400+3880+3070) / 4 = 3562.5

Середній індекс: _

ІП = 3562.5 / 3440= 1,036

Середньоквадратичне відхилення:

σП = √((4900 – 3562.5)2+(2400 – 3562.5)2+(3880 – 3562.5)2+(3070 – 3562.5))2 / 3 = 1078

Коефіцієнт варіації:

&П = 1078 / 3562.5= 0.302

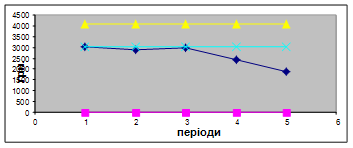

Рис. 2.2 Прибуток

Висновок: В кварталі t1 спостерігалось збільшення прибутку на 42.4 %, у другому кварталі прибуток знизився максимально на 30.2 %, у кварталі t3 спостерігалось збільшення прибутку на 12.8 %, а в кварталі t4 зниження прибутку на 10.8 %. У цілому за рік прибуток збільшився на 3.6 %. Середнє значення за поточний квартал – 3562.5 грн. Відхилення від середнього значення – 539 грн., що складає 15.1 %. Дана величина є резервом росту прибутку.

Дослідження відносних показників

Показник 2. Втратоємкість продукції.

Даний показник характеризує величину собівартості на одиницю продукції і розраховується як відношення собівартості до оварної продукції.

Таблиця 2.4.

Статистичні характеристики витратоємкості продукції

| Дата | Значення (ВЄ), грн./грн. | Індекс (І) | Середнє значення _ (ВЄ), грн./грн. | Середній індекс _ (І) | Середньо-квадратичне відхилення (σ), грн./грн. | Коефіцієнт варіації (&) |

| t0 | 0.917 | 1.000 | 0.857 | 0.935 | 0.045 σ,/2=0.022 | 0.053 |

| t1 | 0.804 | 0.877 | ||||

| t2 | 0.912 | 0.995 | ||||

| t3 | 0.846 | 0.922 | ||||

| t4 | 0.865 | 0.943 |

Значення:

ВЄ = Сti / ТПti

ВЄt0 = 23020 / 25100 = 0.917

ВЄt1 = 20100 / 25000 = 0.804

ВЄt2 = 25000 / 27400 = 0.912

ВЄt3 = 21300 / 25180 = 0.846

ВЄt4 = 19725 / 22795 = 0.865

Індекс:

ІВЄt1 = 0.804 / 0.917 = 0.877

ІВЄt2 = 0.912 / 0.917 = 0.995

ІВЄt3 = 0.846 / 0.917 = 0.922

ІВЄt4 = 0.865 / 0.917 = 0.943

Середнє значення: __

ВЄ = (0.804+0.912+0.846+0.865) / 4 = 0.857

Середній індекс: _

ІВЄ = 0.857 / 0.917 = 0.935

Середньоквадратичне відхилення:

σВЄ = √(0.804-0.857)2+(0.912 – 0.857)2+(0.846 – 0.857)2+(0.865 – 0.857)2) / 3 = 0,045

Коефіцієнт варіації:

&ВЄ = 0,045 / 0.857= 0.053

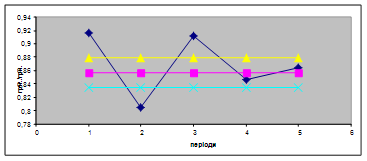

Рис. 2.3 Витратоємкість продукції

Висновок: в кварталі t1 спостерігалось максимальне зниження витратоємкості на 12.3%, у кварталі t2 витратоємкість знизилась на 0.5%, у кварталі t3 знизилась на 7.8%, у кварталі t4 зменшилась на 5.7% у порівняні з базовим кварталом t0. У цілому за рік витратоємкість зменшилась на 6.5%. Середнє значення за поточний квартал – 0,857. Відхилення від середнього значення – 0,022, що складає 2.6%.

Для показників – Витратоємкість продукції, Матеріалоємність, Енергоємність і ін., а також Рентабельність необхідно розрахувати індекси і скласти матрицю якісного аналізу.

Таблиця 2.5.

Ємкісні значення показників ефективності виробництва

| Показники | Значення показників у кварталах періодів 0 і t: | Річне значення показника | ||||

| t0 | t1 | t2 | t3 | t4 | t | |

| ВИТРАТОЄМКІСТЬ (В/ТП) | 0.917 | 0.804 | 0.912 | 0.846 | 0.865 | 0.858 |

| - матеріалоємкість (М/ТП) | 0.326 | 0.258 | 0.336 | 0.278 | 0.252 | 0.283 |

| - енергоємкість (Е/ТП) | 0.199 | 0.145 | 0.228 | 0.207 | 0.132 | 0.180 |

| - зарплатоємкість (ЗП/ТП) | 0.151 | 0.12 | 0.166 | 0.171 | 0.123 | 0.146 |

| - питомі витрати на утрим. і експл. обладнання (УЕО/ТП) | 0.11 | 0.08 | 0.091 | 0.091 | 0.08 | 0.086 |

| - питомі цех. і зав. витрати (ЦЗВ/ТП) | 0.173 | 0.16 | 0.182 | 0.174 | 0.131 | 0.163 |

| РЕНТАБЕЛЬНІСТЬ (П/ТП) | 0.137 | 0.196 | 0.088 | 0.154 | 0.135 | 0.142 |

Витратоємкість:

t0 = 23020/ 25100 = 0.917 t1 = 20100 / 25000 = 0.804

t2 = 25000 / 27400 = 0.912 t3 = 21300 / 25180 = 0.846

t4 = 19725 / 22795 = 0.865 t = 0.858

Матеріалоємкість:

t0 = 8175 / 25100 = 0.326 t1 = 6471 / 25000 = 0.258

t2 = 9200 / 27400= 0.336 t3 = 7000 / 25180 = 0.278

t4 = 5750 / 22795 = 0.252 t = 28421 / 100375 = 0.283

Енергоємкість:

t0 = 5000 / 25100 = 0.199 t1 = 3616 / 25000 = 0.145

t2 = 6250 / 27400 = 0.228 t3 = 5220 / 25180 = 0.207

t4 = 3000 / 22795 = 0.132 t = 18086 / 100375 = 0.180

Зарплатоємкість:

t0 = 3800/ 25100 = 0.151 t1 = 3900 / 25000 = 0.12

t2 = 4541 / 27400 = 0.166 t3 = 4300 / 25180 = 0.171

t4 = 2800 / 22795 = 0.123 t = 14641 / 100375 = 0.146

Питомі витрати на утрим. і експл. обладнання:

t0 = 2750 / 25100= 0.11 t1 = 2000 / 25000 = 0.08

t2 = 2500 / 27400= 0.091 t3 = 2300 / 25180 = 0.091

t4 = 1813 / 22795 = 0.08 t = 8613 / 100375 = 0.086

Питомі цех. і зав. витрати:

t0 = 4330 / 25100 = 0.173 t1 = 4000 / 25000 = 0.16

t2 = 5000 / 27400 = 0.182 t3 = 4380 / 25180 = 0.174

t4 = 2984 / 22795 = 0.131 t = 16364 / 100375 = 0.163

Рентабельність:

t0 = 3440 / 25100 = 0.137 t1 = 4900 / 25000 = 0.196

t2 = 2400 / 27400= 0.088 t3 = 3880 / 25180 = 0.154

t4 = 3070 / 22795 = 0.135 t = 14250 / 100375 = 0.142

Таблиця 2.6.

Матриця якісного аналізу ефективності

| Показники | Індекси показників у кварталах року t: | Індекс річного значення показника | ||||

| t0 | t1 | t2 | t3 | t4 | t | |

| ВИТРАТОЄМКІСТЬ (В/ТП) | 1 | 0.877 | 0.995 | 0.922 | 0.94 | 0.936 |

| - матеріалоємкість (М/ТП) | 1 | 0.791 | 1.031 | 0.853 | 0.773 | 0.868 |

| - енергоємкість (Е/ТП) | 1 | 0.729 | 1.146 | 1.04 | 0.663 | 0.906 |

| - зарплатоємкість (ЗП/ТП) | 1 | 0.795 | 1.099 | 1.132 | 0.815 | 0.967 |

| - питомі витрати на утрим. і експл. Обладнання (УЕО/ТП) | 1 | 0.727 | 0.827 | 0.827 | 0.727 | 0.782 |

| - питомі цех. і зав. витрати (ЦЗВ/ТП) | 1 | 0.925 | 1.052 | 1.006 | 0.757 | 0.942 |

| РЕНТАБЕЛЬНІСТЬ (П/ТП) | 1 | 1.431 | 0.642 | 1.124 | 0.985 | 1.036 |

Витратоємкість:

t0 = 0.917 / 0. 917 = 1 t1 = 0.804 / 0. 917 = 0.877

t2 = 0.912 / 0. 917 = 0.995 t3 = 0.846 / 0. 917 = 0.922

t4 = 0.865 / 0. 917 = 0.943 t = 0.858 / 0. 917 = 0.936

Матеріалоємкість:

t0 = 0.326 / 0.326 = 1 t1 = 0.258 / 0.326 = 0.791

t2 = 0.336 / 0.326 = 1.031 t3 = 0.278 / 0.326 = 0.853

t4 = 0.252 / 0.326 = 0.773 t = 0.283 / 0.326 = 0.868

Енергоємкість:

t0 = 0.199 / 0.199 = 1 t1 = 0.145 / 0.199 = 0.729

t2 = 0.228 / 0.199 = 1.146 t3 = 0.207 / 0.199 = 1.04

t4 = 0.132 / 0.199 = 0.663 t = 0.180 / 0.199 = 0.906

Зарплатоємкість:

t0 = 0.151 / 0.151 = 1 t1 = 0.12 / 0.151 = 0.795

t2 = 0.166 / 0.151 = 1.099 t3 = 0.171 / 0.151 = 1.132

t4 = 0.123 / 0.151 = 0.815 t = 0.146 / 0.151 = 0.967

Питомі витрати на утрим. і експл. обладнання:

t0 = 0.11 / 0.11 = 1 t1 = 0.08 / 0.11 = 0.727

t2 = 0.091 / 0.11 = 0.827 t3 = 0.091 / 0.11 = 0.827

t4 = 0.08 / 0.11 = 0.727 t = 0.086 / 0.11 = 0.782

Питомі цех. і зав. витрати:

t0 = 0.173 / 0.173 = 1 t1 = 0.16 / 0.173 = 0.925

t2 = 0.182 / 0.173 = 1.052 t3 = 0.174 / 0.173 = 1.006

t4 = 0.131 / 0.173 = 0.757 t = 0.163 / 0.173 = 0.942

Рентабельність:

t0 = 0.137 / 0.137 = 1 t1 = 0.196 / 0.137 = 1.431

t2 = 0.088 / 0.137 = 0.642 t3 = 0.154 / 0.137 = 1.124

t4 = 0.135 / 0.137 = 0.985 t = 0.142 / 0.137 = 1.036

Висновок: Індекс річного значення витратоємкості дорівнює 0.936, це свідчить про те, що ефективність виробництва підвищилася. У всіх кварталах t1=0.877, t2=0.995, t3=0,922, t4=0,943 – відбувається підвищення ефективності.

Індекс річного значення матеріалоємкості t=0.868, тобто ефективність виробництва підвищилася. З них у кварталах t1=0.791, t3=0.853, t4=0.773 – ефективність підвищилася, а у кварталі t2=1.031 – понизилася.

Індекс річного значення енергоємкості t=0.906, це свідчить про те, що ефетивність виробництва підвищилася. З них у кварталах t2=1.146, t3=1.04 – ефективність понизилася, а у кварталах t1=0.729, t4=0.663 – ефективність повисилася.

Індекс річного значення зарплатоємкості t=0.967, це свідчить про те, що ефетивність виробництва підвищилася. З них у кварталах t2=1.099, t3=1.132 – ефективність понизилася, а у кварталах t1=0.795, t4=0.815 – ефективність підвищилася.

Індекс річного значення питомих витрат на утримання і експлуатацію обладнання t=0.782, тобто ефективність виробництва підвищилася. В усіх кварталах t1=0.727, t2=0.827, t3=0.827, t4=0.727 – відбувалося підвищення ефективність виробництва.

Індекс річного значення питомих цехових і заводських витрат t=0.942, це свідчить про те, що ефетивність виробництва підвищилася. З них у кварталах t2=1.052, t3=1.006 – ефективність понизилася, а у кварталах t1=0.925, t4=0.757 – ефективність підвищилася.

Індекс річного значення рентабельності дорівнює 0.936, це свідчить про те, що ефективність виробництва понизилася. З них у кварталах t1=1.431 і t3=1.124 – ефективність підвищилась, а у кварталах t2=0.642 і t4=0.985 – ефективність понизилася.

Найнеефективніше використовувалися зарплатоємкісні ресурси.

Факторний аналіз

Факторний аналіз визначає фактори першого порядку, що вплинули на зміну витратоємкості продукції:

- ріст або зниження товарної продукції;

- ріст або зниження загальної собівартості.

Таблиця 2.7.

Індекси вихідних показників

| Показники (аргументи) | Індекси показників у кварталах року t: | Індекс річного значення показника | ||||

| t0 | t1 | t2 | t3 | t4 | t | |

| ТОВАРНА ПРОДУКЦІЯ | 1 | 0.996 | 1.092 | 1.003 | 0.908 | 0.999 |

| СОБІВАРТІСТЬ, у т.ч. | 1 | 0.873 | 1.086 | 0.925 | 0,857 | 0.935 |

| - матеріали | 1 | 0.791 | 1.031 | 0.853 | 0,773 | 0.868 |

| - енерговитрати | 1 | 0.729 | 1.146 | 1.04 | 0,663 | 0.906 |

| - заробітна плата | 1 | 0.795 | 1.099 | 1.132 | 0,815 | 0.967 |

| - утримання і експлуатація обладнання | 1 | 0.727 | 0.827 | 0.827 | 0,727 | 0.782 |

| - цехові і заводські витрати | 1 | 0.925 | 1.052 | 1.006 | 0,757 | 0.942 |

Себестоимость:

t1 = 20100 / 23020 = 0.873 t2 = 25000 / 23020 = 1.086

t3 = 21300 / 23020 = 0.925 t4 = 19725 / 23020 = 0.857

t = 19555 + 23112 + 25110 + 22492 / 4 / 23848 = 0.946

Таблиця 2.8.

Матриця факторного аналізу ефективності виробництва

| Показники (аргументи) | Зони в році t: | t | ||||

| t0 | t1 | t2 | t3 | t4 | ||

| СОБІВАРТІСТЬ, у т. ч. | 1 | 6 | 3 | 5 | 6 | 3 |

| - матеріали | 1 | 6 | 3 | 5 | 6 | 6 |

| - енерговитрати | 1 | 6 | 2 | 2 | 6 | 6 |

| - заробітна плата | 1 | 6 | 3 | 2 | 6 | 6 |

| - утримання і експлуатація обладнання | 1 | 6 | 5 | 5 | 6 | 6 |

| - цехові і заводські витрати | 1 | 6 | 2 | 2 | 6 | 6 |

Висновок: У кварталі t1 і t4 витрати здійснювалися менш ефективно в порівнянні з витратоємкості продукції року 0. Так у кварталі t1 і t4 темпи зниження загальної суми витрат випереджали темпи зниження обсягу виробництва – зона 6. А у періодах t3 темпи росту витрат менші ніж темпи росту обсягу продукції, що випускається. А у періоді t2 витрати зменшуються, а випуск продукції зростає. Це привело до підвищення ефективності вироб