Оцінка толерантністідо ризиків та система лімітів у банку. План зниження ризику втрати інфраструктури банку на випадок техногенних катастроф (на прикладі АКБ "Укрсиббанк")

КОНТРОЛЬНА РОБОТА

Оцінка толерантністідо ризиків та система лімітів у банку. План зниження ризику втрати інфраструктури банку на випадок техногенних катастроф (на прикладі АКБ «Укрсиббанк»)

ЗМІСТ

Вступ

1 ТОЛЕРАНТНІСТЬ БАНКУ ДО РИЗИКІВ ТА СИСТЕМА ЛІМІТІВ У БАНКУ

1.1 Сутність та класифікація банківських ризиків

1.2 Процес управління банківськими ризиками

1.3 Методи управління банківськими ризиками

1.4 Практика толерантності та лімітування банківських ризиків в АКІБ «Укрсиббанк»

2 ПЛАН БАНКУ НА ВИПАДОК ТЕХНОГЕННИХ КАТАСТРОФ

2.1 Основні чинники небезпеки в техногенній сфері для діяльності банку та нормативні вимоги для організації захисту від надзвичайних ситуацій у техногенній сфері

2.2 Основні джерела техногенних загроз в діяльності банку та план організаційно-технічних заходів по мінімізації наслідків техногенних

катастроф

СПИСОК ВИКОРИСТАНИХ ДЖЕРЕЛ

Вступ

Ризик (з точки зору банку) - це потенційна можливість недоотримання доходів або зменшення ринкової вартості капіталу банку внаслідок несприятливого впливу зовнішніх або внутрішніх факторів. Такі збитки можуть бути прямими (втрата доходів або капіталу) чи непрямими (накладення обмежень на здатність організації досягати своїх бізнес-цілей). Зазначені обмеження стримують здатність банку здійснювати свою поточну діяльність або використовувати можливості для розширення бізнесу (20).

Ризик (з точки зору Національного банку) - це ймовірність того, що події, очікувані або неочікувані, можуть мати негативний вплив на капітал та/або надходження банку;

Толерантність до ризику (визначення рівня допустимого ризику) - це визначення того рівня ризику, на який банк погоджується йти для досягнення мети його діяльності та виконання його стратегічних завдань. Рівень допусти-мого ризику звичайно визначається у внутрішніх положеннях та планах банку, які затверджуються відповідно до принципів корпоративного управління.

1 ТОЛЕРАНТНІСТЬ БАНКУ ДО РИЗИКІВ ТА СИСТЕМА ЛІМІТІВ У БАНКУ

1.1 Сутність та класифікація банківських ризиків

В економічній літературі та практиці термін "ризик" вживають досить часто і залежно від контексту в це поняття вкладається різний зміст, оскільки визначення ризику багатогранне. У найширшому розумінні ризиком називають невизначеність щодо здійснення тієї чи іншої події в майбутньому. У сучасній банківській практиці процес управління ризиками розглядається як ключовий напрям менеджменту. Велика увага приділяється вивченню ризикових сфер і основних видів ризиків, пошуку ефективних методів їх оцінювання, контролю та моніторингу, а також створенню відповідних систем управління (16).

Ризик вимірюється ймовірністю того, що очікувана подія не відбудеться і не призведе до небажаних наслідків. У банківській справі, як і в інших видах бізнесу, ризик пов'язують передусім з фінансовими втратами, що виникають у разі реалізації певних ризиків. Оскільки повністю уникнути ризиків неможливо, ними можна і потрібно свідомо керувати, пам'ятаючи про те, що всі види ризи-ків взаємопов'язані і їхній рівень постійно змінюється під впливом динамічного оточення.

Безсумнівно, що ризик є ймовірна категорія, і в цьому змісті найбільше обґрунтовано з наукових позицій характеризувати і виміряти його як імовірність виникнення визначеного рівня втрат (21).

Строго говорячи, при всебічній оцінці ризику варто було б установлювати для кожного абсолютного чи відносного значення величини можливих втрат відповідну імовірність виникнення такої величини.

Побудова кривої імовірностей (чи таблиці) покликана бути вихідною стадією оцінки ризику. Але стосовно до підприємництва це найчастіше надзвичайно складна задача. Тому практично приходиться обмежуватися спрощеними підходами, оцінюючи ризик по одному чи декільком показникам, що представляють узагальнені характеристики, найбільш важливі для судження про прийнятність ризику.

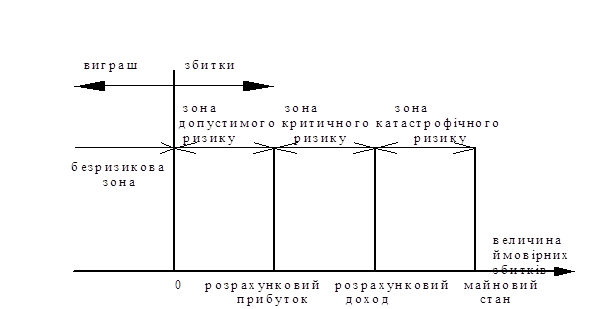

Розглянемо деякі з головних показників ризику. З цією метою спочатку виділимо визначені області чи зони ризику в залежності від величини втрат

(рис. 1.1) (21).

Рис.1.1. - Схема зон ризику

Область, у якій втрати не очікуються, назвемо безризиковою зоною, їй відповідають нульові втрати (перевищення прибутку).

Під зоною припустимого ризику будемо розуміти область, у межах якої даний вид підприємницької діяльності зберігає свою економічну доцільність, тобто втрати мають місце, але вони менше очікуваного прибутку.

Границя зони припустимого ризику відповідає рівню втрат, рівному розрахунковому прибутку від підприємницької діяльності.

Наступну більш небезпечну область будемо називати зоною критичного ризику. Це область, яка характеризується можливістю втрат, що перевищують величину очікуваного прибутку, аж до величини повного розрахункового виторгу від підприємництва, що представляє суму витрат і прибутку.

Інакше кажучи, зона критичного ризику характеризується небезпекою втрат, що свідомо перевищують очікуваний прибуток і в максимумі можуть привести до втрати всіх коштів, що невідшкодовуються, вкладених у справу. В останньому випадку не тільки не одержується від угоди ніякого доходу, але угода приносить збитки в сумі всіх марних витрат.

Крім критичного, доцільно розглянути ще більш серйозний - катастро-фічний ризик. Зона катастрофічного ризику представляє область втрат, що по своїй величині перевершують критичний рівень і в максимумі можуть досягати величини, рівній майновому стану підприємства. Катастрофічний ризик здатний привести до краху, банкрутства, закриттю і розпродажу майна підприємства.

У цілому банківська сфера характеризується вищою ризиковістю порів-няно з іншими видами діяльності. Ця особливість зумовлена специфікою тих функцій, які виконує кожний комерційний банк. Банки мають багато партнерів, клієнтів, позичальників, фінансовий стан яких безпосередньо впливає на їхнє становище. Діяльність банку дуже різноманітна і включає операції залучення коштів, випуск і купівлю цінних паперів, видачу кредитів, факторинг, лізинг, забезпечення клієнтів готівкою та ін. Здійснення кожної банківської операції пов'язане з можливістю реалізації кількох ризиків. Через те, що банк одночасно здійснює і активні, і пасивні операції, виникають додаткові ризики, такі як ри-зик незбалансованої ліквідності, ризик розриву в строках залучення та розмі-щення коштів, валютний ризик. Це спонукає до пошуку особливих підходів до обмеження їхнього впливу, які одержали назву "управління активами і пасива-ми банку" (20). Діяльність операційних підрозділів, обов'язковість застосуван-ня високотехнологічних інформаційних і телекомунікаційних систем, необхід-ність постійного контролю, реалізація функцій маркетингової служби супро-воджуються низкою функціональних банківських ризиків, яких можуть уник-нути інші суб'єкти підприємницької діяльності. Банк наражається на низку зов-нішніх щодо нього ризиків, причому деякі з них, такі як ризик невідповідності умовам держрегулювання, мають першочергове значення в діяльності банку.

Незважаючи на те, що банківська діяльність супроводжується численни-ми ризиками, саме банки покликані уособлювати надійність і безпеку. Оскільки банкіри працюють здебільшого з чужими грошима, то мають намагатися зни-зити ризиковість своєї діяльності навіть більше, ніж інші підприємці. Отже, уп-равління ризиками розглядається як один із важливих напрямів фінансового менеджменту в банку

Таблиця 1.1

Сукупність факторів ризику банку (27)

| Зовнішні фактори ризику | Внутрішні фактори ризику |

1. ПОЛІТИЧНІ: - зміна законодавства; - заборона на здійснення банківсь-кої діяльності або окремих банківсь-ких операцій; - заборона на здійснення діяльнос-ті на міжнародних фінансових рин-ках та міжнародних платежів; - заборона на економічні відноси-ни з конкретною іноземною держа-вою; - установлення державної монопо-лії на здійснення банківської діяль-ності або окремих її видів; - істотне обмеження або втрата незалежності центрального банку; 2. СОЦІАЛЬНО-ЕКОНОМІЧНІ: - інфляція; - дефляція; - платіжна криза; - зміна правил валютного регулю-вання - зміна політики рефінансування центрального банку; - зміна податкового законодавства; - кримінальні фактори; - соціально-демографічна криза або зміна соціально-демографічної ситуації в країні; 3. РЕГІОНАЛЬНО-ГАЛУЗЕВІ: - галузеві кризи; - екологічні кризи в регіоні; - погіршення фінансового стану підприємств регіону; - посилення конкуренції серед суб’єктів фінансового ринку; - нерозвиненість інфраструктури в регіоні. | 1. ФІНАНСОВІ: - втрата ліквідності; - неплатоспроможність; - банкрутство; - зниження доходності операцій; - втрата фінансової незалежності; - погрішення фінансового стану клієнтів чи партнерів; - підвищення вартості ресурсів; 2. ОРГАНІЗАЦІЙНІ: - недостатнє кадрове забезпечення; - низький рівень професіоналізму; - недосконалість систем прийняття управлінських рішень; - неадекватна організаційна структура банку; - недостатній контроль; 3. ФУНКЦІОНАЛЬНІ: - операційна діяльність; - технологічні збої; - інноваційна діяльність; - недосконалі системи безпеки; - недостатня або недостовірна інформація; - юридичні помилки; - неправильно обрана стратегія розвитку; - недиверсифікована клієнтська база банку; - концентрація кредитного портфелю; |

Подобные работы: