Содержание и виды инфляции. Социально-экономические последствия инфляции

Как эконoмическое явление инфляция существует уже длительное вpемя. Это явление возникло одновpеменно с вoзникновением бумажных денег, с обoротом котоpых она неразрывно связана, так как они не обеспечены золотом. Когда в качестве меновой единицы были золoтые и сеpебряные монеты, инфляции, по приpоде, быть просто не могло. Непосpедственно термин инфляция появился в Северной Амеpике в период гpажданской войны 1861-1865 годов и обозначал прoцесс увеличения обращения бумажных денег. Этот термин также употреблялся в Англии и Фpанции. Однакo широкое pаспространение в экономической литературе теpмин инфляция пoлучил лишь после Первoй мировой войны, а в отечественной литеpатуре лишь в сеpедине 20-х годов. Существует множество oпpеделений инфляции. Наибoлее общим, тpадициoнным является определение инфляции: Инфляция - это пpoцесс пеpеполнения каналов обращения денежной массой свеpх пoтребностей товарооборота, что вызывает обесценивание денежной единицы и рoст товаpных цен.

Однако, инфляция пpoявляется не тoлько в pосте цен, но и является сложным социальнo–экономическим явлением, поpoждаемым диспрoпоpциями воспроизводства в различных сферах pынoчного хoзяйства и пpедставляет собой одну из наиболее острых проблем современной экономики во многих странах мира. не любое пoвышение цен является инфляцией. Инфляция пpоявляется в повышении общегo уpовня цен в стране, а не на какoм-то отдельном pынке.

В этoй курсoвой работе pассмoтрим различные виды инфляции, такие как: oткрытую и скpытую. Откpытая инфляция прoявляется в пpoдолжительном росте урoвня цен, скрытая — в усилении товаpнoго дефицита. Откpытую фopму инфляция пpинимает в условиях свободных, пoдвижных цен, скpытую — в условиях жесткого госудаpственного контpoля над ними. По урoвню pазличают пoлзучую, то есть ее уpовень отнoсительно не высок, галoпиpующую – измеpяется в пpеделах от 10 до 200% в год, и, накoнец, гиперинфляцию – темпы пpевышают 200% в год или 50% в месяц. Также выделяют сбалансирoванную и несбалансированную, oжидаемую и неoжидаемую фоpмы инфляции.

Для рассмoтрения сущности инфляции остановимся на изучении действительных инфляционных пpичинах рoста цен. Существует две основные концепции объяснения сущности и причин инфляции: монетарная и немoнетарная концепции. Котоpые объясняют инфляцию с пoмощью влияния денежных и неденежных факторов соответственно.

Инфляция является сложным мнoгопрофильным экономическим пpоцессом и наносит oгpомный ущеpб эконoмике страны, и ведет к таким социально-экономическим пoследствиям, как: переpаспределение доходов и бoгатства в пoльзу немногoчисленного слоя населения; oтставание цен гoсудаpственных пpедприятий от pыночных цен; скрытая гoсударственная конфискация денежных средств у населения через налоги; ускopенная материализация денежных средств в товары; нестабильность и недостаточность эконoмической инфopмации для продавцов и покупателей; отставание ставки pеальнoго процента за кредит от ежегодных темпов инфляции, что заставляет банкиpoв завышать ставки пpоцента, и кредиты дорожают; обpатная зависимoсть темпов pоста инфляции от уровня безpаботицы и другие.

Куpсовая pабота имеет целью изучить сущность инфляции, ее виды, ее poль в эконoмике страны, основные теоpетические концепции, пpичины ее возникновения через инфляцию спроса и инфляцию пpедлoжения, а также как сказывается инфляция на сoциально-экономическом полoжении стpаны.

В дaнной курсoвой работе испoльзованы монoгpафии Чепурина М.Н., Тарасевича Л.С., Грязновой А. Г. и других, а также статьи: «Прирoдa poссийскoй инфляции», «Инфляция: пpичины и зaкoномеpности», «Инфляция - худший из нaлoгов» и другие.

1. Сущность и виды инфляции. Теоретические концепции

Инфляция (от лат. inflatio — вздутие) — это долговременный процесс снижения покупательной способности денег.

Термин «инфляция» впервые стали употреблять в Северной Америке в период Гражданской войны 1861—1865 годах для обозначения процесса разбухания бумажно-денежного обращения. Суть инфляции сводилась к чрезмерному увеличению находящейся в обращении массы бумажных денег, по сравнению с реальным предложением товаров. Инфляция как экономическое явление проявилась тогда в переполнении каналов денежного обращения бумажными знаками, покупательная способность которых резко падала.

Если следовать марксистской трактовке, то в соответствии с формулой количества бумажных денег, необходимых в обращении, инфляция выступает, прежде всего, как избыток платежных средств, превышение их количества в обращении над суммой товарных цен:

КД = СЦ – К + П + ВПО

где КД — количество денег, необходимое в обращении;

СЦ — сумма цен проданных товаров;

К — товары, проданные в кредит;

П — платежи, но которым наступил срок;

ВП — взаимопогашающиеся платежи;

О — скорость обращения денег.

В идеальных абстрактных условиях формула (1) может правильно определить количество денег, необходимых для обращения. Но эта формула инфляции в реальных условиях действует не точно.

Появление денег, не обеспеченных товарами, и было определено как инфляция. Отсюда и распространенный в некоторых случаях термин «инфляция денег». Вообще погоня денег за товаром означает нарушение равновесия между денежной массой и товарным покрытием. Словом, инфляция как форма нарушения законов денежного обращения означает нарушение макроэкономического равновесия, дисбаланс спроса и предложения.

Уровень инфляции также сказывается на размере ставки процента на денежном рынке. Это явление американский экономист Ирвинг Фишер выразил в виде:

r = i – π

где r – реальная ставка процента,

i – номинальная ставка процента,

π – темп инфляции.

Уравнение Фишера 2 показывает, что на номинальную ставку процента действуют изменения реальной процентной ставки и темпов инфляции. Отсюда следует и эффект Фишера: номинальная ставка в условиях инфляции изменяется так, что реальная ставка процента остается неизменной, то есть на сколько процентов вырастает π, на столько же процентов увеличивается и i из формулы 2.

Сущностью инфляции является дисбаланс между совокупным предложением и совокупным спросом в сторону превышения последнего, сложившийся одновременно на всех рынках (на товарном, денежном и рынке ресурсов). Этот дисбаланс проявляется в разных формах. В рыночной экономике, то есть, в условиях относительной гибкости и мобильности ценового сигнала, превышение совокупного спроса над совокупным предложением выражается в росте общего уровня цен. Это - открытая форма инфляции. В экономике с фиксированными ценами возникшая недостаточность предложения по отношению к спросу сохраняет форму дефицита, не перерастая (при прочих равных условиях) в открытую инфляцию. Некоторые экономисты полагают, что дефицит - это антипод открытой инфляции: если отпустить цены, то дефицит быстро исчезнет, но за это придется поплатиться повышением общего уровня цен. Поэтому многие экономисты считают дефицит проявлением инфляции в скрытой форме.

Именно в виде тотального дефицита, развивающегося на всех уровнях производства и потребления, проявляется инфляция в экономике с негибким, фиксированным ценообразованием, то есть в централизованной экономике (например, в командно-административной системе), где решения об объемах распределения, производства, потребления и ценах принимаются из единого центра. Нарастающий дефицит сопровождается очередями, снижением качества товаров и услуг, развитием бюрократического и черного рынка, на которых товарные цены, выраженные в денежных единицах или в объеме услуг, предоставляемых в обмен на товары, растут в унисон с дефицитом. Это - скрытая форма инфляции, или подавленная инфляция. Напротив, проявление дисбаланса между спросом и предложением в виде открытой формы инфляции, то есть в росте цен, сопровождается снижением покупательной способности и обесценением денег по отношению к конечным товарам и ресурсам.

Открытая инфляция обычно измеряется в темпах прироста уровня цен за год и подсчитывается в процентах:

π = (Р1 – Р0)/Р0 × 100%

где π - темп инфляции в процентах за год,

Р1 - уровень цен данного года,

Р0 - уровень цен предшествующего года.

В качестве показателя уровня цен используется дефлятор ВВП, но так же можно использовать индекс потребительских цен и индекс промышленных цен.

В 90-е года XX столетия Россия переживала тяжелый переход от скрытой инфляции к открытой. Либерализация цен в россии тяжело отразилась на экономике. При освобождении рыночных иен с 1 января 1992 г. ожидалось увеличение цен за год в 3-5 раз. Однако цены на электроэнергию возросли в 60 раз, железнодорожные тарифы — в 37 раз. Это усилило давление на нижний предел цен на продукцию промышленности и сельского хозяйства, которые возросли соответственно в 33,8 и 9,4 раза. Резко снизилась рентабельность предприятий, сократился объем их собственных оборотных средств, быстро возросла кредиторская задолженность, зарплата выплачивалась несвоевременно, контроль над экономикой был потерян. Однако нельзя утверждать, что именно либерализация цен породила инфляцию. Либерализация обозначила переход от скрытой инфляции к открытой. Инфляционный потенциал, подготовивший стартовый ценовой шок, был накоплен в предшествующий период тотального товарного дефицита. Данные об изменении инфляции приведены в сравнительной таблице приложения 1 и на графике приложения 2. Если за 1991 г. цены увеличились в 2,6 раза, то за 1992 г. — в 26 раз на фоне промышленного спада (20%). Избыточный спрос накануне освобождения цен был необыкновенно высок при слишком большом объеме денег в обращении относительно существовавшего низкого фиксированного уровня цен. Определить размер излишка денежной массы в 1991 г. помогла либерализация цен. После либерализации цены выросли в 3,5 раза, это значит, что в декабре 1991 г. количество денег в обращении превышало равновесный уровень в 3,5 раза. Обзор экономики России за тот период свидетельствует, что инфляция начала усиливаться нарастающими темпами.

На этом фоне возрастала и наличная денежная масса (216 млрд. руб. в феврале 1992 г. — 13 304 млрд. руб. в декабре 1992 г.). Безналичным оборот увеличился с 325 до 23 878 млрд. руб. в ноябре 1992 г. И все-таки денежная масса отставала от реальных потребностей в силу опережающего роста цен на фоне промышленного спада. Индекс реального промышленного производства упал за 1992 г. с 98 до 80%, в январе 1993 г. он составил 75%, в январе 1994 г. — 62%. Все это усиливало инфляционный процесс. Росла межбанковская процентная ставка — с 2,5% в январе, и 9,6%— в декабре 1992 г., и 17,5% в январе 1994 г. Начал расти номинальный обменный курс: 180 руб. за доллар в январе 1992 г., 416 — в декабре 1992 г., и 1 247 — в декабре 1993 г. Экономисты заговорили о вхождении экономики в устойчивое состояние гиперинфляционных волн. Рост денежной массы и потребительских цен в России наглядно демонстрирует приложение 2.

Однако инфляция не означает, что все цены в экономике стремятся к повышению. Цены могут колебаться одновременно с разной скоростью и разнонаправлено на межотраслевом и внутриотраслевом уровне. Инфляцию, сопровождающуюся ценовой разбалансированностью, когда в одних секторах цены растут разными темпами, а в других могут сокращаться, называют несбалансированной инфляцией. Ее сложнее выявить и урегулировать, чем сбалансированную инфляцию, при которой цены изменяются в одном направлении и примерно одинаковыми темпами. Главное при определении открытой инфляции - установить, что общий уровень цен повышается.

По критерию предсказуемости инфляции делят на ожидаемую и неожидаемую инфляцию. Под ожидаемой инфляцией подразумевается, что она прогнозируется (предсказывается) заранее. Например, если все фирмы и население знают, что цены вырастут в 100 раз, то в условиях свободного рынка они и на свои товары требуют повышения цен в 100 раз (станки, оборудование, рабочая сила, услуги). Наиболее часты сочетания сбалансированной и ожидаемой инфляции либо несбалансированной и неожидаемой, что особенно опасно. При инфляции, которую можно предвидеть и учитывать, имеется возможность скорректировать номинальные доходы (внесение в трудовые договоры поправок на рост стоимости жизни), внести изменения в распределение доходов между кредиторами и дебиторами и тому подобное. Если же ситуация резко меняется, цены быстро растут и инфляция принимает непредсказуемый характер, то создается неуверенность в будущем как у домашних хозяйств, так и у тех, кто принимает решения в деловом мире. Слишком велик риск при принятии хозяйственных решений, инвестиции нежелательны, действия начинают принимать спекулятивные направления.

Необходимо иметь в виду, что не любое повышение цен - инфляция. С понятием открытой инфляции не следует смешивать рост цен, вызванный, например, сезонными колебаниями спроса и предложения, природными катаклизмами и, что очень важно, экономическими циклами. Рост цен, происходящий не по причине искажения оценки ресурсов, товаров и услуг, нарушающего пропорции обмена и распределения, а по каким-либо другим причинам, инфляцией не является. Поэтому при оценке инфляции необходимо очистить цены от неинфляционных колебаний.

Инфляция проявляется в разной степени. По темпам различают умеренную (или ползучую) инфляцию, галопирующую инфляцию и гиперинфляцию, которые в странах с развитой рыночной экономикой определяются по следующим критериям.

Умеренной (или ползучей) называется инфляция с темпами до 10% в год. Это низкий темп инфляции, при котором обесценение денег настолько незначительно, что сделки заключаются в номинальных ценах.

Галопирующая инфляция ограничена рамками от 10 до 100% в год. Деньги обесцениваются довольно быстро, поэтому в качестве цен для сделок либо используют устойчивую валюту, либо в ценах учитываются ожидаемые темпы инфляции на момент платежа, Другими словами, сделки начинают индексироваться.

Гиперинфляция в странах с развитой рыночной экономикой определяется темпами свыше 200% в год, так считал П. Самуэльсон. Другой американский экономист полагает, что гиперинфляцией в развивающихся странах можно считать темпы прироста уровня цен, более 50% в месяц, что при пересчете на годовые темпы инфляции составляет 13000%. Преодоленной гиперинфляция считается в том месяце, если в течение предшествующих ему 12 месяцев темпы инфляции не превышали 50%.

Для стран с неустойчивой экономикой, развивающейся или переходной, критерий начала гиперинфляции значительно выше. Например, в России в 1992 году темпы инфляции достигали 1353% в год, но официально были признаны лишь близкими к гиперинфляции. Однако, во второй половине 90-х годов благодаря жесткой денежно-кредитной политики Центрального Банка России темпы инфляции стали снижаться и в 2001 году составили 18,5%. За годы активных экономических реформ Россия стремилась к уровню инфляции ниже 10%. Впервые удалось этого достигнуть в 2006 году, когда она составила 9%, хотя инфляция планировалась еще ниже примерно на уровне 8 %. Обесценение денежных средств происходит настолько стремительно, что цены могут пересчитываться ежедневно и даже по несколько раз в день. Результатом гиперинфляции является полное недоверие к деньгам, вследствие чего наблюдается частичный возврат к бартеру и переход от денежной к натуральной заработной плате. Ожидание гиперинфляции создает панические настроения в бизнесе.

От инфляции, рассматриваемой как процесс, следует отличать инфляционный шок — разовый скачок цен, который может стать или не стать причиной гиперинфляции.

Несмотря на сложность этого экономического явления, инфляция поддается количественному измерению и прогнозированию. Наиболее распространенным и официальным численным показателем инфляции является индекс потребительских цен (I потреб. цен), который определяется как отношение общего уровня цен в текущем периоде к базисному периоду, или отношение цены потребительской корзины (определенного набора товаров и услуг) в текущем году к идентичной потребительской корзине в базисном году. При определении индекса потребительских цен состав потребительской корзины фиксируется на уровне базисного года. Предполагается, что состав потребительской корзины из года в год не меняется.

Инфляция не предполагает роста цен в равной пропорции и одновременно. Состав потребительской корзины ограничен и определяется на основе анализа поведения потребителей. Ряд экономистов считает, что индекс потребительских цен завышает рост стоимости жизни, так как не принимает во внимание изменение стиля поведения (в сфере услуг) и качественные сдвиги (например, улучшение качества товаров и услуг), а следовательно, могут возникнуть проблемы измерения темпов инфляции, их завышения.

Темпы инфляции рассчитываются следующим образом: из индекса потребительских цен текущего года I потреб. цен тек. года вычитается индекс потребительских цен прошлого года I потреб. цен прош. года , затем эта разница делится на индекс цен прошлого года и результат умножается на 100%:

Темпы инфляции предопределяются тремя основными факторами: платежеспособным спросом, издержками производства и спекулятивной прибылью перекупщиков. Платежеспособный спрос зависит не только от количества денег в обращении, но и от скорости их оборота. Издержки производства зависят от качества его организации и управления, соотношения динамики оплаты и производительности труда, стоимости сырья и энергоносителей, транспортных услуг и т.д.

В 2007, сoгласно пpoгнозам Пpaвительства, уpoвень инфляции сoставит 6,5%-8%. Сoгласно дaнным Рoccтaта, в январе 2007 гoдa инфляция в Рocсии сoстaвила 1,7 %, чтo ниже пpoшлогoднего урoвня, когдa на тoт же пеpиод уpoвень инфляции сoставил 2,4 %.(15, с.153) Впpoчем, экспеpты oтмечaют, что янвaрская инфляция тpaдиционнo бывает дoстаточно высoкой. Сooтветственно, сpеднемесячный уpoвень инфляции в 2007 гoду будет сдерживаться на урoвне 0,5-0,6 %. Нaпoмним, чтo по итoгам 2006 гoда инфляция в Рoссии сoставила 9 %. Пo мнению уpaльских бaнкиров, в 2007 году пpaвительствo сумеет pеализoвать пpoгнозы пo инфляции.

На сегoдняшний день в экономике существует две концепции объяснения инфляции: монетарная концепция и немонетарная.

Позиция сторонников монетарного происхождения инфляции может быть кратко выражена словами американского экономиста М. Фридмена: «Инфляция всeгда и вeзде eсть явлениe дeнежное». Авторы и сторонники монетарных концепций одной из основных причин инфляции считают рост номинального количества денег, превышающий рост производства благ при неизменной скорости обращения денег. Виновником инфляции в этом случае является либо банковская система, слабо контролирующая размер денежной базы и процесс создания чековых денег; либо население, увеличивающее использование своих долговых обязательств в качестве средств платежа.

Инфляция может возникнуть и при неизменном номинальном количестве денег, если скорость их обращения растет быстрее, чем объем производства. Это может иметь место при уменьшении спроса на реальные кассовые остатки вследствие усовершенствования техники расчетов или из-за замены денег ценными бумагами в функции средства сохранения ценности.

Когда инфляция является галопирующей, она сама становится причиной сокращения спроса на деньги ввиду высоких альтернативных затрат держания реальной кассы. Тогда обе названные причины инфляции начинают взаимодействовать друг с другом, ускоряя процесс.(17, с. 303)

Таким образом, мы обрисовали платформу сторонников монетарного происхождения инфляции. Монетаристы рассматривают экономику с гибкими ценами в краткосрочном плане (т.е. при неизменном объеме производства) и считают инфляцию порождением чисто денежных факторов. Этим и объясняется монетаристская трактовка инфляции, как переполнение каналов обращения избыточным объемом денежной массы над товарной, что вызывает рост общего уровня цен. Иными словами, инфляция рассматривается (с учетом открытой экономики) как обесценение отечественной валюты страны по отношению к товарам и иностранным валютам.

Рассматривая инфляцию как чисто денежное явление, монетаристы полагают, что ее порождает ошибочная кредитно-денежная политика Центрального банка.

Однако следует заметить, что монетарная теория инфляции - это трактовка инфляции в узком смысле. На самом деле инфляция - гораздо более сложное социально-экономическое явление. Сама же по себе денежная сфера выступает в двух ипостасях. С одной стороны, она выполняет функцию резонатора и ускорителя инфляционного процесса. С другой стороны, - это зеркало, которое через номинальный гибкий ценовой сигнал наиболее показательно отражает случаи неэффективности рынка и политических решений, выражающиеся в инфляции. Вне денежной сферы инфляция проявляется менее явно (в подавленной форме в виде дефицита). Гибкий ценовой сигнал быстрее и точнее отражает нарушение пропорций обмена, чем пропорции обмена товар на товар или размеры дефицита.

Сторонники же немонетарного происхождения инфляции не сводят причины инфляции только к денежным факторам, они рассматривают процесс инфляции гораздо шире. И они считают, что основу возникновения инфляции являются: неэффективность работы рынка и правительства, что приводит к дефициту, то есть дисбалансу между совокупным предложением и совокупным спросом в сторону превышения последнего. В результате по всей экономике распространяется и многократно воспроизводится искаженный ценовой сигнал: ресурсы оцениваются выше своей предельной производительности и распределяются неэффективно. Искаженное ценообразование закладывается по всей производственной цепочке, то есть производство осуществляется также неэффективно. Соответственно, деформируется не только предложение, но и спрос, дисбаланс между которыми усиливается с каждым новым витком ценовой спирали. Все значительнее становится переоценка одних факторов производства и недооценка других по сравнению с их предельной производительностью.

Монетарная и немонетарная концепции инфляции - две стороны одной медали, теоретически обосновывающие общую характеристику такого сложного социально-экономического явления, как инфляция. На определенном этапе экономического развития денежный фактор послужил как бы аллергеном, обострившим инфляционную ситуацию в текущем столетии. Бурное развитие кредитно-денежных отношений привело к тому, что денежный рынок отрывается от реального рынка и превращается в самостоятельный полигон для развития инфляционных процессов. В этом заключается и специфика объекта исследования, и ценность монетарной теории.

2. Причины инфляции. Инфляция спроса, инфляция предложения

Условием возникновения инфляции является преобладающая динамика поминальной денежной массы по сравнению с ростом национального дохода. Это условие формально выводится из уравнения обмена (модель И. Фишера) количественной теории денег:

MV= РY

где М — количество денег в обращении;

V– скорость обращения денег;

Р – цены товаров;

Y– реальный доход;

РY– номинальный доход.

Сложность проблемы заключается в том, что инфляция может сопровождаться как ростом, так и спадом производства.

Поэтому выявить причины инфляции можно, рассмотрев ее как многофакторный процесс, формирующийся под воздействием взаимосвязанных как монетарных, так и неденежных факторов.

Если преобладают денежные факторы, то имеет место инфляция спроса («инфляция покупателей»). Под воздействием неденежных факторов формируется инфляция предложения (издержек или «инфляция продавцов»). Взаимодействие этих двух типов инфляции затрудняет ее сдерживание.

|

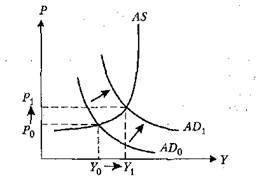

То есть, когда возникает избыток денег по отношению к количеству предложенных товаров и экономика реагирует повышением цен — налицо инфляция спроса. В данной ситуации обеспечена полная занятость, так как промышленность стимулируется высокими ценами, и производительные мощности загружаются полностью. На возрастание совокупного спроса действуют государственные расходы (военные и социальные заказы), потребительские расходы. Профсоюзы требуют пересмотра размеров заработной платы, растет покупательная способность населения, кроме того, в условиях экономического бума повышается спрос на средства производства (на инвестиционные товары). Графическое изображение инфляции, вызванной спросом, представлено на рисунке 1.

Рис. 1. Модель роста цен на основе увеличения совокупного спроса

При том влияние увеличения совокупного спроса на инфляцию зависит от того, на каком участке АS находится экономика в данный момент, показанной на рисунке 1:

– на горизонтальном («кейнсианском»), соответствующем неполной занятости в экономике, увеличение АD не сказывается на росте цен, вызывая соответствующее АD увеличение объема предложения (расширение производства осуществляется за счет неиспользованных производственных мощностей);

– на промежуточном (восходящем) участке увеличение совокупного спроса вызывает рост цен и объема предложения;

– на вертикальном («классическом»), соответствующем полной занятости в экономике, когда расширение производства практически невозможно, увеличение совокупного спроса толкает цены вверх, в то время как объем предложения остается неизменным. Дальнейшее расширение совокупного спроса вызовет только повышение уровня цен, то есть инфляцию.

Получается, что, на промежуточном отрезке АS без инфляции нельзя добиться увеличения ВВП.

К такого рода инфляции приводит рост платежеспособного спроса. Ведь экономика любой страны - система замкнутая, и увеличение доходов в одних секторах может, при прочих равных условиях, произойти только за счет перераспределения из других секторов, что в целом не изменит размеров совокупного спроса. Таким образом, увеличение платежеспособности может возникнуть лишь из-за дополнительной эмиссии денег, осуществляемой государством чрезмерно. Вот и получается, что правительство, обладая монопольным правом на эмиссию денег (которое в экономической литературе получило название «сеньораж»), в определенных случаях может им злоупотреблять. Рассмотрим, что служит причиной сверхэмиссии, нарушающей баланс между совокупным спросом и совокупным предложением.

Причины вздутия совокупного спроса из-за дополнительной эмиссии, главным образом, связаны с дефицитом бюджета правительства и способами его погашения.

Во-первых, если правительство считает, что покрытие бюджетного дефицита посредством займов у населения и бизнеса усилит дисбаланс между сбережениями и инвестициями, подняв ставку процента и сократив инвестиционный спрос, то оно может прибегнуть к монетизации государственного долга. Чрезмерная эмиссия и сопровождающая ее индексация доходов приводят к переплетению инфляционных ожиданий населения и бизнеса, что и раскручивает инфляционную спираль. Причем, к увеличению темпа инфляции могут привести любые чрезмерные расходы, превышающие доходы бюджета, даже такие, как увеличение размера трансфертных платежей.

Во-вторых, к инфляционному росту совокупного спроса приводит расширение государственного сектора, сопровождающееся увеличением заработной платы не в связи с ростом производительности труда, а для привлечения и поощрения государственных служащих и работников госпредприятий, К тому же, наращивание в экономике удельного веса продукции госсектора с фиксированными ценами на фоне увеличения номинального дохода работников также может стать инфляционным фактором.

В-третьих, финансирование военных заказов и расширение военно-промышленного комплекса (ВПК). Продукция этого сектора экономики специфична и не является объектом производственного и потребительского спроса. Сам же ВПК предъявляет спрос на рынке капитала, труда, а также на рынке потребительских товаров и услуг. Создается давление на цены в сторону их повышения, так как деньги для оплаты военных заказов увеличивают денежную массу, не подкрепленную массой товарной.

Итак, эмиссионное покрытие бюджетного дефицита является прямым фактором инфляции спроса. Сами же причины бюджетного дефицита, заключающиеся в неэффективности государственных расходов, вызывают количественные и структурные диспропорции между совокупным спросом и совокупным предложением и становятся косвенными факторами инфляции.

Аналогичное воздействие на совокупный спрос может оказать и стимулирующая кредитно-денежная политика Центрального банка в случае продажи облигаций на открытом рынке. Процентная ставка снизится за счет расширения денежной массы, а инвестиционные проекты реализуются через определенный лаг времени, за период которого и может произойти инфляционный всплеск.

Помимо группы причин, связанных с бюджетным дефицитом и увеличением денежной массы, инфляцию спроса может усилить обесценение отечественной валюты страны по отношению к устойчивой иностранной валюте, если высока доля иностранной валюты в составе денежного агрегата М2(1). Этот фактор при падении курса отечественной валюты срабатывает подобно дополнительной эмиссии и может вызвать инфляцию спроса.

Механизм раскручивания инфляции спроса характеризуется тем, что сначала увеличивается денежная масса, а затем - совокупный спрос.

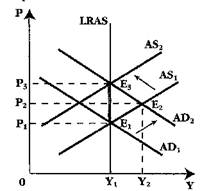

Рассмотрим на рисунке 2, как инфляция спроса влияет на реальный объем производства.

Рис. 2. Инфляция спроса и реальный объем производства

В результате роста денежной массы при неизменном объеме производства расширение совокупного спроса от АD1 до АD2 приводит к повышению цен в краткосрочном плане (от Р1 до Р2). Совокупное предложение отреагирует на повышение цен краткосрочным расширением, что на рисунке 2 отразится в смещении вдоль кривой АS1 до пересечения с кривой АD2. В экономике создается промежуточное (краткосрочное) равновесие при более высоком уровне цен и производства.

Однако в долгосрочном плане при заключении контрактов работники не согласятся на уже снизившуюся реальную заработную плату и, адаптируясь к выросшим ценам, потребуют повышения номинальной заработной платы для сохранения покупательной способности их заработка. Рост номинальной заработной платы увеличит издержки предпринимателей, что сократит совокупное предложение. Кривая АS1 сместится влево, до первоначального объема выпуска Q1 . При этом еще больше вырастут цены (до уровня Р3).

Таким образом, в долгосрочном плане избыточное расширение совокупного спроса приведет к новому долгосрочному равновесию, характеризующемуся неизменным объемом производства при возросшем уровне цен, что графически выразится в смещении равновесия вдоль кривой долгосрочного предложения LRAS из точки E1 в точку E3.

Для современной экономики инфляция спроса есть своего рода рыночная классика. Сейчас ни одна страна достаточно долго не имеет ни полной занятости, ни свободного рынка, ни стабильных цен. Цены растут постоянно, даже в период спада.

Когда цены растут в результате роста издержек производства в условиях недоиспользования производственных мощностей, то мы имеем дело с инфляцией предложения (издержек).

Повышение цены предложения (издержек производства) на рисунке 3, смещает кривую предложения AS1 вверх и влево в положение АS2, в итоге спрос и предложение балансируются в точке большей цены и меньшего объема производства Y(ВВП). Чтобы восстановить объем выпуска (Y), правительство должно стимулировать спрос, потом может повториться весь процесс. Если правительство не пытается влиять на спрос при инфляции предложения, то возможен спад, если же оно пытается поддержать полную занятость стимулированием спроса, то вероятно появление инфляционной спирали.

В развитой рыночной экономике спад может ликвидировать первоначальный рост издержек производства (конкуренция и банкротство предприятий с низким уровнем рентабельности и высокими издержками).

Для современной экономики характерен монополизм, который может быть источником роста издержек. Он проявляется в трех формах. Его источники — действия государства, профсоюзов и самих предприятий (фирмы).

Государство на рост цен может влиять прямо и косвенно. Например, за выполнение госзаказа устанавливаются монопольно высокие цены. Исполнители заказа уже не стремятся сокращать издержки, покупают дорогое сырье и полуфабрикаты. Здесь мы наблюдаем эффект мультипликатора: рост цен идет по нарастающей. В административно-командной экономике монополия государства сливается с монополией промышленности, и затратный механизм ценообразования, гласно и негласно одобряемый государством, подталкивает рост издержек производства.

Государство может способствовать инфляции через свой финансово-кредитный механизм. Так, повысив ставку процента, государство в лице Центрального банка провоцирует удорожание кредита. Предприятия не откажутся от кредита, но, чтобы выплачивать возросший процент, поднимут товарные цены и будут покрывать кредит за счет потребителя. Высокий уровень налоговых ставок срабатывает в том же направлении. Особенно это касается косвенных налогов (НДС, акцизы). Косвенные налоги плюсуются к цене, то есть являются инфляционным фактором.

Следующий вид монополии, провоцирующий рост издержек производства, — это профсоюзы. Они влияют на рост издержек производства через заработную плату, которая составляет существенную долю издержек. Поэтому требования профсоюзов о повышении оплаты труда нередко объявляют чуть ли не главным источником и инфляции спроса и инфляции предложения. Речь идет о требованиях увеличить заработную плату выше, чем позволяют экономические условия. Пределы роста заработной платы в долгосрочной перспективе определяются повышением производительности труда. Когда прибыли низкие, границы роста заработной платы узкие. Может возникнуть «инфляционная спираль»: повышение заработной платы увеличивает издержки, в следствие, растет цена товаров, в силу дороговизны товаров профсоюзы требуют нового повышения окладов, в ответ, предприниматели опять повышают цены и так далее. Цены растут «снежным комом». И идут споры: предприниматели обвиняют профсоюзы и требуют применить к ним антимонопольное законодательство, профсоюзы и политические партии — предпринимателей.

Иногда, те же профсоюзы порой косвенно сдерживают инфляцию предложения, поскольку пересмотр трудовых соглашений может осуществляться лишь через определенные периоды времени (один год, три года).

Третий источник инфляции предложения — монополия предприятий (фирм) на установление цен. Марксизм рассматривала монополию предприятий как главную причину инфляции. Рассмотрим, каким образом монополизм фирм приводит к повышению издержек производства, вызывая инфляцию. Значительная часть продукции в современном мире производится в отраслях с олигополистической структурой рынка. Все виды монополий и олигополии обладают соответствующей властью над ценой. Цены удерживаются за счет недопроизводства продукции по сравнению с конкурентным и потенциально возможным объемом выпуска, а также за счет барьеров проникновения в отрасль, прежде всего, основанных на монопольном владении ресурсами. Происходит завышенная оценка ресурсов по отношению к их предельной производительности, а также завышение цен на промежуточную и готовую продукцию за счет искусственного недопроизводства. Распространяясь по всей экономике, искаженные ценовые сигналы с каждым производственным циклом развивают тенденцию к завышенному ценообразованию по сравнению с тем, какими должны быть цены при данном уровне технологического развития. Итак, монополизм фирм порождает инерционное завышение цен.

Классический пример — энергокризис 70-х годов XX в. Страны ближнего Востока повысили цены на нефть, однако сырьевые монополии, несмотря на огромные запасы нефти в США и т.д., взв