Економічна діагностика діяльності Дослідно-експериментального заводу УкрНДІВЕ

Міністерство освіти та науки України

КУРСОВА РОБОТА

з курсу «Економічна діагностика»

на тему “Економічна діагностика діяльності ДЕЗ УкрНДІВЕ”

Студентки гр

(підпис)

Науковий керівник

(підпис)

2006

Реферат

Курсова робота налічує 90 сторінок, , 15таблиць та 12 джерел, 4 додатки, 1 рисунок.

Об’єкт дослідження – ДЕЗ УкрНДІВЕ.

Мета курсової роботи – економічна діагностика діяльності підприємства за напрямками: діагностика конкурентного середовища, конкурентноздатності, потенціалу підприємства, структури управління, фінансового стану, економічної безпеки, економічної культури.

Засоби дослідження – кількісні та якісні.

В даний час уже стає очевидним, що для більшості вітчизняних підприємств вихід із кризи пов'язаний з розробкою нової стратегії керування, що дозволяє підприємству в максимальному ступені використовувати свої порівняльні переваги, конкурентні можливостей та керувати конкурентоспроможністю підприємства.

Саме всебічна економічна діагностика діяльності підприємства дозволить розробити ефективні стратегічні цілі його діяльності. У курсовій роботі проведена економічна діагностика діяльності ДЕЗ УкрНДІВЕ й на основі результатів діагностики розроблені основні шляхи подальшої діяльності заводу.

Також у курсовій роботі розглянуті проблеми діагностики ризиків банківської установи, а саме кредитних ризиків.

ДІАГНОСТИКА, КОНКУРЕНТНІ ПОЗИЦІЇ, SWOT-АНАЛІЗ, КОНКУРЕНТНОЗДАТНІСТЬ, ПОТЕНЦІАЛ ПІДПРИЄМСТВА, СТРУКТУРА УПРАВЛІННЯ, СТРАТЕГІЧНІ ЦІЛІ, ФІНАНСОВІ ПОКАЗНИКИ, ЕКОНОМІЧНА БЕЗПЕКА, ЕКОНОМІЧНА КУЛЬТУРА.

План

Вступ

1. Діагностика ризиків банківської установи:

1.1 Сутність і класифікація банківських ризиків

1.2 Основні методи аналізу ризиків

1.3 Аналіз системи ризик-менеджменту в банках України

Висновки до розділу 1

2. Діагностика діяльності ДЕЗ УкрДНІВЕ:

2.1 Загальна характеристика підприємства

2.2. Діагностика конкурентного середовища підприємства:

2.2.1 Діагностика конкурентного середовища за підходом М. Портера

2.2.2 Оцінка конкурентних позицій головних конкурентів

2.3 SWOT – аналіз діяльності підприємства

2.4 Діагностика конкурентоспроможності підприємства:

2.4.1 Загальна характеристика конкурентоспроможності

2.4.2 Оцінка конкурентного статусу (підхід Ансоффа)

2.4.3 Оцінка конкурентоспроможності одного з виробів ДЕЗ УкрНДІВЕ

2.5 Діагностика потенціалу підприємства:

2.5.1 Необхідність, завдання й принципи експертної оцінки вартості підприємства

2.5.2 Основні методологічні підходи оцінки потенціалу підприємства

2.5.3 Оцінка вартості ДЕЗ УкрНДІВЕ як цілісного майнового комплексу

2.6 Управлінська діагностика:

2.6.1 Діагностика структури управління

2.6.2 Оцінка загальних результатів діяльності підприємства

2.6.3 Оцінка зв’язку підприємства з зовнішнім середовищем

2.7 Фінансова діагностика

2.8 Діагностика економічної безпеки підприємства

2.9 Діагностика економічної культури:

2.9.1 Загальна характеристика економічної культури

2.9.2 Аналіз професіоналізму вищого керівництва й системи планування на підприємстві

Висновки до розділу 2

Перелік використаної літератури

Вступ

Проблема ризику й доходу є однією з ключових концепцій у фінансовій i виробничій діяльності суб’єктів ринкових відносин.

Під «ризиком» прийнято розуміти ймовірність (загрозу) втрати підприємцем частини своїх ресурсів, ймовірність недоодержання доходів, появи додаткових витрат у результаті проведення визначеної фінансової i виробничої стратегії. Сутність ризику складається в можливості відхилення отриманого результату від запланованого. Більш того, правомірно говорити про ризик упущеної можливої вигоди, тобто ризику непрямого (побічного) фінансового збитку (недотриманий прибуток) у результаті того, що який-небудь захід не було проведено чи була зупинена господарська діяльність. Якщо дивитися на проблему більш формально, то мова йде не тільки про ризик втрат, а й про ризик вигоди (одержання додаткового прибутку). Як відхилення від планованого результату він може мати й позитивну сторону. Отже, ризик як елемент господарського рішення може бути визначений у такий спосіб - це ситуативна характеристика діяльності будь-якого суб’єкта ринкових відносин, у тому числі банку, що відображає невизначеність її результату i можливі несприятливі (або сприятливі) наслідки у випадку неуспіху (або успіху).

Прийняття ризиків - основа банківської справи. Банки мають успіх тоді, коли прийняті ними ризики розумні, контрольовані i знаходяться в межах їх фінансових можливостей i компетенцій.

1. Діагностика ризиків банківської установи

1.1 Сутність й класифікація основних банківських ризиків

Провідним принципом у роботі банків є прагнення до одержання якомога більшого прибутку. Воно обмежується можливістю понести збитки. Іншими словами, ризик – це вартісне вираження ймовірності події, що веде до втрат. Чим більше ризик, тим більше шансів отримати прибуток. Ризик утворюється у результаті відхилень дійсних даних від оцінки сьогоднішнього стану і майбутнього розвитку. Ці відхилення можуть бути як позитивними, так і негативними. У першому випадку мова йде про шанси одержати прибутки, у другому – про ризик мати збитки. Зв’язок між прибутковістю операцій банку і його ризиком (у спрощеному варіанті) може бути виражений прямолінійною залежністю.

Рівень ризику збільшується якщо:

- проблеми виникають раптово;

- визначено нові завдання, які не відповідають минулому досвіду банку;

- керівництво не в змозі прийняти необхідні і термінові міри, що може призвести до фінансового збитку (погіршення можливостей одержання необхідного і/чи додаткового прибутку);

- існуючий порядок діяльності банку або недосконалість законодавства заважає прийняттю певних оптимальних для конкретної ситуації заходів.

Наслідки невірних оцінок ризиків або відсутність можливості протиставити дійові заходи можуть біти дуже неприємними.

Існують загальні причини виникнення банківських ризиків і тенденції зміни їх рівня. Разом з тим, аналізуючи ризики українських банків на сучасному етапі, важливо враховувати:

1. Кризовий стан економіки перехідного періоду, що виражається не тільки падінням виробництва, фінансовою нестійкістю багатьох організацій, а й знищенням ряду господарських зв’язків.

2. Нестійкість політичного становища.

3. Відсутність або недосконалість деяких основних законодавчих актів, невідповідність між правовою базою і реально існуючою ситуацією.

4. Інфляцією та ін.

В усіх випадках ризик має бути визначений і обчислений. Аналіз і оцінка ризику повною мірою засновані на систематичному статистичному методі визначення ймовірності того, що якась подія в майбутньому відбудеться. Звичайно, ця ймовірність виражається у відсотках. Відповідна робота може вестися, якщо вироблено критерії ризику, які дозволяють ранжирувати альтернативні події залежно від ступеня ризику. Однак вихідним пунктом роботи є попередній статистичний аналіз конкретної ситуації.

Взагалі можна виділити наступні види ризиків, що властиві банківським операціям:

1. Відсотковий ризик.

2. Валютний ризик.

3. Ризик щодо формування депозитів.

4. Ризик структури капіталу.

5. Ризик ліквідності.

6. Ризик неплатоспроможності банку.

7. Ризик банківських зловживань.

8. Кредитний ризик.

Відсотковий ризик - можливість понести збитки внаслідок непередбачених, несприятливих для банку змін відсоткових ставок і значного зменшення маржі, зведення її до нуля або до негативного показника. Відсотковий ризик виникає у таких випадках.

1. Не збігаються терміни повернення наданих притягнутих коштів.

2. Ставки з активних i пасивних операцій встановлюються різними способами (фіксовані ставки проти перемінних i навпаки). У цьому випадку прикладом може бути ситуація, коли кошти позичаються на короткий термін за перемінами ставками, а кредити видаються на тривалий термін за фіксованими ставками у розрахунку на те, що перемінні ставки не перевищать очікуваний рівень.

3. Банк невірно спрогнозував криву дохідності. Відсотковому ризику найбільш піддані банки, що регулярно практикують гру на відсоткових ставках з метою добування спекулятивного прибутку, а також банки, котрі не приділяють достатньої уваги прогнозуванню змін ставок відсотка.

Валютний ризик - небезпека валютних (курсових) збитків, пов’язаних зі зміною курсів іноземних валют стосовно національної валюти. Валютний ризик особливо високий у тих банків, що прагнуть одержати спекулятивний прибуток, що утвориться через розбіжність курсів тих самих валют на різних валютних ринках або ризниці курсу валюти в piзнi моменти часу. Валютний ризик можна розділити на курсовий та інфляційний ризики.

Ринковий ризик тісно пов'язаний із відсотковим, валютним ризиками. Ринковий ризик означає можливі збитки, непередбачені витрати від зміни ринкової вартості активів чи пасивів, зміни ступеня їх ліквідності. Особливо піддані такому ризику вклади в цінні папери. Ринкова вартість формується співвідношенням попиту та пропозиції, тобто котирується. На котирування цінних паперів можуть вплинути коливання норми позикового відсотка (зріст відсоткових ставок веде до знецінення цінних паперів), зміна прибутковості i фінансового благополуччя компанiй-емiтентiв, інфляційне знецінення грошей.

Особливо важливо враховувати ринковий ризик при прийнятті забезпечення з кредитних операцій, тому що зміни котирувань цінних паперів чи погіршення положення на ринку нерухомості може привести до втрат при стягненні.

Ризик щодо формування депозитів (ресурсної! бази) тісно пов'язаний з ринковим, відсотковим i валютним ризиками. При формуванні ресурсної бази банк повинен враховувати ймовірність збільшення витрат щодо залучення ресурсів у разі зміни ситуації на фінансовому ринку. Депозитна політика банку має на меті забезпечити банк ресурсами на певний час за певною ціною (для здійснення певних активних операцій). Її здійснення означає рішення двох протилежних завдань: стабільність ресурсної бази i мінімізація витрат з її формування. Ідеальний варіант - довгострокові вклади мають бути збалансовані довгостроковими депозитами. В іншому випадку (по завершенні терміну депозиту) - банк може постати перед проблемою подорожчання ресурсів i отримати збитки від довгострокового вкладення коштів.

Інша форма прояву ризику формування депозитної бази - це збитки у вигляді недоотриманих прибутків через необхідність тримати певний відсоток від обсягу ресурсної бази у вигляді готівки для здійснення розрахунково-касового обслуговування (виплата авансу на відрядження, заробітної плати, зняття депозиту готівкою і т. ін.). Для банку це активи, що не приносять прибуток. Їх розмір залежить від зовнішніх обставин (ступінь довіри до банку, держави) i від структур и клієнтури банку (наприклад, високий відсоток торговельних організацій означає великий обсяг інкасації готівки). Отже, необхідність у спеціальному резервуванні готівки для забезпечення зобов’язань з повернення готівкою депозитів населення відпадає. Доцільно також звернути увагу на облік сезонних, місячних коливань потоків готівки. Наприклад, ощадний банк, що працює, як правило, із внесками населення (здійснює комунальні платежі i виплату заробітної плати), може укладати договори таким чином, щоб оплати випадали на період масових комунальних платежів, але не збігалися з виплатами заробітної плати. Неабияке значення має також фактор розміщення ресурсної бази. Вважається, що при вкладенні в кредитні операції 85 % i більше суми депозитів, банк проводить ризикову депозитну політику. Це пояснюється тим, що кредитні операції мають меншу еластичність на предмет своєчасного i дострокового вилучення, ніж ресурсна база. Частково це компенсується більш високою відсотковою ставкою, частина якої - ризик на збитки, частково - розміщення у більш ліквідні, хоча i менш прибуткові активи. Національний банк зменшує вплив цього ризику шляхом введення обов’язкового резервування частини притягнутих коштів залежно від терміну, на який укладено договір.

Ризик структури капіталу. Власний капітал банку розраховується в такий спосіб: сумуються фонди; прибуток; фонд переоцінки основних засобів; нереалізовані курсові різниці, за винятком валюти, внесеної в статутний фонд. Отримана величина зменшується на суму іммобілізацію, зносу основних засобів, довгострокових вкладень капіталу, суму не донарахованого резерву на можливі втрати із сумнівних боргів і акцій, викуплених у своїх акціонерів. Ризик структури капі лату полягає в тому, що при структурі капіталу з великою питомою вагою статей переоцінки основних коштів банк, вклав значні кошті клієнтів у кредитні операції (з терміном погашення, що перевищує терміни залучення ресурсів при зміні ситуації на ринку), може понести як додаткові витрати (у випадку подорожчання ресурсів), так і виявитися банкрутом через визнання неплатоспроможним (критичний стан на ринку ресурсів – масове вилучення). Це конкретний приклад ризику структури капіталу. Кількість варіантів обмежується лише числом комбінацій складових структури власного капіталу банку.

Ризик ліквідності (ризик незбалансованої ліквідності) – небезпека втрат у випадку нездатності банку виконати свої зобов’язання за пасивами балансу та вимогами за активами. Мінімізація цього ризику досягається через уміння прогнозувати можливість “відтоку” внесків “до запитання”, а також “ненадійних” стокових вкладів; збільшення попиту на кредит з боку клієнтури; зміну економічної кон’юнктури та ін.

При цьому варто розрізняти внутрішню і зовнішню ліквідність. Внутрішня ліквідність втілена у певних видах швидкореалізованих активів, які є надійним об’єктом розміщення грошей стосовно інвестора. Управляння даним ризиком здійснюється шляхом дотримання встановлених Національним банком обов’язкових норм ліквідності, що являють собою співвідношення різних статей активу і пасиву балансу банку, а також шляхом узгодження термінів повернення розміщених активів і притягнутих банком пасивів.

Зовнішня ліквідність може бути забезпечена шляхом придбання банком на ринку таких зобов’язань, що збільшать його запас ліквідних коштів. При цьому банк, проводячи політику “керування зобов’язаннями”, не тільки підвищує свою ліквідність, а й може забезпечити собі додатковий прибуток. Такий спосіб забезпечення ліквідності почав застосовуватись останнім часом. Він може функціонувати при розвиненому та відкритому фінансовому ринку і характерний для великих банків. Великі установи у фінансових центрах проводять агресивну політику керування пасивами і не прагнуть “складати” ліквідність в активі балансу. У силу своєї високої репутації і солідного положення останні використовують механізм фінансових ринків для купівлі ліквідності в потрібний момент за допомогою різних угод і операцій. Приклад:

- продаж цінних паперів зі зворотнім викупом;

- випуск на ринки комерційних паперів (сертифікати, облігації, векселі);

- одержання позик та ін.

Ризик неплатоспроможності. Використання банком акціонерного капіталу для погашення своїх зобов’язань за відсутності яких-небудь інших джерел (платежі за кредитами, залучення нових позик, реалізація активів). Щоб запобігти подібній ситуації, важливо підтримувати співвідношення між акціонерним капіталом і активами – коефіцієнт достатнього капіталу (capital-to-assets ratio). Це означає, що банк з акціонерним капіталом, рівним 10% активів, зможе витримати більше навантаження (у разі неможливості мати доступ до інших джерел коштів), ніж банк, в якого акціонерний капітал складає тільки 6% від загальної суми активів.

Ризик банківських зловживань – це ризик, викликаний недостатньою кваліфікацією банківського персоналу, корисливими цілями співробітників банку.

Кредитний ризик – ймовірність збитків у зв’язку з несвоєчасним поверненням позичальником основного боргу і відсотків за ним. Кредитний ризик – поняття, що поєднує в собі усі вищерозглянуті ризики. Вираження ступеня ризику кредитних операцій є найбільш висока відсоткова ставка за операціями, що має кредитну природу (власне кредити, факторинг, облік векселів, надання гарантій) у порівнянні з іншими активами. Ставки за кредитом повинні компенсувати банку вартість наданих (на певний термін) коштів, ризик зміни вартості забезпечення і ризик невиконання позичальником зобов’язань. Ризик невиконання позичальником зобов’язань визначається великою кількістю факторів, об’єднаних у поняття кредитоспроможності клієнта: юридична правоздатність, фінансове положення, репутація клієнта, якість пропонованого забезпечення, прогноз розвитку фірми, ринковий ризик тощо. Правильність оцінки залежить від обґрунтованості вибору методики оцінки, своєчасного реагування на зміну фінансового стану клієнта.

Ризиком можна керувати, тобто використовувати засоби, що дозволяють певним чином прогнозувати наставання ризикової події і вживати заходів щодо його зниження. Ефективність організації керування ризиком багато в чому залежить від їх класифікації. (1,289-295)

Найбільш важливими елементами, покладеними в основу класифікації банківських ризиків є:

1. Тип (вид) комерційного банку.

2. Сфера виникнення і пливу банківського ризику.

3. Склад клієнтів банку.

4. Метод розрахунку ризику.

5. Ступінь банківського ризику.

6. Розподіл ризику в часі.

7. Характер обліку ризику.

8. Можливість керування банківськими ризиками.

9. Кошти керування ризиками.

1.2 Основні методи аналізу ризиків

На сьогодні найбільш розповсюдженими методами кількісного аналізу ризику є:

статистичний;

аналіз доцільності витрат;

метод експертних оцінок;

аналітичний;

використання аналогів.

Статистичний метод. Статистичний метод з визначення ризику використовується для обчислення очікуваної тривалості кожної роботи і проекту в цілому. Статистичний метод широко застосовується в тих випадках, коли при проведенні кількісного аналізу фірма має у своєму розпорядженні значний обсяг аналітико-статистичної інформації з необхідних елементів аналізованої системи (за n – кількість періодів часу).

Суть цього методу полягає в тому, що для розрахунку ймовірності виникнення збитків аналізуються всі статистичні дані, що стосуються результативності здійснення фірмою розглянутих операцій.

Аналіз доцільності витрат. Суть методу аналізу доцільності витрат ґрунтується на тому, що в процесі банківської діяльності витрати з кожного конкретного напрямку, а також з окремих елементів мають неоднаковий ступінь ризику. Визначення ступеня ризику шляхом аналізу доцільності витрат орієнтовано на ідентифікацію потенційних зон ризику. Такий підхід раціональний тим, що дає можливість виявити “вузькі” місця в діяльності банку з погляду ризикованості, а потім розробити шляхи їх ліквідації.

Перевитрата витрат може бути викликана одним з чотирьох основних факторів або їх комбінацією.:

первісною недооцінкою вартості;

зміною меж проектування;

різницею у продуктивності;

збільшенням первісної вартості.

Ці основні фактори можуть бути деталізовані. На базі типового переліку можна скласти докладний контрольний перелік для конкретного проекту чи його елементів.

Мається на увазі можливість звести до мінімуму капітал, що піддається шляхом розбивки процесу затвердження асигнувань проекту на стадії (області) затвердження. Стадії затвердження повинні бути пов`язані з проектними фазами і ґрунтуватися на додатковій інформації про проект за ступенем його розробки. На кожній стадії затвердження, маючи аналіз коштів, що піддаються ризику, інвестор може прийняти рішення про припинення інвестицій.

Деякі вчені-економісти пропонують визначати три показники фінансової стійкості фірми, з метою визначення ступеня ризику фінансових коштів.

Такими показниками є:

надлишок чи недолік власних коштів;

надлишок чи недолік власних, середньострокових і довгострокових позикових джерел формування запасів і витрат;

надлишок чи недолік загальної величини основних джерел для формування запасів і витрат.

Ці показники відповідають показникам забезпеченості запасів і витрат джерелом їх формування.

Метод експертних оцінок.

Метод визначення ступеня ризику шляхом експертних оцінок носить більш суб`активний характер (порівняно з іншими методами). Ця суб`активність є наслідком того, що група експертів, яка займається аналізом ризику, висловлює власні суб`єктивні судження як про минулу ситуацію, так і про перспективи ризику.

Найчастіше цей метод застосовується при недостатній кількості інформації або при визначенні ступеня ризику такого напряму діяльності, що не має аналогів.

В узагальненому вигляді суть даного методу полягає в тому, що підприємство виділяє певну групу ризиків і розглядає. Яким чином вони впливають най його діяльність. Цей розгляд зводиться до подачі бальних оцінок за ймовірність виникнення того чи іншого виду ризику, а також ступеня його впливу на діяльність банку.

У ході опитування, проведеного серед банків, визначено вплив факторів на ступінь ризику. За ступенем впливу на показник рівня ризику фактори розташувалися в такій спосіб: на першому місці – вартість проекту, на другому – обсяги послуг, потім – терміни виконання послуг тощо.

У більшості випадків реалізації проектів виникаючи перерви чи зміни у виконанні робіт призводять до підвищення витрат і до виділення додаткового часу на їх виконання, що згодом викликає додаткові витрати, заборгованість.

Аналітичний метод. Аналіз економічної літератури, присвячений проблемам оцінки ступеня ризику за допомогою використання аналітичного методу, показав, що його варто звести до декількох взаємозалежних етапів.

На першому етапі здійснюється підготовка до аналітичної обробки інформації, що містить у собі:

визначення ключового параметра. На всіх етапах конкретного напряму діяльності суб`єкту;

добір факторів, що впливають на діяльність організації, а отже і на ключовий параметр;

розрахунок значень ключового параметра на всіх етапах конкретного процесу;

сформовані в такий спосіб послідовності витрат і надходжень дають можливість визначити не тільки загальну економічну ефективність досліджуваного напряму діяльності. А й виявити її значення на кожній зі стадій.

На другому етапі будуються діаграми залежності обраних результуючих показників від величини вихідних параметрів. Зіставляючи між собою отримані діаграми, можна виділити ті основні показники. Що найбільше впливають на даний вид (чи групу видів) банківської діяльності.

На третьому етапі визначаються критичні значення ключових параметрів. Найпростіше при цьому може бути розрахована критична точка чи точка беззбитковості, що показує мінімально припустимий обсяг послуг для покриття витрат банку.

Під час четвертого етапу аналізується (на підставі отриманих критичних значень ключових параметрів і факторів) чи впливають на них можливі шляхи підвищення ефективності й стабільності роботи банку, а отже, і шляху зниження ступеня ризику, що визначається одним з попередніх методів.

|

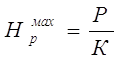

При управлінні ризиком на централізованому рівні центральний банк встановив норматив, що характеризує максимальний розмір ризику (Нрмах) на одного позичальника. Він розраховується за формулою:

де Р – розмір ризику банку (сукупна сума зобов’язань позичальника банку щодо кредитів, а також 90% збалансованих зобов’язань, виданих банком відносно до даного позичальника, що передбачають виплату в грошовій формі); К – капітал банку.

При цьому із сукупної суми зобов`язань позичальника виключається заборгованість за позикою під заставу державних цінних паперів – 90% від суми залишку. А також іншої заборгованості за позикою, оформлені заставними зобов`язаннями під матеріальні цінності, акції підприємств і банків – 40-70% від суми залишку.

Значення цього нормативу кожен банк встановлює самостійно.

При цьому розмір ризику банку на одного позичальника не може перевищувати 10% суми активів банку, а сума кредиту (наданого одному позичальнику) не повинна перевищувати суму власних коштів позичальника.

Правилом класичної ринкової економіки ринкової економіки вважається, що проекти, які припускають найбільш високий очікуваний прибуток, супроводжує також і найбільший ризик. При підготовці даних для аналізу фінансової заможності проекту принципово важливим є вибір розрахункової грошової одиниці.

У світовій практиці в цій якості виступає, як правило, «постійний долар» чи інша стабільна грошова одиниця таких країн як ФРН, Швейцарія, Франція, Японія, Великобританія.

Аналіз чутливості моделі. Аналіз чутливості моделі складається з таких кроків:

вибір основного ключового показника, тобто параметра, щодо якого і провадиться оцінка чутливості;

вибір факторів (рівень інфляції, ступінь стану економіки тощо);

розрахунок значень ключового показника на різних етапах здійснення проекту: пошук, проектування, будівництво, монтаж і налагодження устаткування, процес повернення вкладених коштів.

Сформована таким чином послідовність витрат і надходжень дає можливість визначити фінансові потоки для кожного моменту часу, тобто визначити показники ефективності.

Спочатку будуються діаграми, що відображають залежність обраних результуючих показників від величини вихідних параметрів. Зіставляючи між собою отримані діаграми, можна визначити «ключові» показники, які найбільше впливають на оцінку проекту.

Потім визначаються критичні (для проекту) значення ключових параметрів. Найпростіше може розрахуватись «точка беззбитковості». що виражає мінімально припустимий обсяг послуг при якому проект не приносить прибутку, але й не виявляється збитковим.

Якщо проект фінансується з рахунок кредитів, то критичним значенням буде та мінімальна величина ставки, за якої проект не зможе погасити заборгованість. Надалі може бути отриманий варіант припустимих значень, у межах якого проект виявляється ефективним (щодо прибутковості) з фінансової й економічної точок зору.

Аналіз чутливості дозволяє фахівцям з проектного аналізу враховувати ризик і невизначеність. Якщо проект виявиться чутливим до зміни обсягу виробництва продукції проекту, то варто приділити більше уваги програмі навчання персоналу і менеджменту, а також іншим заходам для підвищення продуктивності.

Разом з тим аналіз чутливості має два серйозних недоліки. Він не є всеосяжним, тому що не розрахований для обліку всіх можливих обставин.

Крім того він не уточнює ймовірність здійснення альтернативних проектів.

Метод аналогій. При аналізі ризику нового проекту дуже корисними можуть виявитися дані про наслідки впливу несприятливих факторів ризику на інші проекти.

Суть метода використання аналогів полягає в тому, що при аналізі ступеня ризику визначеного напряму діяльності суб`єкта доцільно використовувати дані про розвиток таких самих аналогічних напрямів у минулому.

Аналіз минулих факторів ризику здійснюється на підставі інформації, отриманої з різних джерел. Отримані в такій спосіб дані обробляються з метою виявлення залежностей між планованими результатами діяльності й обліком потенційних ризиків.

Доцільність використання цього методу полягає в тому, що якщо необхідно виявити ступінь ризику з будь-якого інноваційного напряму діяльності банку, коли відсутня сувора база для порівняння, краще знати минулий досвід, навіть якщо він не відповідає сучасним умовам.(1,301-307)

При використанні методу аналогій слід дотримуватися певної обережності. Навіть у правильних випадках невдалого завершення проектів дуже важко створити передумови для майбутнього аналізу, тобто підготувати вичерпний і реалістичний набір можливих сценаріїв зривів проектів. Справа в тому, що для більшості негативних наслідків характерні певні особливості.

1.3 Аналіз систем ризик-менеджменту в банках України

Актуальність аналізу системи банківського ризик-менеджменту пояснюється внутрішніми потребами комерційних банків, систематизацією поглядів на динаміку банківської системи України та необхідністю вдосконалення функції нагляду, яку здійснює Національний банк України.

Важливість адекватних систем ризик-менеджменту відображена у постанові Правління НБУ від 02.08.2004 р. №361, якою схвалено “Методичні рекомендації щодо організації та функціонування систем ризик-менеджменту в банках України”.(4,11)

Більшість банків сприймає систему ризик-менеджменту як взаємопов’язану систему трьох структурних компонентів:

1. Як визначену систему регламентів, процедур, встановлення лімітів, включену в загальну систему менеджменту банку.

2. Як сукупність економіко-математичних моделей, які дають можливість в числовому вираженні оцінювати ризики банку.

3. Як програмне забезпечення, що на основі економко-математичних моделей дозволяє оптимізувати ризику банку.

Наведеної вище думки дотримується 92% банків, і лише 8% вважають, що система ризик-менеджменту банку має бути виключно системою регламентів, процедур та встановлення лімітів.

Структуру системи ризик-менеджменту банку, отриману на основі обробки всіх експертних оцінок, подано на рисунку 1.

Необхідно зазначити, що наведена на рисунку 1 структура системи ризик-менеджменту для найкрупніших та великих банків дещо відрізняється, та суттєво відрізняється для середніх та невеликих банків. У групах найкрупніших та великих банків частка економіко-математичних моделей вища (близько 30%), а частка системи регламентів й процедур – нижча (38-45%). Для середніх та, особливо, невеликих банків ситуація змінюється суттєво в бік зростання частки вадливості регламентів та процедур (до58 та 74% відповідно), та зменшення часток економіко-математичних моделей та програмного забезпечення.

Одним з актуальних питань сучасного ризик-менеджменту в світі є питання про наявність та тип системи інтегральної оцінки ризику. Еволюція подібних систем у західній банківській практиці мала три етапи. На першому етапі (1980-ті роки XX ст..) в банках запроваджувалися системи оцінки ризику за окремими категоріями. Тобто кредитний відділ оцінював ризики неповернення кредитів, валютний відділ – валютні ризики та ін. Подібний підхід є, по-суті, “мікро-ризик менеджментом”. У 1990-ті роки XX ст. в банках започатковуються системи ризик –менеджменту інтегрального типу “знизу-догори”. Сутність їх полягає в наявності в банку незалежного відділу ризик-менеджменту, який здійснює моніторинг, кількісну оцінку основних ризиків банку (кредитного, процентного, ліквідності) та створює комплексну інтерговану оцінку потенційних ризиків на рівні банку в цілому. На початку XXI ст. у банках почали використовувати принципово новий підхід в інтегральній оцінці ризику – “зверху-донизу”. Його об’єктом виступає сукупний ризик та дохід банку. За таким підходом спочатку на рівні банку розв’язуються завдання ідентифікації, аналізу та оцінки ризиків, які впливають на зниження сукупного прибутку банку та його акціонерної вартості. Виходячи з цього здійснюється розподіл ризик-капіталу за напрямками діяльності банку.

Дослідження питання про тип систем ризик-менеджменту в українських банках виявило суттєве відставання в організації систем ризик-менеджменту. Так, переважна кількість банків (80%) використовує системи ризик-менеджменту, за якими ризики оцінюються окремо за кожною категорією.

Результати дослідження вказують на наявність певного протиріччя: 74% банків мають незалежні відділи (управління, департаменти) ризик-менеджменту, а інтегральна система оцінки ризиків банку здійснюється лише у 20% банків. Причиною цього протиріччя є цілковите нерозуміння функцій відділів ризик-менеджменту, частково обумовлене невисоким рівнем розвитку фінансової системи в цілому. При цьому основні функції, які виконують підрозділи ризик-менеджменту, полягають у незалежному моніторингу ризику, розробці методик оцінки ризику та методів встановлення лімітів, а також аналіз сценаріїв розвитку окремих подій. Як результат, реальна функція відділів ризик-менеджменту значною мірою зводиться до контролю та оптимізації ризику за категоріями. А функції інтегральної оцінки не здійснюються.(4,11-13)

У таблиці 1 наведено отримані пріоритети категорій ризику за десятибальною шкалою (1 – найменший пріоритет, 10- найбільший).(4,13)

Таблиця 1. – Ступінь пріоритетності категорій ризику.

| Категорія ризику | Банківська система в цілому | Найкрупніші банки | Великі банки | Середні банки | Невеликі банки |

| Кредитний ризик | 8,65 | 8,71 | 9,43 | 8,17 | 7,67 |

| Ризик ліквідності | 7,70 | 7,86 | 8,29 | 7,00 | 7,33 |

| Ризик зміни процентної ставки | 5,78 | 5,57 | 6,14 | 6,83 | 3,33 |

| Ринковий ризик | 5,04 | 4,71 | 5,43 | 5,83 | 3,33 |

| Валютний ризик | 5,57 | 4,71 | 6,57 | 6,17 | 4,00 |

| Операційно-технологічний ризик | 4,70 | 4,86 | 4,43 | 5,33 | 3,67 |

| Ризик репутації | 4,06 | 5,29 | 3,43 | 4,17 | 4,33 |

| Юридичний ризик | 4,30 | 4,00 | 3,43 | 4,67 | 6,33 |

| Стратегічний ризик | 4,96 | 5,43 | 3,71 | 5,67 | 5,33 |

Отримані результати чітко фіксують найсуттєвіші категорії ризику. Таким чином, найсуттєвішою категорією ризику в банківській системі України є кредитний ризик. Ця категорія набрала максимальну кількість балів як в банківській системі в цілому, так і в кожній групі банків. Пояснення випливає з особливостей фінансового ринку України – ринок кредитів є домінуючим, при яскраво вираженій недорозвиненості інших сегментів – ринку акцій, облігацій, похідних цінних паперів.

Другою за ступеням важливості категорією як в банківській системі в цілому, так і в усіх групах банків виступає ризик ліквідності.

Третьою за пріоритетністю категорією в банківській системі в цілому, в групах найкрупніших та середніх банків є ризик зміни процентної ставки. У групі великих банків – валютний ризик. Аналіз показує, що різниця в середніх балах пріоритетності між валютним ризиком та ризиком зміни процентної ставки не є великою. А в групі найкрупніших банків ризик зміни процентної ставки значно важливіший за валютний. Принципово відрізняється ситуація з групою невеликих банків. Там третє місце посідає категорія юридичних ризиків, причому з великим відривом.

Системи оцінки кредитного ризику

Систему оцінки кредитного ризику можна представити у вигляді чотирьох взаємопов’язаних компонент:

1. Аналіз економічного обґрунтування необхідності фінансування. Тобто аналізується бізнес-план позичальника, потенційний економічний ефект, можливості залучення коштів з інших джерел, вплив ділового середовища, конкуренція на ринку тощо.

2. Правове оформлення кредитної операції.

3. Аналіз фінансової діяльності позичальника. Цей аспект, на відміну від інших стосується самого позичальника, а не кредитної операції.

4. Забезпеченість кредиту, яка включає заставу, наявність гарантій третьої сторони, зовнішнє страхування тощо.

Враховуючи, що більше половини всіх кредитів юридичним особам надається банками з групи найкрупніших, доцільно представити порівняльний аналіз пріоритетів в оцінці кредитн