Анализ управления финансовой деятельностью предприятия

Содержание

1.Теоретические аспекты управления финансами предприятия

1.1 Основные элементы управления финансами предприятия

1.2 Нормативно – законодательная база, регулирующая финансовую деятельность предприятия

1.3 Методы оценки управления финансовой деятельностью предприятия

2.Анализ управления финансовой деятельностью ООО «Прокатный завод»

2.1 Краткая характеристика деятельности предприятия

2.2 Анализ финансовой деятельности предприятия

2.3Оценка деловой активности предприятия

3.1 Обоснование рекомендаций направленных на улучшение финансовой деятельности предприятия

3.2 Разработка рекомендаций направленных на улучшение управления финансовой деятельностью

Список использованной литературы

Введение

В рыночных условиях залогом стабильного положения предприятия служит его финансовая устойчивость. Она отражает такое состояние финансовых ресурсов, при котором предприятие, свободно манипулируя денежными средствами, способно путем эффективного их использования обеспечить бесперебойный процесс производства и реализации продукции, а также минимизировать затраты на его расширение и обновление.

Успешная работа любого предприятия зависит от ряда условий, одним из важнейших среди которых является наличие необходимого объема финансов предприятия. В условиях конкурентной среды эффективность производства является основополагающим фактором, позволяющим предприятию занимать ведущие позиции в своей нише рыночной инфраструктуры.

Таким образом, проблемы рациональной организации финансов и повышения эффективности их использования, остро встают перед предприятиями, поскольку решение этих вопросов являются залогом обеспечения непрерывности производственного процесса и одним из слагаемых рентабельного производства.

Все это обусловливает особую значимость процесса грамотного управления финансами предприятия на различных этапах его существования. Особую актуальность приобретает формирование финансовой деятельности, отвечающей интересам предприятия. Основной целью предприятия должно стать построение новой эффективной системы управления финансовой деятельностью, обеспечивающей повышение эффективности хозяйственной деятельности. Отсутствие тщательно обоснованной финансовой политики приводит к тому, что многие проекты реформирования сведены только к реорганизации предприятия и изменению условий погашения обязательств, что в большинстве случаев не приводит к повышению эффективности деятельности. Без глубоких перемен в сферах управления активами, капиталом, себестоимостью часть предприятий после кратковременного успеха вновь оказывается на грани банкротства. Рациональная финансовая деятельность позволит предприятию избежать на стадии реформирования многих типичных ошибок. Этому должно способствовать хорошее методическое обеспечение, которое помимо прочего позволит сэкономить время на создание финансовой программы

Актуальность темы исследования заключается в рассмотрении специфики управления финансами предприятия и выявлении проблем финансовой деятельности.

Объект исследования – система управления финансами ООО «Прокатный завод».

Предмет исследования – эффективность системы управления финансовой деятельностью предприятия.

Цель дипломной работы разработка рекомендаций направленных на улучшение финансовой деятельности ООО «Прокатный завод».

Для раскрытия цели необходимо рассмотреть следующие основные задачи:

1. Рассмотреть теоретические аспекты управления финансами предприятия.

2. Проанализировать управление финансовой деятельностью ООО «Прокатный завод».

3. Разработать рекомендации направленные на улучшение финансовой деятельности ООО «Прокатный завод».

Теоретической и методологической основой исследования служат труды отечественных и зарубежных авторов. Финансовую деятельность предприятия изучали такие отечественные ученые, как И.Т. Балабанов, В.П. Иваницкий, В.В. Ковалев, М.В. Романов, Е.С. Стоянова, Э.А. Уткин, А.Д. Шеремет, Е.И. Шохин и др. В зарубежной литературе вопросы финансового менеджмента, формирования политики, стратегического и оперативного управления финансами предприятиями, разработаны в трудах И. Ансоффа, Р. Брейли, П. Друкера, Ф. Исследования проведены на основе материалов бухгалтерской отчетности, финансово – экономических планов ООО «Прокатный завод» за 2004 - 2006 гг.

В дипломной работе использованы следующие методы исследования: горизонтальный, вертикальный, метод логической обработки информации.

В первом разделе работы рассматриваются теоретические вопросы управления финансами предприятия: основные элементы управления финансами предприятия, нормативно – законодательная база, определяющая финансовую деятельность предприятия, а также методы оценки управления финансовой деятельностью предприятия.

Во втором разделе работы проводится анализ управления финансовой деятельностью ООО «Прокатный завод».

В третьем разделе дипломной работы разработаны рекомендации направленные на улучшение финансовой деятельности ООО «Прокатный завод».

1. Теоретические аспекты управления финансами предприятия

1.1 Основные элементы управления финансами предприятия

Финансы предприятий образуются в процессе финансовой деятельности предприятий, т.е. деятельности по образованию, распределению и использованию денежных фондов для осуществления своих производственных и социальных задач, а также служат перераспределению в централизованные фонды.

Е.И. Бородина, В.В. Ковалев и ряд других авторов, считают, что управление предприятием – это, совокупность мероприятий и решений на основе их подготовки и анализа и соответствии со стратегическими и тактическими целями и задачами, планами деятельности (7,С.21). Именно через управление, и его результаты проявляется полезность и профессионализм управленцев, менеджеров, руководителей. Влияющих через такие категории, как прибыль, стоимость капитала, заработная плата, дивиденды, инвестиции, социальные расходы.

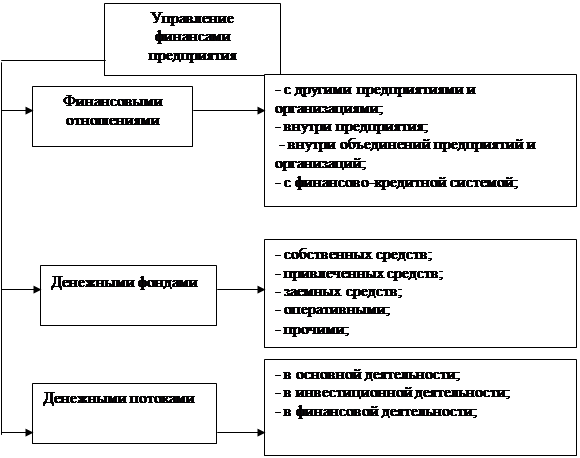

Н.В. Лаврухина, Л.П. Казанцева считают, что управление финансами предприятия – это последовательная деятельность его работников по организации и управлению финансовыми отношениями, денежными фондами и денежными потоками (15,С.49).

Для управления финансами предприятий используется финансовый механизм. Финансовый механизм (менеджмент) предприятий – это система управления финансами предприятия. Предназначенная для организации взаимодействия финансовых отношений, фондов денежных средств и денежных потоков. А также для взаимосвязи между имуществом предприятия, (активами) и источниками денежных средств (пассивами), с целью эффективного воздействия на конечные результаты, устанавливаемые предприятием, в соответствии с требованиями экономических законов, законодательных и нормативных документов государства, положений финансовой науки, а также профессионализмом и опытом работников (14,С.57).

М.Н. Крейнина выделяет, что финансовый механизм предприятий является центральным во всем финансовом механизме, что объясняется ведущей ролью финансов сферы материального производства (13,С.102).

Финансовый механизм предприятий должен способствовать наиболее полной и эффективной реализации финансами своих функций и их взаимодействия, с помощью механизма управления финансами предприятий достигается обеспеченность их необходимыми денежными средствами. При этом, источником денежных средств предприятий, служат собственные доходы, за счет которых должны покрываться все расходы. Дополнительная временная потребность в средствах удовлетворяется с помощью кредита. Финансовая деятельность предприятия - это деятельность людей его специальной организационной подсистемы, связанной с принятием и реализацией решений по управлению финансами. Организация управления финансами – это и есть управление финансовой деятельностью предприятия (рис. 1.1.1).

Управление финансами предприятия предполагает решение следующих проблем, являющихся, по существу, целями финансовой стратегии:

- ликвидность и платежеспособность предприятия;

- прибыльность и рентабельность его деятельности;

- материальная обеспеченность работников и собственников, а в условиях социально ориентированной экономики – и социальная обеспеченность (32,С.134).

Реализация первой целипредполагает, оптимизацию имущества предприятия, его внеоборотных и оборотных активов, а также тех денежных источников и средств, за счет которых сформировано это имущество. Это предполагает обеспечение предприятия необходимыми денежными средствами с точки зрения как их количества, т.е. удовлетворения потребности, так и оптимизации источников денежных средств.

|

Рис. 1.1.1. Управление финансами предприятия

Реализация второй цели, т.е. достижение оптимального финансового результата, - прибыльности и рентабельности, предполагает рациональное и эффективное использование денежных средств.

Таким образом, можно дать еще одно определение управления финансами это и источники денежных средств и направления их использования.

При реализации второй цели финансовой стратегии предприятие может выбрать один из более конкретных вариантов:

- максимизацию прибыли на основе достигнутого уровня развития и долей на рынке;

- завоевание рынка и подготовка таким образом фундамента для максимизации прибыли;

- экономический рост на базе развивающихся рынков, свойств и качеств выпускаемой продукции, особенностей применяемых технологий и др.;

- постоянное увеличение и максимизацию стоимости имущества предприятия (28,С.87).

Особое место среди целей и задач предприятий в области управления финансами занимает постоянное увеличение стоимости имущества предприятия, максимизация его стоимости. Существует довольно тесная взаимосвязь между максимизацией стоимости предприятия и его прибыли. При этом значительная роль здесь принадлежит политике в области распределения прибыли - приоритет развитию производства по сравнению с выплатой дивидендов. Ориентиром для предприятий являются рыночные котировки ценных бумаг (акций).

Теоретический анализ работ Л.Н. Павловой позволяет автору утверждать, что стратегическими целями предприятия в области финансов являются обеспечение его ликвидности и рентабельности (25,С.57). При этом если обеспечение ликвидности является обязательным условием экономического развития предприятия, тогда как вторая стратегическая цель – обеспечение рентабельности - может сочетаться с такими целями, как завоевание рынка или просто выживание предприятия.

Ряд авторов считает, что в управлении финансами выделяют несколько функциональных элементов: оперативное управление, планирование, и контроль (15,С.42).

Л.Т.Снитко, Т.Ю.Бугаева, Е.Н. Висторобская считают, что оперативное управление представляет собой комплекс мер, разрабатываемых на основе оперативного анализа складывающейся финансовой ситуации и преследующих цель получения максимального эффекта при минимуме затрат с помощью перераспределения финансовых ресурсов (30,С.278). Основное содержание оперативного управления сводится к маневрированию финансовыми ресурсами с целью ликвидации "узких" мест, решения вновь возникающих задач.

Контроль как элемент управления осуществляется и в процессе планирования, и на стадии оперативного управления. Он позволяет сопоставить фактические результаты от использования финансовых ресурсов с плановыми, выявить резервы роста финансовых ресурсов, наметить пути более эффективного хозяйствования.

Таким образом, были выявлены различные трактовки управления финансами и предложена собственная трактовка - финансы – это объективная экономическая категория, существующая независимо от воли людей, а финансовый механизм предназначен для управления финансами. Далее рассматривается нормативно – законодательная база, регулирующая финансовую деятельность предприятия.

1.2 Нормативно – законодательная база, регулирующая финансовую деятельность предприятия

Правовое обеспечение функционирования финансового механизма включает законодательные акты, постановления, приказы и другие правовые документы.

Нормативное обеспечение – это инструкции. Нормативы, нормы, тарифные ставки, методические указания, разъяснения.

К финансовой информации относятся сведения о финансовой устойчивости и платежеспособности партнеров и конкурентов. Ценах, курсах, дивидендах, процентах на товарном, фондовом, валютном рынках, сведения о положении дел на биржевом и внебиржевом рынках, финансовой и коммерческой деятельности хозяйствующих субъектов.

Ю.А.Максимов, Е.М. Максимова, А.В. Семенов, считают, что правовая база финансов предприятий очень широка. Она включает: Гражданский кодекс РФ, Налоговый кодекс РФ, Бюджетный кодекс РФ, Федеральный закон «О бухгалтерском учете», Положение о составе затрат по производству и реализации продукции (работ, услуг), включаемых в себестоимость продукции (работ, услуг), и о порядке формирования финансовых результатов, учитываемых при налогообложении прибыли, Учетную политику организаций (19,С.12).

Деятельность акционерных обществ регулируется Федеральным законом от 26 декабря 1995 года № 208-ФЗ «Об акционерных обществах». Данным Федеральным законом в соответствии с Гражданским кодексом РФ определены порядок создания, реорганизации, ликвидации, правовое положение АО. Права и обязанности акционеров, рассмотрены вопросы защиты прав и интересов акционеров. Деятельность обществ с ограниченной ответственностью регулируется Федеральным законом от 08.02.1998 N 14-ФЗ «Об обществах с ограниченной ответственностью».

Согласно российским стандартам бухгалтерская отчетность – это единая система данных об имущественном и финансовом положении организации. О результатах ее хозяйственной деятельности, составляемая на основе данных финансового учета с целью предоставления внешним и внутренним пользователям обобщенной информации о финансовом положении организации в форме, удобной и понятной для принятия этими пользователями определенных деловых решений (18,С.41).

При формировании показателей финансовой отчетности необходимо руководствоваться:

- Федеральным законом от 21.11.96 № 129-ФЗ «О бухгалтерском учете»;

- Положением по бухгалтерскому учету «Бухгалтерская отчетность организации» (ПБУ 4/99), утвержденным приказом Министерства финансов Российской Федерации от 06.07.99 № 43н;

- иными положениями по бухгалтерскому учету;

- Планом счетов бухгалтерского учета финансово-хозяйственной деятельности предприятий и Инструкцией по его применению, утвержденными приказом Минфина России от 31.10.2000 № 94н;

- отдельными рекомендациями и указаниями, регулирующими вопросы составления бухгалтерской отчетности, утверждаемыми Минфином России (21,С.99).

Правовая регламентация денежной оценки имущества предприятий необходима для нормального развития финансовой системы государства в целом. Оценка имущества предприятий закреплена в Федеральном законе «О бухгалтерском учете» и конкретизирована в Учетной политике организации. Имущество организации и источники его формирования отражаются в индивидуальном финансово-правовом акте - балансе, правовая основа составления которого определена ст. 13-16 Федерального закона «О бухгалтерском учете».

При разработке организацией форм финансовой отчетности самостоятельно на основе образцов форм, приведенных в приложении к приказу Министерства финансов Российской Федерации от 22.07.2002 № 67н «Указания о порядке составления и представления бухгалтерской отчетности», должны соблюдаться общие требования к финансовой отчетности (полнота, существенность, нейтральность, сравнимость, сопоставимость и пр.). В финансовую отчетность должны включаться данные, необходимые для формирования достоверного и полного представления о финансовом положении организации, финансовых результатах ее деятельности и изменениях в ее финансовом положении (15,С.57).

Организация должна раскрыть в финансовой отчетности данные по группам статей, включенных в бухгалтерский баланс, и статьям, включенным в отчет о прибылях и убытках, в соответствии с требованием Положения по бухгалтерскому учету ПБУ 4/9 «Бухгалтерская отчетность организации». В ПБУ 4/99 «Бухгалтерская отчетность организации» пользователь финансовой отчетности определен как юридическое или физическое лицо, заинтересованное в информации об организации. В соответствии с требованиями Положения по бухгалтерскому учету «Бухгалтерская отчетность организации» и финансовой отчетности не допускается зачет между статьями активов и пассивов, статьями прибылей и убытков, кроме случая, когда такой зачет предусмотрен соответствующими положениями по бухгалтерскому учету.

В соответствии с Положением по бухгалтерскому учету «Учетная политика организации» ПБУ 1/98 учетной политики, предполагающей имущественную обособленность и непрерывность деятельности организации, последовательность применения учетной политики, а также временную определенность фактов хозяйственной деятельности. В финансовой отчетности организации должна быть обеспечена сопоставимость отчетных данных с показателями за предшествующий отчетный год (годы) или соответствующие периоды предшествующих отчетных периодов исходя из изменений, связанных с применением Положения по бухгалтерскому учету «Учетная политика организации» ПБУ 1/98, законодательных и иных нормативных актов, с учетом произведенной реорганизации и пр.

Правовая регламентация основных средств определяется «Положением по учету основных средств», основные средства - часть имущества, используемая в качестве средств-труда при производстве продукции, выполнении работ, оказании услуг либо управлении организацией в течение периода, превышающего 12 месяцев.

Правовой основой оценки банкротства российских предприятий является Федеральный закон «О несостоятельности (банкротстве)» от 26.10.2002г. № 127-ФЗ.

Таким образом, принятие законов и других нормативных актов, регулирующих финансовую деятельность предприятий, представляет собой одно из направлений реализации внутренней финансовой политики государства. Законодательные и нормативные основы этой политики регулируют финансовую деятельность предприятия в разных формах. Далее рассматриваются методы оценки управления финансовой деятельностью предприятия.

1.3 Методы оценки управления финансовой деятельностью предприятия

Методом оценки управления финансовой деятельностью предприятия является диалектический способ познания, путь исследования своего предмета, то есть финансовых процессов и явлений в их взаимосвязи и взаимозависимости. М.Н. Крейнина указывает на то, что все методы можно разделить на две большие группы: качественные и количественные. К качественным методам относятся аналитические приемы и способы, основанные на логическом мышлении, на использовании профессионального опыта аналитика. Количественные методы – это приемы, использующие математику (12,С.87).

Анализ динамики состава и структуры имущества дает возможность установить размер абсолютного и относительного прироста или уменьшения всего имущества предприятия и отдельных его видов, прирост (уменьшение) актива свидетельствует о расширении (сужении) деятельности предприятия. Существенный блок анализа включает оценку оборачиваемости активов предприятия. Дело в том, что финансовое положение предприятия непосредственно зависит от того, насколько быстро средства, вложенные в активы, превращаются в реальные деньги. Ведь со скоростью оборота средств связаны необходимая величина авансированного капитала, потребность в дополнительных источниках финансирования и многие другие затраты.

В общем случае оборачиваемость средств, вложенных в имущество, оценивается следующими основными показателями:

1. Скорость оборота, т.е. количество оборотов, которое делают за ![]() анализируемый период капитал предприятия или его составляющие. Так, коэффициенты оборачиваемости активов (Ко) и оборачиваемости текущих активов (Кот) рассчитываются по формулам:

анализируемый период капитал предприятия или его составляющие. Так, коэффициенты оборачиваемости активов (Ко) и оборачиваемости текущих активов (Кот) рассчитываются по формулам:

![]() , (1.3.1)

, (1.3.1)

![]() , (1.3.2)

, (1.3.2)

где Nр – выручка от реализации;

А – средняя величина активов;

Ат – средняя величина текущих активов.

В процессе производства эксплуатируемые основные средства изнашиваются физически и устаревают морально. Степень физического износа определяется в процессе начисления амортизации. По данным учета и отчетности можно рассчитать коэффициенты износа (Kи) и годности (Кг), характеризующие соответственно долю изношенной и долю годной к эксплуатации части основных средств по формулам:

![]() , (1.3.3)

, (1.3.3)

![]() , (1.3.4)

, (1.3.4)

где Из – износ основных средств;

F – первоначальная стоимость основных средств.

Важное аналитическое значение для оценки состояния средств труда имеют также показатели движения основных средств: коэффициенты обновления (Кобн) и выбытия (Kв), рассчитываемые по формулам: