Методи фінансового аналізу та його спеціальні прийоми

Методи фінансового аналізу та його спеціальні прийоми

Вступ

Метод — це шлях дослідження, вивчення. У широкому розумінні метод означає шляхи, способи і засоби пізнання дійсності, сукупність взаємопов’язаних принципів і способів дослідження процесів, явищ, предметів у природі та суспільстві.

Метод науки — це притаманний науці спосіб проникнення у зміст предмета, що вивчається.

Якщо предмет відповідає на запитання «Що вивчається?», то метод дає відповідь на запитання «Як вивчається? Якими прийомами? У які способи?».

Метод фінансового аналізу — це системне, комплексне дослідження, взаємопов’язане вивчення, опрацювання і використання інформації фінансового характеру з метою виявлення і мобілізації резервів ліпшого використання фінансових ресурсів і встановлення оптимальної структури їх джерел.

Практичним додатком до методу фінансового аналізу як науки виступає його методика — сукупність прийомів вивчення та опрацювання фінансової інформації. Оскільки фінансовий аналіз є складовою аналізу фінансово-господарської діяльності підприємства, то він практично повністю використовує його методику.

На теперішній час серед учених-економістів не існує єдиного погляду щодо класифікації способів і прийомів аналізу.

У фінансовому аналізі використовується такий інструментарій.

Абсолютні, відносні та середні величини

Економічні явища, які вивчаються у фінансовому аналізі, мають кількісну визначеність, що виражається в абсолютних і відносних величинах.

Абсолютні величини показують кількісні розміри економічного явища в одиницях міри, ваги, обсягу, площі, вартості тощо безвідносно до розміру інших явищ. Абсолютні величини слугують базою для розрахунку відносних величин.

Відносні величини одержують у разі визначення співвідношень між абсолютними величинами і застосовують у розрахунках рівня виконання плану, координації, структури, інтенсивності змін за певний період.

Так, відносна величина напруженості планового завдання являє собою відношення планового рівня показника поточного року (періоду) до його рівня у минулому році (періоді), а відносна величина виконання планового завдання — відношення фактичного показника звітного року (періоду) до планового його рівня за відповідний період.

Відносні показники структури — це питома вага окремої частини в загальному, яка виражається, як правило, у процентах. Наприклад, питома вага прибутку від реалізації у загальному прибутку сільськогосподарського підприємства.

Відносні величини координації — це співвідношення частин цілого між собою. Наприклад, основного та оборотного капіталу, власного і позикового капіталу.

Відносні величини інтенсивності — це ступінь поширеності, розвитку якогось явища у відповідному середовищі. Наприклад, ступінь неповернення дебіторської заборгованості, ступінь бартерних угод.

Відносні величини ефективності — це співвідношення ефекту з ресурсами, витратами. Наприклад, ефективність використання капіталу характеризується його віддачею (рентабельністю) — відношенням суми прибутку до середньорічної суми основного та оборотного капіталу.

Серед відносних величин у фінансовому аналізі широкого застосування набули проценти, коефіцієнти, індекси.

Щоб отримати відносну величину, виражену в процентах, треба одну абсолютну величину (чисельник) поділити на іншу абсолютну величину (знаменник) і помножити на 100. Так, щоб знайти питому вагу грошових коштів в оборотному капіталі, треба суму грошових коштів поділити на величину оборотного капіталу і помножити на 100. Припустимо, що сума грошових коштів дорівнює 595 тис. грн, величина оборотного капіталу — 4353 тис. грн. Тоді питома вага грошових коштів становить:

![]()

Коефіцієнти характеризують відносні величини двох порівнюваних показників, з яких один беруть за одиницю.

Індекси — це відносні величини, які характеризують зміну показника, що вивчається, у часі або просторі. Їх застосовують для виявлення динаміки різних показників фінансово-господарської діяльності підприємств, виконання планового завдання.

Наприклад, використовуючи індексний метод, необхідно дати оцінку виконання планового завдання по прибутку за такими даними: величина прибутку за планом — 1100 тис. грн, фактично — 1240 тис. грн.

Індекс виконання плану становить:

![]()

Від індексів легко перейти до процентів, і навпаки. Якщо обчислено один з них, немає потреби обчислювати інший. Їх легко перетворити. Так, у нашому прикладі, індекс виконання плану по прибутку становить 1,127, або 112,7 % (1,127 × 100). Якщо відносну величину виражено у процентах, а необхідно отримати індекс, то її слід поділити на 100 (112,7 : 100 = 1,127).

Поряд із абсолютними і відносними показниками часто застосовуються середні величини. Вони використовуються у фінансовому аналізі для узагальненої кількісної характеристики сукупності однорідних явищ за визначеною ознакою. Наприклад, аналізуючи валюти балансу, використовують середню величину підсумку балансу для обчислення коефіцієнта зростання (зниження) валюти балансу; під час аналізу дебіторської заборгованості розраховують середню дебіторську заборгованість для обчислення показників її якості та ліквідності — коефіцієнта оберненості та тривалості одного обороту в днях.

Середні величини показують загальну міру визначеної ознаки у сукупності, що вивчається, тобто одним числом характеризують усю сукупність об’єктів.

Для аналізу фінансово-господарської діяльності застосовують різні типи середніх величин: середньоарифметична, середньохронологічна, середньоквадратична, середньогеометрична тощо. Порядок їх обчислення, а також використання в економічній роботі ґрунтовно розглядаються в курсах теоретичної та галузевої статистики.

У фінансовому аналізі найчастіше використовуються середня арифметична (проста і зважена) та середня хронологічна.

Середня арифметична проста застосовується, коли всі варіанти трапляються один раз або мають однакові частоти в досліджуваній сукупності. Розраховують її діленням підсумку всіх показників на загальне число показників:

![]() ,

,

де ![]() — середня арифметична проста;

— середня арифметична проста;

х1, х2, … , хn — показники;

n — кількість показників.

Наприклад, дебіторська заборгованість на початок року становила 971 тис. грн., на кінець року — 1446 тис. грн.

Середня дебіторська заборгованість розраховуватиметься за простою арифметичною:

![]() ,

,

де ДЗ — середня дебіторська заборгованість;

ДЗ1 — дебіторська заборгованість на початок року;

ДЗ2 — дебіторська заборгованість на кінець року;

2 — кількість показників.

Отже,

ДЗ = (971 000 + 1 446 000) : 2 = 1 208 000 (грн).

![]() Середня арифметична зважена застосовується тоді, коли варіант у досліджуваній сукупності повторюється неоднакову кількість разів. Її знаходять множенням кожного варіанта на число його повторень (частоту, вагу), додають добутки і підсумок ділять на суму повторень показників. Розраховується середня арифметична зважена за формулою

Середня арифметична зважена застосовується тоді, коли варіант у досліджуваній сукупності повторюється неоднакову кількість разів. Її знаходять множенням кожного варіанта на число його повторень (частоту, вагу), додають добутки і підсумок ділять на суму повторень показників. Розраховується середня арифметична зважена за формулою

![]() ,

,

де ![]() — середня арифметична зважена;

— середня арифметична зважена;

х1, х2, … , хn — варіанти;

f1, f2, …, fn — частоти.

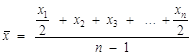

Середня хронологічна визначається за показниками, що змінюються у часі. Обчислюючи її крайні показники ряду ділять на 2, а решту беруть цілими. Обчислюється середня хронологічна за формулою

,

,

де ![]() — середня хронологічна;

— середня хронологічна;

х1, х2, … , хn — показники на окрему дату;

n — кількість дат.

Наприклад, за середньою хронологічною визначаються середньорічні залишки товарно-матеріальних цінностей на основі даних на перше число кожного місяця.

Використовуючи середні величини, треба зважати на те, що в них згладжуються індивідуальні ознаки. Щоб уникнути неправильних висновків, аналіз середніх величин треба доповнювати дослідженням їх складових.

Заслуговує на увагу використання у фінансовому аналізі індексного методу.

Індексний метод ґрунтується на відносних показниках, що характеризують співвідношення рівня даного (досліджуваного) явища і рівня аналогічного явища, прийнятого за базу. Будь-який індекс обчислюється зіставленням досліджуваної величини з базисною.

Індекси бувають індивідуальні та групові; базисні та ланцюгові. Індивідуальні виражають співвідношення безпосередньо порівнянних величин, групові — співвідношення складних явищ. У разі обчислення базисних індексів певні показники всіх аналізованих періодів відносять до показників базисного року. Обчислюючи ланцюгові індекси кожен наступний показник відносять до попереднього.

База у разі обчислення базисних індексів є постійною, а ланцюгових індексів — змінною. На практиці користуються обома індексами одночасно. Це дає змогу визначити відразу дві характеристики досліджуваного явища, одержати повнішу картину про нього. Базисні індекси показують зміни показників наступних періодів часу щодо рівня показника базисного періоду, а ланцюгові характеризують відхилення показників кожного наступного періоду від показників попереднього.

За допомогою індексного методу, крім оцінювання виконання плану, напруженості планового завдання, зміни показників за певні періоди, можна також виконували й факторний аналіз, у якому широко застосовуються агрегатні індекси.

Розглянемо застосування агрегатних індексів для аналізу виручки від реалізації продукції звітного року порівняно з минулим і розрахунку впливу фактора кількості і фактора цін.

Індекс обсягу реалізації у вартісному вимірі (Ipn):

Ipn ![]() ,

,

де q1, q0 — кількість реалізованої продукції відповідно за звітний і минулий роки;

p1, p0 — ціна реалізації відповідно у звітному і попередньому роках.

Цей індекс показує зміни кількості та ціни. Його ще можна визначити через добуток індексу фізичного обсягу реалізованої продукції (Iq) та індексу ціни (Ip):

Ipn = Iq Ip.

На відхилення виручки від реалізації впливають два фактори: кількість реалізованої продукції (фактор кількості) і ціна реалізації (фактор цін).

Тому, визначаючи індекс обсягу реалізації у кількісному вимірі, необхідно враховувати, що змінюється кількість, а ціна залишається на базисному рівні:

Iq ![]() .

.

У разі обчислення індексу ціни змінюється ціна, а обсяг реалізації залишається на аналізованому рівні:

Ip ![]()

Отже,

Ipn ![]() .

.

Треба пам’ятати: якщо узагальнюючий економічний показник являє собою добуток кількісного та якісного показників — факторів, то при визначенні впливу кількісного фактора якісний показник фіксується на базисному рівні, а впливу якісного фактора кількісний показник фіксується на рівні аналізованого періоду.

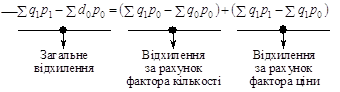

Індексний метод дає змогу провести розкладання за факторами не тільки відносних, але й абсолютних відхилень узагальнюючого показника. Якщо від чисельника наведених вище формул відняти знаменники, то отримаємо абсолютні відхилення виручки від реалізації в цілому і за рахунок кожного фактора окремо:

¾ ![]() — загальне відхилення виручки від реалізації звітного року порівняно з минулим;

— загальне відхилення виручки від реалізації звітного року порівняно з минулим;

¾ ![]() — відхилення виручки від реалізації за рахунок зміни кількості реалізованої продукції у звітному році порівняно з минулими;

— відхилення виручки від реалізації за рахунок зміни кількості реалізованої продукції у звітному році порівняно з минулими;

¾ ![]() — відхилення виручки від реалізації за рахунок зміни ціни;

— відхилення виручки від реалізації за рахунок зміни ціни;

Наведений принцип розкладання абсолютного відхилення узагальнюючого показника за факторами використовується, коли число факторів дорівнює двом (один з них — кількісний, другий — якісний), а аналізований показник виражений як їх добуток.

Розглянемо вплив факторів на відхилення прибутку від реалізації одного виду товарної продукції. У цьому разі застосовуються індивідуальні індекси. У звітному році порівняно із планом на прибуток від реалізації (П) впливають три фактори: q — обсяг реалізованої продукції, p — ціна реалізації, z — собівартість одиниці продукції. Розрахуємо:

1. індекс виконання планового завдання:

![]() ;

;

2. відносне відхилення прибутку за рахунок зміни обсягу реалізації:

![]() ;

;

3. відносне відхилення прибутку за рахунок зміни ціни реалізації:

![]() ;

;

4. відносне відхилення прибутку за рахунок зміни собівартості одиниці продукції:

![]() .

.

Отже,

iп = inq × inp × inz .

Індексний метод застосовується також для факторного аналізу кількох видів продукції.

Порівняння — це один із способів, за допомогою якого людина досліджує всі предмети та явища у природі, суспільстві, в економіці. Порівняння є найдавнішим і найпоширенішим прийомом аналізу. Кожен показник і кожна цифра, отримувані в аналітичному дослідженні, мають значення лише порівняно із відомими показниками і цифрами. Без порівняння взагалі не може бути аналізу.

У разі застосування цього прийому аналізований показник порівнюється з базовим.

У фінансовому аналізі, як правило, досліджуваними найчастіше виступають фактично досягнуті показники. Базою порівняння можуть бути показники:

¾ планові;

¾ минулих періодів;

¾ середньорайонні;

¾ інших окремих однотипових за спеціалізацією господарств;

¾ досягнень наукових установ;

¾ нормативні;

¾ договірних зобов’язань;

¾ розвинених країн.

Порівняння фактичних показників з плановими дає можливість визначити ступінь виконання плану за досліджуваний період часу, а зіставлення даних звітного періоду із минулими — виявити тенденції розвитку економічних процесів господарства.

Зіставленням фактичних показників із середньорайонними, з показниками окремих (кращих) господарств, з досягненнями науки, досвідом роботи передових підрозділів оцінюються результати аналізованого господарства, здійснюються пошук, визначення та мобілізація невикористаних резервів.

Шляхом порівняння фактичних показників з нормативними контролюється за витрачання фінансових ресурсів.

Важливим для підприємств є порівняння фактичних показників з договірними зобов’язаннями.

У сучасних умовах господарювання доцільно фактичні звітні показники порівнювати з досягненнями розвинених країн, щоб встановити існуючий розрив і накреслити шляхи його подолання.

Таке порівняння дає змогу виявити переваги ринкової економіки, приватизації в Україні, визначити конкурентну спроможність підприємств. Крім цього, зазначені показники можна порівнювати між собою, тобто база порівняння і досліджуваний показник можуть змінюватися залежно від мети аналізу.

В окремих випадках (наприклад, при вивченні обґрунтованості та напруженості планових завдань) аналізованими показниками можуть бути планові показники, які порівнюються з базисними — фактично досягнутими за минулий рік або за кілька років. Важливим також є порівняння різних варіантів рішень з метою вибору оптимального.

У разі застосування цього прийому слід пам’ятати про необхідність дотримання умови забезпечення зіставлення показників.

Можна виділити такі вимоги для дотримання зіставлення:

1) єдина методологія розрахунку показників;

2) однаковість оцінювання;

3) однакові складові показників включені у розрахунок;

4) єдині календарні строки при зіставленні у часі;

5) зіставимість вихідних умов діяльності (природних, кліматичних тощо).

Групування — це невід’ємна частина практично будь-якого економічного дослідження. Воно потребує визначення класифікації явищ і процесів, а також причин і факторів, що їх обумовлюють. Групування — це виокремлення із сукупності досліджуваних явищ якісно однорідних типів, груп із суттєвими ознаками.

Групування поділяють на типологічні, структурні та аналітичні.

Типологічні групування застосовуються для виділення певних типів явищ і процесів. Наприклад, групування підприємств за видами фінансової стійкості.

Структурні групування дають змогу вивчати структуру певних явищ та економічних процесів за визначеними ознаками. Наприклад, у процесі дослідження структури капіталу підприємства визначається питома вага кожної його статті.

Аналітичні групування призначені для виявлення взаємозв’язку, взаємообумовленості та взаємодії між досліджуваними явищами. Такі групування широко застосовуються і є основою проведення факторного аналізу.

При побудові аналітичних групувань із двох взаємопов’язаних показників один розглядається як результативний показник, другий — як фактор, що впливає на перший. Але при цьому слід мати на увазі, що залежно від мети проведення аналізу взаємозалежність і взаємовплив факторного і результативного показників у кожному конкретному випадку можуть змінюватися (факторний показник може виступати як результативний, і навпаки). Крім того, варто наголосити, що результативний показник завжди один, а число факторів може бути різним (один, два, три ...).

Перерахування показників. У науковій літературі такий прийом аналізу виділяється окремо. Він використовується для здійснення умови зіставлення. Перерахунок показників полягає у їх коригуванні. Завжди коригуються і перераховуються показники при аналізі виконання плану, динаміки за кілька років (інших періодів часу), двох підприємств, закордонного досвіду, враховуючи зміни, які виникли через перехід до ринкових відносин, аналізу впливу цінового механізму, інфляції. Наприклад, перевиконання плану щодо виробництв продукції потребує додаткового, проти плану, витрачання заробітної плати. Щоб фактичні дані були порівнянні з плановими, необхідно фактичне витрачання заробітної плати зіставити з плановими, перерахованими на фактично вироблену продукцію. Тільки тоді можна правильно визначити, перевитрати чи економія по заробітній платі мали місце під час виробництва фактичного виходу продукції, і робити обґрунтовані висновки щодо подальшого розподілу фінансових ресурсів.

Ряди динаміки — це ряд чисел, що характеризують зміну величин у часі. Аналіз динаміки показників дає змогу виявляти і досліджувати закономірності, тенденції розвитку явищ.

Ряди динаміки характеризуються абсолютними і відносними величинами.

Абсолютні величини поділяються на моментні, що характеризують економічне явище на певний момент часу (наприклад, наявність власних оборотних коштів на початок або кінець року) та інтервальні (періодичні), що характеризують результати за певні періоди (наприклад, виручка від реалізації за перший, другий, третій квартали і в цілому за рік). До абсолютних величин, використованих для аналізу динаміки, належать: абсолютне зростання та абсолютний приріст. Відносними показниками для характеристики динаміки є темп зростання і темп приросту.

Абсолютне зрістання дорівнює величині аналізованого показника.

Абсолютний приріст характеризує, на скільки одиниць змінився (збільшився «+», зменшився «–») аналізований показник щодо базисного. Щоб його розрахувати, треба від аналізованого показника відняти базисний.

Темп зростання показує, у скільки разів аналізований показник більший або менший за базисний. Темп зростання, виражений у процентах, показує, скільки процентів аналізований показник становить щодо базисного, прийнятого за 100 %.

Темп приросту показує, на скільки процентів аналізований показник відхилився від базисного.

Розглянемо методику розрахунку цих показників на такому прикладі.

Чистий прибуток становив:

— у минулому році 11 450 грн.;

— у звітному році — 15 000 грн.

Абсолютне зростання чистого прибутку становить 15 000 грн.

Абсолютний приріст: +3550 грн (15 000 грн. — 11 450 грн.).

Темп зростання дорівнює: 131 % (15 000 : 11 450 ´ 100), тобто треба аналізований показник поділити на базисний і помножити на 100.

Темп приросту: 31 % (![]() , або

, або ![]() , або 131 — 100).

, або 131 — 100).

Отже, темп приросту можна розрахувати в три способи:

¾ від аналізованого показника відняти базисний, отриманий результат поділити на базисний показник і помножити на 100 %;

¾ якщо розраховано абсолютне відхилення, то його треба поділити на базисний рівень показника і помножити на 100 %;

¾ якщо розраховано темп зростання, то від нього треба відняти 100 %.

Останній спосіб — найпростіший і найшвидший.

У сучасних умовах комп’ютерної технології оброблення інформації аналіз динаміки здійснюється за допомогою спеціальної програми «Ряди динаміки».

Аналітичні таблиці. Без аналітичних таблиць проведення фінансово-господарського аналізу неможливе. Таблиці широко застосовуються для унаочнення методики аналітичних розрахунків, отриманих результатів аналізу, групування показників і виявлених резервів.

За допомогою таблиць краще сприймається аналітична інформація під час вивчення явищ і процесів за допомогою згрупованих показників і цифр, розташованих у певному порядку. Таблиця є раціональнішою, компактнішою, наочнішою, яскравішою формою відображення аналітичного процесу, ніж текстовий варіант викладення аналітичного матеріалу. У разі використання таблиць ефект сприйняття інформації пізнавального характеру значно підвищується.

Складання аналітичних таблиць — дуже важка справа, оскільки вони містять у собі систематизований виклад числових результатів збирання та опрацювання матеріалів, відображують зв’язки між досліджуваними показниками.

Для того щоб грамотно скласти аналітичну таблицю, необхідно:

¾ добре знати сутність економічного процесу, явища, окремого показника, що вивчаються;

¾ володіти методикою їх аналізу;

¾ дотримуватися певних правил складання та оформлення аналітичної таблиці.

Існують різні види таблиць, які несуть різноманітну інформацію. Проте кожна таблиця мусить мати свій заголовок, який повинен коротко і чітко визначає її зміст.

Таблиці складаються з горизонтальних рядків (підмет) і вертикальних колонок-граф (присудок). У підметі таблиці наводяться об’єкти, які характеризуються цифровими показниками, а у присудку — показники, що характеризують підмет. На перетині граф і рядків ставиться цифровий матеріал. У таблиці доцільно наводити контрольні підсумки. Це полегшує аналіз і підкріплює висновки. Графи, що містять підмет, нумеруються заголовними літерами в алфавітному порядку, а графи, що містять присудок, — арабськими цифрами.

Якщо таблиця містить показники різних одиниць вимірювання, то вони обов’язково вказуються у змісті таблиці. Якщо таблиця містить показники єдиного вимірювання, то одиниця вимірювання виноситься у заголовок.

В аналітичних таблицях зручно відображати основні характерні риси об’єкта дослідження, порядок обчислення показників, виконання плану та оцінку його напруженості, динаміку показників, структурні зміни показників, методику і розрахунки факторного аналізу, виявлення і підрахунок резервів.

У графах і рядках доцільно наводити методику розрахунку показників (див. аналітичні таблиці).

Графічний спосіб слугує засобом вивчення економіки. У фінансовому аналізі графік є засобом ілюстрування господарських процесів. Це узагальнений рисунок стану і розвитку досліджуваного економічного явища (явищ), який дає змогу наочно дослідити тенденції і зв’язки економічних показників. Є різні способи зображення економічних показників (залежно від особливостей досліджуваних явищ). Різноманітними є і графіки. У фінансовому аналізі найчастіше застосовують лінійні графіки, кругові та стовпчикові діаграми.

Лінійні графіки зручні для відображення зв’язків між досліджуваними показниками. Їх використовують в основному для унаочнення функціональної залежності та для порівняння тенденцій розвитку окремих показників у процесі дослідження підсумків роботи господарств. Лінійні графіки подають за допомогою прямокутних координат. Якщо вивчається функціональна залежність між показниками, то на горизонтальній прямій — осі абсцис (X) — відкладаються значення факторного показника, а на вертикальній прямій — осі ординат (Y) — значення результативного показника у відповідному масштабі. Кожна точка на координатному полі показує сукупність двох чисел. Сукупність двох чисел, що визначає положення точки, називається її координатами.

Якщо на лінійному графіку зображується співвідношення різних взаємопов’язаних показників, рівень їх розвитку у динаміці, то на осі абсцис відкладаються періоди часу через рівні інтервали (наприклад, роки), а по осі ординат — значення досліджуваних показників. Лінійні графіки мають супроводжуватися умовними позначеннями або надписами.

Наочним засобом порівняння абсолютних величин того самого ж найменування є стовпчикова діаграма, на якій порівнюються окремі показники за допомогою співвідношення стовпчиків різної величини. Стовпчики можна заштрихувати або зафарбувати.

Для зображення складу досліджуваного показника, питомої ваги окремих складових у його загальній величині використовують кругові діаграми (їх також називають структурними секторними). У цих діаграмах структура показника подається у вигляді секторів, на які розбито коло, прийняте за 100 %. Величина кожного сектора визначається питомою вагою певної складової. Сектори також можна заштрихувати або зафарбувати різними кольорами, відмічаючи умовні позначення.

Але варто наголосити, що для чіткого ілюстрування графіком висновків, необхідно правильно його побудувати — знайти такі способи зображення, які найліпше відповідають змісту та економічній сутності зображуваних показників.

Треба пам’ятати, що будь-який графік сам по собі не замінює конкретних даних. Тому, якщо графік не включає чисел, то вони мають бути наведені у тексті. Графік повинен бути точним, побудованим відповідно до масштабу, мати пояснення змісту кольорів і штриховок, назви показників. Графік не можна перевантажувати даними — перевантаження ускладнює його читання.

Вивчення взаємозв’язку показників

Проведення фінансового аналізу потребує відповідної послідовності вивчення економічних показників.

На початковій стадії аналізу будь-якого показника вивчення здійснюється від загального до часткового (дедуктивний прийом дослідження). На стадії узагальнення вивчені складові аналізованого показника розглядаються з урахуванням їх впливу на загальні показники (індуктивний прийом дослідження). Дедуктивний та індуктивний прийоми досліджень — це два боки того самого процесу вивчення явищ. У цьому виявляється єдність і нерозривний зв’язок аналізу та синтезу.

Досконало пізнати суть і розвиток будь-якого досліджуваного явища можна лише за умови розкриття внутрішнього його змісту, з’ясування взаємозв’язку його із складовими.

Фінансовий аналіз передбачає проведення факторного аналізу. Під факторним аналізом слід розуміти методику комплексного, системного вивчення та вимірювання впливу факторів на результативний показник.

Результативним називається економічний показник, який визначається як об’єкт дослідження, як ознака, що залежить від факторних ознак і змінюється під їх впливом.

Економічні показники, застосовувані у факторному аналізі як характеристики результативного показника, визначають його поведінку, тобто впливають на результативний показник і обумовлюють його зміну, називаються факторними.

Детермінований факторний аналіз являє собою методику дослідження впливу факторів, зв’язок яких з результативним показником є функціональним. У разі функціональної залежності зі зміною фактора завжди змінюється і результативний показник. Функціональний зв’язок — це зв’язок, за якого кожному значенню фактора відповідає одне і тільки одне значення результативного показника.

У фінансовому аналізі, як і в економічному, вивчення взаємозв’язку господарських явищ — важливий і найскладніший елемент детермінованого факторного дослідження. У завдання детермінованого аналізу економічних показників входить установлення конкретного виду залежності результативного показника від окремих факторів, що впливають на нього, та кількісного їх розміру.

Таку характеристику одержують за допомогою математичного моделювання економічних процесів. При здійсненні детермінованого факторного аналізу в економічних дослідженнях найпоширенішими й доцільнішими є зображення економічних взаємозв’язків у вигляді математичних формул їх також називають аналітичними моделями). Використання моделей дає змогу абстрактно зобразити основні взаємозв’язки, що існують у реальній господарській системі. Аналітичне моделювання, по-перше, дає змогу методично правильно підійти до вивчення господарських процесів, по-друге, без нього неможливе розв’язання аналітичних задач за допомогою сучасної автоматизації розрахунків. Тому дедалі більшого розвитку набуває перспективний напрям фінансово-економічного аналізу — за допомогою так званих виробничих функцій. Особливої актуальності вони набувають при здійсненні стратегічного аналізу діяльності підприємства.

Функція — це математичне поняття, що відбиває залежність одних величин від інших. У разі позначення досліджуваного показника через Y, а фактора, що впливає на нього, через X, такий взаємозв’язок зображується функцією:

Y = f (X).

Але часто на досліджувані економічні показники впливає не один, а декілька факторів. У такому разі:

Y = f (x1, x2, x3, …, xn),

де n — кількість незалежних факторів;

x1, x2, x3, …, xn — величини кожного окремого фактора.

Ця формула дає загальне уявлення про будь-який взаємозв’язок економічних показників.

При аналізі економічного показника вивчення взаємозв’язку факторних показників, що впливають на нього, тобто складання аналітичної моделі аналізованого показника, включає такі етапи:

1. Виявлення конкретних факторів, які впливають на досліджуваний показник.

2. З’ясування послідовності впливу окремих факторів і здійснення розподілу їх на кількісні та якісні.

3. З’ясування виду залежності досліджуваного показника від кожного окремого фактора.

4. Подання конкретного виду взаємозв’язку аналізованого показника з факторами, що впливають на нього (складання аналітичної моделі).

Отже, з’ясувавши склад факторів, послідовність і характер їх впливу на результативний показник, визначають конкретний вид взаємозв’язку — складають аналітичну модель у вигляді певної функції.

Деталізація — важливий елемент методу фінансового аналізу, за допомогою якого відбувається розчленування досліджуваних економічних явищ, показників, факторів. Деталізація дає змогу на основі знань економічної теорії впорядкувати аналіз, сприяє комплексному розгляду факторів впливу, вказує на значущість кожного з них, є основою математичного моделювання взаємозалежності різних показників і факторів.

Економічні показники можна деталізувати за ознаками простору, часу, за окремими спеціальними ознаками і складовими. Часто деталізацію називають розчленуванням.

Слід враховувати, що чим більша і ширша деталізація аналізованих показників, тим глибшим і якіснішим є їх аналіз, тим точніші аналітичні результати вивчення діяльності підприємства.

Детерміноване моделювання факторних систем передбачає послідовне розчленування факторів вихідної системи та їх перетворення. Способи перетворення факторних систем у деталізованому аналізі досить ґрунтовно висвітлюють у сучасній економічній літературі.

Результативні показники можуть бути розкладені на фактори в різні способи і подані у вигляді різних типів детермінованих моделей.

Елімінування — один із найважливіших елементів здійснення детермінованого факторного аналізу. Це прийом, за допомогою якого виключається дія ряду факторів і виокремлює один з них. Елімінування дає змогу визначити величину впливу окремих факторів на досліджуваний показник, оцінити їхню позитивну і негативну роль, вияивти невикористані резерви підвищення ефективності діяльності господарства. Аналітичні результати такого дослідження відіграють важливу роль у розробленні та прийнятті оптимальних управлінських рішень, для обґрунтування яких необхідні проведення факторного аналізу, порівняння звітних показників з минулими періодами, плановими даними, з кращими виробничими результатами інших господарств тощо.

До елімінування належить спосіб ланцюгових підставлянь. Він застосовується, коли існує функціональний зв’язок між аналізованим показником і факторами, тобто є детерміновані факторні моделі.

Суть цього способу полягає в отриманні низки скоригованих значень узагальненого показника шляхом послідовних замін (ланцюгового підставляння) базисних значень факторів на аналізовані.

У першому розрахунку всі фактори знаходяться на базисному рівні. У другому — перший фактор змінюється на аналізований, останні залишаються незмінними (базисний рівень). У третьому розрахунку перший фактор залишається на аналізованому рівні, а з базисного на аналізований змінюється другий фактор, останні знову залишаються незмінними на базисному рівні і т. д., залежно від кількості факторів.

Існує правило: чим більше факторів, тим більше розрахунків; кілька розрахунків на одиницю більша кількості показників у розрахунковій формулі.

Ступінь впливу факторів виявляється послідовним відніманням: із другого розрахунку віднімається перший (визначається вплив першого фактора); із третього розрахунку — другий (визначається вплив другого фактора) і т. д. залежно від кількості факторів є у формулі.

Розглянемо техніку застосування прийому ланцюгових підставлянь для аналізу відхилення y¢ (аналізований рівень) від y0 (базисний рівень) за рахунок впливу факторів x1, x2, x3, … xn.

![]() — базисні значення факторів;

— базисні значення факторів;

![]() — аналізовані значення факторів.

— аналізовані значення факторів.

Перший розрахунок (базисний рівень результативного показника):

![]()

Другий розрахунок (умовне значення результативного показника):

![]()

Третій розрахунок (умовне значення результативного показника):

![]()

Четвертий розрахунок (умовне значення результативного показника):

![]()

![]()

Останній розрахунок (аналізований рівень результативного показника):

![]()

Знаходимо:

¾ вплив зміни першого фактора x1 на відхилення результативного показника

![]()

¾ вплив зміни другого фактора x2 на відхилення результативного показника

![]()

¾ вплив зміни третього фактора x3 на відхилення результативного показника

![]()

¾ вплив останнього фактора xn на відхилення результативного показника

![]()

¾ ![]() результат попереднього умовного значення результативного показника.

результат попереднього умовного значення результативного показника.

Алгебраїчна сума впливу факторів обов’язково має дорівнювати загальному відхиленню результативного показника:

DY = DY (x1) + DY (x2) + DY (x3) + … + DY (xn).

Відсутність такої рівності свідчить про допущені помилки в розрахунках.

Здійснюючи розрахунки впливу зміни факторів на відхилення результативного показника, необхідно завжди ставити математичні знаки «+» і «–» перед одержаним цифровим результатом («+» — зростання, збільшення; «–» — зменшення, спадання, зниження величини результативного показника).

Застосовуючи цей метод, необхідно виконувати такі правила:

· визначення результативного та визначення факторних показників;

· здійснення класифікації факторів на кількісн