Технические резервы в страховой компании

Условия проведения страхования в современной России за всё время реформ постоянно менялись. Изменения коснулись не только страховой сферы, но и экономики в целом, каждого экономического субъекта на микроуровне. В связи с этим как со стороны бизнеса, так и со стороны государства постоянно и небезуспешно предпринимались попытки по оптимизации страхового законодательства, созданию благоприятных условий для развития этого сектора, стимулированию и становлению страховой культуры в новой среде. Активно использовался иностранный опыт, не сразу, но со временем власть училась вести диалог со страховым негосударственным бизнесом, пытаясь учитывать интересы всех заинтересованных сторон. Нельзя не признать, что основу страховой системы в любой стране составляет система страховых резервов, оптимальность которой предопределяет характер распределения финансовых потоков страховых компаний, надёжность, рентабельность их бизнеса и многое другое. Именно поэтому в начале реформ государство столкнулось с необходимостью реформирования существующую тогда неприменимую в рыночных условиях систему страховых резервов, что и было успешно проделано в последующие годы.

III Общая характеристика технических резервов.

I.1 Исторический аспект становления системы резервов в России в период с 1992 по 2001г.

Российское страхование в постсоциалистический период получило импульс в своём развитии с принятием Закона РФ от 27 ноября 1992 г. за № 4015-I "О страховании», в который в дальнейшем были внесены поправки 31 декабря 1997г(1). и 20 ноября 1999г(2). Данным законом было определено понятие и источник формирования страховых резервов: «Для обеспечения выполнения принятых страховых обязательств, страховщики в порядке и на условиях, установленных законодательством Российской Федерации, образуют из полученных страховых взносов необходимые для предстоящих страховых выплат страховые резервы по личному страхованию, имущественному страхованию и страхованию ответственности». С 1992 по 1994г. ( год введения Правил формирования страховых резервов по видам страхования иным, чем страхование жизни(3), по которым страховщики до 31 декабря 1994 года обязаны привести в соответствие размеры ранее сформированных страховых резервов по видам страхования иным, чем страхование жизни, с размерами, определенными в соответствии с утвержденными Росстрахнадзором Правилами; страховщики, не представившие до 1 декабря 1994 года в Росстрахнадзор утвержденные в страховых организациях положения о формировании страховых резервов, разработанные на основании утверждённых Правил, формируют технические резервы по видам страхования иным, чем страхование жизни в предусмотренном Росстрахнадзором порядке(4)) используется нормативный метод исчисления страховых резервов, который характеризуется недостаточной точностью. До 1994г. в России страховщики на основе нормативного метода формировали запасные фонды по видам страхования. Методика позволяла страховым компаниям в значительный мере влиять на финансовый результат деятельности страховой организации, т. е. изменять его в ту или иную сторону по своему усмотрению, что вызывало недоверие к их отчётности. В результате в основу новых Правил была заложена германская система технических резервов, которая используется и поныне. В дальнейшем, в процессе развития страхования в РФ, возникла объективная потребность в более «жёстком» и эффективном регулировании денежных потоков в страховании. И 14 марта 1995 г. Приказом Росстрахнадзора № 02-02/06 введены в действие новые Правила размещения страховых резервов, с введением которых в действие прекращают действие Правила размещения страховых резервов, утвержденные Росстрахнадзором 9.06.93 г. приказом № 02-02/17. В дальнейшем вносятся изменения от 20 октября 1998г(5)., 22 февраля 1999г(6). и 16 марта 2000г(7).Следует упомянуть также Федеральный закон от 21 декабря 1994 г. № 69 – ФЗ "О пожарной безопасности" (с изменениями от 22 августа 1995 г., 18 апреля 1996г(8)., 24 января 1998(9) г.), за которым последовало Постановление Правительства РФ от 12 июля 1996 г. № 789"О фондах пожарной безопасности и противопожарном страховании"(с изменениями от 19 июня 1998г(10).). В связи с введением в действие данного постановления изменился порядок расчёта базовой страховой премии при определении резерва незаработанной премии и резерва произошедших, но незаявленных убытков, по договорам противопожарного страхования(11). Теперь в тарифную ставку по договорам противопожарного страхования необходимо включать отчисления в фонд пожарной безопасности.

I.2 Сущность технические резервы.

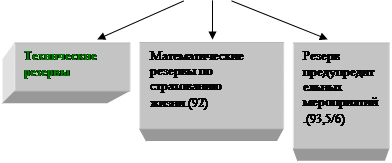

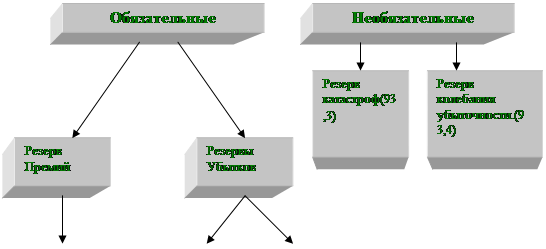

Технические резервы – это основная часть страховых резервов, формируемых страховщиком по рисковым видам страхования в виде средств, предназначенных для погашения своих обязательств перед страхователями в соответствии с договором страхования или в силу закона. Ниже представлена схема, отражающая базовую систему страховых резервов, формируемую страховой организацией в России.

![]()

![]()

Общие Страховы резервы

Общие Страховы резервы

| |||

![]() Резервный капитал(86)

Резервный капитал(86)

![]() Оценочные резервы(82)

Оценочные резервы(82)

|  |

Резервы предстоящих

Резервы предстоящих

расходов и платежей(89)

Содержание и сущность страховых резервов, а в частности технических, регулируют Правила формирования резервов по видам страхования иным, чем страхование жизни, утверждённые Приказом Росстрахнадзора от 18.03.94 № 02-02/04., создание которых страховщиком регламентировано ст. 26 Закона «О страховании» от 27 ноября 1992г. Указанная статья ввела в отечественную практику единое понятие – страховые резервы. Данный термин не следует путать с понятиями резервный фонд и страховой фонд, поскольку их внутреннее содержание различается. Например, резервный фонд формирует любое акционерное общество в размере не менее 15 % от уставного капитала путём обязательных ежегодных отчислений от прибыли в размере не менее 5 % до достижения размера, установленного обществом. Страховой фонд представляет собой часть совокупного общественного продукта, используемую для возмещения потерь, причинённых народному хозяйству стихийными бедствиями, катастрофами, несчастными случаями, авариями, преступлениями и другими неблагоприятными событиями в жизни общества(12). Важнейшим принципом функционирования страхового фонда является равенство между страховыми выплатами и поступающими страховыми премиями в размере нетто-премии. Таким образом, для нормального функционирования страхового фонда необходимо соблюдение эквивалентности между его доходами и расходами. В свою очередь «страховые резервы» - это не что иное, как предполагаемые обязательства страховщика по заключённым договорам страхования, не исполненные на отчётную дату. Причём, если страховые резервы имеют уже изначально определённое направление использования средств, то направление расходования страхового фонда при его формировании ещё не определено. Одной из важнейших задач страховщика является определение необходимого размера страховых резервов, т. е., с одной стороны, средств, исключаемых из поступающей страховой премии и не рассматриваемых как доход страховщика, с другой - достаточных для выплаты по договорам страхования. Поэтому можно говорить, что страховые резервы представляют собой величину страхового фонда, формируемого страховщиком для выполнения обязательств по страховым выплатам, по состоянию на конкретную (отчётную) дату. С учетом вышеизложенного неверно говорить о необходимости "увеличения технических резервов", не приводя при этом дополнительных аргументов. К тому же сам по себе размер резервов немного скажет о прибыльности и надёжности страховой компании. Очевидно, размер страховых резервов может увеличиваться только в той мере, в которой увеличиваются обязательства страховщика по договорам страхования. Иной подход противоречит сущности страхования и наносит ущерб государственным интересам. Действительно, поскольку средства в размере страховых резервов исключаются из дохода страховщика, это влечет за собой сокращение налогооблагаемой базы, и такой подход оправдан, но только до тех пор, пока страховщик проводит операции по страхованию и формирует технические резервы. Если же у страховщика нет обязательств по договорам страхования, значит, не целесообразно и формирование страхового резерва, а следовательно, и доход страховщика подлежит налогообложению в полной мере.

Содержание и сущность страховых резервов, а в частности технических, регулируют Правила формирования резервов по видам страхования иным, чем страхование жизни, утверждённые Приказом Росстрахнадзора от 18.03.94 № 02-02/04., создание которых страховщиком регламентировано ст. 26 Закона «О страховании» от 27 ноября 1992г. Указанная статья ввела в отечественную практику единое понятие – страховые резервы. Данный термин не следует путать с понятиями резервный фонд и страховой фонд, поскольку их внутреннее содержание различается. Например, резервный фонд формирует любое акционерное общество в размере не менее 15 % от уставного капитала путём обязательных ежегодных отчислений от прибыли в размере не менее 5 % до достижения размера, установленного обществом. Страховой фонд представляет собой часть совокупного общественного продукта, используемую для возмещения потерь, причинённых народному хозяйству стихийными бедствиями, катастрофами, несчастными случаями, авариями, преступлениями и другими неблагоприятными событиями в жизни общества(12). Важнейшим принципом функционирования страхового фонда является равенство между страховыми выплатами и поступающими страховыми премиями в размере нетто-премии. Таким образом, для нормального функционирования страхового фонда необходимо соблюдение эквивалентности между его доходами и расходами. В свою очередь «страховые резервы» - это не что иное, как предполагаемые обязательства страховщика по заключённым договорам страхования, не исполненные на отчётную дату. Причём, если страховые резервы имеют уже изначально определённое направление использования средств, то направление расходования страхового фонда при его формировании ещё не определено. Одной из важнейших задач страховщика является определение необходимого размера страховых резервов, т. е., с одной стороны, средств, исключаемых из поступающей страховой премии и не рассматриваемых как доход страховщика, с другой - достаточных для выплаты по договорам страхования. Поэтому можно говорить, что страховые резервы представляют собой величину страхового фонда, формируемого страховщиком для выполнения обязательств по страховым выплатам, по состоянию на конкретную (отчётную) дату. С учетом вышеизложенного неверно говорить о необходимости "увеличения технических резервов", не приводя при этом дополнительных аргументов. К тому же сам по себе размер резервов немного скажет о прибыльности и надёжности страховой компании. Очевидно, размер страховых резервов может увеличиваться только в той мере, в которой увеличиваются обязательства страховщика по договорам страхования. Иной подход противоречит сущности страхования и наносит ущерб государственным интересам. Действительно, поскольку средства в размере страховых резервов исключаются из дохода страховщика, это влечет за собой сокращение налогооблагаемой базы, и такой подход оправдан, но только до тех пор, пока страховщик проводит операции по страхованию и формирует технические резервы. Если же у страховщика нет обязательств по договорам страхования, значит, не целесообразно и формирование страхового резерва, а следовательно, и доход страховщика подлежит налогообложению в полной мере.

Необходимо также отличать понятие страховых резервов от «резервный капитал». Если первое это средства страхователей, то второе является собственностью страховой компании.

Термин «технические», в практике стран с развитым рынком, обозначает резервы, создание которых обусловлено требованиями техники проведения страховых операций – в отличие от обычных резервов. Это означает, что в зарубежном страховании технические резервы, по сути, то же, что страховые резервы в России. Российская система страховых резервов, в свою очередь, чётко определяет, что технические резервы формируются только в рисковом страховании.

Страховые резервы являются для страховщика также источниками средств или активов. Резервы в виде активов и собственные средства, размещённые в активы, являются гарантией исполнения страховой организацией своих обязательств по договорам страхования. При этом их размещение должно осуществляться с учётом ликвидности, надёжности и прибыльностью объекта вложения. Учитывая важную социальную функцию, которую выполняет страхование, государство регламентирует также и порядок размещения резервов(13).

I.3 Основные методики расчёта.

Существует ряд методик расчёта технических резервов, некоторые из них регламентированы Правилами формирования резервов по видам страхования иным, чем страхование жизни. Страховщик имеет право использовать методику отличную от предложенных Правилами, предварительно согласовав её с контролирующим органом (Департаментом Страхового Надзора (ДСН)). Различные методики, используемые страховщиками, имеют свои недостатки и преимущества, что во многом объективно связано со спецификой различных видов страхования.

До 94г. в России довольно активно использовался нормативный метод формирования страховых резервов, что связано с доминированием опыта Ингосстраха в практике страхования и планированием финансовых потоков государством. Однако при нормативном методе расчёт ведётся по страховым премиям и страховым выплатам предыдущего года, тогда как страховые резервы, а в частности технические, представляют из себя предполагаемые обязательства страховщика в будущем. Таким образом, если убыточность текущего года значительно превысит убыточность прошлого, то у страховой организации может возникнуть недостаток средств. Конечно, можно использовать резерв колебания убыточности, но в таком случае его размеры должны быть значительно увеличены, что приводит к неэффективному использованию денежных ресурсов. В условиях, когда наблюдается инфляция или постоянный прирост объёмов сбора премий применение нормативного метода относительно безопасно с точки зрения финансовой устойчивости организации, однако опять же неоправданно с позиции эффективности и ведёт к завышению тарифов. Т. е. с одной стороны, страховщики имеют как основной расчетный показатель при формировании страховых резервов нетто-ставку (норматив выплат), заложенную в структуру тарифной ставки, с другой стороны, необходимость образовывать страховые резервы в объемах, достаточных для обеспечения выполнений обязательств по договорам страхования и приводит к завышению страхового тарифа. Нормативный метод целесообразно применять только в компаниях с устоявшимся, стабильным страховым портфель, в основе которого лежат «крупные» договора страхования.

Ниже представлены методы, которые предлагаются Правилами формирования страховых резервов по видам страхования иным, чем страхование жизни, а также наиболее известные, применяемые зарубежными страховыми компаниями.

Расчёт резерва незаработанной премии.

Резерв незаработанной премии представляет собой базовую страховую премию, поступившую по договорам страхования, действовавшим в отчетном периоде, и относящуюся к периоду действия договора страхования, выходящему за пределы отчетного периода.

Для расчета РНП виды страховой деятельности подразделяются на три учетные группы.

1-я учетная группа:

(2) страхование от несчастных случаев и болезней;

(3) добровольное медицинское страхование;

(4) страхование средств наземного транспорта;

(5) страхование средств воздушного транспорта;

(6) страхование средств водного транспорта;

(7) страхование грузов;

(8) другие виды имущественного страхования;

(11) страхование ответственности владельцев автотранспортных

средств;

(12) страхование иных видов ответственности.

2-я учетная группа:

(9) страхование финансовых рисков;

(10) страхование ответственности заемщиков за непогашение

кредитов.

3-я учетная группа:

виды страхования, предусматривающие возможность заключения

договоров страхования с неопределенными ("открытыми") датами

начала и окончания срока действия договора страхования.

По учетной группе 1 возможно два варианта расчета

резерва незаработанной премии.

Вариант 1

Незаработанная премия рассчитывается отдельно по каждому договору страхования методом "pro rata temporis" – исчисление незаработанной премии пропорционально неистекшему сроку действия договора страхования на отчетную дату. Незаработанная премия определяется как произведение принятой для расчета базовой страховой премии на отношение неистекшего срока действия договора страхования (в днях) на отчетную дату ко всему сроку действия договора страхования (в днях) по следующей формуле:

РНП = Нпi*(ni-mi)/ni

где: НПi - незаработанная премия по i-ому договору,

Тбi - базовая страховая премия по i-ому договору,

ni - срок действия i-ого договора в днях,

mi - число дней с момента вступления i-ого договора в силу до отчетной даты.

Вариант 2

Незаработанная премия рассчитывается методом "24-й (двадцать четвертой)", согласно которому базовая страховая премия, по договорам страхования, группируется по месяцу начала течения ответственности страховщика, периодичности уплаты страховой брутто-премии и сроку действия договора страхования. Величина незаработанной премии определяется по каждой полученной группе путем умножения базовой страховой премии на коэффициенты для расчета незаработанной премии, приведенные в Приложении Правил.

По учетной группе 2 незаработанная премия определяется по каждому договору страхования в размере базовой страховой премии до полного истечения срока действия договора страхования.

По учетной группе 3 незаработанная премия определяется по каждому договору страхования в размере 40 процентов от базовой страховой премии на отчетную дату, 40 % -это половина нетто – премии.

Сумма незаработанной премии по всем договорам данного вида страхования составляет РНП Страховщика по виду страхования.

Надо добавить также, что существует метод 1/8 и 1/12, которые, по сути, аналогичны методу 1/24. Выбор метода во многом зависит от специфики вида страхования. Например, при методе 1/24 исходят из того, что все договоры какого-либо месяца заключаются в его середине, на 15-ое число.

Наряду с перечисленными методами данный резерв может рассчитываться по заранее оговорённому процентному соотношению от суммы премий, полученных в отчётном периоде при условии, что договоры страхования равномерно заключены в течение отчётного периода и страховой портфель достаточно велик и устойчив. В зависимости от особенностей риска, принимаемого на страхование, эти проценты могут быть различны. Например, во Франции он законодательно установлен в размере 36 %, в Италии – 35 %. Такие проценты связаны с определённой структурой Брутто-ставки, которая берётся априори исходя из эмпирических и статистических данных. В структуре Брутто-ставки на нетто-ставку относят 72 %, а на нагрузку соответственно 28 %, где РНП=Нетто-ставка/2, т. е. РНП= 36 % от суммы премий, полученных в отчётном квартале.

В России данный метод использовать нецелесообразно ввиду, как правило, нестабильных страховых портфелей, которые формируют отечественные страховые организации. Возникают те же проблемы, что и с нормативным методом.

Резерв заявленных, но неоплаченных убытков или Резерв неоплаченных убытков (РНУ).

Этот резерв формируется страховой организацией по убыткам, которые были заявлены страхователем, но по какой-то причине не были урегулированы до конца отчётного периода. РЗУ рассчитывается как величина заявленных убытков за отчётный период (зарегистрированных в Журнале убытков) минус урегулированные убытки в отчётном периоде плюс неурегулированные убытки за периоды, предшествующие отчётному, плюс расходы на урегулирование убытков в размере 3 % от заявленных, но не урегулированных убытков за отчётный период. Причём если величина убытка по отдельно взятому договору не определена, то берётся максимально возможный ущерб в пределах страховой суммы.

Если по определённому виду страхования имеется хорошо сбалансированный портфель и количество страховых случаев одного типа является довольно значительным, то может быть использован следующий метод: число неурегулированных заявленных страховых случаев умножается на ожидаемый средний размер убытков и вычитается сумма оплаченных убытков в течение отчётного периода. По наиболее крупным убыткам расчёты осуществляются по каждому договору страхования индивидуально. Оставшаяся часть резервы после урегулирования претензии по какому-либо договору относится на финансовый результат.

Резерв произошедших, но не заявленных убытков. (РПЗУ).(IBNR – incured but not reported).

Резерв произошедших, но незаявленных убытков предназначен для обеспечения выполнения Страховщиком своих обязательств, включая расходы по урегулированию убытков, по договорам страхования, возникшим в связи с происшедшими страховыми случаями в течение отчетного периода, о факте наступления которых Страховщику не было заявлено в установленном законом или договором страхования порядке на отчетную дату. Величина РПНУ исчисляется: в размере 10 процентов от суммы базовой страховой премии, поступившей в отчетном периоде, если отчетным периодом считается год; - в размере 10 процентов от суммы базовой страховой премии, поступившей в отчетном периоде, и трем периодам, предшествующим отчетному, если отчетным периодом считается квартал. Целесообразно также рассчитывать данный резерв на основе статистической информации, например по размерам такого резерва за предыдущие несколько лет и его динамике. Однако такой подход возможен только в случае, когда деятельность компании проходит в стабильной макроэкономической ситуации, т. е. отсутствуют значительные общеэкономические потрясения, и незначительной инфляции.

Отличительной чертой таких резервов является длительность урегулирования и значительные размеры ущерба.

Резерв катастроф.

Резерв катастроф предназначен для покрытия чрезвычайного ущерба, явившегося следствием непреодолимой силы или крупномасштабной аварии, повлекших за собой необходимость осуществления страховых выплат по большому количеству договоров страхования. РК формируется по видам страхования, по договорам, условиями которых предусмотрены обязательства Страховщика произвести страховую выплату в связи с ущербом, нанесенным в результате действия непреодолимой силы или крупномасштабной аварии. В силу своей редкости и уникальности (раз в 50-100 лет) подобные события не укладываются в статистику, и поэтому практикуется экспертная оценка необходимой величины резерва катастроф и времени его накопления.

Резервы катастроф могут использоваться только в тех случаях, когда специальными решениями органов власти произошедшее событие признано катастрофой. Порядок, условия формирования и использования РК также определяются Страховщиком и согласовываются с Федеральной службой России по надзору за страховой деятельностью.

На сегодняшний день существует ряд проблем, которые до сих пор не решены российским законодателем. Например, во Франции каждый страховщик, проводящий виды страхования, по которым убытки могут иметь катастрофический характер, перечисляет часть страховой премии по этим видам страхования в единый резерв катастроф. Затем при реализации риска, если уполномоченный государственный орган квалифицирует его как катастрофу, страховщик получает из резерва катастроф средства для покрытия убытков безвозмездно. В России отсутствует полноценная концепция компенсации последствий катастроф(14). Т. е., на мой взгляд, в лучшем случае непонятна роль государственных и негосударственных страховых компаний в процессе ликвидации последствий катастроф, а в худшем ни те, ни другие не принимают здесь участия в должной мере. Хотя в Федеральном законе от 21 декабря 1994 г. N 68-ФЗ "О защите населения и территорий от чрезвычайных ситуаций природного и техногенного характера" и указывается страховой фонд в качестве источника средств, но конкретного порядка осуществления расчётов нет. К тому же каждый субъект федерации может самостоятельно регулировать размеры специальных ликвидационных резервов и порядок их восполнения, что не способствует созданию единой, с чёткими правилами, прозрачной системы по ликвидации последствий катастроф. Частично этим занимается Министерство по Чрезвычайным Ситуациям, но оно финансируется за счёт бюджетных средств. Т. е. можно говорить о том, что фактически страховой механизм участвует здесь лишь на микроуровне, но и на практике страховые организации не стремятся сформировать этот вид резерва. Данный резерв в основном может быть сформирован страховой организацией в случаях, когда необходимо «скорректировать» размер налогооблагаемой базы в целях финансового планирования. Т. е. фактически речь идёт о минимизации налогообложения.

Резерв колебаний убыточности (РКУ) или Резерв отложенных выплат.

Резерв колебаний убыточности предназначен для компенсации расходов Страховщика на осуществление страховых выплат в случаях, если значение убыточности страховой суммы в отчетном периоде превышает ожидаемый уровень убыточности, явившийся основой для расчета нетто-ставки страхового тарифа по виду страхования. Порядок, условия формирования и использования данного резерва определяются Страховщиком и согласовываются с Федеральной службой России по надзору за страховой деятельностью.

Известна методика расчёта резерва с использованием коэффициента отчислений в РКУ:

РКУ = ( Ур - Уф ) * СБП * К

или

РК = ( Ур - Уф ) * ЗСП * K;

где :

Ур – ожидаемый уровень убыточности по виду страхования, исчисленный при расчёте страхового тарифа;

Уф – фактически сложившаяся убыточность страховой суммы за отчётный период по виду страхования;

СБП – страховая брутто-премия, поступившая в отчётном периоде;

ЗСП – заработанная страховая премия; ЗСП = БСП(баз. стр. премия) - РНП

К – коэффициент отчислений в РКУ (0,5);

В свою очередь Уф = (Вф + РЗУ + РПНУ)/ОС;

Вф – фактические выплаты, произведённые по договорам страхования, заключённым за отчётный период;

ОС – общая страховая сумма по договорам страхования, заключённым в течение отчётного периода. Трудность данного метода состоит в определении ожидаемого уровня убыточности, что трудно сделать в российских непредсказуемых условиях.

Так, например, в Германии практикуется определение данного резерва как в 6-кратном размере среднеквадратического отклонения показателя убыточности страховой суммы за последние 15 лет. В Германии этот резерв используется в двух случаях:

1. При страховании отраслей и предприятий, имеющих сезонный характер

2. Если тариф жёстко фиксирован надзорными органами.

В России пока достаточно согласования с надзором для создания резерва отложенных выплат.

I.4 Бухгалтерский учёт технических резервов.

Для учёта операций, проводимых с резервом незаработанной премии, используется счёт 91 «Резерв не заработанной премии» в соответствии с Планом счетов бухгалтерского учёта финансово-хозяйственной деятельности страховых организаций.

Аналитический учёт по счёту 91-ому ведётся по каждому виду страхования отдельно.Правилами формирования резервов, предусмотрены специальные формы, где осуществляется расчёт размеров данного резерва:

Форма №5 (РНП, рассчитанный методом «24-ой» по 1-ой учётной группе).

Форма №7 (РНП, рассчитанный методом «Pro rata temporis» по 1-ой учётной группе).

Форма №8 (РНП, рассчитанный по 2-ой учётной группе).

Форма №9 (РНП, рассчитанный по 3-й учётной группе).

В соответствии с Инструкцией по применению Плана счетов бухгалтерского учета страховых организаций по кредиту данного субсчета, в корреспондции с 49-1 (Результат изменение резерва не заработанной премии на конец отчётного периода), отражается сумма РНП на конец отчётного периода.

Проводкой Дебет сч. 91 – Кредит сч. 49-1 отражается сумма РНП на конец предыдущего отчётного периода

Надо отметить, что 91 счёт корреспондирует только с 49. При этом если 91-ый счёт кредитуется, то это означает начисление резерва, если же операция обратная, т. е. 91-ый счёт дебетуется, то проводится высвобождение резерва.

При определении финансовых результатов дебетовое сальдо по субсчету 49-I "Результат изменения резерва незаработанной премии" на конец отчетного периода, отражающее увеличение размера страхового резерва, списывается в дебет счета 80 "Прибыли и убытки".

Дебет сч. 80 — Кредит сч. 49-1.

Резерв заявленных, но не урегулированных убытков (РЗУ) и Резерв произошедших, но не заявленных убытков (РПНУ) в соответствии с Планом счетов бухгалтерского учёта финансово-хозяйственной деятельности страховых организаций учитываются на субсчетах 93-1 и 93-2 соответственно. Аналитический учёт по субсчётам 93-2, 93-1 ведётся отдельно по каждому виду страхования. Субсчёт 93-2 корреспондирует с субсчётом 49-3, а 93-1 с субсчётом 49-2 аналогично РНП.

Правилами формирования страховых резервов предусмотрена специальная форма № 11, где осуществляется расчёт РПНУ. Результат изменения РПНУ и РЗУ списывается на 80 счёт через субсчёта 49-3, 49-2.

Надо отметить, что учёт резервов ведётся только в национальной валюте РФ (Закон Российской Федерации "О бухгалтерском учете" № 129 – Ф.З. от 21 октября 1996 г.) на основании пересчета иностранной валюты по курсу, установленному Центральным банком России на дату совершения операции.

Учёт необязательных к формированию технических резервов: резерва катастроф и резерва колебания убыточности ведётся на субсчетах 93-3 и 93-4 соответственно. Расчёт резервов проводится страховщиком при определении финансовых результатов от проведения страховой деятельности по каждому виду страхования по состоянию на отчётную дату. Данные субсчета корреспондируют только с субсчетами 49-4 и 49-5, при определении финансовых результатов сальдо по субсчетам 49-4 и 49-5 списывается на 80-ый счёт аналогично РНП. Резерв катастроф и резерв колебания убыточности начисляется только по прямым договорам страхования, т. е. участие перестраховщика в данных резервах не определяется, перестраховщик формирует их самостоятельно.

При формировании страховщиком самостоятельно иных видов технических резервов, связанных со спецификой обязательств, принятых по договорам страхования по согласованию с Департаментом страхового надзора Министерства финансов РФ, открываются дополнительные субсчета для обобщения информации о формировании и использовании соответствующих страховых резервов. Отчёт о сформированных страховых резервах представляется в контрольный орган в составе годового бухгалтерского отчёта.

I.4/1 Расчёты с перестраховщиком по долям в резервах по договорам, переданным в перестрахование.

Для учёта доли перестраховщика в РЗНУ используется счёт 37-2 («Депо премий и убытков по рискам, переданным в перестрахование»), где цедентом учитывается доля перестраховщика в резерве заявленных, но не урегулированных убытков.

Доля перестраховщика в РЗНУ будет пропорциональна доле взятого на удержание риска, при этом цедент отражает эту долю проводкой:

Дебет 37,2 – Кредит 49-2 – в размере доли перестраховщика.

После выплаты или отказа от выплаты страхового возмещения страховщик делает запись: Дебет 93-1 – Кредит 49-2 на полную сумму страхового возмещения, включая долю перестраховщика и расходы на урегулирование убытка. Следующей проводкой будет: Дебет 49-2 – Кредит 37-2 на сумму доли перестраховщика в резервенезависимо от того, произвёл перестраховщик выплату, предусмотренную договором перестрахования, или нет. Иных вариантов корреспонденции субсчёта 37-2 не предусмотрено.

В свою очередь перестраховщик по РЗНУ формирует резервный фонд – Дебет 49-2 -Кредит 93-1, а при наступлении страхового случая Дебет 24 («Возмещение доли убытков, уплаченных по рискам, принятым в перестрахование») - Кредит 72 («Расчёты по рискам, переданным в перестрахование») и одновременно Дебет 72 – Кредит 51/52. Тут же высвобождается часть сформированного ранее перестраховщиком резерва Дебет 93-1 – Кредит 49-2.

Для учёта доли перестраховщиков в РНП и РПНУ предусмотрены субсчета 37-1 («Доля перестраховщиков в РНП») и 37-3 (Доля перестраховщиков в РПНУ»).

Для данных резервов доля перестраховщика будет рассчитываться как:

(Сумма страховых премий, переданных в перестрахование минус комиссия по договору перестрахования)/Сумма базовых страховых премий по договорам прямого страхования.

Проводками: Дебет 37-1 – Кредит 49-1

Дебет 37-3 – Кредит 49-3

отражается доля перестраховщиков в соответствующих резервах на конец отчётного периода.

Проводками: Дебет 49-1 – Кредит 37-1

Дебет 49-3 – Кредит 37-3

отражается сумма доли перестраховщиков на конец предыдущего отчётного периода. Впоследствии сальдо по 49-ому счёту списывается на 80-ый счёт.

Иных вариантов корреспонденции субсчетов 37-1 и 37-3 не предусмотрено.

Необязательные технические резервы (Резерв колебания убыточности и Резерв катастроф) формируются цедентом и перестраховщиком самостоятельно, при необходимости, поскольку они создаются для снижения рисков функционирования организации в целом.

II.Страховые резервы как источник инвестиционных ресурсов.

II.1 Инвестиционные возможности страховых компаний.

Источниками инвестиций страховой организации являются собственные средства страховщика и привлечённые ресурсы, среди которых особо выделяют средства страхователей, материализованные в форме страховых резервов. Государственному контролю подлежат в первую очередь активы, покрывающие резервы. Требования государства состоят в том, что в покрытие страховых резервов принимаются не любые активы, а только часть из них, называемая «размещёнными активами». Общая стоимость активов, принимаемых в покрытие страховых резервов, должна быть не менее суммарной величины резервов страховой организации.

В странах с развитым рынком страховые организации являются крупнейшим источником инвестиционного капитала. Объективной основой этого является инверсия цикла в страховой деятельности, когда страховой взнос предшествует выплате страхового возмещения. Этот временной разрыв позволяет страховым организациям накапливать значительные средства в форме технических резервов. Кроме того, они располагают немалым собственным капиталом. Осуществляя страхование, страховые организации аккумулируют значительные объёмы ресурсов, в связи с этим в странах с развитой экономикой страховое дело признаётся стратегическим сектором экономики.

Например, в США в среднем активы одной страховой компании составляют 950 млн. долл.., страховой рынок оценивается в 1,6 трлн. долл., а страховой сектор является единственным, который не попадает под антимонопольное законодательство. В 1984г. там же статистика показала, что страховые издержки и выплаты страховых сумм обществ по страхованию жизни составила 118 % от собранной премии, между тем, прибыль этих обществ по итогам года составила 6,9 млрд. долл. Как пишет В. В. Шахов в своём учебнике «Страхование»: «Совершенно ясно, что она была получена не за счёт прямых страховых операций, а за счёт инвестиций. В России, несмотря на значительные темпы роста сбора страховых премий, доля премии в ВВП составила в 2000г. только около 2,2 %. В 90-ые. годы этот показатель был около 3-ёх %.

II.2 Анализ изменений Правил размещения страховых резервов в РФ.

С 93г., когда были приняты первые Правила размещения страховых резервов(15), новые Правила утверждались в 95г. и 99 . Целью таких изменений было повышение уровня контроля государственным органами финансовых потоков, повышение надёжности, конкурентоспособности российских страховых компаний, а также попытка власти использовать страховые ресурсы в качестве источника инвестиций. Причём новаторство властей не всегда находило понимание в страховых кругах, что понятно, поскольку требования, которые вполне обоснованно предъявляли государственные органы не выдерживали отдельные псевдостраховые компании.

Наблюдается вполне закономерный процесс приведения страховой сферы, и прежде всего в отношении порядка размещения страховых резервов, в рамки «цивилизованного», оптимального для общества законодательства. С этой точки зрения представляется интересным анализ хронологии развития Правил размещения страховых резервов в РФ.

«Хронология изменений в структуре размещаемых страховых резервов страховыми организациями с 1993 по 2000г.».

Условные обозначения:

Kн - Используется нормативный коэффициент оценки активов.

N - Актив не рассматривается в качестве объекта инвестирования

Виды активов | 1993(16) | 1995(17)г. (изменения от 20 октября 98г.). | 1999(18)(изм. от 16 марта 2000г.) |

| 1. Государственные ценные бумаги РФ | >=10% | Kн | Ограничений нет |

2. Государственные ценные бумаги субъектов РФ(19) | Kн(20) | В сумме <=30 %, но не более 10 % на один орган местного самоуправления и не более 15 % на один субъект РФ. | |

3. Муниципальные ценные бумаги(21)(до 1997г Подобные работы:

Актуально:

|